11月以来,苦等的“市场底”迟迟没有到来,除了一枝独秀的北交所,市场的表现仍然沉闷,基民们郁结不发的情绪仿佛莎士比亚笔下描绘的“闷塞了的火炉”。

眼看着3000点“保卫战”差点又要打响,有朋友跟挖掘基抱怨:这几年的市场赚钱太难了,总觉得我买完之后就“跌跌不休”、毫无起色,我是不是成功买在了珠穆朗玛峰上?套牢到现在,我的基金还有希望吗?

“套牢”到现在,基金何时能回本?我们不妨回测之后,用数据说话。

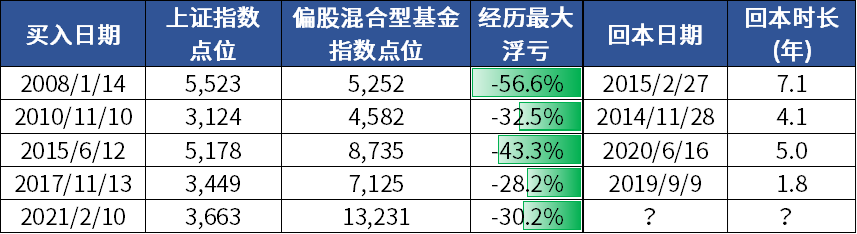

01 在历史高点入场, 卧倒不动会如何? 从2004年至今,万得偏股混合型基金指数分别经历了下图中2008年1月、2010年11月、2015年6月、2017年11月和2021年2月这五个阶段性历史高点:

(数据来源:wind 时间截止:2023.06.21 万得偏股混合型基金指数,指数代码:885001.WI 基日:2003.12.31 成分数量:3736)

(数据来源:wind 时间截止:2023.06.21 万得偏股混合型基金指数,指数代码:885001.WI 基日:2003.12.31 成分数量:3736)

假设某位“天选基金人”不慎在这几个高点分别买入万得偏股混合型基金指数,假如TA能够保持定力、卧倒不动会如何?

(来源:Wind,截至2023-7-10。上证指数点位为买入日的日内最高价格,指数的过往业绩并不预示其未来表现。)

(来源:Wind,截至2023-7-10。上证指数点位为买入日的日内最高价格,指数的过往业绩并不预示其未来表现。)

由上图可知,除了21年2月这轮下跌距今时长稍显不足,即便在这些历史上著名的“山顶”入场,即便在这期间经历的浮亏可能从28%-57%不等,能够做到不慌乱盲目割肉,保持卧倒不动也有望回本。

当然,回本的时长与下跌起点的“市场水位”密不可分。比如说2008年和2015年,大盘都处于“高处不胜寒”的绝对高位,积累的泡沫需要很长的时间来消化,所以回本的时间比较长。但2017年四季度的下跌(即2018年这轮熊市)是从大盘3500点附近开始的,回本时长就明显缩短至不到2年。

目前来看,对我们更有参考意义的可能是2017年。首先,08年、15年经历的急涨急跌的客观环境目前已经很难重现;其次,本轮基金的回撤是从2021年3月上证指数3600+点开始的,与2017年更为相近;最后,近几年我国经济发展经历了不同阶段,当下我国的经济体量和上市公司的盈利水平也早就和2010年不可同日耳语。

因此对于当下,我们还是需要坚定信心:稳住,我们能赢。

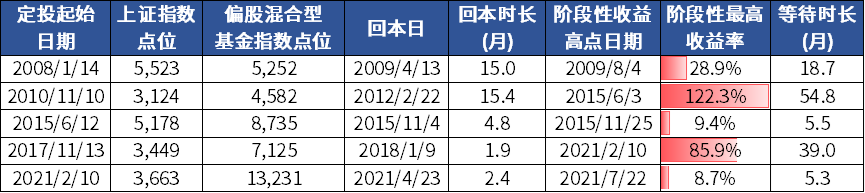

02 在历史高点入场, 但采用定投的方式,又会如何?

假如这位“天选基金人”依然不慎选择在这五大高点入场,但采用的是按月定投的方式,情况会有所不同吗?我们再次进行了回测。

(数据来源:Wind,以上测算仅为对万得偏股混合型基金指数过往定投收益率进行模拟示列,不作为收益保证或者投资建议,不预示未来表现。)

(数据来源:Wind,以上测算仅为对万得偏股混合型基金指数过往定投收益率进行模拟示列,不作为收益保证或者投资建议,不预示未来表现。)

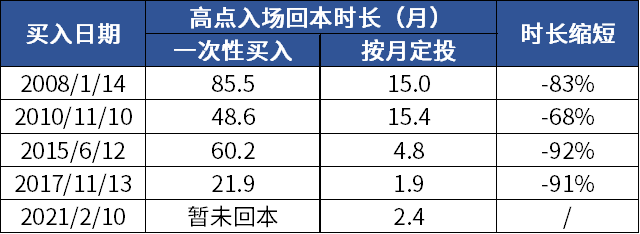

从回测数据不难发现,假设都是在同一阶段进场,在指数高点开启定投,相比一次性投入,不仅使得回本的时长明显缩短至1个多月~1年半,降低了坚定持有的难度,从21年2月的情况来看,回本的可能性还得以提升,相对优势明显。

(数据来源:Wind,以上测算仅为对万得偏股混合型基金指数过往持有收益率和定投收益率进行模拟示列,不作为收益保证或者投资建议,不预示未来表现。)

这正是定投的魅力所在。由于我们坚持定投,在下跌的过程中不断收集便宜的筹码,使得我们的持仓成本不断摊薄,因此我们根本不需要行情上涨到原先的初始位置,只需要一个小有幅度的反弹,即可扭亏为盈。

在各轮熊市的高点买入偏股混合型基金指数,通过坚持定投,不仅能回本,还能将回本时间明显缩短。换言之,如果你运气没那么差,买入的时点不是阶段最高点,那么情况可能会更好。

当然,本次回测采用的是万得偏股混合型基金指数,代表的是偏股混合型基金的整体平均水平,要想实现“有效回本”,还是要选择坚守那些自己长期看好,且中长期业绩排名至少处于同类中游水平的基金。

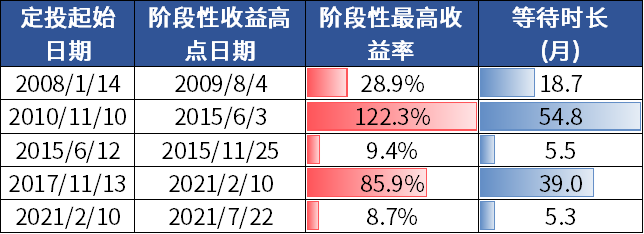

03 从回测中, 我们还能学到什么?

观察上文中定投回测数据不难发现,从阶段性收益高点的情况来看,等待时长与取得的区间最高收益率呈现正相关性,这也恰恰契合了定投延迟满足的特点。

(数据来源:Wind,以上测算仅为对万得偏股混合型基金指数过往定投收益率进行模拟示列,不作为收益保证或者投资建议,不预示未来表现。)

正因为市场大部分时间都处于无序波动状态,80%收益来自20%的时间,所以定投这种以时间换空间的投资方式,需要投资者具备“保持在场”的耐心。

当然,定投周期也并非一定是越长越好,随着定投时间的延长,累计投入金额增加到一定阶段,单笔扣款摊薄成本的效果就越弱(边际效应递减),这就叫定投的成本钝化效应。

因为定投最主要的作用是摊薄成本,假设第一次买在1元,第二次买在2元,那么平均价格就是1.5元。但随着定投期数和投入成本的增加,每期投入所占的比重越来越小,定投对降低成本的作用不断下降。比如说,当我们的定投资金已经累计到10万元,此时每月再增加的1000元投入,对原本持有的这10万占比太小,能够对摊平成本起到的影响大大降低。

定投钝化现象的本质在于,后续每期扣款金额与已有持仓的权重问题,所以处理该问题的思路是——想办法增加后期扣款金额相对持仓金额的权重。有两种常见的解决方案,一是适度止盈,二是加大后期定投金额。

①适度止盈:无论是采用目标收益率止盈法、最大回撤止盈法还是估值止盈法,在定投开始前就确定好止盈策略,当达到止盈条件后,果断进行止盈操作,同时再择机开启下一轮定投,这样既能让积累的盈利落袋为安,又避免了钝化现象。

②加大后期定投金额:如果已经出现定投钝化现象,但止盈条件又还未实现之前,可以灵活根据个人资金状况加大单笔定投额度,尤其是在市场处于较低区间时,能更大程度的实现摊低总体成本,该方式对于投资者的心态和资金量都有一定要求,尤其是遇到市场单边下行的情况时,可能需要更长的时间周期来达到既定目标。

综上,无论是在定投过程中,还是漫漫人生路上,学会延迟满足是成功的关键,在长期坚守的同时也要注意方式方法,防范定投过程中的钝化现象。少关注账户,多关注份额,不断增加的份额是未来厚积薄发的前提。

优秀的股票和基金在长期投资过程中虽然难免有震荡和下跌,但往往都有不断创新高的能力,想要获得长久的回报,就必须学会在过程中稳得住心态、经得起市场毒打,守得住寂寞。若想投资得到回报不仅需要付出等待的时间,更加需要理性面对盈亏,保持耐心和定力。

今天先说到这里,祝大家投资理财顺利~

本文的著作权归作者本人所有,未经著作权人许可,严禁转载。对非法转载者,我们保留采用法律手段追究的权利。

风险提示

2023-11-27 21: 30

2023-11-27 21: 30

2023-11-27 21: 30

2023-11-27 21: 30

2023-11-27 21: 30

2023-11-27 21: 30