今天的个股下跌家数又是5000家,距离1月17日下跌家数首破5000还不到十个交易日……同样的重挫又来一次,挖掘基只觉旧伤未愈又添新创,账户是跌麻了,这痛感为何又还缺点麻药……

2024年开年以来,在经历“开门不红”之后,A股接连遭遇重挫,几碗大面的确是把挖掘基砸得结结实实。

但毕竟入市十多年了,大风大浪里摸爬滚打过来,谈不上有什么超凡脱俗的见解,倒是学会了一个万变不离其宗的道理:越是艰难处,越是修心时;心态越是崩塌的时候,越该提醒自己要稳住……

如果以“点位”来评估上证指数的“水位”,从上证指数自基日以来至今的历史走势图上可知,2900点的A股处于历史偏低区域。自首次站上2900点以来,沪指在2900点以下停留的时间,要小于沪指在2900点以上停留的时间;尤其是2015年以来,沪指每次跌破2900点后继续回调的空间有限。

上涨指数自基日以来至今历史走势

数据来源:Wind,统计区间:1990.12.19至2024.1.16

在指数“水位偏低”的2900点买入基金产品,拉长时间来看,整体的收益率情况还是不错的。以偏股混合型基金指数作为测算对象,以上证指数历史上的典型2900点进行回测,结果如下:

数据来源:Wind,自2007/2/14持有一年统计区间为“2007.2.14至2008.2.14”,持有至今统计时间截至2024.1.16

可以看出,无论从哪个2900点出发,如果能够坚持持有至今,大部分情况下均能获得正回报。此外,开始投资的时间越早、持有该指数的时间越长,持有至今的累计回报越丰厚。

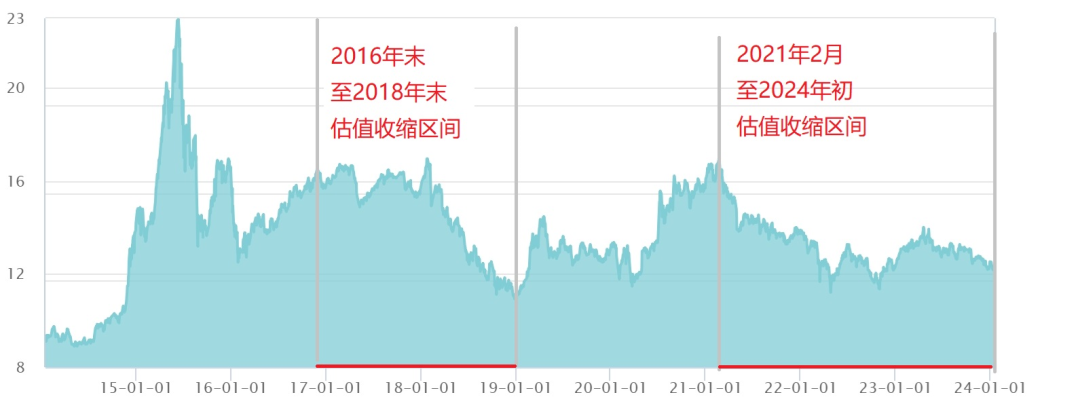

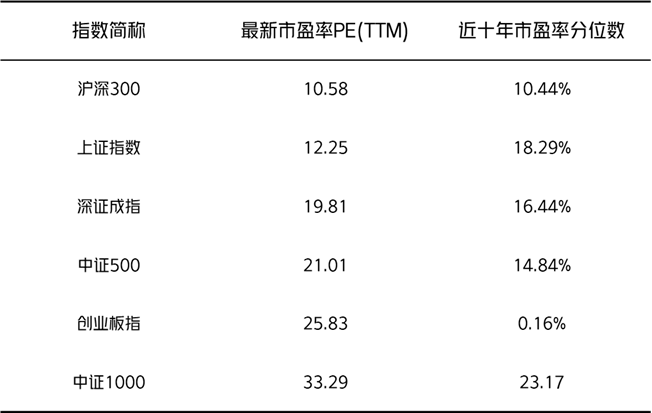

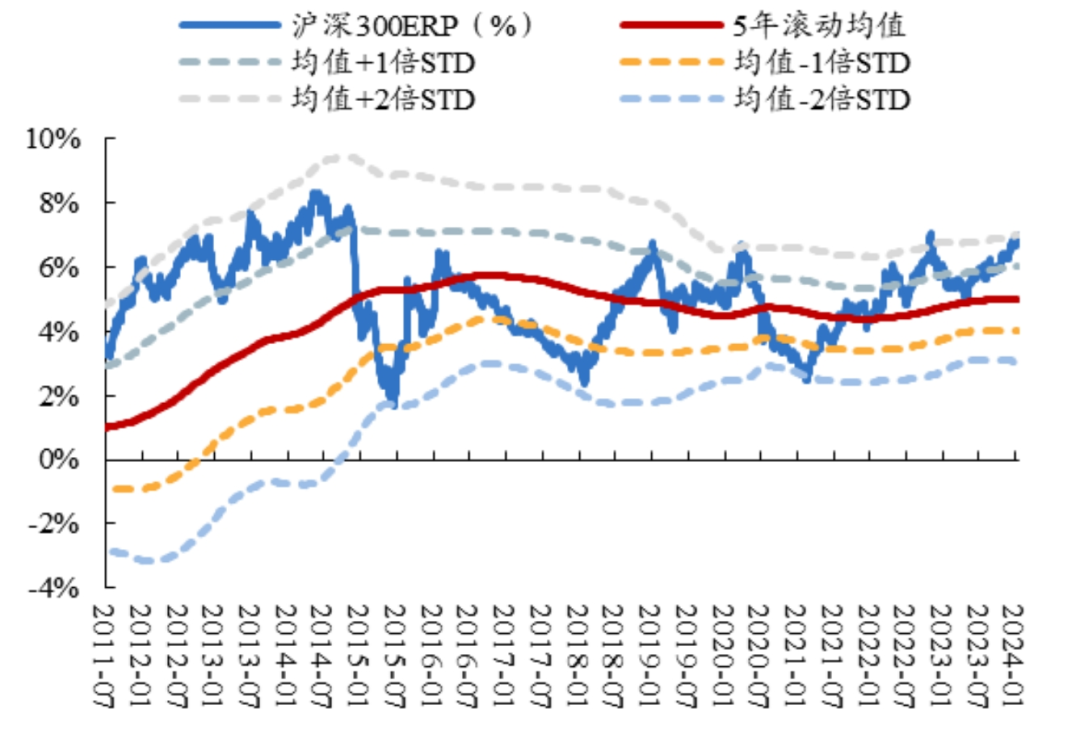

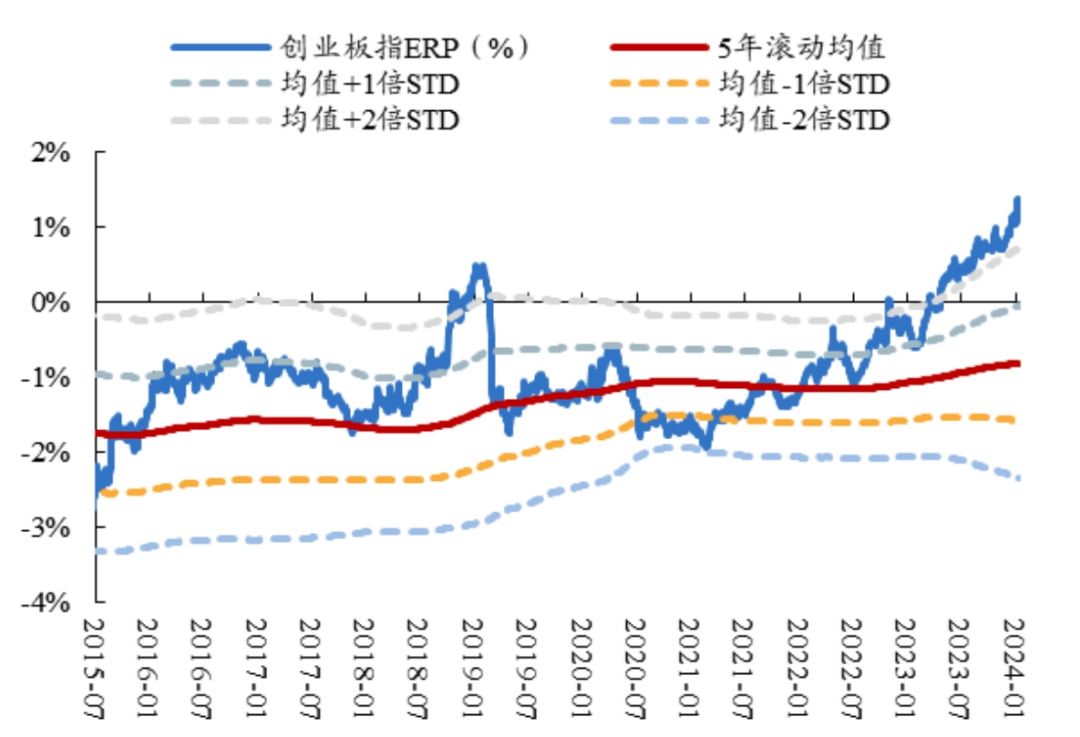

本轮行情下跌的核心原因之一,是市场信心的缺乏。正如浦银国际在最新研报中写到的,“2023年初至今,估值是股价的核心主导力,估值大幅收缩导致市场下跌。”实际上,如果拉长时间看,本轮由于风险偏好剧烈下降带来的估值收缩,这一过程已经持续了近三年,超过了A股在2016—2018年的连续估值收缩时间。 上证指数近10年估值(市盈率-TTM)走势 (数据来源:Wind,统计区间:2014.1.17至2024.1.16) 兴证策略认为此轮行情的杀伤力已经超过了2018年熊市,导致不少投资者信心缺失。 (来源:兴证策略研究所《2024年度策略——回归与破局:进阶核心资产》) 但市场不会涨,也不会一直跌,要理解周期、遵循周期,相信周期的力量。在估值收缩的弹簧已经被压缩到极致之后,未来的估值扩张行情理应成为当下的期待。 从估值的角度看—— 经历了近三年的低迷之后,主流宽基指数的估值已经悉数回落至“便宜”的水平。市盈率方面,主流宽基指数的最新市盈率均位于近十年间的偏低位置,创业板指当下的PE分位点赫然是0.16% ,意味着几乎已经创下了近十年的历史新低。 数据来源:Wind,最新市盈率数据截至2024.1.16,近十年统计区间为“2014.1.17至2024.1.16” 从股债性价比的角度看—— 股债性价比(ERP)是市场常用的衡量股票债券相对风险溢价的指标,“均值+/-2倍标准差”是重要的观察点位。该指标具有明显的均值回归特征。历史该指标上一旦触及“均值+/-2倍标准差”的极端位置,通常会出现明显反转。(资料参考:中信证券研报《“股债性价比”跌近“均值-2倍标准差”时的历史宏观环境与政策应对》,2023.6.15) 而目前,沪深300即将触及“2 倍标准差上限”,创业板指已经刺破“2 倍标准差上限”。 数据来源:Wind,截至2024.1.12,资料参考国金证券研报《以经济结构转型方向为“矛”,积极布局躁动行情》,2024.1.15 投资中有个基本常识是“均值回归”,当低谷来临时,往往也意味着长期的布局机会。机构分析认为,目前宽基指数已充分反映当前市场各种悲观预期,后市进一步大跌的风险有限,同时隐含风险溢价、股债性价比等长期关键指标都表明,A股底部信号已经出现。(资料参考:中信建投研报《积极把握回调机遇》,2024.1.8)

投资界有一句箴言,“悲观者正确,乐观者前行”。回顾历史,尽管市场经历了许多动荡和危机,但伟大的投资者总会在困境中崛起,证明了乐观态度和前瞻性视野的重要性。

以“宏观经济学教父”凯恩斯为例,在遭遇投资风暴时,他总是坚定地选择“在船上”。凯恩斯自己管理的国王学院基金在1931年亏损1/3,他写信给股东说,“能熬过1931年,我们真该松口气。”基于其对经济状况的适应能力,国王学院基金成功地在1932年扭亏为盈。

凯恩斯的投资思想经受住了大萧条和二战等各种黑天鹅事件的考验,它们对当下A股的投资也极具启示意义。比如,他曾在一封给公司董事们的备忘录里表示:

“我隐约领悟到,有些风险就根本无法预测,所以担心也没用。”

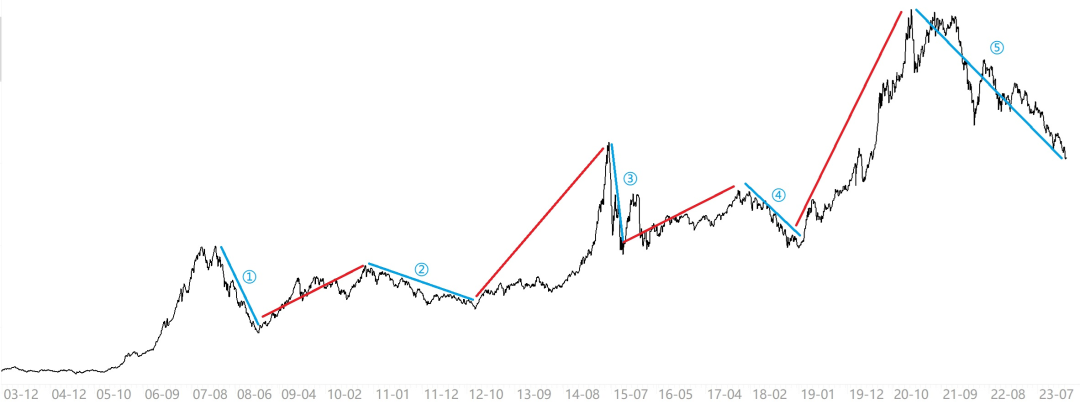

回到A股市场,历史上不乏这样的悲观时刻,以“偏股混合型基金指数”的历史走势为例,除了这一轮的大幅下跌外,此前该指数经历了4次明显的大幅回调,每一次指数持续下跌区间,投资者都有悲观的理由,但每一次市场都涨回来了。Wind数据显示,自2021年2月11日至2024年1月16日,偏股混合型基金指数的累计跌幅达38.03%,风险得到了较大的释放。

偏股混合型基金指数自基期以来走势

数据来源:Wind,偏股混合型基金指数自基期以来统计区间:2003.12.31至2024.1.16

从逆向思维的角度看,此时此刻,不必过于恐慌,传奇投资者彼得·林奇在他的文章中写道:

“长期的收获与回报,或许都是源于至暗时刻的坚守与孤勇。”从偏股混合型基金的历史数据来看,时间是能够熨平大幅回撤的。

A股向来不缺波动,上涨时经常会情绪演绎到极致,让踏空的人捶胸顿足;下跌时又要把最后一批多头砸到生无可恋甚至交出带血的筹码,才肯罢休并迎来修复。

因此,在情绪化主导的波动过程中,指数难免出现超调,但是市场下跌的过程本身也是风险释放的过程。经过前期的大幅杀跌后,A股内在风险已经有了较为充分的释放,悲观预期也很大程度上在股价中得以体现。

市场短期内可能会出现股价没有和业绩对应的表现,有可能过于低估也有可能高估,但长期来看,股票市场的利润和股价会是成正比的趋势,最终股价一定会回归内在价值。

优秀的股票和基金在长期投资过程中虽然难免有震荡和下跌,但往往都有不断创新高的能力,想要获得长久的回报,就必须学会在过程中稳得住心态、经得起市场毒打,守得住寂寞。若想投资得到回报是需要付出等待的时间,更加需要理性面对盈亏,保持耐心和定力。

股市牛熊周期周而复始,看似“这次不一样”,其实“每次都一样”。对比历史上底部特征,多个指标显示,当前即便不是最底部,也与最底部相距不远。不要在顶峰时慕名而来,也不要在低谷时转身而去,保持在场,以时间换空间,或许才是投资中最朴素的方法。

2024-01-30 19: 45

2024-01-30 19: 45

2024-01-30 19: 45

2024-01-30 19: 45

2024-01-30 19: 45

2024-01-30 16: 10