风险提示与免责申明:

01

宏观数据日历

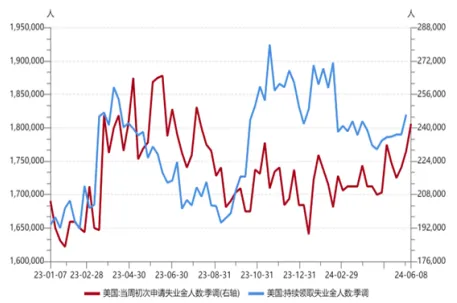

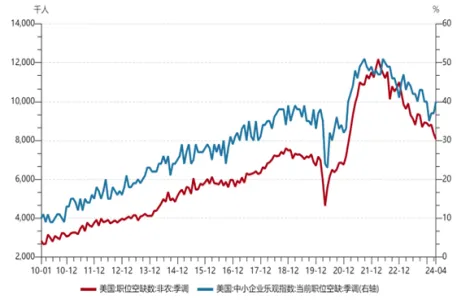

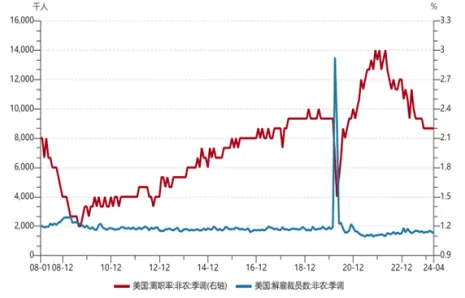

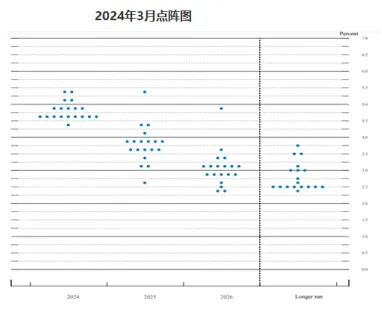

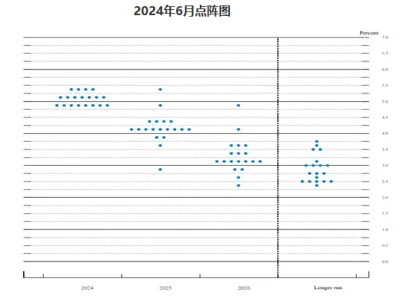

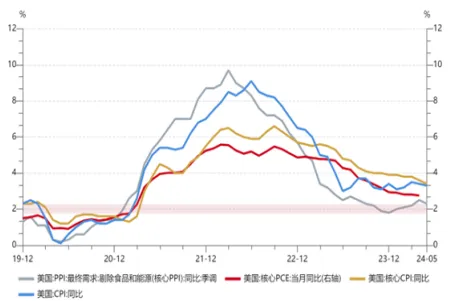

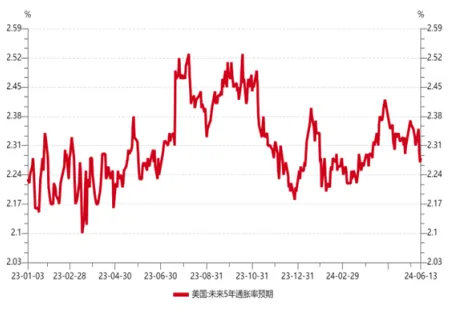

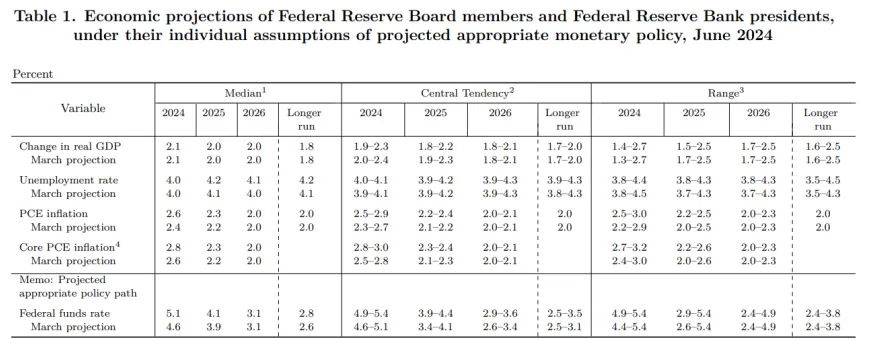

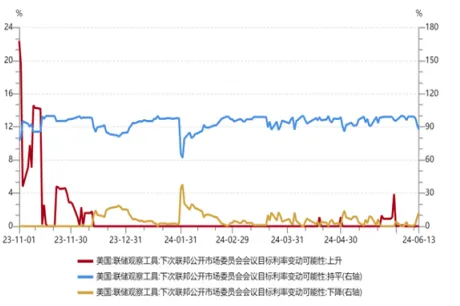

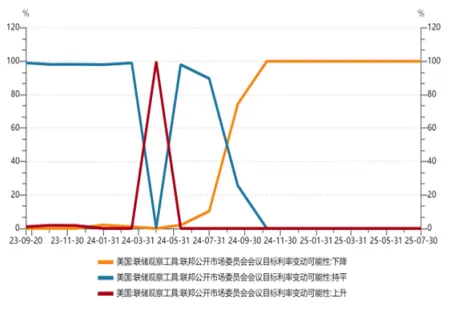

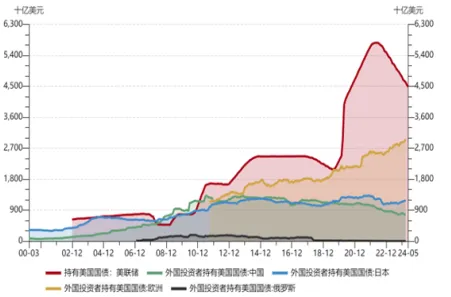

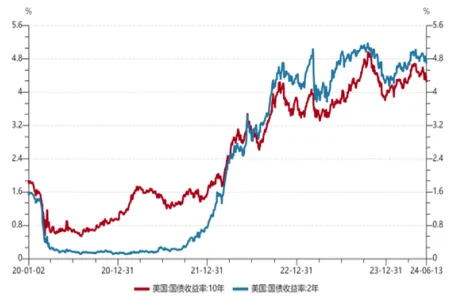

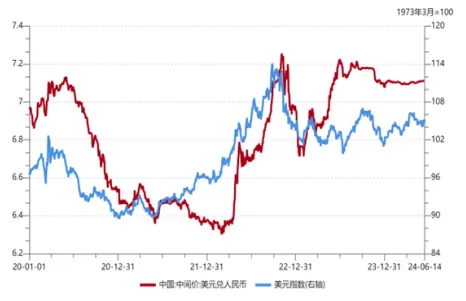

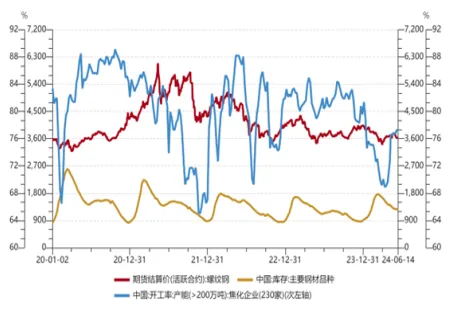

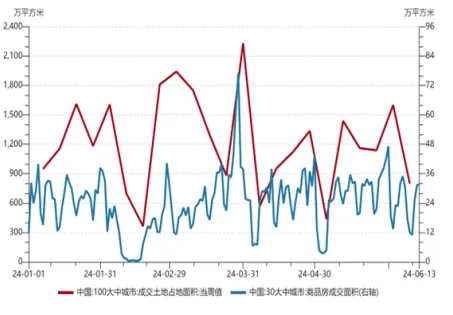

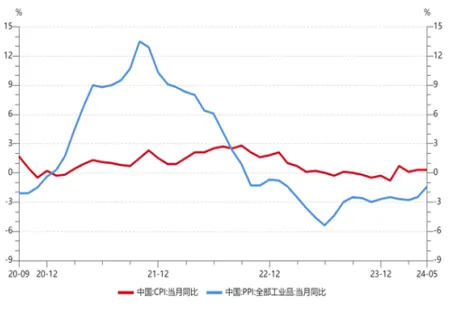

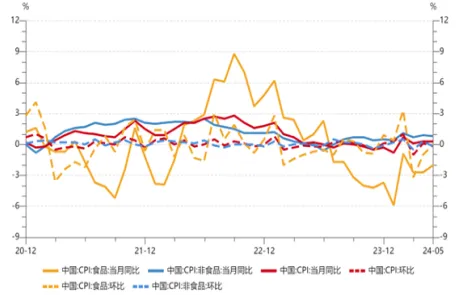

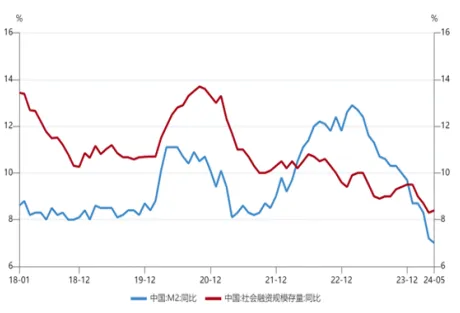

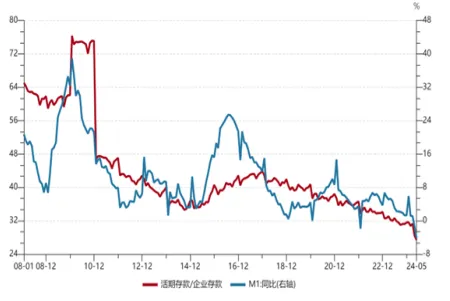

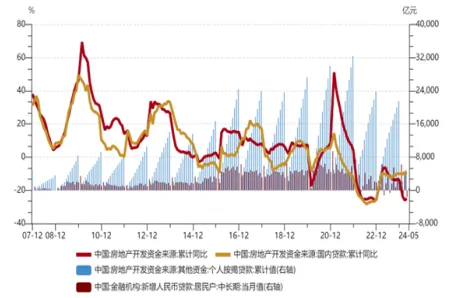

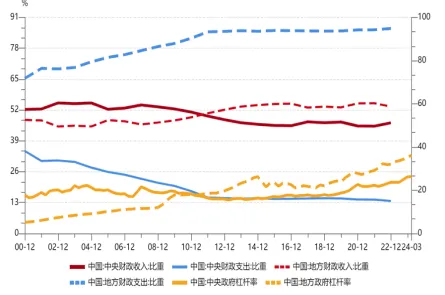

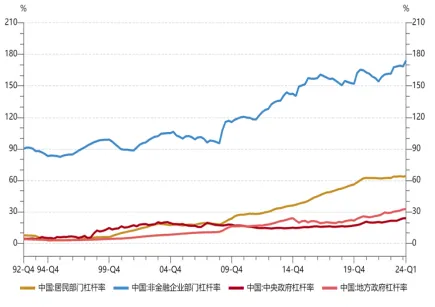

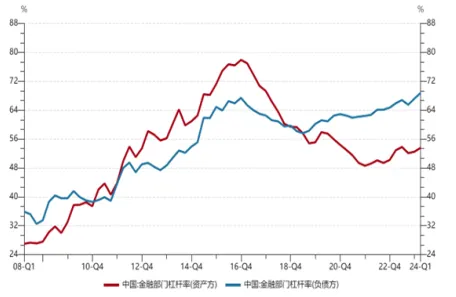

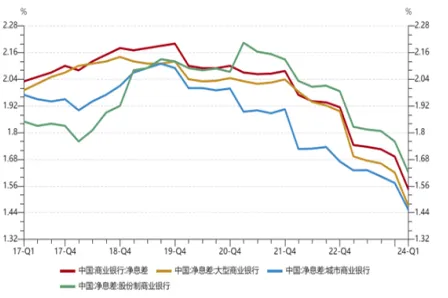

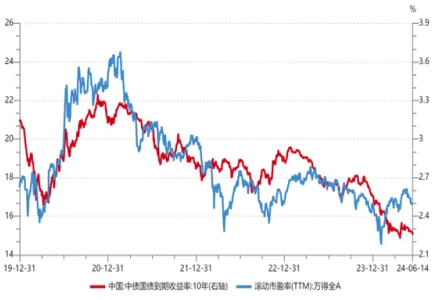

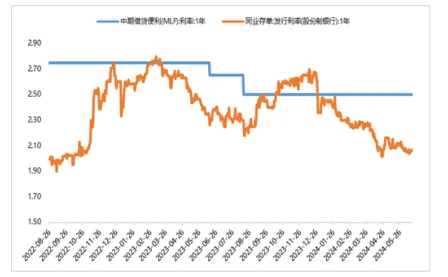

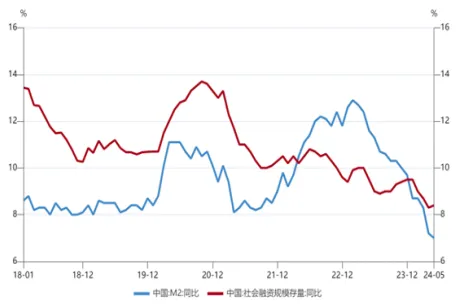

02 宏观市场分析 “ 海外宏观 美国高频就业数据继续走弱。截至6月8日的一周,美国当周初请失业金人数24.2万,高于前值(22.9万);截至6月1日的一周,续请失业救济金人数182万,亦高于前值(179.0万)。此前公布的5月失业率及职位空缺数,也均指向劳动力市场有所走弱。就业市场发生断崖式恶化的可能性虽不能排除,但目前走势仍足以不支持美联储开启降息周期的政策选项。 【来源:wind,招商资管】 美联储6月议息会议,维持联邦基金目标利率在5.25%-5.5%区间不变,符合市场预期。点阵图显示年内降息次数由3月份议息会议的3次(75BP)下调为1次(25BP)。 【来源:美联储官网,招商资管】 作为“数据导向、补救型“决策机构,美联储声明重申其对通胀目标的重视。美联储认为,数据显示经济活动继续以稳健的步伐扩张,就业增长依然强劲,失业率保持低位,通货膨胀在过去一年里有所缓和,但仍处于高位。近几个月来,在实现委员会2%的通胀目标方面取得了“适度的进展”。对比3月议息会议的表述通胀下降“缺乏进展”,也是对近期通胀下行的肯定。5月美国CPI同比3.3%,低于预期(3.4%)及前值(3.4%),环比0.2%,亦低于前值(0.4%);核心CPI同比3.4%,低于预期(3.5%)及前值(3.6%),环比0.2%,亦低于前值(0.3%)。通胀是后续开启降息周期的关键。声明表示,在考虑对联邦基金利率目标区间进行任何调整时,委员会将仔细评估收到的数据、不断变化的前景及风险平衡。委员会预计,在对通胀率持续向2%迈进有更强的信心之前,不宜降息。委员会坚定地致力于将通胀率恢复到2%的目标。 【来源:wind,招商资管】 就业韧性、通胀粘性下,美联储上调失业率及通胀预测。2024年GDP预测维持在2.1%,中性失业率目标由4.1%上调至4.2%,2024年的PCE和核心PCE预测分别为2.6%和2.8%,相较于3月上浮0.2%,表明通胀回落速度慢于预期。受经济增长及通胀中枢上移影响,长期利率预测上调至2.8%。 【来源:美联储官网,招商资管】 近期数据及美联储表态对市场降息预期形成较大扰动,最新定价年内降息或仍在11月。鉴于服务业通胀仍具有很强粘性,移民政策在选举年存在一定变数,地缘冲突下商品通胀或有所抬头,二次通胀风险仍未完全消除,均会增强降息节奏的不确定性。仍需关注主要经济体货币政策错位带来的资本市场波动风险。 【来源:wind,招商资管】 “ 国内宏观 高频数据仍偏弱,继续支撑经济弱复苏的趋势判断。内需走弱程度高于预期,亦表明当下价格仍在压制企业补库意愿。地产在政策的助力下触底修复是否具有持续性仍需数据进一步支撑。 【wind,招商资管】 价格“温和回升“,但内生需求不足下,整体表现仍较弱。据统计局官网公布数据,5月CPI同比0.3%,与前值一致,略低于预期(0.4%)。其中,食品价格下降2.0%,降幅比上月收窄0.7个百分点,影响CPI同比下降约0.37个百分点。非食品价格上涨0.8%,涨幅比上月回落0.1个百分点,影响CPI同比上涨约0.68个百分点。扣除食品和能源价格的核心CPI同比上涨0.6%。据测算,在5月份0.3%的CPI同比变动中,翘尾影响约为0,今年价格变动的新影响约为0.3个百分点。同期,PPI同比-1.4%,高于前值(-2.5%)及预期(-1.52%)。其中,生产资料价格下降1.6%,降幅收窄1.5个百分点;生活资料价格下降0.8%,降幅收窄0.1个百分点。主要行业中,煤炭开采和洗选业价格下降9.0%,黑色金属冶炼和压延加工业价格下降3.7%,化学原料和化学制品制造业价格下降3.4%,农副食品加工业价格下降3.4%,电气机械和器材制造业价格下降3.0%,计算机通信和其他电子设备制造业价格下降1.9%,降幅均收窄。汽车制造业价格下降2.0%,降幅与上月相同;石油煤炭及其他燃料加工业价格由上月下降1.0%转为上涨3.4%;石油和天然气开采业价格上涨9.4%,涨幅与上月相同;有色金属冶炼和压延加工业价格上涨8.9%,涨幅扩大5.3个百分点。据测算,在5月份-1.4%的PPI同比变动中,翘尾影响约为-0.9个百分点,今年价格变动的新影响约为-0.5个百分点。 【来源:wind,招商资管】 融资需求仍偏弱,带动资金活性进一步减弱,企业投资意愿仍有待提升。据央行官网公布数据,2024年5月末社会融资规模存量同比增长8.4%。其中,对实体经济发放的人民币贷款同比增长8.9%,占同期社会融资规模存量的62.7%,同比高0.3个百分点;对实体经济发放的外币贷款折合人民币同比下降7.2%,占比0.4%,同比低0.1个百分点;委托贷款同比下降1.3%,占比2.9%,同比低0.2个百分点;信托贷款同比增长9.4%,占比1.1%,同比高0.1个百分点;未贴现的银行承兑汇票同比下降13%,占比0.6%,同比低0.2个百分点;企业债券比增长1.9%,占比8.1%,同比低0.5个百分点;政府债券同比增长14.7%,占比18.4%,同比高1个百分点;非金融企业境内股票同比增长4.6%,占比2.9%,同比低0.2个百分点。 5月末, M2同比增长7%,低于预期(7.08%)及前值(7.2%);M1同比下降4.2%,进一步走弱(前值-1.4%)。 【来源:wind,招商资管】 受海外降息周期开启提振,国内货币政策宽松预期有所升温。但美联储降息节奏不及预期,汇率压力犹在、空转风险仍存。目前关键问题是居民和企业受制于杠杆率及收入盈利预期,加杠杆的能力和意愿受限。由此,货币政策进一步宽松的空间有限,宽货币向宽信用传导仍然有待于财政的进一步发力,尤其是中央财政支出对其他主体资产负债表的修复。 【来源:wind,招商资管】

03

宏观市场展望

经济内生动能仍有待进一步提升,在以“财政为主、货币为辅”的政策组合对冲下,2024年经济有望延续修复态势。经济弱修复的同时,通胀或将温和回升。实际利率偏高,一定程度上压制投资及消费需求,货币政策整体仍将保持宽松趋势。但考虑到海外主要央行宽松周期迟于预期,对我国货币政策仍有一定掣肘,故宽松节奏和力度可能弱于预期。短期内央行仍大概率采取“结构性价格政策为主,总量政策为辅”的组合。而“宽信用”仍有待于财政政策发力,尤其是中央政府加杠杆扩需求的实际效果。政治局会议强调”靠前发力有效落实已经确定的宏观政策“,确定二十届三中全会将于7月召开,重点关注其中深化财税体制改革对中央地方收支权限的界定,是否能焕发地方政府新一轮的发展动能。

【来源:wind,招商资管】

风险提示与免责申明:

2024-06-18 16: 03

2024-06-18 16: 03

2024-06-18 16: 03

2024-06-18 16: 03

2024-06-18 16: 03

2024-06-18 16: 03