香港万得通讯社报道,美国银行(Bank of America)首席投资官Michael Hartnett 在最新一份周报中,回顾了最近一周聪明钱的动向,但是认为聪明钱只是市场运行中产生的“噪音”,并不能真正改变市场的发展方向。

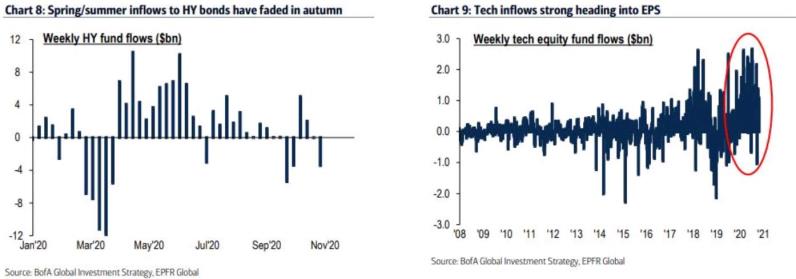

据 EPFR 公司数据,截止到上周末,投资者将67亿美元的资金投入到了债券,1亿美元的资金投入到黄金,而股市则见证到21亿美元的资金流出,同时现金减少15亿美元。值得注意的是,Michael Hartnett 指出,高收益债券市场的资金外流加速至34亿美元,而科技股流入强劲至10亿美元。

从资金地域流向看,流入日本的资金是自4月19日以来最大的,为35亿美元,但流入新兴市场股票的资金为28亿美元,为7周来最大值,为28亿美元,而欧洲股市则出现了5个月来最大规模的资金流出,达到34亿美元。

Michael Hartnett 写到,尽管每周的资金流动信息丰富,但可以明确地得出结论,它们不过是噪音。因为所谓的“聪明的钱”,也不过是追逐趋势。纳斯达克100迷你期货出现接近历史纪录空头数量的4周后,这些“勇敢”的空头迅速回补仓位,甚至做多纳指,正好赶上纳斯达克3月份以来最大的一次大跌。

简而言之,资金流向在过去某些时候会给出一些有用的信号,但现在只不过是噪声。Michael Hartnett 列出了每一位投资者,都应该意识到的十件“大事”,并在接下来的时间里以此决定资金配置。

这十件大事分别是:

一、史上最大IPO,

二、逆势交易。2020年最明显的逆势交易是“与美联储抗争”,因为过去13年,各国央行降息972次,通过量化宽松购买了19万亿美元的金融资产,推出了NIRP、ZIRP、YCC、TLTROs等政策,而且央行们宽松的脚步并未停下。

三、现在的情况是病毒恐惧高过疫苗希望,封锁受益的资产表现好于经济重新开放受益的资产。

四、看跌信号显示,是时候“对抗美联储了”:疲软的宏观经济导致美国国债收益率下降,信贷利差上升;数字货币导致美国国债收益率上升,美元下跌。

五、第四季度标普500指数的策略性交易区间为3300-3600点。未来几周货币和财政宽松,叠加疫苗预期意味着10月信贷和股票交易结束抛售。

六、美国大选。

七、通货膨胀主题不会因为近期的事件,如美国大选的结果有方向性的改变。总体趋势而言,逆全球化,大政府和美元贬值都是促进通货膨胀的趋势。

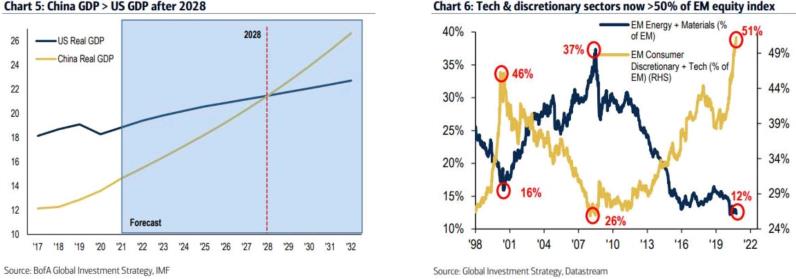

八、通过紧缩因素。大通货紧缩主题驱动主要来自“中国科技颠覆”。由科技主导的中国国内城市消费类似于上个世纪90年代,美国出现的情况。

九、大困境。以股票65%、美国国债25%和现金10%的投资组合在过去10年的投资回报率为9.4%。但是这样的投资组合在未来4年的收益率会大幅下降,除非标普500指数涨到5800点,10年期美债收益率小于0.8%。

债券作为资产配置的缓冲垫作用正在消失。以30年美债为例,80年代收益率为10%,90年代收益率为9%,新千年的头十年约为6%,上一个十年为5%,现在只有1.5%。这意味着,美股在未来十年面临着更高的波动性。

十、大改变。20世纪20年代最显著的特点将是,西方国家普遍“大政府化”。另一个大变化是,数字货币的发展,有利于