昨晚超70家公司发布业绩预亏,其中,三峡新材预亏金额最高。公告显示,预计2020年公司净利润亏损18亿元至22亿元,造成大额亏损的根源是公司计提信用减值损失7亿元、计提商誉减值和商标减值11.5亿元。

今早开盘没多久,三峡新材股价就跌停。截至发稿,股价依旧封跌停,报2.23元/股。值得注意的是,目前最新市值仅近26亿,预亏金额上限几乎占市值85%。

截至去年9月30日,仍有股东户数4.2万多户。

几乎亏掉公司市值 上交所火速关注

昨日晚间,三峡新材连发三条公告。

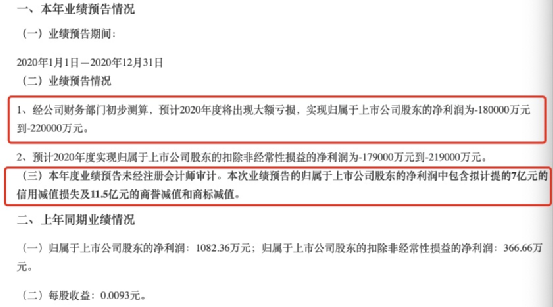

《2020年度业绩预亏公告》显示,预计2020年度实现归属于上市公司股东的净利润为-180000万元到-220000万元。

公告提到,报告期内,公司业绩大额亏损的主要原因是:计提信用减值损失7亿元、计提商誉减值和商标减值11.5亿元。

报告期内,受新冠疫情影响,线下零售业务亏损严重。公司全资子公司深圳市恒波商业连锁有限公司(以下简称“深圳恒波”)业务主要集中在线下零售,受疫情冲击较大,导致深圳恒波报告期内营业收入大幅下降,是公司主营业务亏损的主要原因。

报告期内,因“中邮案”持续近三年且未最终结案,深圳恒波银行融资受限,自有资金严重不足,致使深圳恒波大部分业务无法正常开展;同时深圳恒波下游客户回款周期拉长,大部分应收款项账龄随之逐年增长,公司基于谨慎性原则,根据《企业会计准则》及相关会计政策规定,本报告期拟计提信用减值损失7亿元,是公司亏损的重要原因。

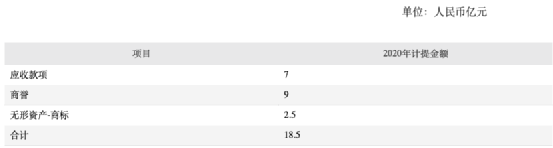

《计提商誉减值公告》显示,截至2020年12月31日的各项需要计提减值准备的资产进行了评估。公司本年拟需计提各项资产减值准备18.5亿元,超过公司2019年度经审计净利润的10%。

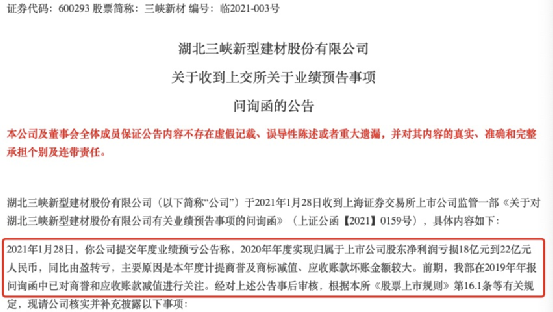

对于巨额预亏,上交所当晚火速向三峡新材下发问讯函,上交所要求其补充披露本次计提减值商标的形成方式与背景、初始确认金额、摊销情况,以及减值迹象出现时间节点、减值具体测算过程,是否符合企业会计准则相关规定,以及与“中邮案”相关方发生业务往来,收购深圳恒波决策是否审慎、合理等等。

公开资料显示,三峡新材是一家建材企业,主要从事浮法玻璃、玻璃深加工制品及新型建材产品的科研、生产与销售。

因涉嫌骗取贷款罪 公司董事长、实际控制人被刑事拘留

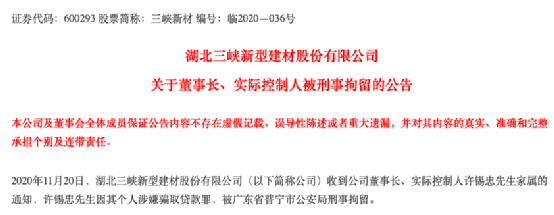

去年11月底,三峡新材实控人许锡忠因其个人涉嫌骗取贷款,被广东省普宁市公安局刑事拘留,目前仍处于限制自由状态,其个人持有的2亿多公司股份已处于100%质押状态。

公告显示,2020年11月20日,湖北三峡新型建材股份有限公司(以下简称公司)收到公司董事长、实际控制人许锡忠先生家属的通知,许锡忠先生因其个人涉嫌骗取贷款罪,被广东省普宁市公安局刑事拘留。

许锡忠先生直接持有公司207,387,072股份,并与公司第四大股东海南宗宣达实业投资有限公司和第五大股东当阳市国中安投资有限公司为一致行动人,许锡忠先生直接持有和控制公司的股份合计326,432,922股,占公司总股本的28.14%,为公司的实际控制人。

实控人因资金问题还涉及多起纠纷

2014年8月,上交所公告,三峡新材存在“严重财务舞弊行为”,认定三峡新材财务信息“披露失真,后果严重,性质恶劣”,并对三峡新材及时任董事长徐麟、时任财务总监刘玉春予以公开谴责等。此后,徐麟离任三峡新材董事长,而许锡忠于2014年5月起正式担任董事长一职。去年11月曝出许锡忠因为涉嫌骗取贷款罪被刑事拘留,市场一片哗然。

此前,许锡忠已经多次因为资金问题陷入纠纷,且其直接持有的上市公司股份全部被冻结和轮候冻结。根据三峡新材去年9月份的公告,因为质押式股份回购纠纷,华龙证券就相关事项提起诉讼。经甘肃省兰州市中级人民法院审理,判决许锡忠向华龙证券归还本金及利息15.05亿元。不过,当时的公告显示,许锡忠不认可上述判决结果,拟提出上诉。

此外,根据三峡新材2019年5月份公告,因许锡忠为他人在赣州银行股份有限公司贷款提供保证担保,许锡忠所持上市公司20739万股公司股票被冻结。

2019年10月份公告显示,许锡忠于2017年1月18日为海南宗宣达股票质押给华融证券股份有限公司借款3.32亿元事宜提供担保,且相关担保的质押借款尚未归还,许锡忠所持20739万股公司股票被轮候冻结。