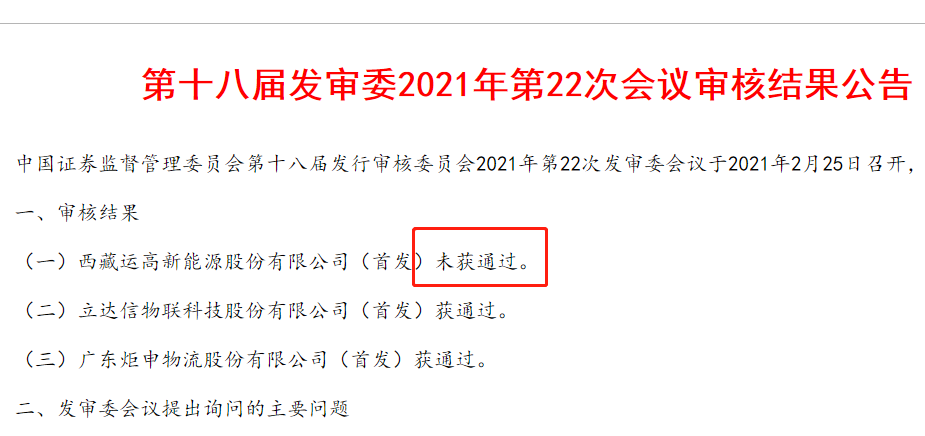

最袖珍IPO,被证监会否决了。1个客户、29名员工、补贴占营收最高90%,2月25日晚,证监会官网公布了该消息。

去年10月25日,中国证监会网站预先披露了西藏运高新能源股份有限公司(以下简称“运高股份”)招股说明书,这家位于西藏的新能源企业将冲击主板IPO。

招股书显示,运高股份拟在上海证券交易所上市,公开发行不超过5125万股,占发行后总股本的比例不低于25%;发行后总股本不超过20495.388万股拟投入募集资金4.1亿元,用于收购曲水逐日100%股权、偿还银行贷款以及32MWh机械储能项目,其中拟用于收购股权以及偿还贷款的资金分别超过了募资总额的45%和36%,合计占到了8成以上。;保荐机构为长江证券。

运高股份是一家位于西藏地区的光伏企业,主营业务为太阳能光伏电站的开发、投资、建设和运营,光伏电站可分为集中式光伏电站和分布式光伏电站。

外界对运高股份的质疑就未间断,“客户单一依赖”、“营收九成靠补贴”等成为了外界对其的主要印象。此外,在申报IPO前一年,运高股份营收刚超过1亿元,公司员工常年不超过30人,被称为“最袖珍的IPO企业”。

最袖珍的IPO企业

被否公司为西藏运高新能源股份有限公司,保荐券商为长江证券,公司主营业务为太阳能光伏电站的开发、投资、建设和运营,主要为集中式光伏电站发电。

招股书显示,2016年~2018年及2019年上半年,运高股份分别实现营收0.32亿元、0.85亿元、1亿元和0.48亿元。

虽然公司营收逐年增长,但运高股份营收都依靠于新能源补贴。2016年~2018年和2019年上半年,运高股份的新能源补贴收入分别为0.25亿元、0.67亿元、0.85亿元和0.42亿元,分别占当期营收的78.26%、78.30%、84.98%和90%。

有意思的是,公司还没有收到大部分补贴,补贴大多以应收账款的形式体现在财报中,这也意味着公司的营收很大一部分是“账面利润”。2016-2018年、2019年上半年,运高股份应收账款账面价值分别为3114.14万元、11340.37万元、17395.45万元和22,299.82万元,基本上都来自西藏电网的补贴款。

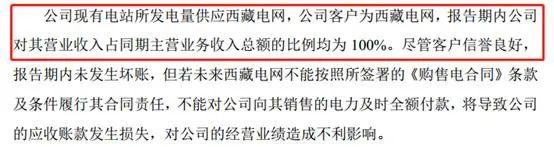

对单一客户依赖100%

招股说明书显示,2016年-2018年和2019年1-6月,运高股份向西藏电网产生的销售收入分别为 3221.68万元、8536.24万元、10010.91万元、4759万元,均占当期主营业务收入的100%。

运高股份就一个客户,对单一客户销售占全部销售额的100%。而且其收入全部来自西藏地区。不过证监会的51条规定说了,特殊行业,允许这种情况的出现,比如电力、电信、军工等垄断行业。

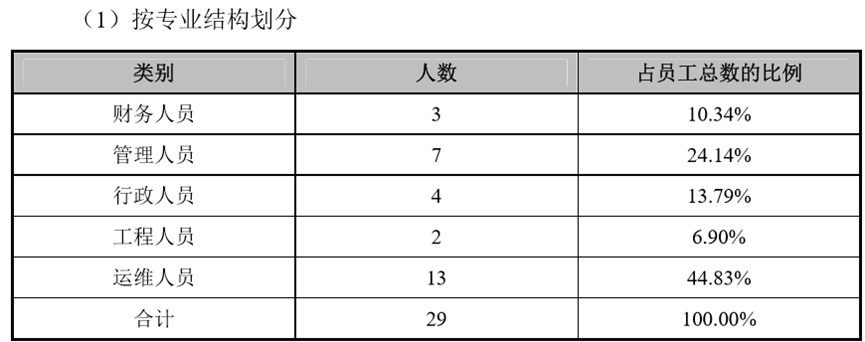

员工只有29人

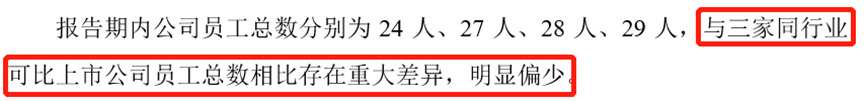

2016年末、2017年末、2018年末和2019年6月末,公司员工总数分别为24人、27人、28人和29人。2019年6月末这29人中,财务人员3人、管理人员7人、行政人员4人、工程人员2人、运维人员13人。

招股书对比三家同行业可比上市公司太阳能(000591)、林洋能源(601222)、拓日新能(002218),承认公司员工总数相比存在重大差异,明显偏少。

实际控制人为夫妻俩,中国香港籍富豪

运高世纪直接持有公司78.11%的股权,为公司控股股东。

郭炎直接持有运高世纪50%的股权,通过Alliance Wealth Ltd.间接持有运高世纪25%的股权,郭张秀芬通过Alliance Wealth Ltd.间接持有运高世纪25%的股权。郭炎与郭张秀芬系夫妻关系。

郭炎先生,1949年1月出生,中国香港籍,博士研究生学历,现任公司董事长。郭张秀芬女士,出生于1954年3月,中国香港籍。

公开资料显示,郭炎先生1949年1月出生于越南西贡,家族世代从事中药生意。美越战争期间,因为战乱家族败落,只能给人洗衣服维持生计。当时小郭炎的心中便立志要靠读书来摆脱这种困境。1971年,郭炎到台湾就读台大商学系,随后成绩优秀的他一路开挂,不仅到香港拿到硕士学位,还留学美国取得加州大学柏克分校金融博士学位。郭炎虽然为人低调,但在两岸三地金融界颇有名望。曾担任香港中信资源董事会主席,2007年~2013年,郭炎担任同星投资(香港)有限公司董事、总经理。期间,在2012年郭炎创办了运高股份,并担任公司董事长至今。

郭炎还有一大爱好,即热衷于收购葡萄酒酒庄。据报道称,出生于越南的郭炎虽然大半辈子都在全世界各地闯荡,但是对于在越南童年时期所经历的法式风情念念不忘,特别是对代表了法国精致生活的葡萄酒文化充满了向往和憧憬。太太曾经笑着调侃,自己的丈夫不仅喜欢法国设计的房子和日用品,更喜欢吃法餐,且每餐必备法国葡萄酒。

发审会议询问的主要问题

1、发行人主营集中式光伏电站的建设及运营,近期国家及地方对光伏发电行业出台了系列政策。请发行人代表:(1)结合财建【2020】4号和5号文规定,说明发行人已运营项目持续执行国家发改委规定的西藏地区标杆电价的可行性,相关补贴是否存在持续下降或取消的可能;(2)说明保障性收购及全生命周期合理利用小时数等政策规定对发行人的影响;(3)说明造成弃光限电从而影响光伏企业发电量的因素是否会在短期内发生根本变化,及对发行人生产经营的影响;(4)说明未来年度各期项目平均利用小时数是否存在下降风险,是否对公司的持续盈利能力造成重大不利影响;(5)说明在西藏地区停止新增普通电站项目建设审批以及国家发改委对需国家补贴的普通电站实施严控等情况对发行人业务发展的影响;(6)结合近期光伏发电行业政策变化,说明发行人持续盈利能力是否存在重大不利变化,是否符合《首次公开发行股票并上市管理办法》的相关规定。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期各期可再生能源电价补贴占主营业务收入比重较高。请发行人代表说明:(1)发行人目前与西藏电网签订的购售电合同中,是否明确约定执行现行国家发改委标杆电价,若约定执行西藏地区光伏上网电价,则对国家发改委标杆电价与西藏地区上网电价的差异处理情况在合同中是否有具体约定,是否导致发行人确认补贴收入的标准产生重大影响;(2)最近一期末应收电价补贴余额较大的形成原因,结合报告期电价补贴收回情况,说明对发行人经营现金流量及偿债能力产生的影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人营业收入均来自于西藏电网,签署的供电合同约定上网电量少于实际上网电量,发行人存在因电网消纳原因而限功率运行的情形。请发行人代表说明:(1)报告期签署的供电合同约定上网电量少于实际上网电量的具体情况,存在该情况的原因及商业合理性;(2)报告期因电网消纳原因而限功率运行的具体情况,形成此情形或风险的原因及影响因素,以及对发行人未来的潜在影响,发行人风险披露是否充分到位。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)留抵增值税存在未来不能完全抵扣风险,报告期内是否应计提减值损失,未予计提的原因及合理性,是否符合《企业会计准则》关于资产减值相关规定;(2)发行人将中介机构及相关费用共计637万元列为预付款项,是否属于与本次首发发行权益性证券直接相关的新增费用;(3)实际控制人通过其控制的企业向部分董监高提供资金支持的来源,是否存在委托持股等代持行为或其他利益安排,是否存在纠纷或潜在纠纷。请保荐代表人说明核查依据、过程,并发表明确核查意见。