市场行情观察、异动追踪和解读

久久王或成牛年最惨食品新股,上市首日即破发,盘中更是一度跌超33%。

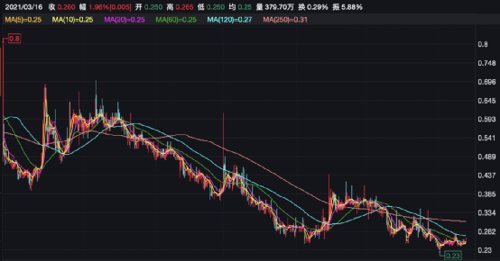

3月16日,老牌甜食制造商久久王(01927.HK)上市首日破发。截至收盘,换手率达62.14%,收盘报价0.550港元,较发行价0.750港元下跌26.67%,一手账面亏损1000港元。

截至收盘,该股收盘成交额3.2亿港元,最新总市值4.36亿港元。

久久王跌幅居全港股首位

但讽刺的是,做为新股的久久王今天在全港股中跌幅居首位,甚至有投资者戏称其为“韭韭王”。

据了解,久久王此前获214.36倍认购。据了解,公开发售阶段久久王获214.36倍认购,分配至公开发售的发售股份最终数目为9500万股,占发售股份总数的50%(任何超额配股权获行使前)。合共接获87305份有效申请,一手中签率9%,认购600手稳中一手。

此外,国际配售股份获轻微超额认购,发售股份最终数目为9500万股,相当于发售股份总数的50%。

对于此次上市,久久王食品创始人兼董事会主席郑振忠表示,感谢长期以来一直关心和支持公司发展的各级领导、社会同仁,这是公司发展史上的一个重要里程碑,也是全体员工多年来共同努力的成果。未来,久久王食品将以此次首发上市为契机,充分利用资本市场平台优势,锐意进取、阔步前行,成长为具备国际竞争力和影响力的行业领头企业,以卓越的业绩为合作伙伴和广大投资者创造更大的价值,回报社会各界的信任与支持。

久久王业务增长乏力 近5成收入来自“酷莎”

公开资料显示,久久王是一家甜食产品制造商,成立于1999年,生产及销售甜食产品,包括胶基糖果、压片糖果、充气糖果及硬糖。目前,公司拥有自有品牌酷莎、拉拉卜及久久王。很多小时候吃到的泡泡糖、充气糖果等都有它的身影。

图片:久久王招股书

久久王食品的业务模式为,向供应商采购原材料,在公司内部生产设施中生产并包装甜食产品,以公司中国及海外国家的OEM客户及贸易商所拥有或获授权的品牌销售该企业的产品,或者通过电子商务渠道以公司的自有品牌向中国的分销商或终端消费者销售公司的产品。

根据弗若斯特沙利文的报告,按收益计,久久王在福建省整体甜食市场排名第二,占2019年该区域市场份额约2.7%及2019年中国市场份额约0.7%。目前,久久王自有品牌包括酷莎、拉拉卜及久久王,自有品牌产品对收入的贡献率逐年提升,目前已达到58%,毛利率亦高于OEM产品。

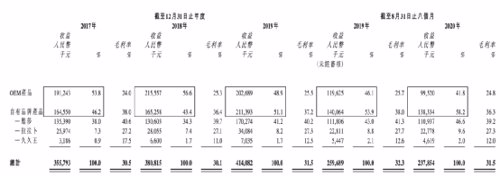

财务数据显示,久久王三大自有品牌的收入主要源自于“酷莎”。2017年至2018年及2020年前8个月,酷莎销售业绩在公司总营收中的占比为38.0%、34.3%、41.2%和46.6%,逐渐增加。同期拉拉卜、久久王的销售贡献上下起伏。

久久王的自有品牌产品一般出售予中国客户,而OEM产品则出售予中国及海外国家的客户。公司表示,近年公司提升自有品牌影响力提升,有利于形成差异化优势,从而在产业链中获取更高的利润份额。

由于品牌业绩增长乏力,久久王近年来的业绩也十分疲软。2020年1-8月,久久王实现营收2.38亿元,同比下降8.41%。公司表示这主要受新冠疫情爆发影响,客户订单减少导致。但纯利维持相对稳定,同期净利润2581.8万元,同比上升1.06%。

而2017年至2019年公司营收分别为3.56亿、3.81亿、4.14亿元,这三年营收复合增长率为7.88%;净利润分别为4641.5万、3868.6万、4319.6万元,表现并不稳定。

久久王高度依赖代工厂 父子三人持股超72%

值得一提的是,作为一家福建区域的老牌糖果企业,久久王主要按批发方式向第三方分销商销售自有品牌产品,有近50%的业务都来自于OEM(代工业务)。公司表示,第三方分销商透过彼等的销售网络向彼等各自的子分销商及零售商销售久久王的产品,若终止或未能续签与第三方分销商的分销协议,或会导致自有品牌产品销售大幅减少。

根据弗若斯特沙利文报告,甜食产品製造商聘请分销商于中国销售其产品以便扩大客户群乃属常见的行业惯例。截至2020年8月31日,久久王拥有129名第三方分销商。截至2017年、2018年及 2019年12月31日止年度以及截至2020年8月31日,久久王第三方分销商销售额分别占收益约45.9%、42.0%、48.3%及56.2%。

在OEM业务客户中,格瑞兄弟糖果公司一直是久久王的第一大客户。2016年至2018年,格瑞兄弟糖果向公司购买OEM产品金额分别为0.41亿元、0.79亿元和0.96亿元,分别占比公司收入的13%、22.2%和25.1%。

图片:格瑞兄弟官网

股东方面,招股书显示,紧随资本化发行及全球发售完成后,预期久久王的最终控股股东郑振忠先生、郑国思先生及郑国典先生将实益拥有已发行股本合共约72.75%的权益,而首次公开发售前投资者将持有已发行股本总额约2.25%的权益。

而这三人正是父子关系,久久王已然成为家族企业。据悉,郑振忠为郑国思及郑国典的父亲,郑国思为郑国典的胞兄。根据一致行动人士确认契据,上述三人各自被视为控股股东。

四次冲击上市终于成功

港交所官网显示,久久王曾于2019年5月首次提交招股说明书,但未能成功上市。随后在2019年12月及2020年6月接连向港交所递表未果。终于在2020年12月31日,久久王第四次向港交所递交主板上市申请,才如愿以偿地通过上市聆讯。

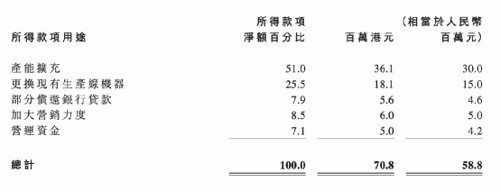

在招股书中显示,久久王上市拟募资用于扩充产能、偿还银行贷款和充实运营资本。其中,拟募资新增9条生产线,用于生产压片糖果和胶基糖果。久久王预计,如果募资成功,到2020年10月底,公司将拥有41条生产线,年产各类糖果近1.9万吨。

弗若斯特沙利文报告显示,预期全球甜食市场规模将由2020年约590亿美元增长至2024年约669亿美元,复合年增长率约为3.2%。中国甜食零售市场预计将保持3.1%的增速从966亿元增长至1091亿元。

久久王表示,中国的甜食市场稳步扩张并为全球最大的甜食市场之一。国内经济的预期增长及生活质量的提高将继续为未来甜食零售市场的发展提供支撑。由于注重健康的消费者群体不断壮大,所以通过转向生产功能性食品甜食,使中国人均年甜食消费量保持稳定,于2014年及2019年分别约为1410克及约1280克,复合年增长率为约–1.9%。

值得一提的是,久久王是第三家赴港上市的晋江糖果企业,其他两家为蜡笔小新食品与中国糖果。截至3月16日收盘,蜡笔小新食品报0.26港元,最新总市值为3.46亿港元。

2021-03-16 16: 19