作为与华夏幸福、蓝光发展前后脚出现的最早一批房企,老牌“华南五虎”富力地产挣扎一年多后,困境反而有越陷越深之势。

3月15日,富力公告约9.77亿港币出售英国一商业项目权益,出售标的股权定价仅象征性的1英镑,实际对价主要是让对手方承接债务。该项目市场价值约16.85亿港元,意味着按不到6折的价格割肉。知道自己卖亏了,富力留了个口子,六个月后有权回购。

不过中国基金报记者注意到,从现在到未来半年,正是富力债务集中到期兑付时点,是否真有能力回购要打个大大的问号。其中,4月份有1笔金额为19.5亿元的公司债和1笔10亿元的PPN到期,5月份有两笔金额分别为4亿元和9.95亿元的公司债到期,7月份有两笔金额分别为6.09亿美金和2.88亿美金的美元债到期,11月还有一笔3.6亿美金的美元债到期,这还只是公开市场债务。

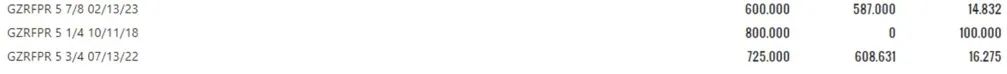

目前富力的办法就是把账期往后延,还有三周到期的“16富力04”正在跟债权人谈展期,打算推迟到明年4月还。但明年这个时候,1月其又有一笔42亿的公司债到期,2月有两笔金额分别为5.87亿美金和8.75亿美金的美元债到期,接着4月有一笔9.5亿境内公司债到期,展期这几乎是一个死结。

16.8亿港元项目9.8亿卖

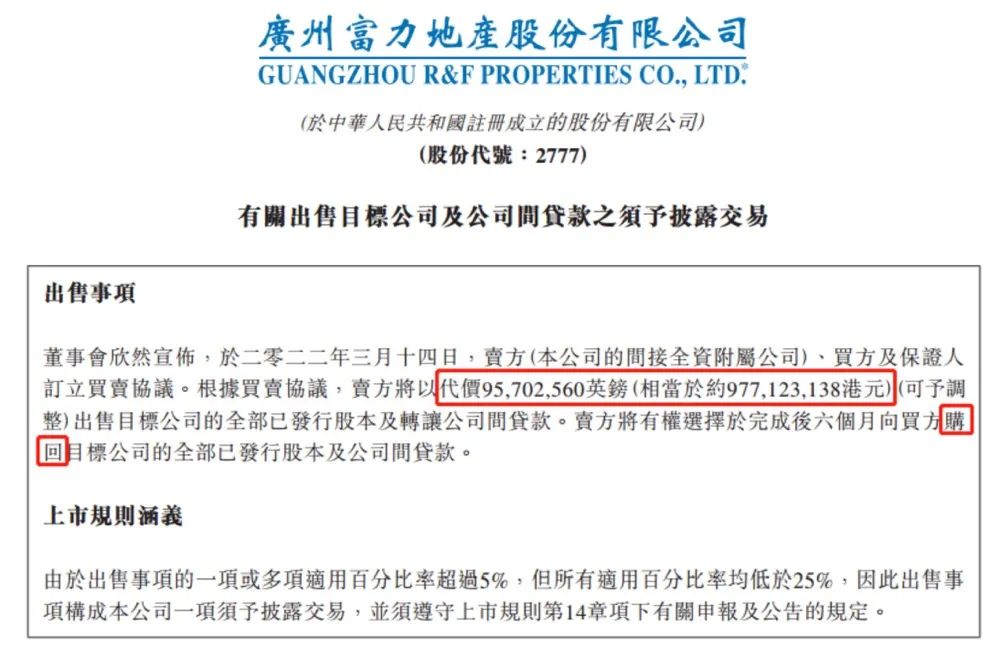

根据富力这份公告,卖方即公司间接全资子公司将以代价9570万英镑(相当于约9.77亿港元)出售目标公司的全部已发行股本及转让公司间贷款。

根据买卖协议,买方就买卖目标公司全部已发行股本应支付予卖方的总代价,金额为1英镑;而买方就转让公司间贷款应支付予卖方的总代价,金额为95702559英镑。很明显,此次的交易对价主要是让对方承担债务。

据悉,目标公司为一间于英格兰及威尔士注册成立的有限公司,主要从事投资控股。发展项目为位于英国伦敦Vauxhall的Vauxhall Square,规划同意总建筑面积约13.3万平方米的混合用途,包括住宅、酒店及宿舍、办公室、零售及休闲。公开资料显示,该项目为伦敦富力城项目的组成部分,后者为近10年来伦敦规模最大的综合体。于公告日,主场地的发展项目尚未动工。

根据独立估值师Savills (UK) Limited于2020年10月出具的估值报告,发展项目的市值被评估为1.65亿英镑(相当于约16.85亿港元)。简单匡算,此次富力的承债式转让基本是按六折不到的价格割肉。根据公告,出售预计录得亏损约6884.5万英镑(相当于约7.03亿港元)。

这样一项“打骨折”的物业出售,富力似乎也不是很甘心,给自己留了个后手:卖方将有权选择于完成后六个月向买方购回目标公司的全部已发行股本及公司间贷款。富力称,如果回购权得以行使,预计产生的亏损将大幅减少或可能录得收益。

同一天,收购方远东发展也发布公告确认,称收购事项对远东发展而言具备吸引力,与公司物业发展业务一致,其将为公司在伦敦贡献一个具备庞大资本增值潜力且交通便利地区的开发项目组合。远东称,即使购回选择权获行使,该交易也将在短期内为公司提供有吸引力的回报。

未来半年都是偿债高峰

不过以目前的情况看,富力六个月后回购大概率是心有余而力不足,因为未来半年都是偿债高峰,除非公司的销售或者融资突然有大的起色。

公开债务看,目前公司国内的两个发债平台富力地产和富力嘉盛一共有10笔存续债务,总额合计约176亿元。

境外的美元债存续也有10笔,债务规模要比境内债大得多,合计达到了49亿美元,折算人民币约312亿元。境内境外债合计,达到人民币498亿元。

这些公开债务未来半年内到期的就达到了6笔。

4月7号到期的是“16富力04”,规模达到19.5亿元,目前仅剩三周时间,已经传出要展期的消息。4月22日面临到期回售的是“20富力地产PPN001”,规模10亿元,还剩不到一个月时间。

5月份到期或面临回售有两笔,“19富力02”在5月9日迎来回售,规模4亿元;5月16日,公司债“16富力06”到期,规模9.95亿元。

7月份则面临两笔美元债本金到期的考验,金额分别为6.09亿美金和2.88亿美金,折算人民币达到了57亿元。另外,在11月还有一笔3.6亿美金的美元债到期。

这样,仅仅公开市场,未来半年时间富力就有超过100亿的债务需要兑付。

这跟富力地产2021年中报显示的情况也基本吻合。

截至去年6月末,富力负债总额超过3300亿元,其中1年内(含1年)需要偿还的短期贷款金额为519亿元,但其现金及现金等价物仅有128亿元,即便算上受限制的现金160亿元,合计也仅288亿元,缺口非常大。

展期一年还是偿债高峰

据澎湃,4月7日19.5亿元面临兑付的“16富力04”,公司的计划是展期一年,全额票息支付,但无额外赔偿,目前未与债权人达成一致。

但事实上,即便展期一年,又会遇到另一个偿债高峰。

2023年1月3日,“18富力10”到期,这笔公司债2019年1月发行规模达到了70.2亿元,期限设计成“2+2”,在第二年末时到期回售了接近30亿,目前存续规模还有42亿元。进入2月,又有两笔金额分别为5.87亿美金和8.75亿美金的美元债到期,合人民币高达93亿。接着4月,有一笔9.5亿境内公司债“16富力05”到期,如果目前谈展期的这笔19.5亿能谈成,那兑付也是在4月,当月公开债务至少将有29亿元。

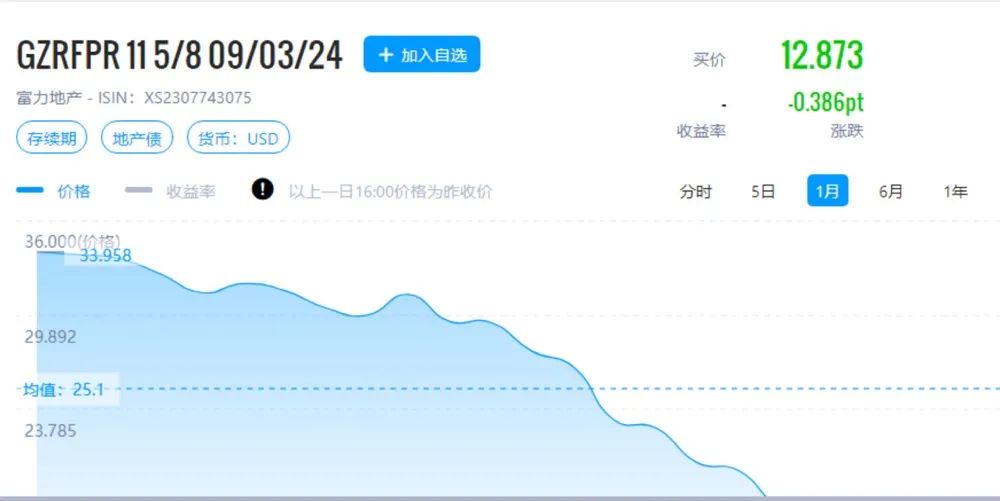

目前富力的境内债好几只都来到百元面值三四十元,美元债更是1美元面值基本都到了十几美分区间,如果投资者胆子够大敢赌,买入的年化收益率都是几倍起步,高的可以达到十几倍。

当然风险和收益从来都是孪生兄弟。

富力融资这条腿基本上迈不动了,销售2022年前两月又下跌了55%,远超行业平均跌幅。据富力地产公告,公司今年2月销售收入约45.1亿元,今年1-2月销售收入约91.1亿元,与去年同期对比计算,今年1-2月销售额下跌55.38%。目前的情况是,两个月的销售额还赶不上公司出险之前正常月份半个月的销售额。

这样卖资产几乎成为仅剩的选项。

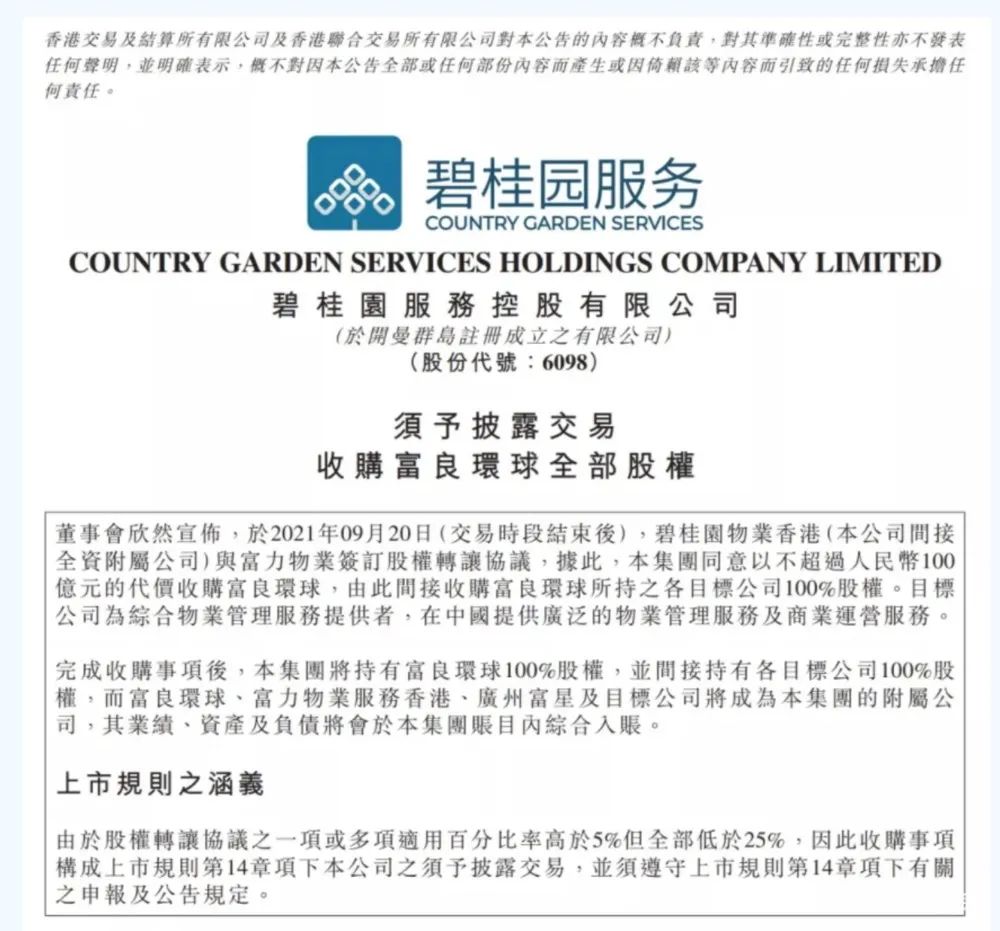

去年9月,富力地产公告大股东李思廉和张力拟向上市公司提供80亿港币的资金支持,以应对短期内到期的债务。几乎同一时间,碧桂园旗下碧桂园服务公告,与李思廉和张力持股93%的富力物业签订协议,以最多不超100亿元的对价收购富力物业全资持股的富良环球,以实现对富力物管和商业运营服务资产的收购。

接着12月6日,富力地产又向黑石集团基金附属公司Sonic Holdings I Limited出售广州国际机场富力综合物流园30%权益。富力地产表示据最终代价规限及卖方真诚估计其就出售事项应付的适用税项及其他成本及费用后,估计将自出售事项收取现金付款约人民币12.63亿元。

然后就是此次3月15日,六折割肉甩卖英国商业物业资产,预计甩掉不到10亿港币债务包袱。

富力地产最早出现是在2020年最后三天,其将持有的广州圣景25%股权、广州富景吉山50%股权、广州天力建筑100%股权,全部质押给广州城投。其中广州圣景是广州珠江新城写字楼富力盈凯广场的项目公司,广州富景吉山公司是广州天河吉山村旧改项目的合作企业,广州天力建筑是富力地产全资子公司。彼时媒体报道,此三家公司净资产至少超100亿元,富力大概率获得来自广州城投约50-100亿之间的融资支持。

2022-03-18 00: 13

2022-03-18 00: 12

2022-03-17 19: 39

2022-03-17 16: 38

2022-03-17 09: 15

2022-03-17 08: 47