近日,量化基金频频出圈!

刚刚爆出创始人内斗的丑闻,近日,资管规模高达600亿美元(约4400亿人民币)的量化巨头Two Sigma又爆出了一个更加惊人的交易丑闻。

近日,Two Sigma致信投资者称,该公司一名高级研究元在未经授权的情况下,擅自调整了交易模型。

这种未经授权的调整,使得公司旗下的部分基金出现4.5亿美元的“预期外盈利”。另外,还有部分基金则承受了1.7亿美元的“预期外亏损”。

据《华尔街日报》报道,知情人士表示,出现超预期盈利的基金,主要是公司高管、员工自购的基金;而蒙受超预期亏损的基金,则主要是面向外部客户销售的基金。

Two Sigma致信客户告知了这一消息,并宣布,将自掏腰包补偿因这一事件受到损失的投资者。

此外目前,美国证券交易委员会 (FTC)已经开始调查此事。

一起来看详情:

涉事副总裁已停职

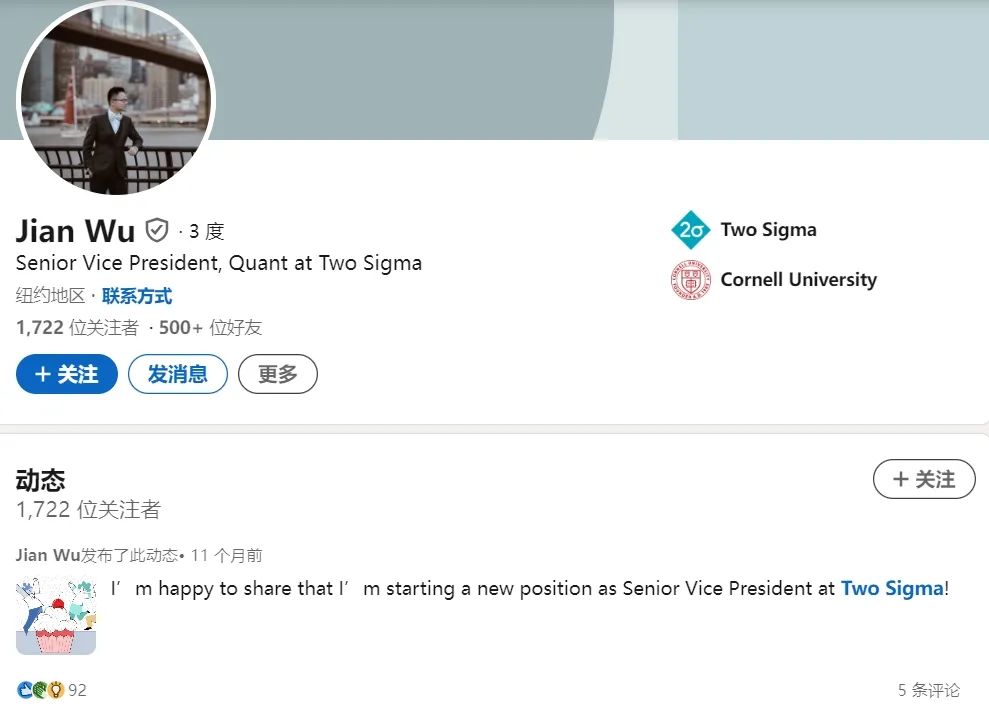

报道称,这起乌龙事件的核心人物为Wu Jian,是Two Sigma公司的量化研究高级副总裁。据知情人士透露,Wu调整模型的目的是,为了“提高公司的业绩表现”,从而拿到更高的奖金,在职务晋升方面也能有更多机会。

搜索Linkedin简历可以看出,Wu Jian本科毕业于清华大学自动化系,后续在美国康奈尔大学拿到哲学博士学位。他在求学期间曾参加过另一量化巨头——城堡投资的暑期实习,毕业后加入Two Sigma。在最新工作职责一栏中,Wu Jian的介绍为“运营一只产生强劲alpha收益的团队”。

据悉在事发后,Two Sigma已经让Wu Jian处于行政休假的状态。公司也告知客户,正在“极度严肃”地处理这一事件,并采取措施避免未来再次发生。

据悉,Wu Jian总共在去年分两个阶段进行了“未授权调整”。但是直到今年夏天,Two Sigma的最高管理层才意识到了这个问题,因为公司的多个交易模型出现超出预期的相关性,而这一切都指向了Wu Jian。

内控遭质疑

两创始人内讧已久

在致投资者信中,Two Sigma将Wu Jian的行为称为违反公司程序的“故意不当行为”。

但《华尔街日报》援引的一名知情人士对这种措辞提出了异议,强调Wu Jian只是调整了Two Sigma量化模型的校准方式,并没有调整模型本身。而相较于改动模型代码,校准变化可以被视为一种更常规的变化,影响也没有那么大。

相较于改动交易代码一事,投资者更加关心Two Sigma的内部控制和管理是否规范。

华尔街量化圈老兵Aaron Brown评论称,像Two Sigma这样的大型企业通常会密切监控和充分理解对交易模型做出的所有重大调整。Aaron介绍称,在一家运营良好的公司中,所有的调整——包括模型改动和校准,都需要有一套流程,确保有合适的人进行披露和批准。

事实上,自今年年初,Two Sigma就丑闻不断。

3月31日,一份长达79页的投顾业务运作公告中,一段不起眼的文字藏于其中,披露了“Two Sigma管理层面的特定风险”。

相关文字称,公司内部曾经出现一系列管理和治理维度的挑战,公司管理委员会合伙人始终未能就如下事项达成一致,具体包括:

第一,管理委员会成员和首席投资官的角色定位、权责界定问题。

第二,公司团队组织架构与管理架构的设计。

第三,公司治理和监督事宜。

第四,团队继任计划。

这实际上宣告了该公司的管理层“彻底闹掰”了。

据财联社报道,除了管理人内讧以及交易丑闻外,Two Sigma也被爆出10月初裁掉了三分之二的招聘人员。据悉,公司告诉这些招聘人员,由于最近人员流失较少,所以对人事专员的需求也减少了。

2023-11-02 19: 36

2023-11-02 17: 20

2023-11-02 14: 22

2023-11-02 13: 53

2023-11-02 12: 21

2023-11-02 10: 45