公募基金公司最新动态

“潮水退去,才知道谁在裸泳。”牛年以来股市大跌,部分明星基金短期跌幅惨重,大跌中低调赚钱的基金受到投资者点赞和追捧。

不过,部分“抗跌”的主动权益基金逆市迎来资金净买入,并在近期纷纷公告暂停申购或暂停大额申购,避免资金短期涌入规模暴涨,摊薄存量持有人的收益。

3月47只主动权益类基金限购 多数基金抗跌能力优秀

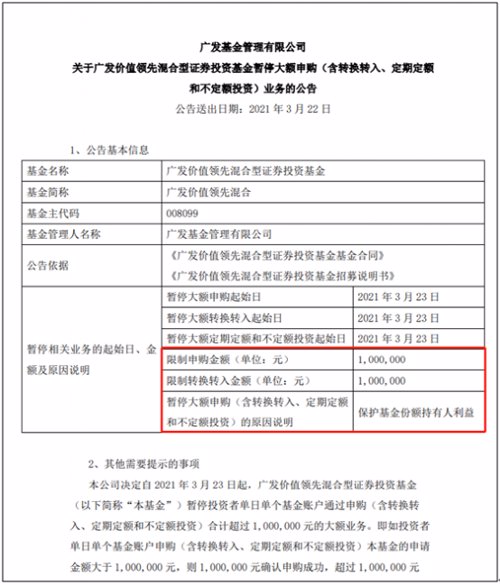

3月22日,广发基金发布公告称,为保护基金份额持有人利益,公司决定自2021年3月23日起,广发价值领先混合型基金暂停投资者单日单个基金账户通过申购(含转换转入、定期定额和不定额投资)合计超过100万元的大额业务。

即,如投资者单日单个基金账户申购(含转换转入、定期定额和不定额投资)该只基金的申请金额大于100万元,则100万元确认申购成功,超过100万元(不含)金额的部分将有权确认失败;如投资者单日单个基金账户多笔累计申购金额大于100万元,按申请金额从大到小排序,超出部分的申请金额公司有权确认失败。

除了上述基金外,广发睿毅领先混合、工银瑞信战略转型主题、中融融安二号等主动权益类基金,都在近期公告暂停申购或暂停大额申购,进入3月份以来,限购的主动权益类基金数量已经多达47只(份额合并计算)。

值得注意的是,上述限购基金,绝大多数在今年股市巨震中表现亮眼。

Wind数据显示,截至3月19日,上述47只限购基金今年平均收益率为0.08%,超出同期主动权益类基金平均-3%左右的收益率。

其中,林英睿管理的广发价值领先还以30.46%收益率,暂居今年主动权益基金“冠军”;广发睿毅领先混合收益率17.67%,工银瑞信战略转型主题、广发高端制造等产品同期业绩也超过6%,在股市巨震中较为抗跌,并斩获了不错的超额收益。

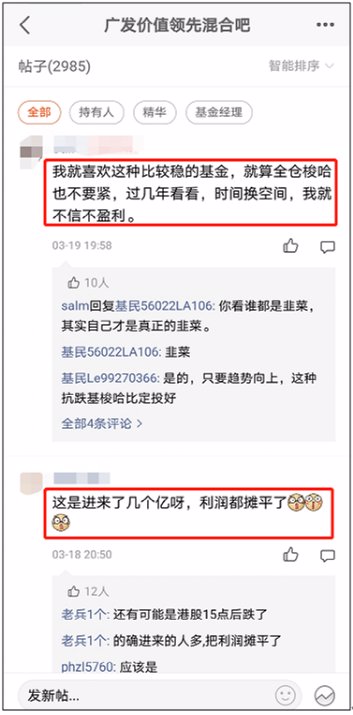

谈及抗跌基金实施限购的现象,多位行业人士表示,在股市巨震中,部分抗跌基金出现资金净流入的态势,实施限购是避免新增资金过多,摊薄存量持有人收益。

华南某基金公司市场部人士表示,他所在公募的“抗跌”基金,近期的确是属于资金净流入情况,这也反映了资金的避险需求,以及在今年市场环境下对于此类产品的认可。

北京一位大型公募基金经理也透露,他所在的公募机构,也有部分基金在股市大跌中表现较好,逆市出现正收益,同样获得了资金的净买入,短期基金规模出现了较大的增长。

不过,北京一家中型基金公司却表示,基金业绩与暂停或限制申购没有必然的关系。只有产品的规模过大,或者现有规模才可以实现产品投资策略的话,才会在业绩考察层面对基金产品进行暂停或者限制申购。由于上述抗跌基金整体规模并不大,实施限购可能是投资策略有容量限制,更多的限购原因可能还是个性化的,需要特殊情况特殊分析。

短期规模大幅波动 将直接影响投资策略和业绩

从近期“抗跌基金”的投资策略和重仓股可以发现,通常情况下这些产品都是偏左侧布局,逆向投资策略,换言之,这些产品多是买入了一些较为“冷门”的股票。

比如,今年涨幅超30%的广发价值领先,去年四季报重仓机械设备、有色、交通运输、银行等顺周期板块,天能动力、华荣股份、华铁股份等一些“冷门股”跻身基金前十大重仓股;工银瑞信战略转型主题基金中,也重仓持有了中国建筑、坚朗五金等建筑行业个股,以及银行、保险股;安信动态策略也重仓了建筑、地产股,在今年一季度基金净值走势稳健。

“通常情况下这些‘冷门’股票市值不会很大,如果资金持续净流入的话,会给基金经理的操作带来一定的麻烦,也会对现有持有人的收益造成影响。因此,暂停和限制申购,可以控制一下资金流入的节奏,便于产品的运作管理。”上述华南基金公司市场部人士称。

该市场部人士分析,“抗跌基金”的净申购所带来的规模快速增长,主要会影响基金经理的投资策略:一方面,净申购量比较大的话,会拉低产品的整体仓位,影响产品净值表现;另一方面,如果基金经理持股是偏好逆向策略、偏好中小市值股票的话,基金经理就需要挖掘更多的优质标的,以承载新进资金。

“最近基金规模增长有点快,短期感觉有点超越当前的投资框架,原有的方法论需要适应一下,同时也是为基金持有人的利益考虑。”北京某大型公募的绩优基金经理也坦言,近期资金对“抗跌”基金的持续净申购影响很大,尤其是持续的大额申购,将直接影响到投资策略和业绩。

多位投研人士告诉记者,基金规模和业绩是相辅相成的关系,规模的稳定是做好业绩的前提,但短期规模的大幅波动,将对业绩产生负面影响。

上述北京中型基金公司表示,资金如果能长期保持一个稳定的净申购状态,可以对基金的投资业绩起到促进作用。如果基金未来预期是长期稳定净申购,当然前提是规模不至于太大,将有助于基金经理按照正常节奏选择长期配置看好的品种,对产品业绩稳定有帮助;而基金在正常的运作过程中,若面对大额净赎回,规模出现较大变动,基金经理需要将持仓的品种卖出应对,大额申购也会导致持股仓位的变化,同时,由于难以把握大额申赎的比例及发生时间,这对产品管理可能带来流动性冲击。

上述北京大型公募基金经理也认为,短期规模的快速增长,将会摊薄存量持有人的投资收益。同时,也会对基金经理的投资运作带来影响,可以短期内快速降低持股仓位,影响基金经理的投资布局,通过限购可以保持基金规模和产品正常管理的匹配。

据该基金经理透露,他所管理基金在股市低迷时期,曾经受到险资短期内的大额赎回操作,基金被动卖出流动性较好的蓝筹股,导致基金错失了当年蓝筹股行情;而在股市相对高点,也会迎来普通投资者的踊跃申购,基金仓位快速下降,也可能会导致基金业绩无法跑赢市场。

“基金规模稳定才可以打造长期的业绩,当前的持有期基金、定期开放基金等更适合投资者长期关注和持有。”他说。