今年以来A股波动幅度明显加大,市场分歧加剧,许多投资者感叹道:“决定不好做,股票、基金不好买。

”股市大幅震荡和个股严重分化之下,主动权益基金仍展现出较好的赚钱效应。

随着7月底的到来,前7个月基金业绩新鲜出炉。期间主动权益基金整体表现优于多个主流指数,逾7成主动权益基金斩获正收益。其中41只基金赚超50%,重仓新能源、半导体的产品依然强势。

截至7月末,年内收益率超过40%的基金达到118只,较上半年末11只的数量大幅扩容,显示出多位基金经理近期进行了较明显的调仓换股动作。

主动权益基金大幅跑赢沪深300

回顾前7个月中国资本市场表现,震荡、分化是两大关键词。尽管市场风云迭起,结构性行情突出,主动权益类基金仍跑赢多个指数。

年初至春节前,市场延续过去两年的风格,核心资产继续高歌猛进,大盘成长股占优。春节后市场风格陡然发生变化,全球通胀预期加大,高估值个股快速下跌,大盘成长赛道中的白马公司被市场抛弃,资金偏好中小盘股。3月下旬至6月,高景气成长驱动阶段成长风格占优,大小盘特征均衡。一方面核心资产分化,另一方面中小盘指数整体继续上涨。

刚刚过去的7月份,A股宽幅震荡,赛道股、核心资产股、周期股此起彼伏,多方存在巨大分歧。“双减”政策发布引发市场恐慌抛售,中概股率先调整后,A股市场亦出现深度调整。纵观整个七月,沪指从月初以3600.55点开盘到月末以3397.36点收盘,月跌幅达5.40%,月振幅超8%。

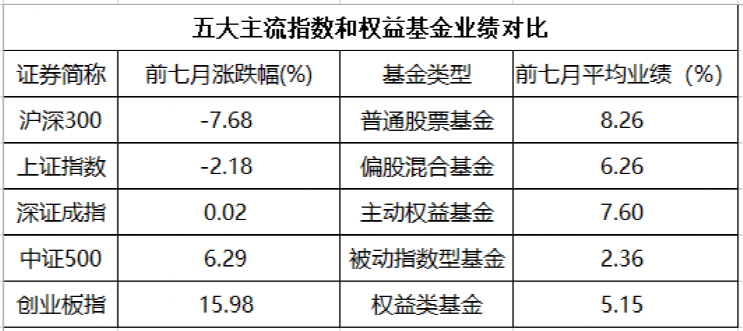

股市波动率显著放大,带来主要指数表现的分化。截至7月末,创业板指涨幅为15.98%,科创50上涨14.22%,而上证指数下跌2.18%,沪深300跌幅达7.68%,大跌400点。行业表现亦是如此,以新能源汽车、半导体、有色金属CXO为代表的赛道股涨幅居前,而全部A股涨幅中位数仅为-2.76%。

在这样的市场行情下,布局A股的权益基金中超8成产品前7月获得正收益。主动权益基金平均收益率为7.6%,大幅领先同期沪深300、上证指数以及深证成指表现,同时回报率也好于中证500指数。

与上半年7.43%的整体业绩相比,前7个月主动权益基金收益进一步攀升,一方面显示出市场结构性行情仍然突出,另一方面也显示出基金经理7月份扛住了市场震荡加剧的压力,在三大指数月度涨幅均为负数的情况下逆势取得正收益。

此外,包括主动和被动两类产品的权益类基金整体获得5.15%收益,而最低仓位限制在60%的偏股混合基金,上前7月平均收益率分别为6.26%。若仅比较普通股票基金,超额收益更加突出。

41只主动权益基金收益超50% 最高赚83.14%

据Wind数据统计,占比71.24%的主动权益基金在今年前7个月斩获正收益,主要布局锂电、光伏、新材料等新能源产业链的基金仍然表现强势,聚焦半导体的多只基金同样涨幅可观。

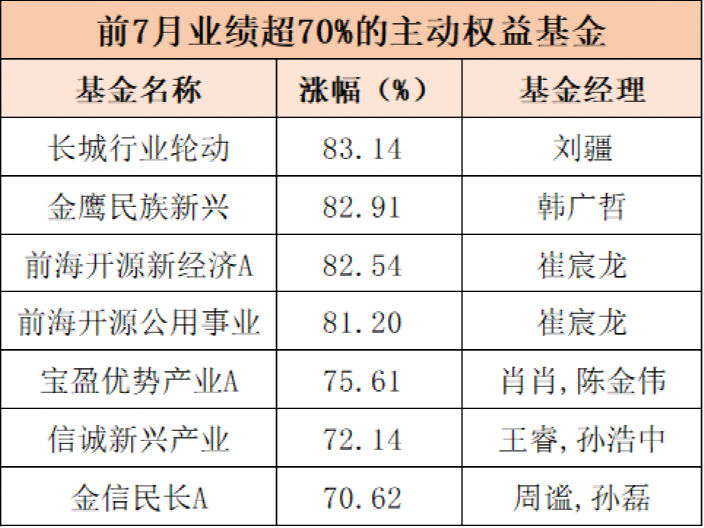

截至7月底,41只主动权益基金(各份额合并统计)年内收益率超过50%。按照业绩分段来看,包括长城行业轮动、金鹰民族新兴、前海开源新经济A、前海开源公用事业在内的4只主动权益基金年内收益率超80%,依次分别为83.14%、82.91%、82.54%、81.2%。

二季报显示,长城行业轮动前十大重仓股均为新能源及电气设备个股,而今年电力设备及新能源板块涨幅高达近38%,在30个中信一级行业指数中排名领先。从历史持仓看,该基金重仓方向为家电、化工、轻工、食、传媒、医药、白酒等,分布较为分散。上半年斩获46.36%的收益率后,长城行业轮动7月份继续高歌猛进。

韩广哲管理的金鹰民族新兴前十大重仓股同样以新能源为主,叠加生物医药等。由于今年以来新能源成为市场主角,因此表现出色。值得注意的是,作为上半年收益率超50%的两只基金之一,7月份该基金维持进攻态势,月度净值上涨近20%。

前海开源新经济A与前海开源公用事业均由前海开源基金旗下“后起之秀”崔宸龙管理。作为一位新能源的坚定看好者,崔宸龙管理的基金十大重仓主要为新能源相关行业,覆盖新能源车和光伏类企业。这两只基金半年度收益率为45%左右,7月份同样势头猛烈。

此外,宝盈优势产业A、信诚新兴产业、金信民长A等3只基金A前7月收益率位于70%至80%之间,也为投资者提供了较好回报。

上半年,除金鹰民族新兴外,宝盈优势产业A是另外一只涨超50%的基金。该基金前十大持仓较为分散,包括电器公司良信股份、有色金属明泰铝业、化纤行业的东方盛虹、半导体欧陆通等,无论是二季度新进入的5家公司,还是一季度就持有的5家公司,很难将其归类为某一行业或某一板块。基金经理陈金伟曾介绍,上半年景气赛道龙头估值偏高,他抓住了细分行业隐形冠军的投资机会。

信诚新兴产业主要投资方向集中在新能源产业,同时配置部分先进制造领域。金信民长A则主要投资新能源和芯片板块,年内净值多次创新高。

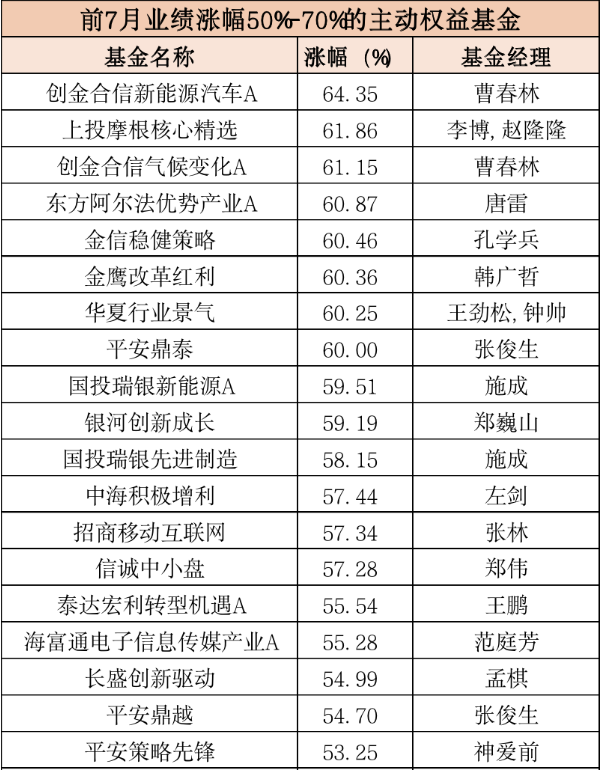

数据显示,创金合信新能源汽车A、上投摩根核心精选、创金合信气候变化A等8只基金年内回报在60%至70%之间。这几只基金的基金经理重合度较高,创金核信曹春林、东方阿尔法唐雷、金信孔学兵等擅长新能源、半导体领域投资的基金经理管理的产品居多。

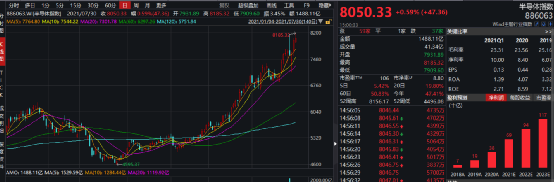

金信稳健策略重仓半导体板块,截至二季度末,该基金前十大重仓股包括斯达半导、士兰微、卓胜微、富满电子、雅克科技、全志科技等多只半导体个股。

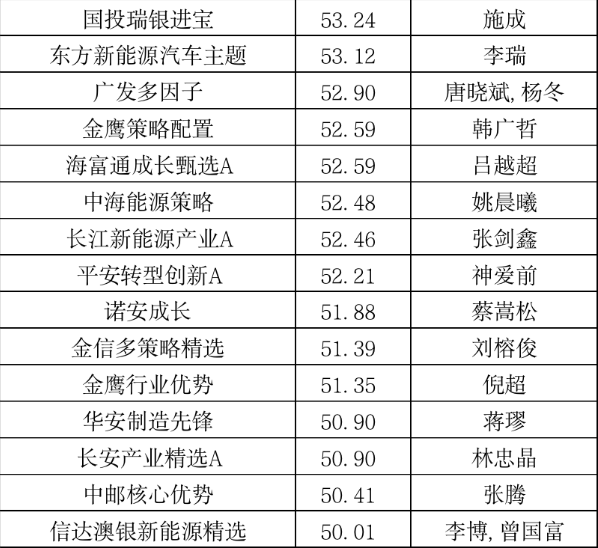

此外,前7月收益率超过50%但不到60%的主动权益基金则有国投瑞银新能源A、银河创新成长、东方新能源汽车主题、海富通成长甄选A、中海积极增利等26只产品。其中银河创新成长也以重仓半导体闻名,海富通成长甄选A同样重点布局了半导体、锂电。

整体而言,涨幅居前的基金普遍重仓了新能源、半导体等板块,而这些板块年内表现非常亮眼.截至7月30日,新能源指数年内收益率达到48.92%;半导体指数年内收益率达到47.41%。

在领先的主动权益基金业绩进一步上涨的同时,首尾分化也在加大,主要聚焦消费板块的多只基金年内收益不佳。

截至7月末,年内收益垫底的基金为一只消费主题产品,跌幅达23.24%,较领涨基金相差106个百分点。而截至上半年末,这一数字为71个百分点。

多只基金业绩实现“大跨步” 基金经理调仓换股进行中

相较于上半年表现,7月份多只主动权益基金业绩突飞猛进。

数据显示,上半年仅11只(各份额合并统计)主动权益基金年内收益超40%,其中仅民族金鹰新兴和宝盈优势产业A两只基金涨超50%。

而截至7月末,多达118只主动权益基金(各份额合并统计)斩获40%以上的收益率,年内绩优基金大扩容。对比来看,多只上半年表现平平的产品于7月份实现业绩大跨步。

例如国投瑞银先进制造上半年业绩为18.23%,前7个月涨幅达58.15%;中信建投智信物联网A上半年收益率4.92%,今年前7月累计净值涨幅达36.91%。此外,上半年收益率为 4.35%的中融核心成长,截至7月末年内收益率超过30%。截至7月末,易方达资源行业的年内收益率也从上半年末的9.33%上涨至35.06%。

短短一个月时间,也有一些基金年内收益率从负数攀升至30%以上。例如,中信建投智享生活A上半年收益率为-0.03%,前七个月则达到30.02%。二季报显示,中信建投智享生活前十大重仓股集中在食品饮料、电气设备、化工等板块,与一季度相比前十大重仓变化较大。

华南一位公募人士认为,7月份市场加剧震荡,然而多只基金年内业绩实现“大跨步”,或是由于基金经理提升了仓位,以及进行了调仓换股。

“新能源板块热度持续走高,即使在7月份三大指数均回调的背景下,百只重仓新能源基金净值一度齐创新高。近期部分基金经理可能提高了组合仓位,另外一些基金经理可能将持仓更换到新能源、半导体、有色等近期强势板块,业绩录得大幅上涨。”他表示,业内表示,7月以来北向资金波动明显放大,其中配置型资金的流入节奏放缓。存量资金调仓和博弈将继续主导短期市场。

记者注意到,在新能源板块大涨的7月29日,华泰柏瑞消费成长混合单日净值涨超10%引发关注。有人感叹道,“买基7年,第一次看到基金涨停板”。

华泰柏瑞消费成长混合前十大重仓股多布局在医疗、新能源赛道,其中医疗股占据一半。相较于第一季度,该基金持仓调整较大。

华泰柏瑞基金财富号回应称,季报持仓数据具有滞后性。季报只披露前十大持仓,并不是全部持仓,而且基金经理也随时可能在调仓。

新能源维持高景气 后续筹码松动风险值得警惕

尽管新能源板块获得多位公募基金经理一致看好,随着热门赛道基金配置进入历史最高位,后续筹码松动风险值得警惕。

赵诣在二季度上涨之后,新能源板块估值问题成为市场关注焦点。农银汇理基金经理赵诣认为,新能源领域投资要区分动态和静态估值。从静态来看,当前市场绝对估值相对较高,但从横向以及与其他行业相比,新能源板块的估值并不算特别贵。

从中远期角度看,2020年全球电动车渗透率不足5%,不同政府和车企陆续提出将在2025年最晚至2030年开始禁售燃油车,意味着行业可能有10-20倍以上成长空间。赵诣总结,新能源车的渗透率快速提升,整个产业尤其是龙头企业的业绩增速非常快,新能源企业可以通过业绩快速增长,快速消化静态高估值。

在东方基金权益团队看来,以新能源汽车产业链为代表的高景气成长赛道,存在新兴技术导入的电子、计算机、通信等创新驱动板块,以及景气从偏底部进入改善通道的制造业细分领域如光伏、汽车等,有望迎来较好的投资机会。

天风证券策略分析师徐彪认为,可以从换手率角度判断热门赛道的交易情绪。近期新能源车、光伏的行业换手率先后超过阈值,面临波动加大的风险。而半导体、国防军工及医药生物等板块换手率均在阈值之下。

2021-08-03 08: 09

2021-08-02 21: 38

2021-08-02 20: 47

2021-08-02 19: 48

2021-08-02 19: 53

2021-08-02 19: 34