香港万得通讯社报道,随着经济复苏预期升温及疫苗推广,美国10年期国债收益率重拾涨势。分析师表示,长期美债收益率的上涨势头或超出市场预期,而这对美股估值来说无疑是极其重要的因素。

10年期美债收益率或高出预期

自1月28日以来,美国10年期国债收益率重拾上涨势头,连续5个交易日收得涨幅。在今年年初10年期美国国债出现大幅波动之后,有关缩减恐慌(taper tantrum)的传言已经减弱。

但导致美债收益率进一步走高,即美国国债短暂抛售的因素在很大程度上仍然存在。其中最主要的是新冠肺炎疫苗的推出,以及已经在实施的巨额财政刺激措施,家庭储蓄中被压抑的消费能力,以及宽松的货币政策。

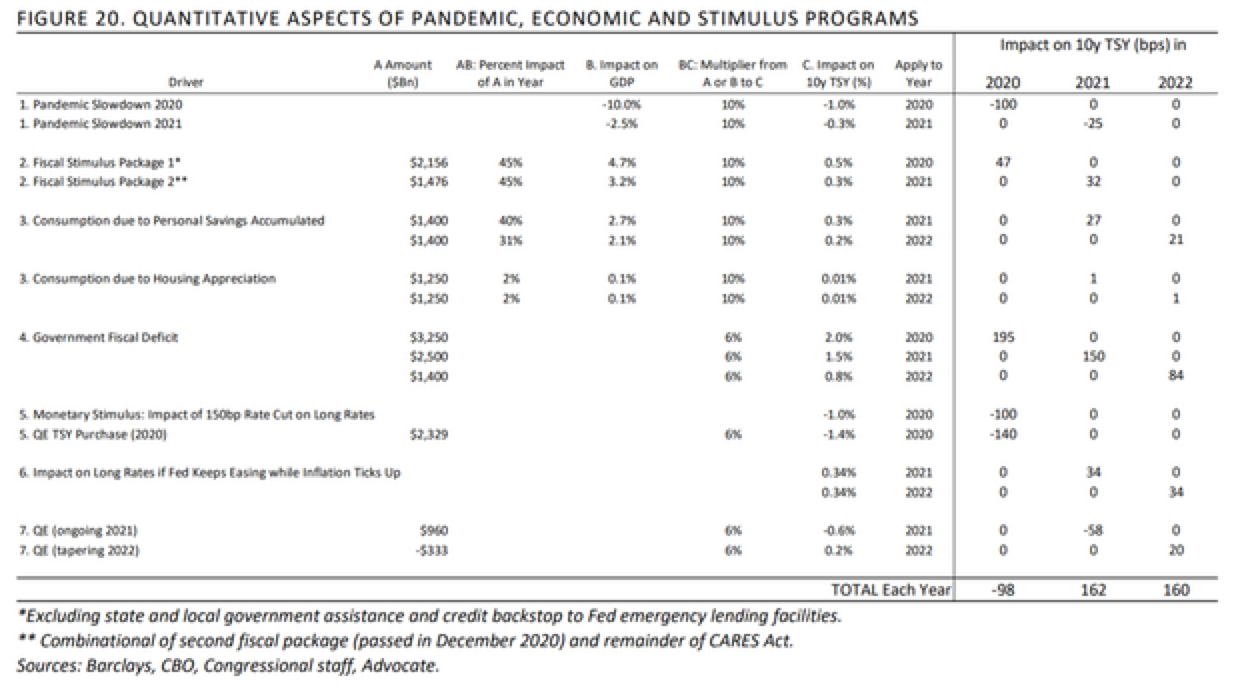

纽约投资管理公司Advocate Capital Management的创始人兼首席投资官Scott Peng表示,美债市场一场完美风暴正在释放。他的模型估计,10年期美国国债收益率今年将上涨162个基点,明年将再上涨160个基点——这远高于市场预计的未来两年每年大约上涨17个基点。截至2月3日收盘,10年期国债收益率为1.113%。

Scott Peng曾担任花旗集团首席利率策略师,也是最早发现伦敦银行间同业拆借利率(Libor)定价异常的人之一。他说,他的模型甚至没有包括拜登政府提出的任何额外财政刺激计划。拜登政府提出了1.9万亿美元的冠状病毒救助计划,以及额外的基础设施支出。

他关于利率飙升的观点的核心是美国、英国、德国和日本名义国内生产总值(GDP)增长与短期和长期利率之间的历史相关性。长期回归反映出自1960年以来,GDP增长与国债收益率之间的比率为50%,尽管最近的历史表明这一比率可能已经下降到27%。

即便如此,也表明疫苗的推出、被压抑的消费能力、政府债务的激增以及货币刺激措施存在推高收益率的可能性。

利率走高难道不会给美联储敲响警钟吗?Scott Peng估计,美联储必须将其量化宽松规模扩大四倍,才能抵消2021年预计的利率上升。他说:“每月3,000亿美元的量化宽松步伐将超过2020年的量化宽松,而且不太可能持续很长一段时间,特别是如果经济复苏良好的话。”

Scott Peng并没有将他的分析扩展到股票领域,但其影响将是显而易见的。收益率飙升将大大降低相对估值的吸引力——尽管它可能为价值型股票创造条件,使其在10年表现不佳后步入繁荣。

收益率走高对市场来说至关重要

策略师说,在收益率不断上升的环境下,企业盈利表现强劲更为重要。高盛(Goldman Sachs)和摩根士丹利(Morgan Stanley)的策略师都警告称,美债收益率走高可能会抑制市场上涨。

摩根士丹利(Morgan Stanley)策略师写道:“收益率走高是一个不确定因素,可能会开启一段股票估值不断下跌的时期,这使得企业业绩修正对股市表现的影响比通常情况下更为重要。”

高盛策略师表示,更多的财政刺激措施应会带来2021年收益率的提高,但利率上升可能会限制股市市盈率的上行空间。很多成长型股票的市盈率都处于历史高位,例如亚马逊的市盈率为77.9倍。2月3日,亚马逊股价下跌2%,苹果、Facebook和Netflix等公司股价也走低。

BTIG股票和衍生品策略主管朱利安•伊曼纽尔表示:“市场上下波动会更大。”“你可能会在接下来的几天里看到一个边际新高,但总的来说你会看到市场更具选择性,股价越高,全面回调的概率越大,尤其是对多个高成长型股票来说。”

Richard Bernstein Advisors的副首席投资官Dan Suzuki表示,表现应该更好的是周期性股票或价值型股票,这类股票更不容易受到利率上升的影响。

“基本上,从定义上讲,高市盈率股票也蕴含着很大的增长潜力。如果从估值的角度来看,股票的很多价值都是在遥远的未来。这个遥远的未来价值对利率更敏感。利率升得越多,对未来价值的贴现率就越高。”

收益率曲线走峭引发通胀担忧

除了长期收益率走高再度引发对美股高估值的讨论,美债收益率近期出现走峭迹象,也让市场人士开始担忧通胀。

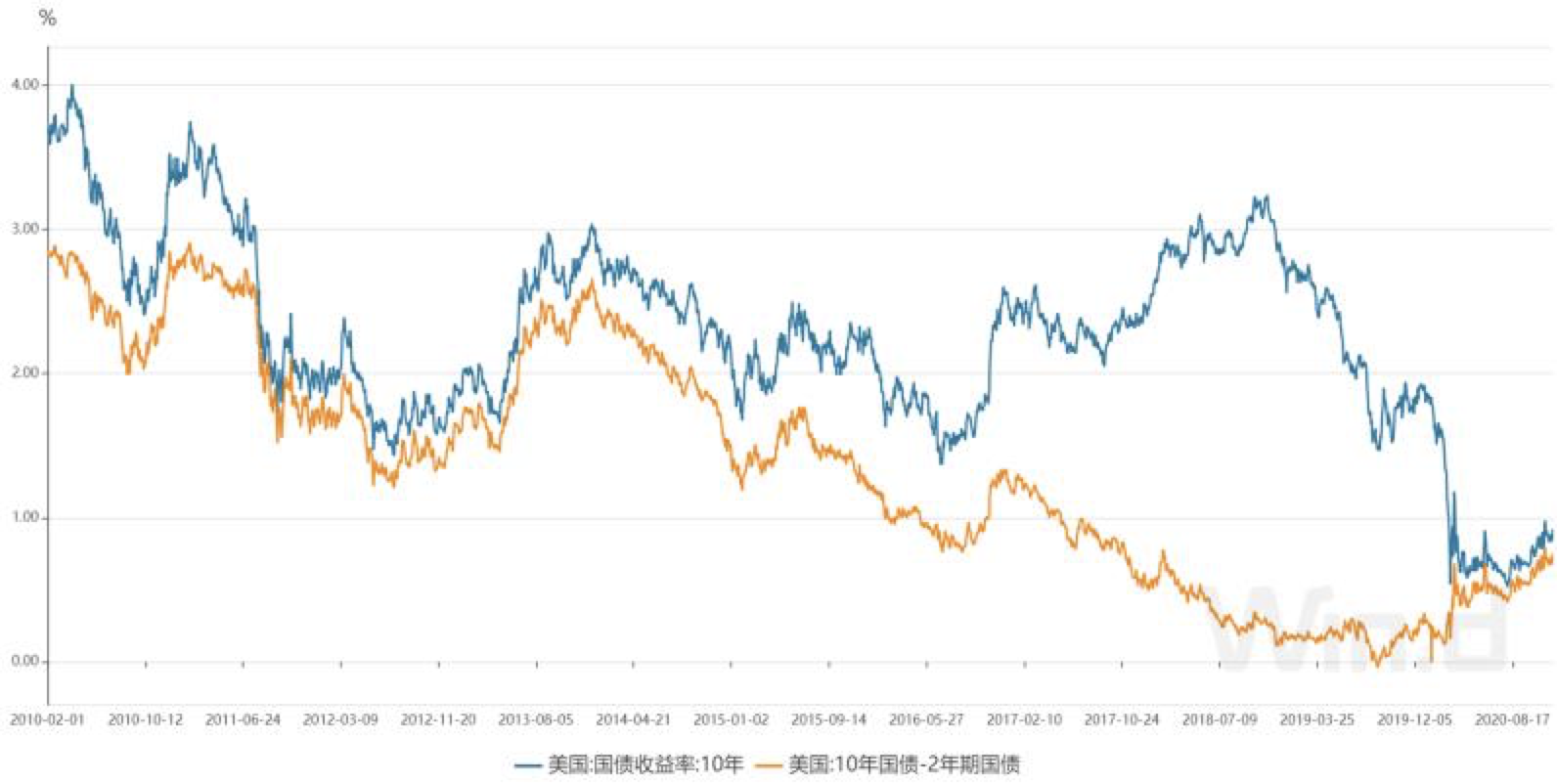

今年以来,10年期美债收益率与2年期美债收益率利差达到1%以上,为2017年5月以来的最高水平。陡峭的曲线通常被视为对经济和企业收益的积极信号,而趋平的曲线则预示着经济疲软。

美国银行美国短期利率策略主管马克·卡巴纳(Mark Cabana)表示,由于对疫情的一些悲观情绪正在缓和,疫苗正在陆续推出,因此曲线也越来越陡峭。这将改善长期增长和通胀预期,随着时间的推移,市场将不再关注下行风险,而将精力放在上行风险上。

值得注意的是,如果通货膨胀过高,可能对股市造成负面影响,并且会通过压低利润率来压低公司收益。

周三,美国国债市场对通胀预期的5年盈亏平衡通胀率为2.30%,是2013年4月以来的最高水平。这意味着市场专家预计未来五年的平均通胀率将为2.3%。Bleakley Advisory Group首席投资官Peter Boockvar说:“考虑到当前利率水平,这一通胀率很高。问题是,市场开始关注吗?显然,它还没有注意到。我认为这是最大的风险。”

值得注意的是,在10年期与2年期美债收益率利差上次位于1%上方时,10年期美债收益率仍在2%上方,并且随后收益率曲线很快就开始趋平。而此次收益率曲线走峭,不仅长端利率的下行空间有限,美国政府的财政刺激政策也提供助力。

富国银行利率策略主管迈克尔·舒马赫(Michael Schumacher)表示:“经济终于从危机中复苏。随着更多经济增长的迹象出现,人们正在谈论美联储的紧缩政策。”

摩根士丹利(Morgan Stanley)指出,在10年期及更长期限的长端利率走高的情况下,收益率曲线通常不会走峭。如果这种情况出现,市场通常会经历负面时期。这是因为当长期利率上升时,美联储通常准备加息,这会拖慢经济。

大摩分析师指出,这一次,美联储将保持原状,政府很可能会花钱来帮助正在增长的经济进一步增长。