【报告导读】全球价值风格正在共振。我们认为“碳中和”下环保政策的加速恰好会成为价值回归的催化剂,当下对传统行业产能的重估可能远未结束。当下我们不能给出指数上“大势研判”的精准建议,但价值回归应该是乐观者押注的方向。

摘要

1 全球价值风格共振,机遇站在“短久期”资产一边

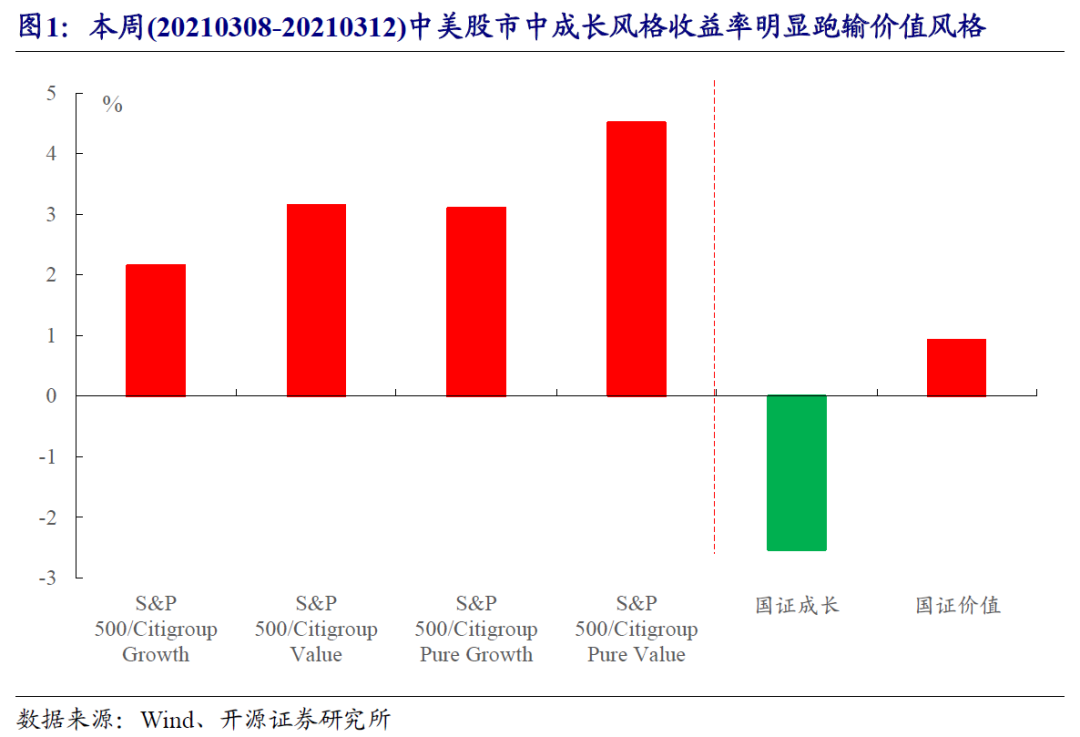

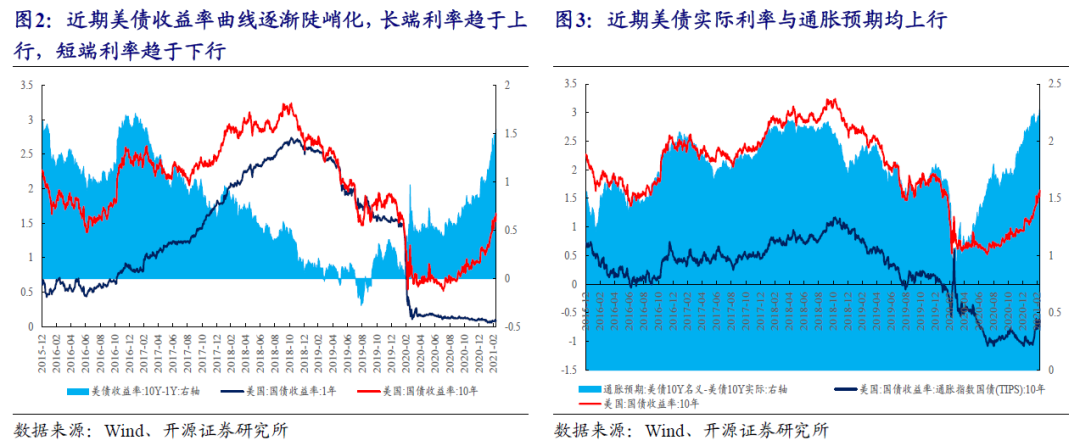

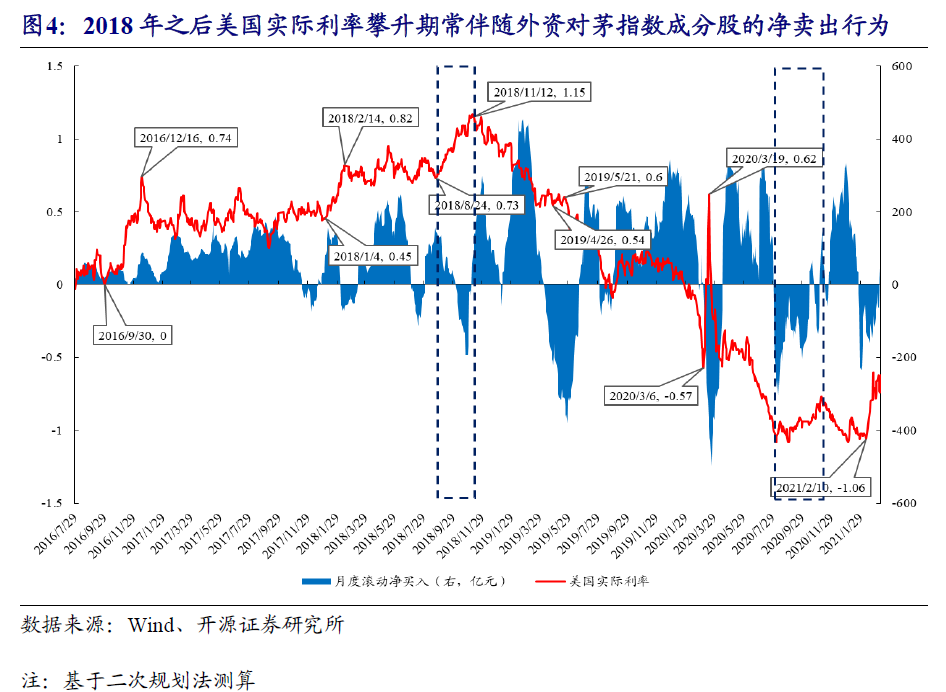

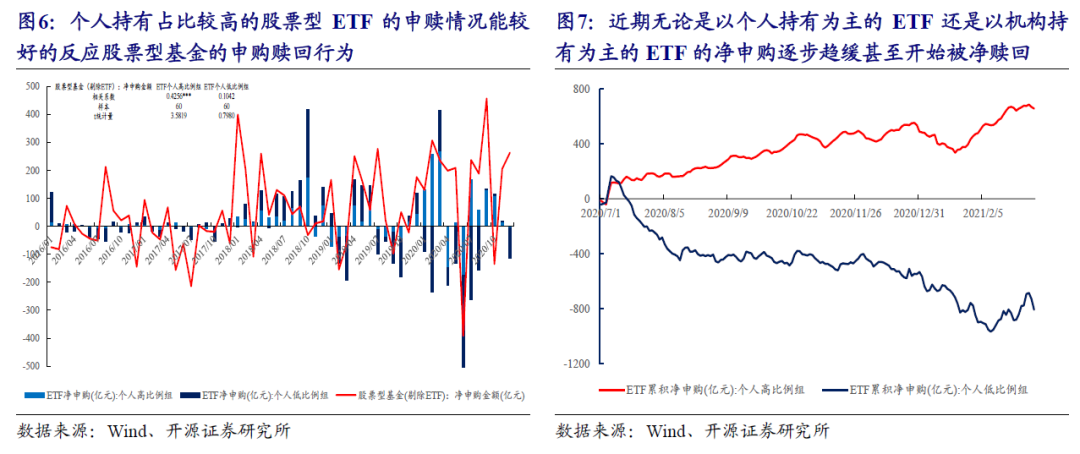

伴随美债收益率曲线逐步陡峭化,“长久期”的成长股持续受到压制,“短久期”价值股开始跑赢,全球风格切换开始共振。这一行为映射到国内的现实意义:北上对“茅指数”资产的净买入行为对长期实际利率较为敏感,近期也出现了明显向价值风格的切换,公募基金困扰于负债端的不稳定和在核心资产中仍然较高的仓位,当下处于阶段性的定价权被动期。值得关注的是美元上行的正反馈机制正在形成:美债利率继续上行可能触发美元走强趋势的正向反馈:近期美元空头头寸规模持续上行至2018年2月以来的高点,这意味着一旦美元大幅走强,可能会对美元空头形成“逼空”行情,而这又将加速美元上行。这对于国内资产定价的挑战是:美元指数走强的过程中中美核心资产之间的映射关系开始出现了不稳定,中美新能源和茅指数/FAAMG之间整体呈现了联动但中弱于美的格局。未来美元指数的走强带来的资本流出对新兴市场又将是新的考验。

2 红利指数背后的价值回归:未被定价的高ROE

投资者困惑的是在一个全球名义利率回升过程中为何红利指数会大幅跑赢,我们认为合理的解释是:高分红公司其实意味着再投资者成长性降低,市场本身定价久期较短,如同分红债券的久期低于同期限零息债券。这同样是短久期资产正在占优的表现。为了寻找当下价值回归的线索,我们在以全市场高ROE中的低PB组合代表的价值风格和红利指数的价值股之间的历史关系中发现:在“胀”时期,高ROE中的低PB组合往往跑赢红利指数,而在“去杠杆”时期,红利指数则更占优。近期高ROE中的低PB组合整体跑赢中证红利指数,是市场正在寻找未被定价的ROE的体现,这也构成了通胀预期下价值回归的底层逻辑。

3 价值回归正在与宏观环境与行业主题形成共振

2014年推动金融改革与“一带一路”战略之前,全市场机构投资者为买入成长板块而卖出价值板块,估值的差距带来了系统性的价值修复的需求。金融改革与“一带一路”战略在当时投资者的有限信息中,同样存在诸多不确定性,行情的启动我们很难用纯“主题炒作”去一言蔽之。而当下,抛售价值拥抱成长同样是过往2年的主旋律。面对在钢铁、铝、煤炭、部分化工(非成长性)、公用事业等板块中广泛存在的价值修复需求,我们认为“碳中和”政策恰好形成了催化剂的作用,伴随其政策斜率向上,当下对传统行业产能的重估可能远未结束。同样的,投资者也应该重视当下宏观环境(经济未明显回落,利率上行)对于金融板块(银行、保险)的促进,以及关注集中供地对于房地产价值修复的帮助。

4 以碳中和的名义,价值回归

当下我们不能给出指数上“大势研判”的精准建议,但价值回归应该是乐观者押注的方向。尽管“布局长期赛道否则就是炒主题”的经验还在不同程度困惑着全市场,投资者对于碳中和带来的广泛机遇认同不足。但我们认为,在碳中和这一重塑产能价值的改革过程中,尽管路径存在诸多不确定性,但指向的未来已较为清晰。而恰好指向的受益资产:钢铁、煤炭、铝、公用事业、建筑都处在低估区间,本就未曾定价未来,ROE视角价值修复的需求已经可以构成股价上行的基石。同样的视角,也应该关注已经出现基本面变化的银行、保险(利率上行)和房地产(集中供地)的价值回归。另外,一带一路也应该纳入投资者的组合考量。

风险提示:

报告正文

1. 全球价值风格共振,“长久期”资产承压

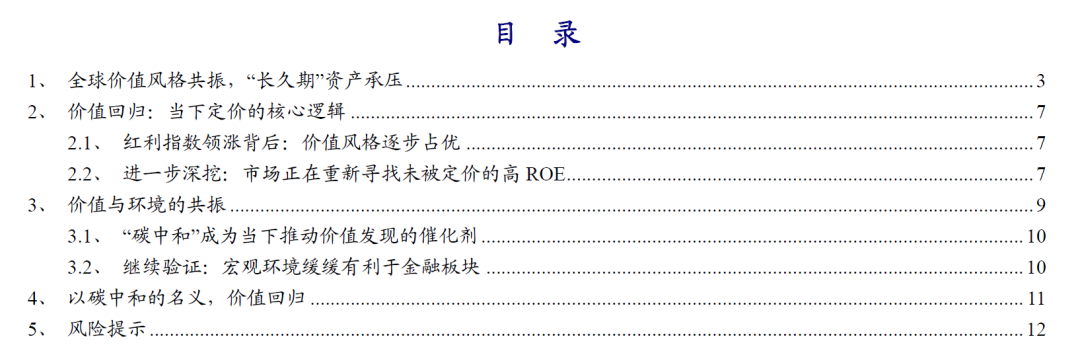

近期全球价值风格逐步开始共振。本周(20210308-20210312)中美股市中成长风格收益率明显跑输价值风格,其背后是美债收益率曲线逐步陡峭化:短端利率下行,长端利率上行。这种组合不利于“长久期”资产,“短久期”资产可能更占优。

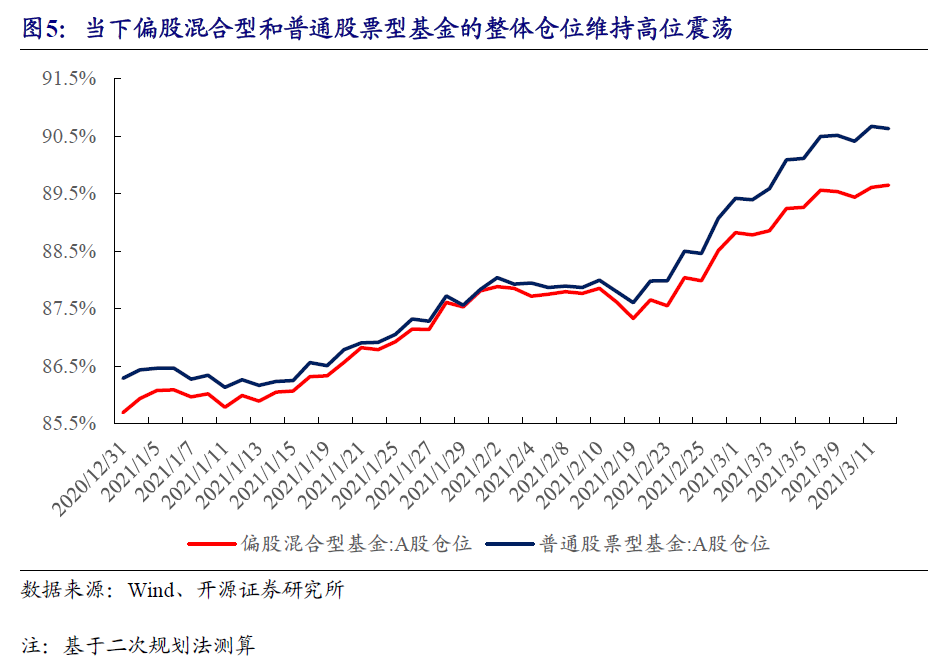

随着以“茅指数”为代表的核心资产的估值不断攀升,北上对该类资产的净买入行为对实际利率较为敏感。这意味着,在当前美债实际利率上行的大背景下,以“茅指数”为代表的核心资产可能会遭受北上进一步的抛售压力。而当下对于国内机构而言,公募整体仓位仍偏高,且其负债端的增量资金可能在边际趋缓,这意味着一旦北上继续抛售上述核心资产,公募基金可能会失去在该类资产上的定价权。

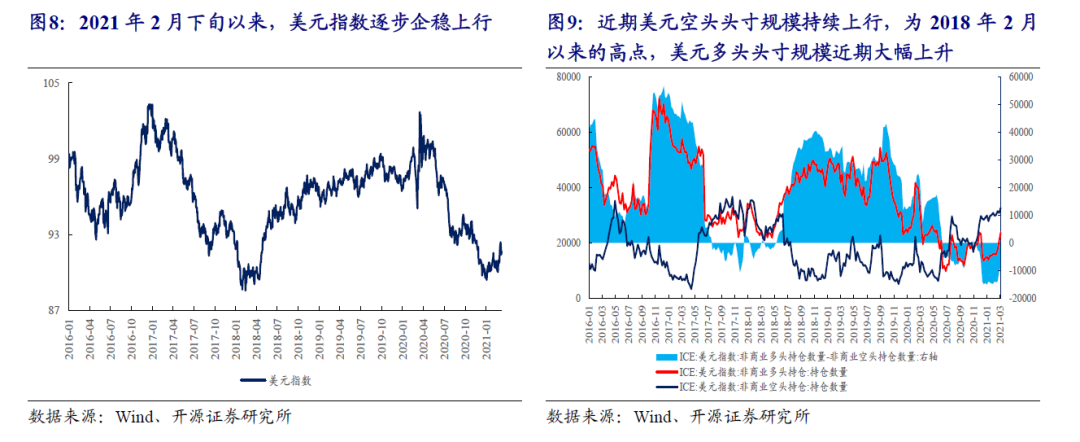

美债利率继续上行带来的另外一个影响是:美元走强的趋势可能延续。值得一提的是,近期美元空头头寸规模持续上行,目前已经达到了2018年2月以来的高点,而美元多头头寸规模近期同样大幅上升,美元多空双方“博弈”激烈,这意味着一旦美债利率上行带来美元持续走强,可能会对美元空头形成“逼空”行情,而这又将加速美元上行。

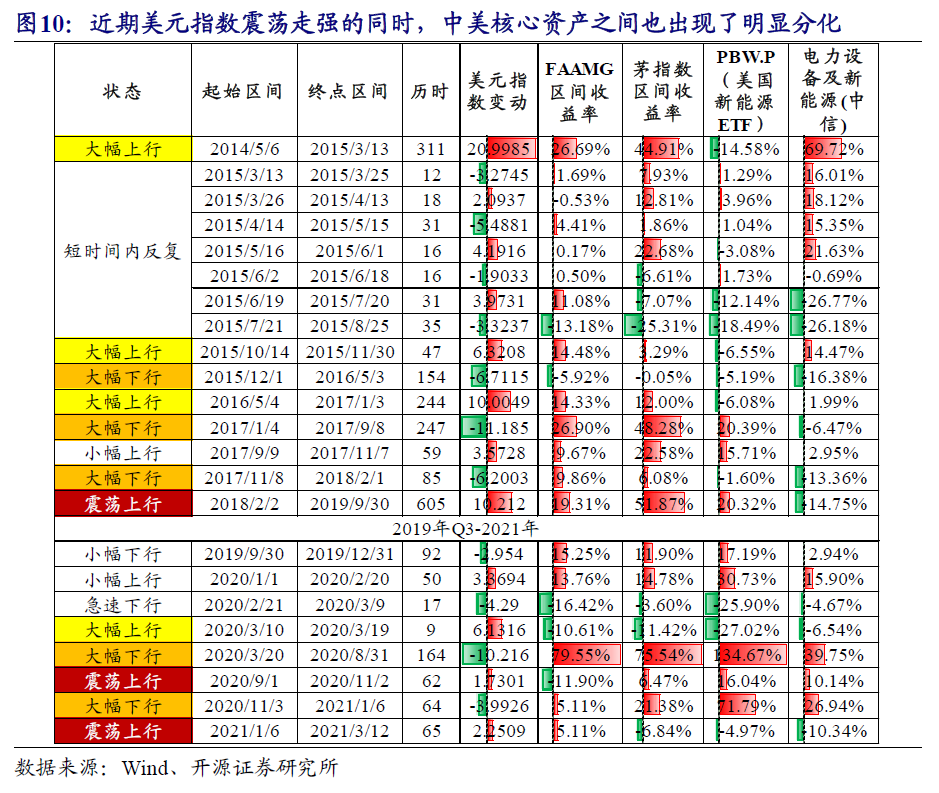

值得注意的是近期美元指数走强的同时也伴随着中美核心资产出现分化,这与历史上的规律有所背离。我们统计了2014年沪港通开通以后美元指数走势与中美核心资产表现之间的关联,发现有以下2个核心特征:

(1)2014年下半年以来,整体上看以美国FAAMG和国内茅指数为代表的核心资产具备很明显的共振效应,这与陆股通逐步开放之后北上资金对于A股的边际定价权不断提升有关;而中美有关新能源的板块共振效应则是2019年Q3之后才较为明显,核心原因可能在于新能源的产业周期也是在2019年才开始逐步步入景气区间。

(2)在2019年Q3之前,只要美元处于上行期(2015年年中A股的牛市结束除外),中美核心资产均共振上涨,尤其是2016年之后,A股茅指数的涨幅基本上均明显超过同期FAAMG的涨幅。

然而2019年Q3之后,上述两个特征开始出现了明显的变化:除了因为2020年3月中旬流动性危机造成的美元指数大幅上行导致中美核心资产、新能源板块同时下跌以外,流动性危机之后的美元指数两次震荡上行期(分别是2020年9-10月和2021年1月6日以来)中美核心资产的表现开始出现了明显的背离,A股新能源板块的表现也明显不如美股。上述分化的出现意味着中美核心资产/新能源板块之间的映射关系开始出现了不稳定,而这种不稳定背后很有可能来自2016年之后北上资金不断配置A股核心资产的趋势达到了一个历史的节点:面对2019年以来宽松的流动性对于核心资产估值中枢的不断抬升,北上资金并不像2019年之前一样持续买入,反而是在逐步兑现收益;而近期在美国经济复苏预期强化的背景下,美元指数的走强也使得外资有流出新兴市场的压力。面对这种边际变化投资者不可再对此前的中美核心资产之间的映射关系刻舟求剑,而是要积极应对。

2. 价值回归:当下定价的核心逻辑

2.1、红利指数领涨背后:价值风格逐步占优

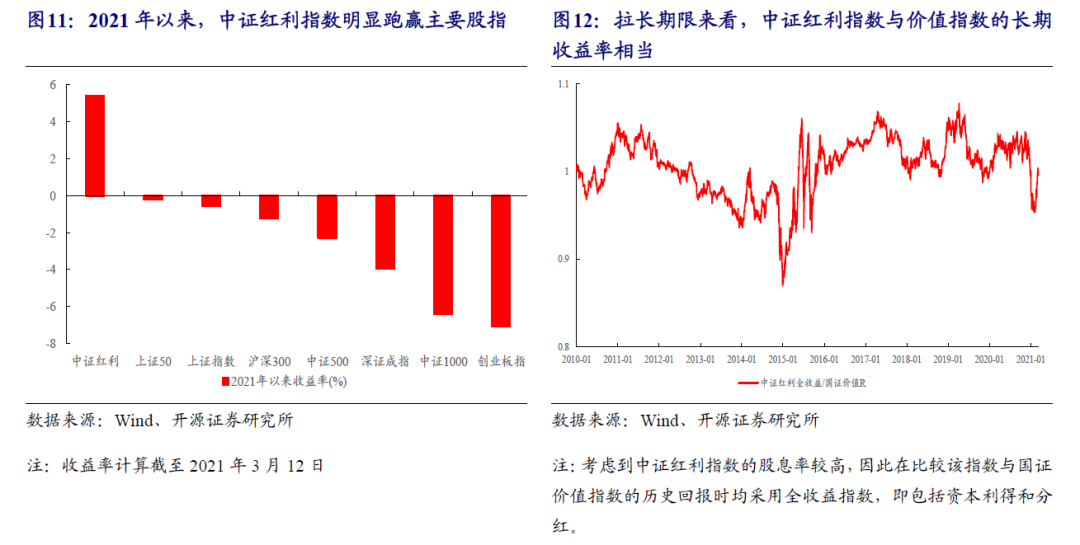

2021年以来,中证红利指数明显跑赢主要股指,深度理解背后的价值风格,这是因为:一方面,从价值风格的定义来看,较高的股息率本身就是价值因子的组成,更重要的是,高分红的公司往往被市场认为是缺乏成长性的,因为缺乏成长定价其投资久期被缩短了;另一方面,拉长期限来看,我们可以看到中证红利指数与价值指数的长期收益率相当。红利指数领涨的背后正在指示价值风格的回归。

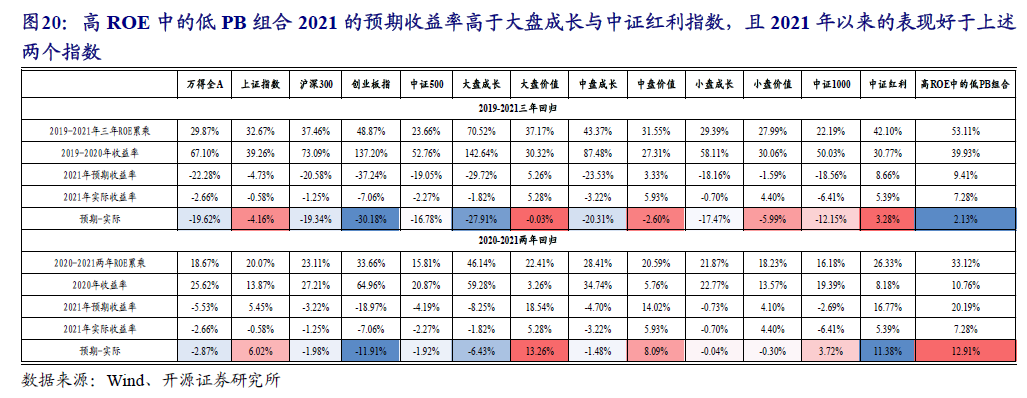

2.2、进一步深挖:市场正在重新寻找未被定价的高ROE

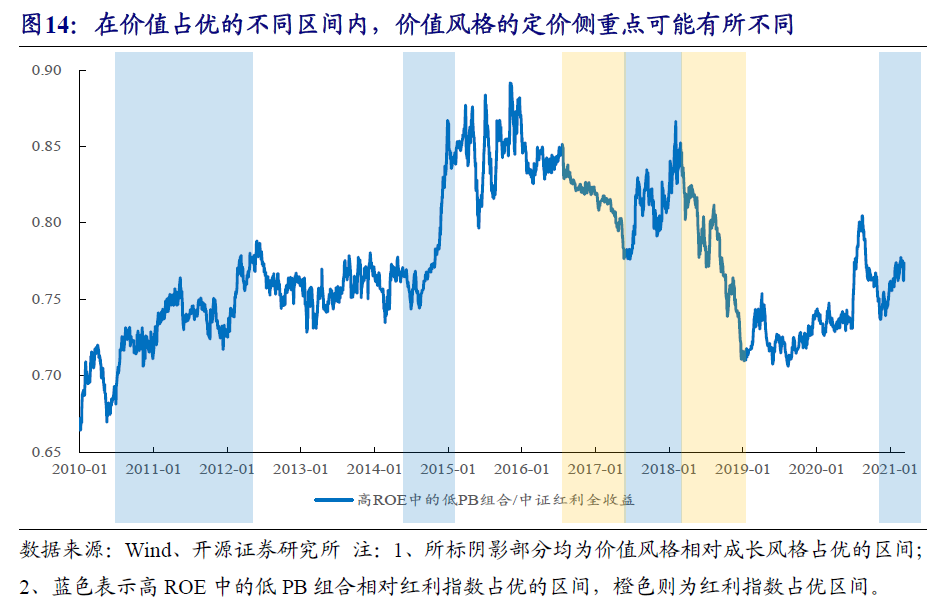

此前,我们在报告《“新核心资产”正待发现》中提到:从长期视角来看,向高ROE中的低PB资产回归破局当下的最优解。而通过复盘我们发现:中证红利指数、高ROE中的低PB组合以及国证价值指数相对于国证成长的走势基本相同,这意味着无论是中证红利指数还是高ROE中的低PB组合均代表着价值风格。但实际上两者对于价值风格定价的侧重点有所不同。市盈率的倒数、市净率的倒数、股息率以及市现率的倒数是界定价值的四个维度,而从红利指数以及高ROE中的低PB组合的筛选标准来看,红利指数可能更侧重于对股息率以及市现率的定价,而高ROE中的低PB组合则更侧重于定价前两个因子(市盈率的倒数以及市净率的倒数)。

通过对比高ROE中的低PB组合以及中证红利指数在历史上的相对表现,我们发现:在价值占优的不同区间内,价值风格的定价侧重点可能有所不同。对于“胀”时期,我们发现高ROE中的低PB组合往往跑赢中证红利指数,而对于“去杠杆”时期,则中证红利指数更占优。即“胀”时期对价值风格的定价更多源于较低的估值和较高的盈利水平,而“去杠杆”时期则更加侧重对现金流及分红等方面的定价。对于近期而言,高ROE中的低PB组合整体跑赢中证红利指数。这其实意味着,当下价值修复的主要来源是:市场正在重新寻找未被定价的高ROE。

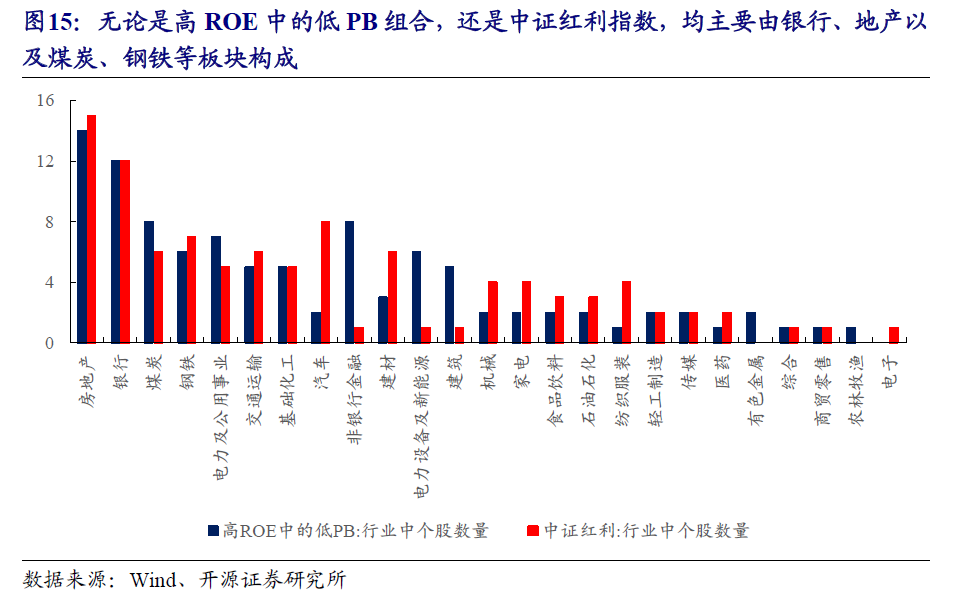

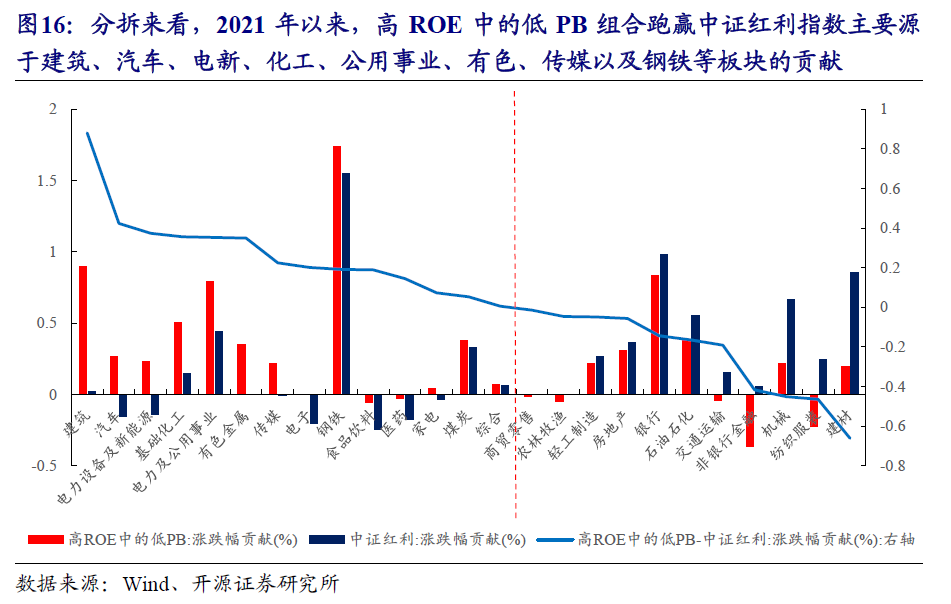

3. 价值与环境的共振

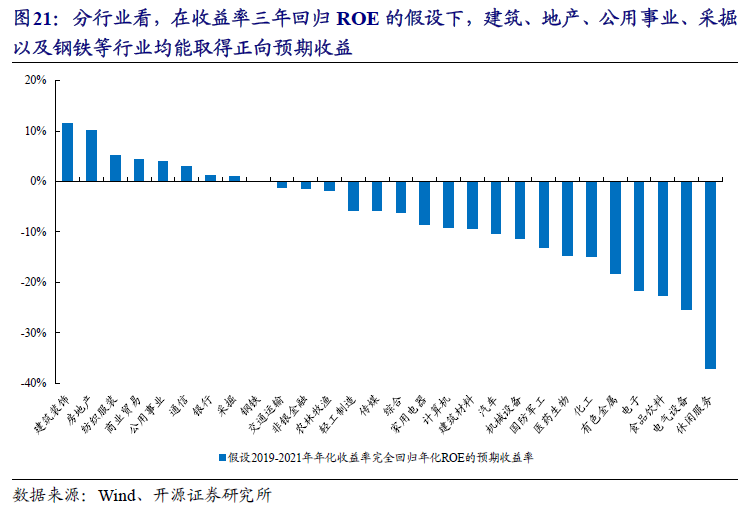

我们如果从行业来看当下高ROE低PB中的收益贡献,会得出更有意思的结论。无论是高ROE中的低PB组合,还是中证红利指数,均主要由银行、地产以及煤炭、钢铁等板块构成。而2021年以来,高ROE中的低PB组合跑赢中证红利指数主要源于建筑、化工、公用事业、有色、煤炭钢铁、汽车和传媒等板块的贡献。这相当于是与当下“碳中和”主题形成了共振。

3.1、“碳中和”成为当下推动价值发现的催化剂

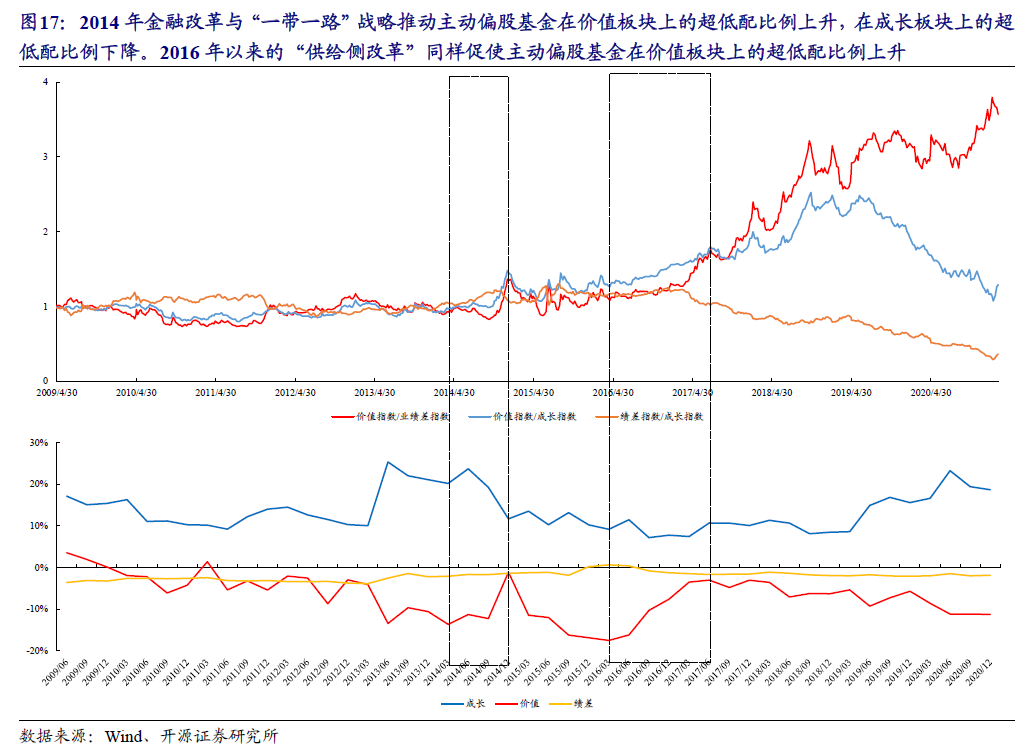

对于“碳中和”而言,当下“碳中和”可能成为推动价值发现的催化剂。以史为鉴:2014年推动金融改革与“一带一路”战略以来,主动偏股基金在价值板块上的超低配比例上升,在成长板块上的超低配比例下降,而此前主动偏股基金选择不断超配成长板块同时减配价值板块,价值板块深度低估。真正的理解是:金融改革与“一带一路”战略可能成为了当时机构投资者开始价值发现的催化剂。同样的,2016年以来的“供给侧改革”同样促使主动偏股基金在价值板块上的超低配比例上升。这意味着,对于当下而言,可能面临着与2014年相似的情形:主动偏股基金超配成长板块处于历史高位,并且政策环境均提供了价值发现的契机,往后看,我们认为当下“碳中和”等政策可能成为推动投资者进行价值发现的催化剂,对产能周期的重估可能远未结束。

3.2、继续验证:宏观环境缓缓有利于金融板块

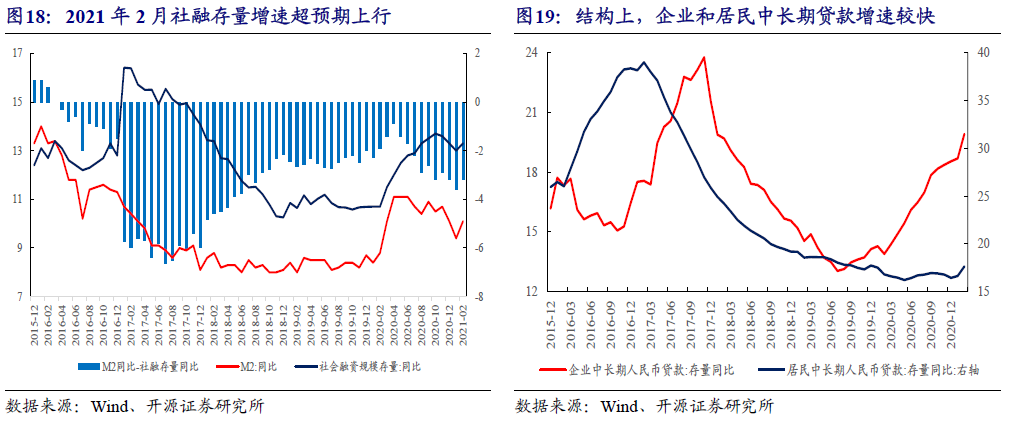

2021年2月社融存量增速超预期上行,从结构上看,企业和居民中长期贷款增速较快,实体融资需求确实未见明显回落,尽管后续走势需要给与更多关注,但这确认了宏观环境仍利好于金融板块,在报告《还周期以“成长”,看金融以“当下”》中我们提到:利率上行与经济不弱提供配置金融板块的最佳窗口期,这一观点仍在演绎。

4. 以碳中和的名义,价值回归

当下投资者还生活在“布局长期赛道”的经验之中,对于碳中和带来的广泛主题机遇认同不足。我们认为,在碳中和这一重塑产能价值的改革过程中,尽管路径中存在诸多不确定性,但指向的未来已经较为清晰。而恰好当下指向的受益资产:钢铁、煤炭、铝、公用事业、建筑都处在低估区间,本就未曾定价未来。ROE视角价值修复的需求已经可以构成股价上行的基石。

同样的视角,也应该关注已经出现基本面变化的银行、保险(利率上行)和房地产(集中供地)的价值回归。一带一路无疑也应该纳入投资者的组合考量。

对于中小市值,PEG将成为核心逻辑,盈利复苏的持续可能让市场逐步开始对其定价,结构性深挖盈利将成为工作重心:第一,从绝对盈利变化水平来看,2020Q4中证500中盈利占比提升最快的是TMT;第二,绝对占比较高且仍在上升的板块是:医药、化工、房地产、电新。当然,除此之外投资者还可以从智能汽车等新领域进行挖掘。具体逻辑可见报告《中小市值的现象与本质》和《贴现率的迷思》。

5.风险提示 经济复苏不及预期;测算误差