机构最新研报、投资策略等

【导读】春节后,之前市场抱团的核心资产价格纷纷出现大幅回调,截至目前,“茅指数”最大回撤达-26.3%,股票、偏股指数最大回撤分别为15.33%和15.36%。尽管如此,此前投资者担心的负向正反馈:居民赎回潮并未出现。那么,在未来的市场中,“高位加仓,一把亏光”的基民和股民为何并未如市场预期的赎回基金?而他们未来的大概率行为是什么?我们将从行为金融学的理论与实证中寻找答案。

1. 处置效应及其由来

长期以来,理性经济人假设都是经典金融学的核心假设。为了把这一假设模型化,人们提出了期望效用公理化体系,指出追求期望效用最大化是理性人的原则和表现。然而,在这一体系提出后,不断有研究发现,人在现实中的决策并不完全可以被这一假设解释,行为金融学开始登上舞台。

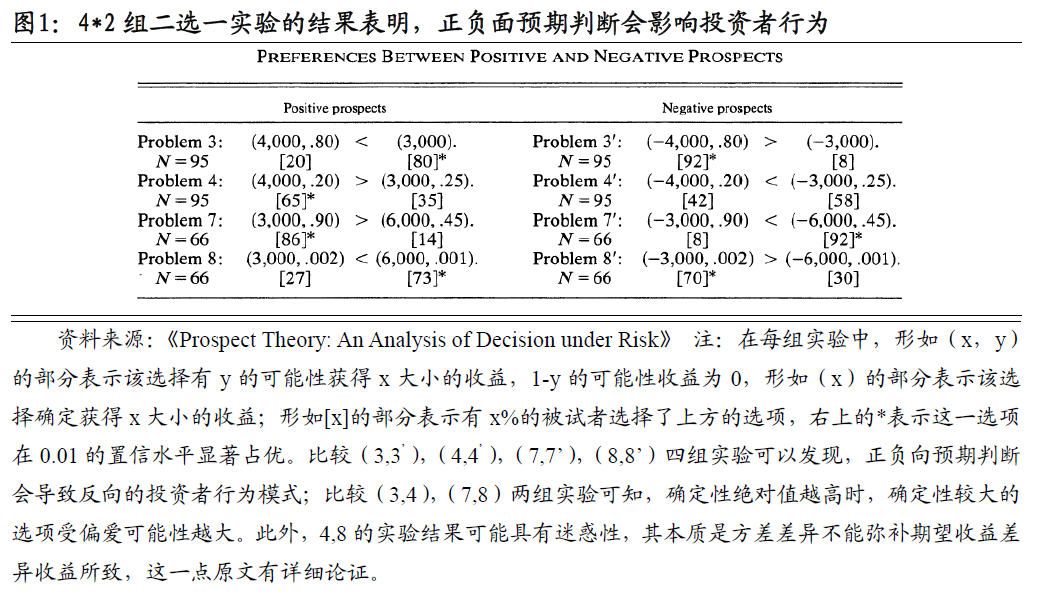

在Kahneman等(1979)的实验中,他要求受试者参与一系列二选一偏好实验。在实验结束后,通过观察各选项偏好者比例,判断大众决策行为特性。实验结果表明,当选项表现为正面收益时,投资者对于两者中确定性较大的选项更可能偏爱,这一偏爱随确定性绝对水平提升而愈显著,是期望效用公理化体系无法解释的。而当选项表现为负面收益时,情况刚好相反,投资者更可能偏爱确定性较小的选项。根据这一结果,作者提出了前景理论(Prospect Theory)。

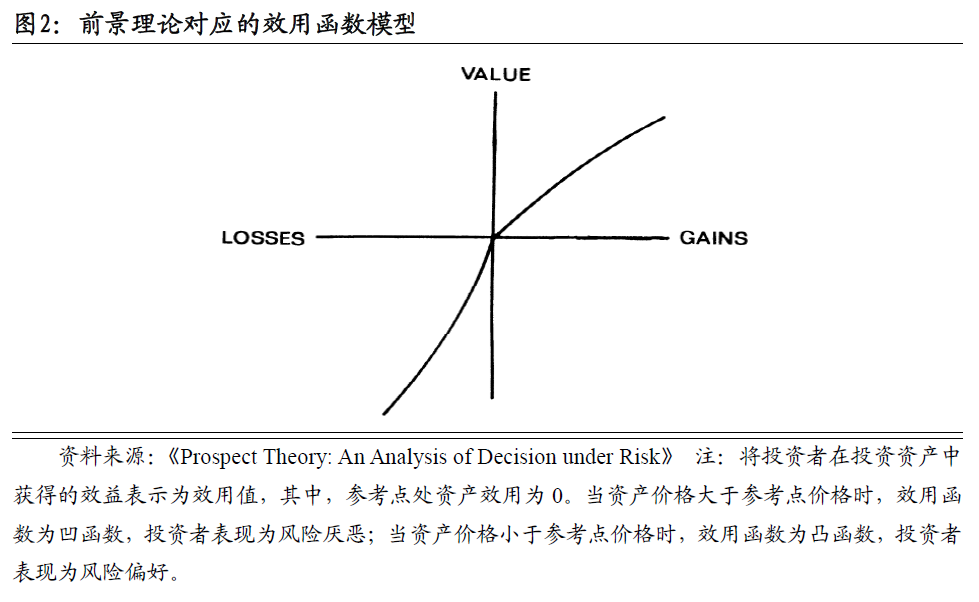

根据前景理论,个体并非通过决策本身的绝对效用判断行为的优劣,而是会去根据其对给定参考点的偏离做出评估。而且,个人面对相对参考点的负偏差(损失)时是风险寻求者,而面对正偏差(收益)时则是风险厌恶者。前景理论对应的效用函数模型可以表示为下图:

受前景理论启发,结合心理账户与后悔效应等理论,Shefrin和Statman(1985)提出了处置效应。处置效应指的是在需要抛售资产时,投资者倾向于保留亏损的资产,而卖出盈利资产的现象。为了阐释这一现象,作者在文章中假设了如下一种场景:假设有一支股票,每期过后会等可能的上涨$10或下跌$10,当期过后投资者可以选择抛售或继续持有。目前某投资者持有一份股票,已出现了$10的亏损。对于本期的投资选择而言,显而易见的是,投资者面临以下两种选择:

(1)割肉离场,将$10纸面损失做实;

(2)再持有一期,50%可能免除亏损,50%可能亏损扩大到$20

根据前景理论,投资者在亏损区间中风险函数为凸函数,表现为风险偏好,于是投资者会选择继续持有这一股票。进一步说,即使上涨的概率稍微小于50%,投资者仍有很大可能会放弃理性的割肉选择。这种现象就是处置效应,它在股市上的映射是,投资者倾向于非理性的持有亏损的股票,并希望这只股票能够在某一天回本,而不是在合理的时机止损离场。这样的非理性行为会对投资者的收益产生负面影响,使之低于市场平均水平。

2. 处置效应对投资者、市场的影响

在处置效应应用于市场实践时,一个关键的变量是参考价格的选择。大多数时候,我们会选择投资者的买入价格。Huddat(2009)和任德平(2013)分别证明,股票在过去一年的最高价和最低价以及5周内的加权移动均价分别会作为长期、短期的价格参考值发挥作用。综合目前的研究,投资者持股成本价仍是最重要的参考价格。

结合参考价格候选值的情况,在不同的市场情境下,处置效应将对在前期下跌中已被“套牢”的投资者和市场本身产生相异的影响。这里,结合处置效应本身特点,我们对以下可能情形进行一些合理推断,供大家参考:

(1)市场延续前期急跌趋势,没有明显反弹或反弹时间很短。当市场延续前期急跌趋势时,当前市价将持续显著低于投资者心目中的参考价格。在投资者“处置效应”的影响下,投资者的“套牢”程度将越来越严重,市场跌势随着专业投资者的离场完毕逐步减弱,而部分个人投资者最终被迫因为财务约束破产出局。这种情况下,由于割肉者较分散,股价下跌的压力将减轻,延续急跌的可能性随时间推移下降。未来反弹中可能由于出清较多,相对顺利。

(2)市场在下跌中出现较弱震荡或反弹,持续较长时间,幅度较弱。在这种情境中,震荡或反弹的价格将可能触及部分投资者心中的参考价格,引发部分卖出行为,卖出行为的剧烈程度随震荡持续时间及反弹回升幅度的增加而提高。这部分卖出将成为反弹行情的阻力,阻碍市场行情的持续,但由于反弹价格未触及大多数投资者的成本水平,阻力水平相对较低。此种情形下,市场的任务则是时间换空间。

(3)市场在下跌后出现显著反弹。在这种情境下,震荡或反弹价格已触及大量投资者心中的参考价格水平线,大量潜在的集体卖出行为将阻碍反弹行情的进一步持续,此时成交量将会出现明显跃升。此时,由于大量个人投资者面对风险偏好函数的逆转:及从风险寻求瞬间切换为风险厌恶。如果没有足够多增量资金承接场内套牢资金,市场反弹将快速归于平静。

TIPS.个人投资者如何避免处置效应负面影响

既然处置效应对个人投资者收益率会产生广泛的负面影响,我们可以通过研究处置效应的影响因素设计应对策略规避之,避免“套牢”-“急跌”-“割肉”悲剧的发生。在这方面,国内外研究者已经完成了大量论述。

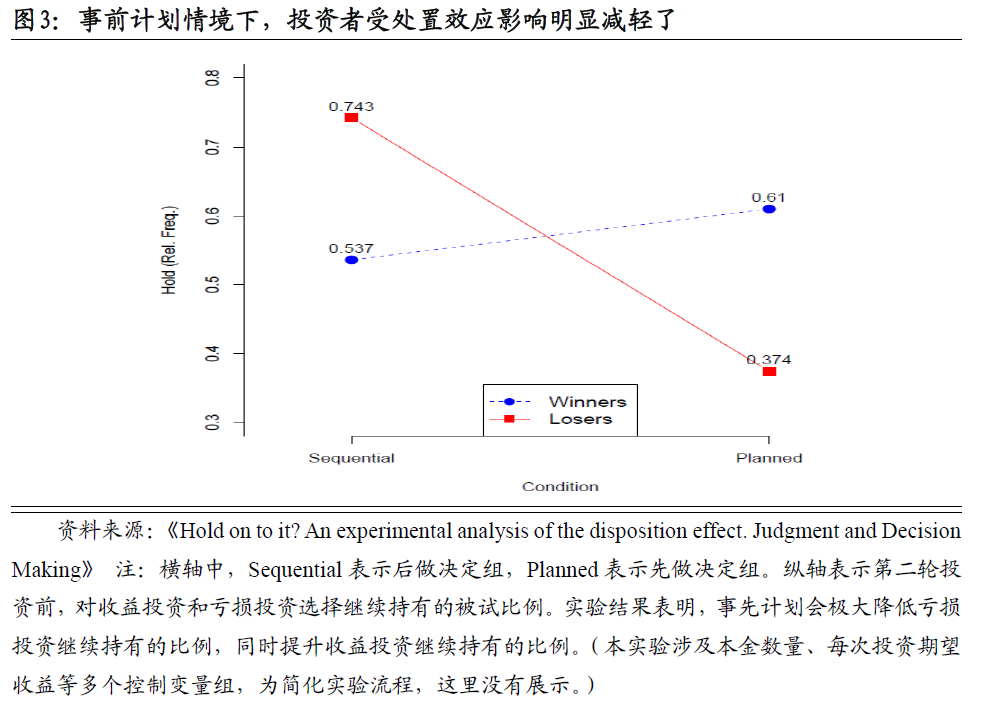

Ploner(2017)设计实验发现,如果投资者在收益或损失产生前就制定了完善的应对计划,并坚定按照计划执行,就可以极大限度的避免处置效应影响。在实验中,他将被试者分为实验组和对照组,发放相同本金,分别进行两轮投资实验,每轮实验都会有随机生成的固定数量的收益或亏损两个结果。不同的是,对照组的被试者在看到第一轮收益/亏损结果后再决定自己是否在第二轮继续持有该投资品,而实验组则在看到结果前决定自己应对每种结果的策略。结果表明,实验组的被试者继续持有亏损投资品的比例大幅下降。

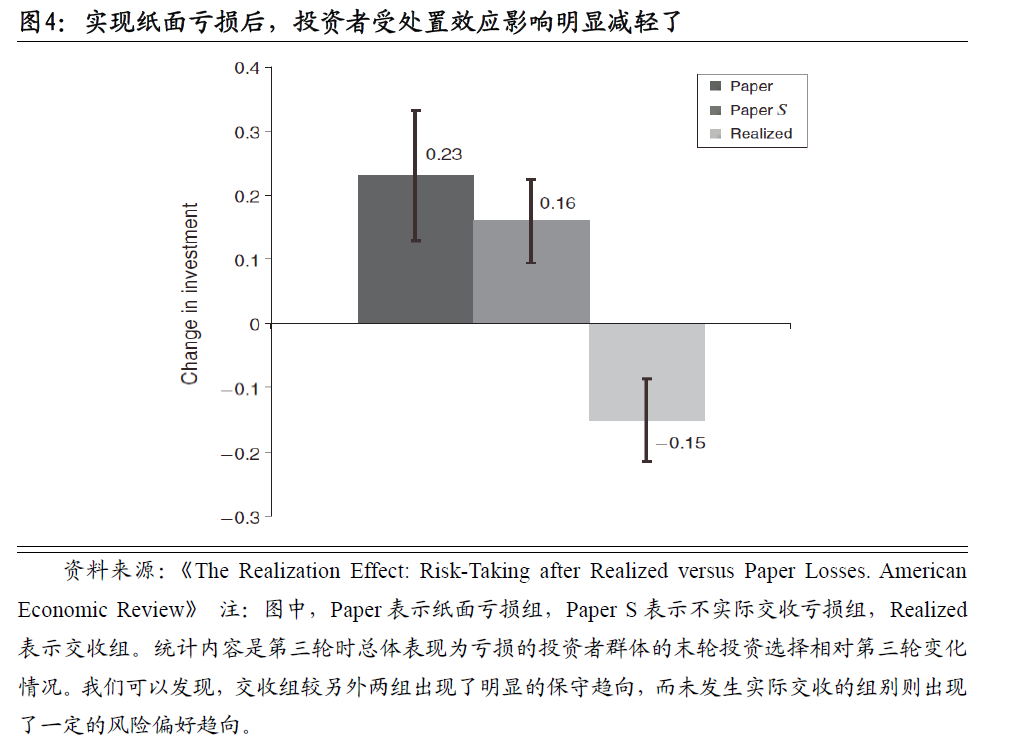

Imas(2016)通过实证研究证明,相比纸面上的损失,已实现的损失将不会促使投资者选择冒更多风险。在论文中,他设计了如下实验:将被试分为实验和对照两组,给予每组被试四轮投资机会和$8,每轮中被试可以选择从$2中划出一定份额投资某种投资品。每投资$x该投资品,它有1/6可能会带来$7x收益,5/6可能血本无归。不同点是,对照组在四轮结束后会统一从给予投资者的$8中结算收益,而实验组在第三轮结束后就进行收益结算,之后继续第四轮投资。为了避免流程差异,他还加入了控制组,这一组也会在第三轮进行收益结算,但仅仅是记在纸上,不进行实际的资金交收。比较第三轮和第四轮投资额的差异发现,实现亏损组的投资额选择变得明显保守了。

综合以上研究结论,我们提出以下试行方案,以帮助个人投资者规避处置效应:

(1)设置固定止损策略,达到标准后自动执行止损交易,避免受心理因素影响的手动完成指令;

(2)制定精确化的投资策略,制定投资计划,并坚定执行设计的策略。

4. 参考文献

[1] Shefrin,H., & Statman, M. (1985). The disposition to sell winners too early andride losers too long: Theory and evidence. The Journal of Finance, 40(3),777–790.

[2] Kahneman,D., & Tversky, A. (1979). Prospect Theory: An Analysis of Decision underRisk. Econometrica, 47(2), 263–291.

[3]Huddart S, Lang M, Yetman M H. Volume and price patterns around a stock’s52-week highs and lows: theory and evidence. Management Science, 2009, 55(1),16-31.

[4] 任德平,龚旭,文凤华,杨晓光. 中国股票投资者的处置效应检验和参考价格选择[J]. 中国管理科学, 2013, 21(3), 1-10.

[5] MatteoPloner. Hold on to it? An experimental analysis of the disposition effect. Judgmentand Decision Making, 2017, 12(2), 118-127.

[6] AlexImas. The Realization Effect: Risk-Taking after Realized versus Paper Losses. AmericanEconomic Review, 2016, 106(8), 2086–2109.