2021年已过半,下半年一到各大机构又开始了新一轮的调研。从数据上看,7月份以来化工行业被调研次数仅次于机械设备行业,居于第二。

结合股市数据,截至7月14日,化工行业今年累计涨幅超越一众其他行业达到了28.82%。在Wind行业指数中,化工概念相关指数的累计涨幅也远超半导体,部分指数最高甚至达到了40.65%的惊人数字。

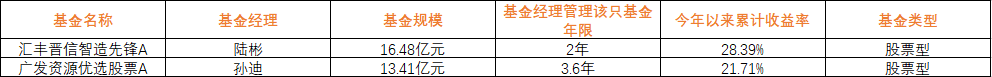

乘着化工之风,基金君设置了以下几个筛选条件:管理化工主题基金达到2年以上、基金管理规模大于10亿元、管理基金主题为化工、今年以来累计回报超过20%。根据上述条件,基金君筛选出两位优秀的基金经理,汇丰晋信基金陆彬,广发基金孙迪。

实际上,除了化工行业之外,这两位基金经理也是新能源赛道上热门的投资人选。希望通过介绍他们的投资理念和投资风格来让投资者更好地认识他们。

(数据来源:Wind,截至2021年7月14日)

汇丰晋信基金 陆彬

陆彬,复旦大学金融学硕士,曾任汇丰晋信基金研究员,现任汇丰晋信基金助理研究总监。2019年5月任汇丰晋信基金基金经理,管理年限已2年有余,目前在管基金规模167.92亿元。

陆彬的投资理念主要是三个关键词:“逆向”、“成长”和“动态策略”。

陆彬曾表示,自己的产品专注于主动管理,将“追求基金资产的长期较高回报”放在首位,而不以“战胜业绩比较基准”为唯一目标。

“我不搞投资主义,客户把钱委托给你目的是帮其赚钱,而不是让基金经理坚守什么主义的。”陆彬认为,用相对合理的风险获取较高回报,是大部分基金持有人的核心需求。

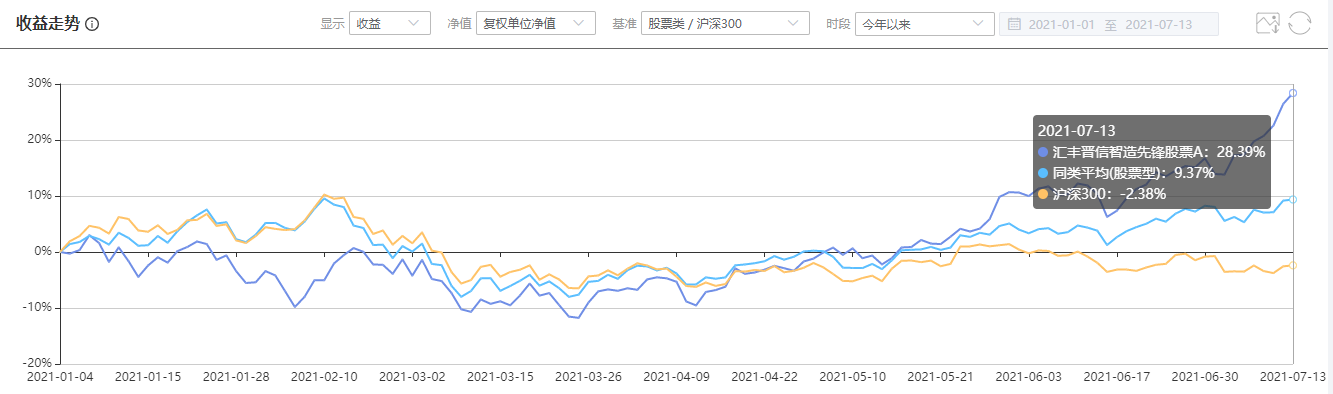

智君科技数据显示,截至7月13日,今年以来陆彬的代表产品已取得了28.39%的累计收益,比同类平均高出了19个百分点。

(数据来源:智君科技)

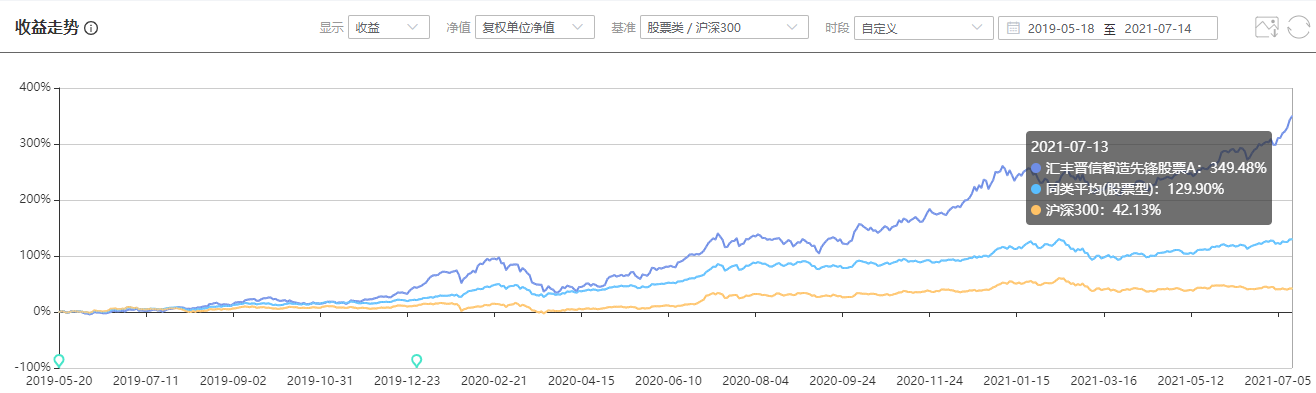

将时间拉长来看,从管理代表产品至今,陆彬在两年的时光中也取得了累计349.48%的收益,近3倍同类平均收益。

(数据来源:智君科技)

陆彬认为,2021年是强调经济周期、做自下而上研究、看个股机会的一年。在“碳中和”的大方向下,他关注两类有望风格对冲的资产:第一类是属于改变能源结构的新能源行业,另一类是控制供给和产能来减少碳排放的周期行业,包括能源和资源的回收。

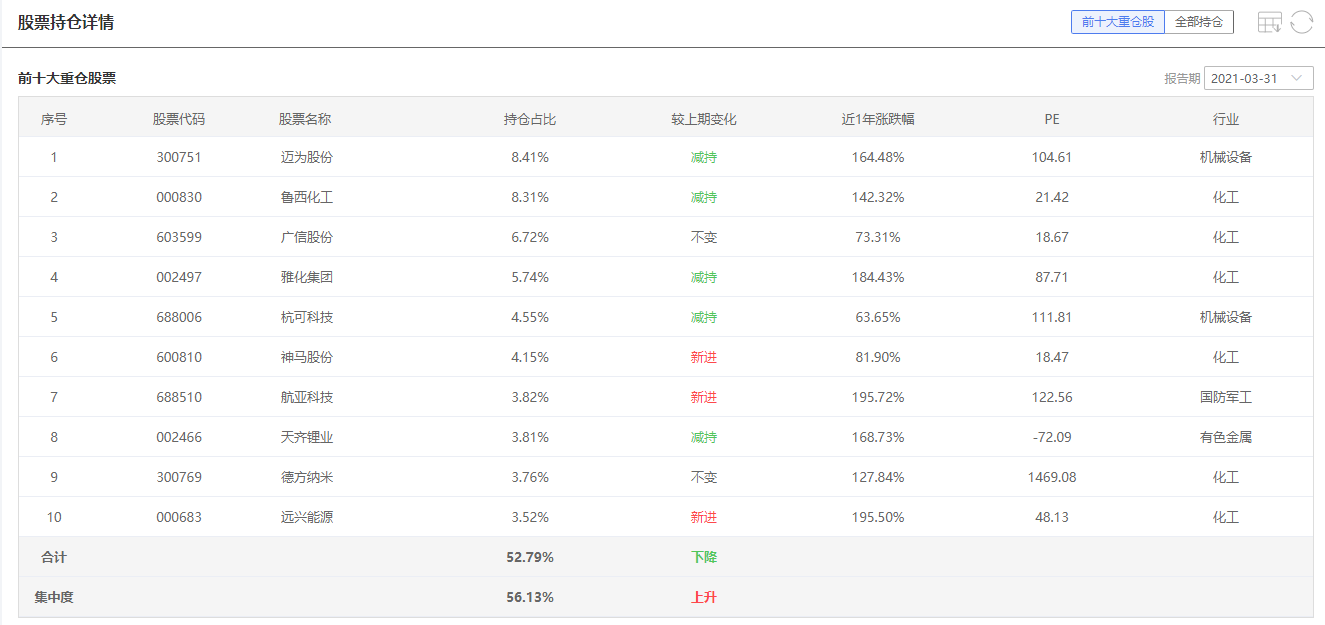

除此之外,陆彬还看好其他三个方向:军工、银保地和中游制造。从陆彬的一季度报告中可以看到,其主要持仓以顺应周期代表性最强的化工为主,以机械设备和军工相关的股票为辅。

(数据来源:智君科技)

在个股的选择上,陆彬表示,今年市场环境下自己选择的标的主要是较低估值且具有核心竞争力的公司,自己将永远基于基本面和估值的体系去做投资判断。

在择股时,其他基金经理更喜欢挑选行业龙头配置,但陆彬则不拘泥于龙头股,他会同时在第三到五名里找寻更具备成长空间的个股。

从代表产品的十大重仓股分析来看,wind数据显示,以TTM计,迈为股份和杭可科技都显著高于细分领域的其他个股,化工个股除德方纳米外则显著低于行业平均。而这些重仓股基本都非二级分类下排名靠前的龙头,这也符合他所提到的“偏爱更具成长空间之个股”。

(数据来源:Wind资讯)

陆彬表示,自己不做短期择时。“第一我没这个能力,第二统计也表明频繁择时胜率很低、很复杂,我不会把时间花在这儿,而是会去判断大的一个方向。”

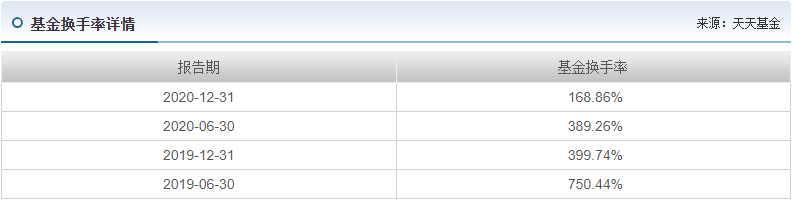

从天天基金提供的换手率数据看,如果以500%基准线计,那么陆彬的换手率在其管理半年后显著低于基准,在2020年末期归于非择时一派。

最后,陆彬表示,一直都看好新能源行业,2021年他认为整个新能源行业已经迎来时代的机遇。新能源行业已经跨过了从0到1 的阶段,即将进入从1到10的高速渗透阶段,当前的新能源产业已经基本摆脱了补贴,具备很强的市场竞争力和内生成长性。

广发基金 孙迪

孙迪,金融学与工程学双硕士,曾任广发基金研究员、部门总经理助理、副总经理,现任广发基金研究发展部总经理。2017年12月起任广发基金基金经理,管理年限近4年,目前在管基金规模达515.49亿元。

2020年下半年,A股风格切换,顺周期悄然崛起。孙迪认为,流动性异常宽松主导的估值提升行情大概率已结束,市场上行的驱动因素将转向盈利,极端的估值分化也将逐步向相对均衡的风格切换。顺周期、高景气、高ROE赛道中的优质公司具有较好的结构性机会。

从基本面看,孙迪表示,疫情加剧了行业基本面的分化,但随着国内经济逐步复苏,在疫情中受损的周期行业盈利能力得到修复。而这也是接下来一些顺周期低估值滞涨板块表现相对较好,而高估值行业出现调整的原因。

“我倾向于认为,往后一段时间市场表现会相对均衡,甚至有可能低估值的周期和价值行业会有一段明显占优的阶段。”

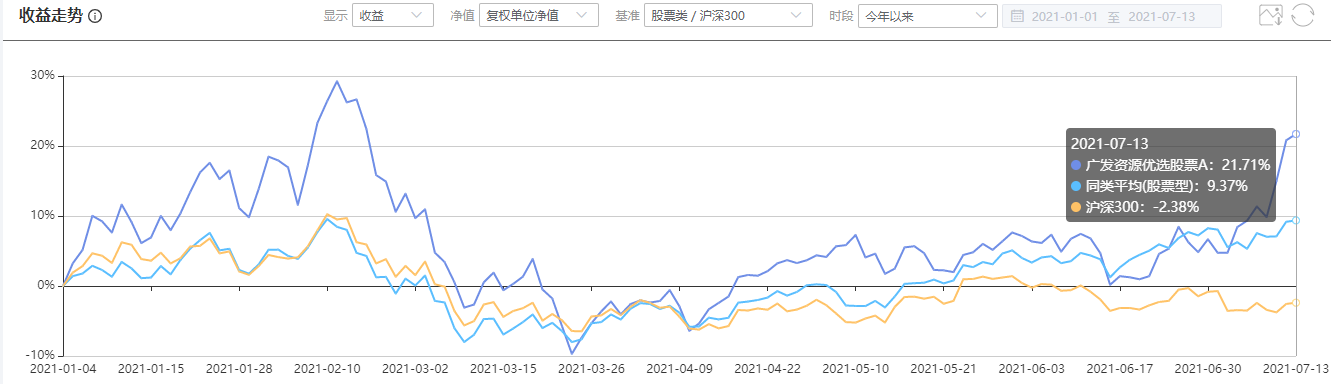

2021年第一季度低估的周期股迅速上行,但很快又再度回落。智君科技数据显示,今年以来,孙迪管理的化工主题代表产品累计收益达到21.71%,是同类平平均收益的2倍有余。

(数据来源:智君科技)

在选股上,孙迪坦言,自己将积极拥抱周期核心资产:“A股市场还是能找到一批即使在全球范围内,都具有极强竞争力的周期核心资产,盈利质量比较高、盈利稳定性比较强,有望获得比较好的Alpha。”

孙迪把周期核心资产分为三类:第一类是竞争格局清晰的周期白马股,这些龙头公司在产业布局和成本方面积累了很强的竞争优势和壁垒,盈利能力和盈利稳定性很强、现金流良好;第二类是在细分领域有很强竞争优势的周期成长股,大部分是大行业中的小公司,市场占有率有望持续提升,更多体现成长股的特征;第三类是估值和盈利能力处在底部区间,但改善趋势非常明确、未来有较大向上弹性的品种,可作为组合的卫星配置。

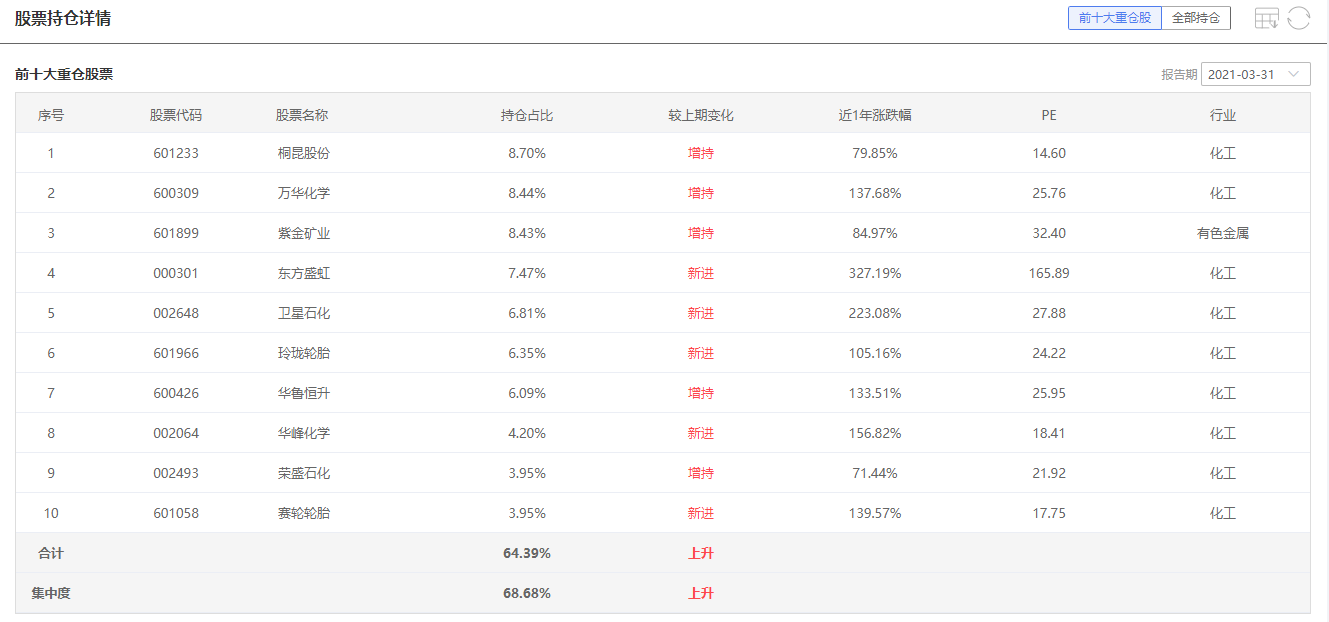

从其一季度报告中看,孙迪的十大重仓股基本属于第一类——紫金矿业、万华化学、东方雨虹、玲珑轮胎等。其中,万华化学更是被市场称之为“化茅”的大白马。

(数据来源:智君科技)

孙迪还曾提到,由于周期类子行业分化较大,他基于经济形势减持了部分高估值和业绩基本面存在不确定性的品种,在行业上适当做了均衡配置。

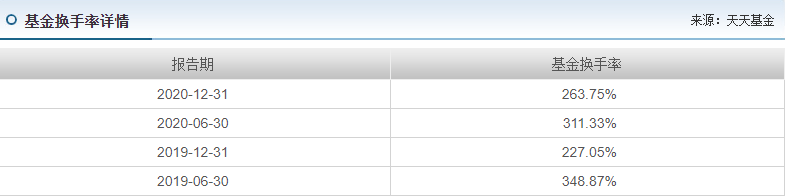

从天天基金提供的换手率数据上看,孙迪自2019年至今的换手率波动相对均衡,相较于市场而言则属于较低水平。结合对二季度的展望,孙迪的二季度重仓持股或将变动较小,这也许在接下来即将披露的二季报中可以得到验证。

在谈到对新能源的看法上,孙迪明确表示自己看好科技和新能源汽车板块。

“2021年的利好因素包括5G建设高峰、云计算资本支出回暖、自主可控、半导体产业链向国内转移等,这些因素会驱动科技板块的产业景气度进入至少两到三年的上行周期。我们会重点关注5G换机需求下催生的苹果、华为产业链的消费电子机会,半导体产业链的国产替代机会。”

“新能源汽车也是未来几年确定性较高的高增长方向,国内2021-2035年发展规划意见稿出台,上调2025年新能源车销量占比目标,短期利好因素比较多。长周期能看到主流车企第一轮产品周期正在开始,主流车企的优质车型开始密集上市,增长的确定性较强。”孙迪表示。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-16 14: 51

2021-09-16 14: 07

2021-09-16 13: 41

2021-09-16 12: 12

2021-09-16 12: 56

2021-09-16 00: 13