对于582亿巨额定增的问询,宁德时代正式回应了。

今年8月,锂电池巨头公司宁德时代(300750)公布582亿巨额定增方案,引发市场热议。日前,深交所发函问询公司是否存在过度融资,要求公司进一步阐述说明公司经营活动现金流情况、研发投入情况、资金缺口以及未来的投资计划等。

10月18日晚间,宁德时代发布公告回应深交所问询,详细阐述了此次融资的必要性及规模合理性。公告称,在加快推进实现“双碳”目标的背景下,新能源行业将迎来广阔发展空间,在这样的背景下,公司未来业务发展资金需求较大。在产能建设、研发投入、产业链投资等方面资金均存在巨大的资金需求。

宁德时代方面表示,报告期内,公司业务持续快速发展,产能建设、运营资金等对货币资金需求较高。前次募集资金已基本使用完毕,未使用部分占比相对较低。公司需要通过本次发行融资,顺利开展实施本次募投项目,进一步提升公司业务规模和盈利能力,不存在过度融资的情形。

近日,新能源概念再度崛起,作为超级龙头——宁德时代股价再创历史新高,最终报收595.02元/股,收涨4.57%,总市值13858亿元,位居A股市值第2位。全天成交额109.34亿元,连续两日成交额突破百亿。值得注意的是,宁德时代4天大涨17.83%,市值飙升近2100亿元。

现有资金无法满足业务需求,融资具备必要性

8月12日晚间,宁德时代连发多条公告,披露公司的定增方案,拟募资总额上限为582亿元,发行对象为不超过35名特定对象。

根据定增预案显示,此次的募集资金主要是应用于扩产锂离子电池、储能锂离子电池的研发投产、以及新能源先进技术的研发。具体来看,此次定增的后续规划涉及新增锂离子电池年产能137GWh、储能电柜年产能30GWh,除此以外,将有7亿元用于开展储能电池关键材料体系研发、钠离子电池产业链关键材料及设备开发等。

该定增方案发布后,立即在市场上引起巨大反响。尽管多家券商发布解读研报看好宁德时代定增后的布局,但仍有不少业内人士认为,公司在账面上资金充裕的背景下发起巨额增资,其必要性存疑,容易引起市场或相关板块的较大波动。

对此,监管层也发出了“灵魂拷问”。9月30日,深交所向宁德时代发出问询函,要求公司详细论证说明在持有大额货币资金、较高现金流入,且持续大额对外投资的情况下,本次发行融资的必要性及规模合理性。

宁德时代在公告中回应称,在加快推进实现“双碳”目标的背景下,新能源行业将迎来广阔发展空间,未来几年动力电池出货量将迈入“TWh”时代,2025年全球动力及储能电池出货量将达到1516GWh。在这样的背景下,公司未来业务发展资金需求巨大,对相关产业链的投资也会随之扩大。

具体来说,宁德时代的资金需求主要体现在两方面,一是产能扩张,二是研发投入,三是产业链投资。宁德时代在公告中举例称,从已公告的产能规划来看,2020年以来,公司的项目建设投资需求合计已达1100亿元。而作为一家定位于全球性的新能源创新科技公司,持续推进动力电池材料体系、系统结构、极限制造、商业模式等方面的创新也是十分必要的,这同样需要巨大的资金支持。

公开资料显示,仅今年上半年,宁德时代的研发费用就达到了27.94亿元,同比增长115.16%。

此外,宁德时代也在积极进行产业链投资,以保障公司业务的良性发展。据悉,自2020年起至今年6月,宁德时代对产业链上下游对外投资总额高达98.15亿元。

宁德时代方面认为,考虑到随着公司业务增长,研发费用和营运资金需求相应增加,公司资产负债率也有所提高,尽管目前公司财务状况为业务发展提供了较好基础,但无法完全满足未来发展的资金需求。本次股权融资是基于行业发展趋势、公司业务发展规划及资金支出需求等因素综合确定,具备合理性。

前次募资已基本使用完毕,不存在过度融资的情形

2018年,宁德时代进行了首次公开募资,募资规模不超过56.5亿元;2020年7月,宁德时代再度发起196.15亿元的募资,距离最新的募资仅仅间隔了11个月,且募集资金并未使用完毕,而这也是引起市场和监管层广泛质疑的焦点。

对此,宁德时代在回复深交所问询函的公告中提及,截至今年9月30日,公司2018年首次公开发行股票募集资金已使用完毕,公司2020年非公开发行股票募集资金已使用金额占募资净额比例为79.38%,未使用部分占比较低。同时,本次发行决议距离前次募集资金到位日已超过6个月,符合监管层对于融资间隔时间的要求。

宁德时代称,前次募投项目对公司增加产能发挥了积极作用,但随着市场需求快速增长,公司仍需进一步投资建设产能。发行融资可助力公司顺利开展相关项目,不存在过度融资的情形。

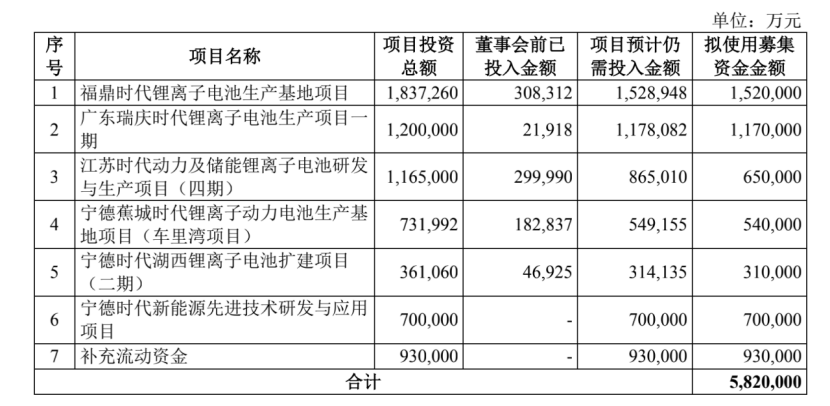

此外,宁德时代还在公告中再度明晰了此次募资各个项目的已投资情况和预计投资规划。

募投项目缺口由公司自行解决

宁德时代在公告中指出,本次募投项目投资总额为692.53亿元,其中拟使用募集资金582.00亿元,仍有110.53亿元,占投资总额的15.96%。本次募投项目募集资金不足部分均由公司自筹解决,公司将通过自有资金、经营积累和银行借款等方式解决本次募投项目资金缺口,确保相关资金按计划投入。

此外,宁德时代还在公告中提到了近期的原材料上涨情况。据悉,2021年上半年,受行业全面景气和锂、镍、钴等大宗商品及化工原料价格上涨影响,正极材料价格呈反弹趋势,负极材料价格也有所上涨,电解液价格在下半年开始涨势明显。综合以上因素,导致宁德时代2021年上半年毛利率有所降低,动力电池和储能电池毛利率达24.81%。

宁德时代方面表示,此次公司募投的项目效益测算,也充分考虑到了原材料上涨等因素,测算使用的达产后各年度平均毛利率均低于报告期内公司动力电池和储能电池毛利率,是相对谨慎的。

此外,针对监管层所关注的存货规模增长问题,宁德时代也在公告中进行了明确回应。

在此之前,宁德时代的高库存也曾受到了市场的质疑。事实上,通常情况下,公司存货规模增长,主要是由生产销售规模扩大、存货价格上涨影响、增加新项目备货导致库存增加等因素所致。

对此,宁德时代也在公告中回应称,报告期内,公司生产规模随着订单的增加而增长,相应各期末存货账面价值增加。在满足客户订单和安全库存的前提下,公司结合市场需求,适度生产备货,公司的存货增长规模与业务发展规模相匹配。

值得关注的是,2020 年,受疫情影响,新能源车行业发展有所放缓,因此宁德时代的存货周转率也略有下降。但今年1-6月,随着新能源车行业快速发展,宁德时代的存货周转率迅速回升至3.43,2020年,周转率为2.94。可以看到的是,随着新能源汽车市场的整体回温,宁德时代的存货周转率已基本恢复到2019年、2018年的年均水平。

显然,在市场景气度上行的背景下,宁德时代适度增加备货,实际上是为了更好地满足市场需求而备好“粮草”。同时,存货周转率的上涨,也在一定程度上说明,整个市场对于动力电池的需求旺盛,这才导致了现有存货的加速流通。

多家券商发布研报上调目标价

在宁德时代定增方案公布后,多家券商纷纷发布解读研报表示看好其未来规划。其中,中金表示,宁德时代定增计划加快产能建设,有望加速抢占动力和储能领域的份额,同时公司将受益于储能市场需求超预期的可能性,上调未来两年的盈利预测,给予2023年目标市盈率为40倍,对应目标价653元。

中信证券则认为,目前全球汽车电动化趋势较为确定,高端动力电池持续紧缺,同时全球储能市场临近爆发。宁德时代有望充分享受行业爆发成长红利,成长确定性高,具备长期投资价值,维持目标价754元,维持“买入”评级。

东吴证券分析称,当前行业景气度大超预期,公司预示订单超此前预期,公司产能扩张加速,全球动力电池龙头地位稳固,未来高增长确定性高,且利润确认相对保守,给予2022年80倍PE,对应目标价648元,维持“买入”评级。

尽管多数券商均发布研报表示利好,但也有部分机构持谨慎态度,认为电动汽车的技术路线也面临着分歧。

此外,也有行业内人士从行业视角解读了宁德时代的此次定增。中国汽车动力电池产业创新联盟副秘书长马小利向券商中国记者表示,从产业的角度来说,动力电池是重资产的行业,每扩充一条生产线,其设备的费用、工程的费用、人力物力的消耗,都是非常惊人。所以,作为一个资金密集型的行业,对资金有较大的需求是可以理解的,无论这种资金是来自于企业的自有资金,还是通过二级市场去融资,都是合理的。

在她看来,目前产业内培育出宁德时代这样够在全球范围内站稳脚跟的巨头公司,是很不容易的。宁德时代的发展对于整个动力电池产业是有很大的带动效应的,它的扩张,对于第二梯队、第三梯队的发展,会产生正向驱动。

2021-10-19 11: 46

2021-10-19 11: 34

2021-10-19 11: 09

2021-10-19 11: 02

2021-10-19 10: 49

2021-10-19 10: 38