进入10月,四季度行情拉开序幕。2021年的最后这三个月会走出怎么样的行情?是延续此前的震荡走势,还是在部分领域会有亮点和机会?投资上又该注意哪些风险?本期全明星智库中欧财富投顾为大家带来最新四季度投资策略分析。

宏观环境

全球疫情持续好转 经济增速放缓

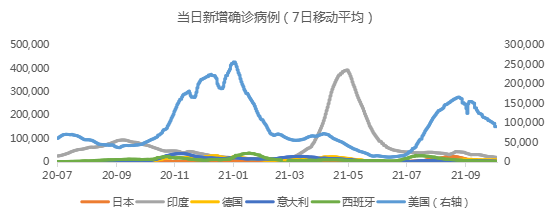

从国际宏观环境来看,三季度以来,随着新冠疫苗接种率进一步提升,全球疫情持续好转,美国新增确诊人数筑顶回落,欧洲和东南亚部分疫情严重的国家如越南和马来西亚等情况也逐步缓解,海外复工、消费以及出行等活动都出现改善,各国经济依次进入景气高点,边际增速开始放缓。

(wind,2020/7/30-2021/9/30)

从国内宏观环境来看,三季度经济数据供需两弱。其中,地产行业受需求端限购严贷和融资端收紧影响,销售和投资均处于低位。wind数据显示,今年前8月房地产较2019年累计投资增速7.7%,较上月小幅下行0.3%,结构上呈现明显开工下行竣工加速的趋势。1-8月基建投资较2019年同比增速0.2%,较上期回落0.7%,与8月建筑业PMI大幅回升走势有明显背离。此外,1-8月制造业投资较2019年同比增长3.3%,较上期加速0.2%,但8月当月增速回落,可能与经济放缓以及环保政策有较大关系。

就业方面,8月失业率保持5.1%,考虑到季节性变化表现仍然偏弱,结构性就业压力仍大。消费增速大幅下滑,主要受餐饮、汽车以及地产相关消费拖累,地域疫情冲击的消费将有所修复。

通胀方面,近期保供稳价政策已经逐步出台,大部分工业品价格上限压力有所缓解,但近月大概率仍将保持高位震荡,但PPI对CPI非食品消费品的传导尚不顺畅,到明年下半年在“猪油共振”的影响下,CPI可能才面临较大压力。

债券市场

收益率下行趋势或受阻 建议保持谨慎

利率债方面,7月以来,降准带动收益率大幅下行然后小幅反弹。经济数据持续下滑,往后看基本面对债券市场仍然有利,财政政策逐步发力,但预计短期内拉动作用或有限。货币政策保持相对宽松,但加码的财政支出与短期内处于高位的PPI都制约了可能的宽松幅度。整体而言,收益率处于下行趋势中,但经济数据发布后利率下行受阻,显示市场对利空有所担忧,建议保持谨慎。

信用债方面,三季度以来,信用债收益率整体先下行后维持震荡走势。期限利差扩大,等级利差缩小,市场风险偏好有所下沉。8月底理财产品监管政策指引引起投资者广泛关注,债市反应迅速,二级资本债抛售明显,带动市场整体卖出情绪上升。当前票据利率与回购利率均有所回升,各期限中高等级品种信用利差较窄,历史分位数均不足10%,进一步压缩空间有限,叠加市场理财净值化的反映还不完全,对信用债持更加慎重态度。

股票市场

行业表现或仍维持震荡 中长期成长风格将相对占优

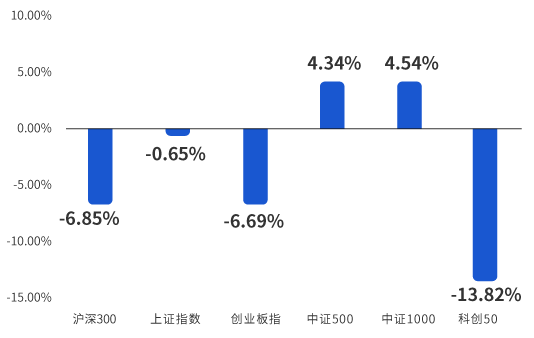

三季度A股呈现宽幅震荡格局,结构性分化进一步拉大且主题轮动加速,总体周期表现占优。

(数据来源:wind,2021/7/1-2021/9/30)

展望后市,我们判断权益市场下一阶段大概率仍将保持震荡行情。估值不贵决定A股下跌空间不大,以中证800为代表的宽基指数DRP指标重新回到历史均值往上0.5X标准差位置,下行风险有了较大程度的释放。当前市场需求放缓,同时成本端价格上涨对盈利能力的影响逐渐显现,而国内政策在稳增长的大背景下将保持稳定,中美关系迎来阶段性缓和提升市场风险偏好,A股市场大概率仍处于上有顶下有底的震荡区间,行业仍以结构性表现为主。

▪ 风格层面,我们仍然判断在中期维度成长风格表现将优于价值。主因在经济面临较大下行压力的背景下,成长相对价值风格的盈利优势在扩大。信用利差在触及历史底部后,小盘相对大盘优势也将有所减弱。市场风格短期或仍将维持均衡轮动,建议维持成长风格核心配置的情况下,适当关注低估值价值风格短期的配置机会。

▪ 行业层面,受政策支持与产业趋势双重驱动的科技成长在盈利相对比较下仍将是市场中期主线之一,前期回调较为充分,一旦中上游供给约束改善,相对业绩趋势将支撑科技成长继续表现。

短期建议关注受益于经济稳增长力度加大的地产、银行、新基建方向;产业链供给约束改善,行业景气有望触底反弹的汽车、纺服、通信等行业;三季报增长较快且估值相对匹配的新能源(新能车/硅料)、部分周期(航运/化工)、消费(次高端白酒)等板块。

中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

2021-10-19 18: 16

2021-10-19 18: 10

2021-10-19 18: 07

2021-10-19 18: 03

2021-10-19 17: 57

2021-10-19 17: 52