券商大动作!拟设3.4亿赔付资金

晨曦 2023-09-22 09:05

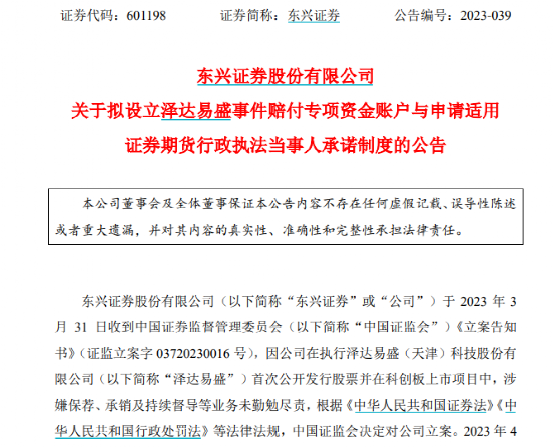

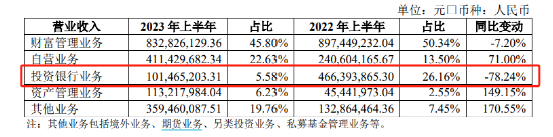

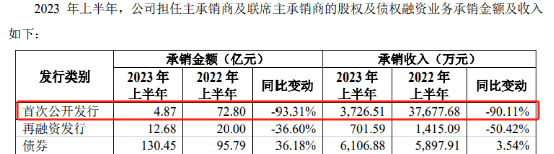

被立案近5个月后,东兴证券给出了泽达易盛事件赔付的最新进展。9月21日晚间,东兴证券发布公告称,与其他中介机构及相关当事方拟共同出资3.4亿元,设立泽达易盛事件赔付专项资金账户用于适格投资者损失赔偿。 因在泽达易盛IPO项目中涉嫌保荐、承销及持续督导等业务未勤勉尽责,东兴证券于3月底被证监会立案,次月被12名自然人以证券虚假陈述责任纠纷为由提起诉讼。本月初,上海金融法院召开泽达易盛案庭前调解会,同意并支持当事人尽快启动调解沟通工作。除了设立赔付专项资金账户外,东兴证券还将向证监会申请适用证券期货行政执法当事人承诺制度。按照规则,被调查的当事人承诺纠正涉嫌违法行为、赔偿有关投资者损失、消除损害或者不良影响并经证监会认可,当事人履行承诺后证监会将终止案件调查。据东兴证券介绍,为保护投资者合法利益,维护证券市场稳定,其于2023年9月21召开董事会会议,审议通过《关于拟设立泽达易盛事件赔付专项资金账户与申请适用证券期货行政执法当事人承诺制度的议案》。董事会同意东兴证券与其他中介机构及相关当事方共同出资设立泽达易盛事件赔付专项资金账户,通过司法调解等高效方式赔付适格投资者的投资损失,并向证监会申请适用证券期货行政执法当事人承诺制度。具体而言,东兴证券与其他中介机构及相关当事方拟共同出资人民币3.4亿元,设立泽达易盛事件赔付专项资金账户用于适格投资者损失赔偿。该金额为东兴证券初步估算结果,资金规模将根据最终计算的适格投资者损失赔付金额进行调整。赔付专项资金账户的管理及运作将在上海金融法院主持及指导下的有关司法诉讼、调解活动中按照相关规定和规则进行。回顾案件经过,今年4月,12名自然人投资者以证券虚假陈述责任纠纷为由向泽达易盛、东兴证券等11名被告提起诉讼,同时申请适用普通代表人诉讼程序审理案件。6月30日,上海金融法院作出裁定,决定适用普通代表人诉讼程序审理案件,确定案件权利人范围。此后,今年7月投资者服务中心接受了58名权利人的特别授权,向上海金融法院申请作为代表人参加诉讼,同月该案转换为特别代表人诉讼。8月18日,东兴证券与其他中介机构及相关当事方向上海金融法院提出司法调解的意向。9月1日上海金融法院召开泽达易盛案庭前调解会,同意并支持当事人尽快启动调解沟通工作,鼓励通过司法调解方式高效化解纠纷,妥善保护投资者合法权益。另外,东兴证券所称的申请适用证券期货行政执法当事人承诺制度,通常也被称为“行政和解”,是指证监会对涉嫌证券期货违法的单位或者个人进行调查期间,被调查的当事人承诺纠正涉嫌违法行为、赔偿有关投资者损失、消除损害或者不良影响并经证监会认可,当事人履行承诺后证监会终止案件调查的行政执法方式。因在泽达易盛IPO项目中涉嫌保荐、承销及持续督导等业务未勤勉尽责,东兴证券于3月31日被证监会立案,至今已有近5个月的时间。此前,证监会有关负责人在答记者问时表示,欺诈发行、财务造假等资本市场“毒瘤”严重损害广大投资者合法权益,危及市场秩序和金融安全。证监会坚决贯彻落实党中央国务院对资本市场违法犯罪行为“零容忍”要求,推动对欺诈发行等违法犯罪行为实行行政、民事、刑事立体惩处,形成强力震慑。而与东兴证券情况类似的中信建投,在今年4月已选择与其他中介机构正在主动筹备投资者赔偿事宜,拟共同出资10亿元设立先行赔付专项基金,用于先行赔付适格投资者的投资损失。根据《证券期货行政执法当事人承诺制度实施办法》等规定,承诺金兼具惩戒和赔偿功能,承诺金数额的确定需要综合考虑当事人因涉嫌违法行为可能获得的收益或者避免的损失、当事人涉嫌违法行为依法可能被处以罚款和没收违法所得的金额,以及投资者因当事人涉嫌违法行为所遭受的损失等诸多因素。承诺金数额通常高于罚没款数额,且可用于赔偿投资者损失,在证券期货行政执法当事人承诺这一程序中,既可以实现对申请人的精准打击,也可以有效便捷地补偿投资者的损失。因此,当事人承诺制度可以一并解决案件相关的行政处理与民事赔偿问题,有效提高执法效能,达到行政追责与民事追责相统一的效果。东兴证券的投行业务,曾是行业黑马,业务排名一度冲进过行业前十。但在今年上半年,东兴证券投行业务分部实现营业收入仅有1.01亿元,同比下降78.24%。2023年半年报显示,东兴证券上半年实现投资银行业务净收入1.89亿元,同比下降66.58%。截至2023年6月末,东兴证券股票主承销家数4家,排名第23位;股票主承销规模25.55亿元,行业排名第30位;股票保荐承销收入5833.93万元,排名行业第32位。股权销数量和规模明显掉队。对此,东兴证券董事、总经理张涛在中期业绩说明会上解释称,公司投资银行业务收入变动,一方面受证券行业波动影响,根据同花顺统计数据,证券行业IPO累计募集资金2,096.57亿元,同比下降32.79%;另一方面受公司IPO项目发行节奏影响,公司承销1单IPO项目,去年同期为3单,导致公司上半年投行收入较去年同期大幅下降。对于后续投行业务发展,东兴证券表示,在股权融资业务方面,一方面将充分把握全面实施注册制的机遇,不断强化投资银行业务的保荐承销和价值发现能力,进一步优化投行业务制度流程和质量标准,切实落实合规风控底线思维,不断提升合规执业水平。继续加大对国家战略性新兴产业项目的承揽承做,加大对“专精特新”企业的服务力度,加强优质明星项目的培育和挖掘。