美债风暴来袭,不少人惊呼“末日来了”。

而美股并未遭遇“灾难”,道指甚至大涨近300点再创新高,纳指在科技股拖累下一度跌超1.76%,但收盘跌幅收窄至0.59%。

不少分析师提示,对于美债收益率飙升不必过度惊慌,大摩更是指出中国股市在美债收益率上升的环境下更具有弹性。

昨夜一度回调超2000美金的比特币也现“深V反弹”,重回57000美元之上。

美债收益率暴涨创一年最高 美股再现两极分化

周五,10年期美债收益率一度上涨10个基点至1.637%,创下2020年2月以来的最高水平。

20年期美债收益率也大幅上扬。

本周美国国债拍卖均较为顺利,市场原本预期美债收益率将趋于平稳,而在周五大涨之后,10年期美债收益率一举突破2月25日7年期国债拍卖后创下的高位,这着实吓到了不少投资者。

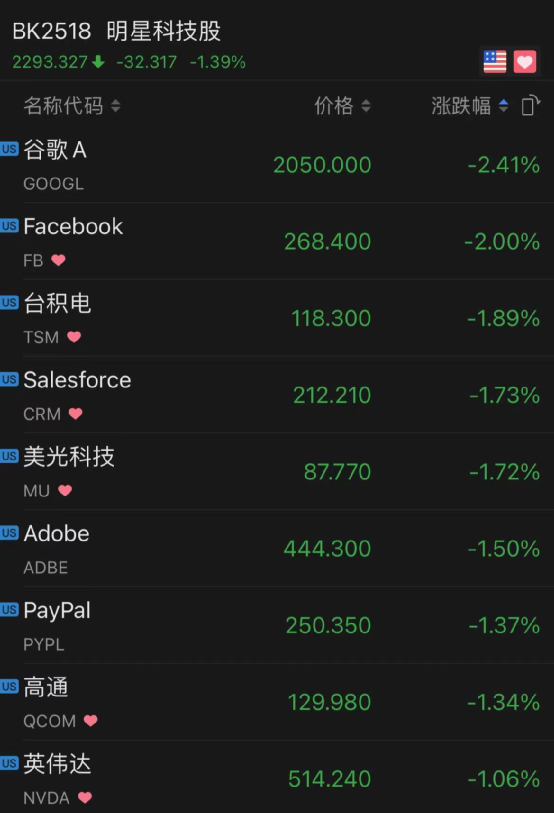

科技股首当其冲,大型科技股周五普跌。苹果跌0.75%、特斯拉跌0.84%、亚马逊跌0.77%、谷歌跌2.50%、Facebook跌2%、微软跌0.58%、高通跌1.34%、AMD跌0.22%、奈飞跌0.96%、英特尔跌0.65%。

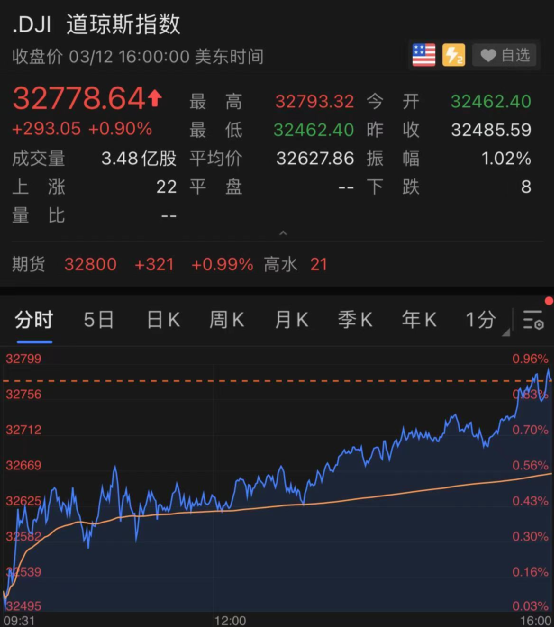

美债收益率飙升致使科技股普跌,美股分化也因此加剧,纳指盘中一度大跌1.76%,道指却大涨300点。

截至收盘,标普500指数涨0.10%,报3943.34点;纳斯达克指数跌0.59%,报13319.86点;道琼斯指数涨0.90%,报32778.64点。

顺周期板块也与科技股跑出不同走势,金融、航空、游轮等板块普涨。高盛涨1.96%、埃克森美孚涨1.08%、联合航空涨4.13%、皇家加勒比邮轮涨2.53%、迪士尼涨0.21%、波音涨6.82%。

多支热门中概股回调

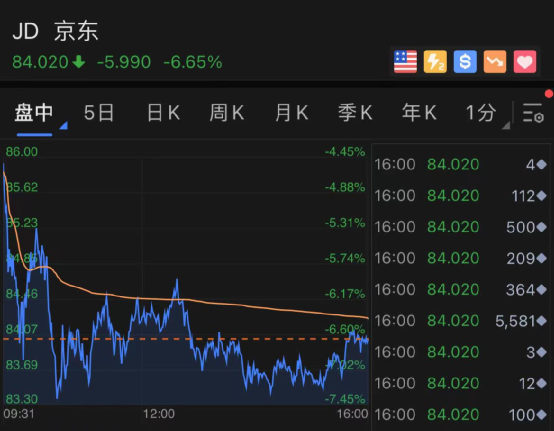

纳指下跌之际,多支科技中概股也跟随回调。

电商类中概股中,拼多多跌0.83%,阿里巴巴跌3.71%,京东下跌6.65%。

即将完成港股二次上市的汽车之家、百度和哔哩哔哩分别下跌4.13%、2.98%和0.41%。

新能源车概念股也小幅下跌,蔚来汽车跌1.15%、小鹏汽车涨0.98%、理想汽车跌1.27%。

而包含顺周期概念的旅游平台类中概股则上涨,途牛大涨12.28%,携程涨超4%。

马斯克又摊上事了 因违反SEC协议被起诉

特朗普“退位”后,马斯克继位“推特股神”,随便一条推特就引得众人热饮。而一家千亿美金市值公司的CEO的随意发言引发了不少争议,有人看不下去了。

当地时间周五,特斯拉的一名投资者在特拉华州起诉了特斯拉CEO马斯克及其董事会。该投资者表示,马斯克持续发送推文,且特斯拉董事会未能控制马斯克的线上行为。起诉状认为,这给特斯拉公司带来了至少潜在数十亿美元的责任与市值损失。

此前,马斯克、特斯拉董事会已经与SEC达成有关使用社交媒体的协议,要求特斯拉CEO的社交媒体活动提前得到批准。

当时的法院公布的文件列出了数项目马斯克需要律师审查才能发布的内容条目,包括公司的财务状况、报表或业绩,包括财报或业绩展望;潜在的或拟进行的合并、收购、处置、投标或合资企业;先前未通过公司发布/事先批准的书面通信信息或偏离先前发布的正式公司预期的生产、销售或交付数据(无论是实际的、预测的或预计的)等等……

近期还有外媒爆料称,美国SEC正调查特斯拉CEO马斯克在推特上有关“狗狗币”的推文。

比特币暴跌2000美金 深夜又现深V反弹

加密货币交易所巨头被调查,比特币一度回调超2000美金。而在凌晨,比特币价格出现反弹,现在重回57000美金之上。

昨日有消息传出,美国商品期货交易委员会(CFTC)正对加密货币交易所币安进行调查,原因是该公司允许美国人违反美国规则进行押注。CFTC正在调查该公司是否允许美国居民交易其监管的衍生品。该公司没有在CFTC注册。但币安没有被指控有不当行为,调查可能不会导致任何执法行动。CFTC将比特币和以太币等虚拟货币视为大宗商品,并对其期货和其他衍生品享有管辖权。这意味着,如果美国人在加密平台上交易,无论交易所位于何处,加密平台都将面临严格的客户保护和监管要求。

币安称,公司致力于遵守规定。币安还在一份声明中表示,“我们采取合作的方式与世界各地的监管机构合作,我们非常认真地履行我们的合规义务。”

分析师:别怕美债收益率 大摩重磅发声:新兴市场中A股更具弹性

美债收益率飙升,有人惊呼末日来了,但美股并没有出现大跌,不少分析师提示,美债与美股走势关联并不强,不必对美债收益率大涨过于惊慌。

德意志银行量化指标显示,债券与科技股之间的beta系数自2015年来为零。金融和能源板块与债券收益率的正相关系数最高,公用事业和房地产板块与收益率的负相关性最高。德意志银行量化策略师Andreas Farmakas表示,科技股与美国国债缺乏直接而持续的联系。实际上,这些股票过去常常随收益率上升,因为收益率上升被视作经济强劲信号,而这可能有利于企业盈利。但他也提示,“考虑到科技、超买的新冠题材和股票指数之间呈现的联系,这一相关性发生了变化。”

Mediolanum International Funds股票主管Terry Ewing认为,“许多科技公司将在未来很多年中继续受益于热门题材,这将带来巨大的利润增长。”他还认为,“从今年下半年到明年的某个时候,投资者应该开始考虑转向更高质量的股票,而不是跟复苏周期相关的股票。”

LPL Financial首席市场策略师瑞安·德特里克(Ryan Detrick)分析历史数据后指出, 10年期美债收益率走强对股市极其有利,尤其是自上世纪90年代中期以来。

沃顿商学院教授杰里米·西格尔(Jeremy Siegel)也认为,即使面对债券收益率上升和通胀担忧,股市仍将上涨。西格尔周四表示,1.9万亿美元的抗疫救助计划是“更多的燃料;与股票相比,债券市场更加糟糕,资金将继续流入股市。

摩根士丹利则认为,中国股市在美债收益率上升的环境下更具有弹性。“当美国10年期国债收益率高于或低于平均趋势水平时,虽然大多数新兴市场的相对夏普比率恶化,但中国的相对夏普比率受影响较小。”

摩根士丹利分析,由于中国的货币和财政政策相对独立,因此可以规避各种波动;由于中国对外资依赖较低,资本流动控制力强,这有助于稳定外汇。

摩根士丹利通过计算沪深300指数成分股各行业板块的夏普比率,并找出其在历史上10年期美债收益率上升期表现高于趋势的板块,得出在美债收益率快速上行期,表现最好的是能源、材料和公共事业板块;表现最差的是房地产、医疗保健、IT和消费品板块。

科技股分析师给出惊人目标价 苹果、特斯拉市值未来将破3万亿?

科技股股价震荡之际,分析师却为苹果、特斯拉两大科技股给出惊人的目标价。

周五,New Street Research分析师Pierre Ferragu在报告中写道,到2030年,特斯拉的市值可能达到2.3万亿至3.3万亿美元之间。该分析师认为,传统汽车制造商可以占领电动汽车市场份额,但无利可图,而且不会对特斯拉带来任何压力。他补充说,纯电动汽车公司状况会好一些,它们可以在特斯拉之后获得成功,但没有任何竞争优势来挑战特斯拉。预计特斯拉2023年每股收益12美元;根据汇编的数据,分析师对2023年特斯拉经调整每股收益的平均预期为7.76美元。

Wedbush分析师Daniel Ives预计苹果市值将达到3万亿美元,他对苹果的目标价为175美元,为华尔街最高。本周三,Ives还将近期苹果股价下跌称为是“黄金买入机会”,并预计即将面世的iPhone 13将成为“游戏规则改变者”。

花旗分析师Jim Suva也在周五表示,开发苹果汽车可能会在2024年之后将公司的销售额提高10%至15%。他预计,到2025年,全球电动汽车市场将超过智能手机、个人电脑、平板电脑和可穿戴设备市场的总和。