编者按:近期,基金一季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

“事实证明面包掉下来永远是有果酱的那一面朝下:最被认可的公司在群体效应下最为脆弱,被减持的一些小公司反倒表现的更为抗跌。”银华基金老将焦巍如此回顾一季度的市场行情。

近期市场奇幻的波动方式,让这位从业超20年的老兵感到些许无奈。看着一季度一只只被挑落马下的优质蓝筹股,焦巍表示,“自己再一次见识到中国市场和非洲草原大迁徙一样壮观的羊群效应”。

他在代表产品的季报中坦承,一季度产品出现了较大回撤。Wind数据显示,焦巍的代表产品在一季度中,动态回撤最大时达26.3%,一季度收益率为-6.14%。

虽然焦巍表达了对降低产品波动存在疑惑与不足,但是他依旧坚守自己的投资逻辑。从代表产品看,其一季度仓位不减反升至93.51%,加强了对优势公司的持股集中度,前十大重仓股占比提至近五年最高的72.23%。在持仓组合方面,继续坚定重仓食品饮料与生物医药板块的“核心资产”。

焦巍在一季报中写道:“我们对优质公司的坚定长期持有不动摇,不会因为价格和安全边际因上涨减弱而考虑有性价比的二线资产。”在他看来,站在中长期维度上,被市场热议的高估值,对收益的影响远小于企业的自身增长。

本期【调仓风向标】,基金君将为大家详解银华基金明星基金经理焦巍的一季报及其调仓变化。

一季度仓位不降反升 加强对优势公司的持股集中度

今年初,豆瓣有一热帖出圈,贴子作者在论坛贴出了朋友母亲的持基收益:2009年以8.5万元买入了一只基金,经过12年时间的积淀,再次打开账户时发现这笔钱竟然变成了139万元,涨逾15倍!

(图片来源:网络)

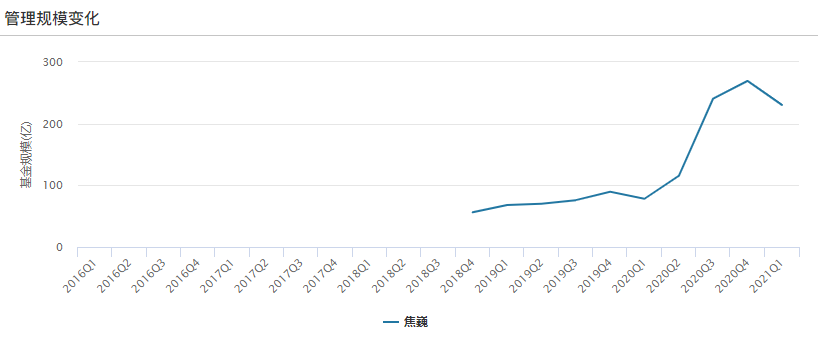

这只让大妈猛赚15倍的神基就是焦巍如今的代表产品。自他从2018年接手该基金以来,基金规模从56.21亿,上涨至今年一季报披露的174.16亿。Wind数据显示,截至4月30日,焦巍任职两年多来,该产品已取得228.15%的业绩回报。

(图片来源:Wind,截至4月30日)

焦巍一直以来坚守的投资理念可以概括为:坚守长期投资,集中在能力圈范围内,赚优质企业自身成长的钱。

回到他代表产品的业绩表现上,一季度核心资产回调的行情,让去年底高仓运作、集中持有热门龙头股的焦巍,遭遇了不小幅度的回撤,其中代表产品的回撤幅度一度达到26.3%。

对于这种情况,焦巍在一季报中坦承的表达了自己的不足之处。他说到:“我们坦承对如何自身来降低波动率存在疑惑和能力不足,这是本基金回撤较大的一次短期波动。”

值得注意的是,他对于一季度的市场行情,感到些许无奈,甚至有些迷惑。

焦巍表示,自己在今年初确实感受到了组合过热的风险,做出的主要调整是精简个股,寄希望于把仓位集中在最有基本面的公司上去,同时希望能用时间换空间的方式完成调整。

但结果与焦巍的思路正好相反,年初部分高估值抱团“茅”族股,带着市场中大部分大公司股价下杀。他提到,最被认可的公司在群体效应下最为脆弱,被减持的一些小公司反倒表现的更为抗跌。

焦巍在一季报中略带自嘲的调侃道:“事实证明面包掉下来永远是有果酱的那一面朝下,我们再一次见识到了中国市场巨大的羊群效应和非洲草原大迁徙的壮观。”

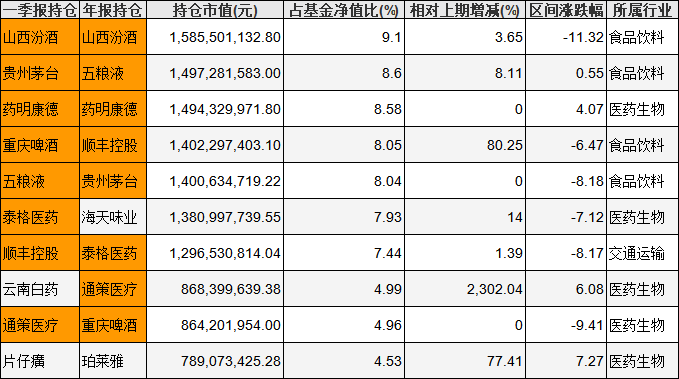

从他代表产品一季报持仓情况来看,该产品前十大重仓股分别为:山西汾酒、贵州茅台、药明康德、重庆啤酒、五粮液、泰格医药、顺丰控股、云南白药、通策医疗、片仔癀。

可以看出,焦巍在一季度中继续坚守食品饮料、医药生物为代表的各类“茅族”股。相比去年底,焦巍将海天味业、珀莱雅剔除重仓组合,取而代之的是两只医药明星股:云南白药和片仔癀。

(数据来源:银华富裕主题定期报告)

“屋漏偏逢连夜雨”。随着上市公司进入一季报密集披露期,市场先生和焦巍开的玩笑还在继续。

位列其代表产品的第二、第七、第八大重仓股,一季报业绩都不达预期,其中贵州茅台罕见大失速,一季度净利润增长为个位数。“快递茅”顺丰一季度业绩“爆雷”,亏损近10亿,而第八大重仓股“药茅”云南白药在4月27日发布的一季报显示净利润下降近四成。

对核心资产的“顽固”坚守,以及重仓个股业绩不达预期,让焦巍在市场中引起热议。有基民在社交平台调侃他“撞了南墙真不回头”。

对此,焦巍在一季报中表明了自己的看法。他认为,目前在市场中存在的问题,概括说来就是:到底在持有的优质公司估值明显过高,并判断有一些性价比投资存在机会的时刻,要不要减持优质公司?

在他眼中,优质的公司,主要的投资机会就在于等待危机。焦巍将危机分为三种,分别是大盘的危机、行业的危机、公司的经营危机。他指出,大盘的危机最不需要担心。而对于行业以及公司经营的危机则需要加以研究和判断,并决定是否为战略机会。

而回到焦巍在一季度的调仓思路上,可以看出,他最关心的还是核心资产的基本面。

在对于顺丰控股、云南白药、贵州茅台这类白马股的取舍上,市场也呈现了分化状态,不少机构不但没有减持反而在逆市加仓,短期的业绩不达预期,并没有成为判断个股好坏的标准。

焦巍写道:“对于波动,我们确实无奈。权益类资产相对于其他大类资产,优势的核心竞争力就在于长周期视角下优异公司收益率远超其他资产。”因此,在他看来,高收益伴随的必然是波动率较大。如果在估值过高时减持,是会有效降低波动率,但拉长看则很可能是对收益率的损失。

基于以上思考,焦巍表示,在后市中,将对优质公司的坚定长期持有不动摇,不会因为价格和安全边际因上涨减弱而考虑有性价比的二线资产。因为在实践中,质量和价格往往不可兼得。

绝不参与风格轮动 警惕对投资世界的简化

回顾一季度的市场走势,虽然焦巍代表产品遭遇了短期波动,但这似乎并没有动摇他的核心投资逻辑。相反,在经历此轮波动后,他拿出了更坚定的姿态,“逆市而上对抗全市场”。

他在代表产品的一季报中写道:“主张价格回归的投资者相信长高的一定会跌,树不可能摆脱地心引力。”

焦巍认为,自己不具备把握短期市场趋势,进行波动套利的能力。他指出,市场上卓越的企业凤毛麟角,对于这种企业相对较高的价格是可以也应当接受的。同时拉长维度看,估值对收益的影响远远小于企业的自身增长。

通过焦巍在一季报中的表述能看出,或许在某种程度上,他认为核心资产高估值本身就是一个“伪命题”。

焦巍表示,不能对优秀公司长期持有,往往是因为投资者自身巨大的心理陷阱。

这主要表现为套现思维下的“搬砖”逻辑。他进一步解释,在“搬砖”逻辑主导下,标的物资产都可以低买高卖,循环往复。所有资产都有其自身价格,可以以此为标的进行交易。

焦巍认为,“搬砖”逻辑对于基金管理人来说危害巨大,他指出,一旦陷入这种搬砖思维,投资人则需要不停的从稀缺资产搬到性价比资产,然后再不停地向更具性价比的低维度资产迁移。在经过数轮搬砖以后,手里只会剩下一堆平庸甚至垃圾资产。

在焦巍看来,投资在本质上是一个永续游戏,套现思维会带来巨大的心理锚定效应。因此,卖出优秀资产的唯一原因是因其自身基本面的改变,或者出现了更为优秀的资产需要腾挪仓位。

除了在一季报中阐明自己的投资逻辑,焦巍还表达了另一番“醒世之言”。

对于当下的市场热词,例如抱团、分化、风格轮动、核心资产泡沫等词汇,他认为,这在为复杂的投资打上简单化标签。

焦巍解释到:“在这样投资视角下,投资世界需要简化。就像世间只有好人坏人,投资对象非黑即白,可以瞬间转换。”

实际上,焦巍的意思翻译一下,他表达的意思也和不少机构观点一致:如果市场中的趋势能够被简单定论,就会导致投资者丧失辩证看待市场的能力。例如:业绩不达预期就是“爆雷”,估值过高就一定不好,“非黑即白”的进行投资,就容易使投资者难以坚定投资风格,做出理性决策。

焦巍在一季报中引用《乌合之众》的名言:“做出简洁有力的断言,不理睬任何推理和证据,是让某种观念进入群众头脑最可靠的办法之一”。

他指出,美联储缩表、白酒泡沫、经济周期这些简单的五个字以下的标语,也最容易打动市场的羊群投资者。而群体总是急于行动,懒于思考。

虽然一季度的操作在市场引起热议,但可以看出焦巍并不会妥协和动摇。不过他也表示,投资对象不是永恒不变的。基金管理人需要永远对新生事物保持兴趣和观察力,对新兴行业的优秀公司保持接纳和研究能力。在后市,将继续努力发掘新的能够长期持有并不断创造价值的优质公司。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-05-05 14: 46

2021-05-05 08: 04

2021-05-05 00: 04

2021-05-04 22: 10

2021-05-04 19: 37

2021-05-04 20: 31