又到年中时。

每到这时,基金君总会想起6年前的市场高点。2015年6月12日,上证指数曾创下A股历史以来的第二高峰,达到5178.17点。6年一晃而过,如今上证指数仍在3400点、3500点、3600点之间来来往往,前后徘徊。

回望6年前,上证指数的高点仍然是遥不可及。但在2015年6月12日与2021年6月12日期间,仍有一批主动权益基金表现不俗,取得了较好收益。

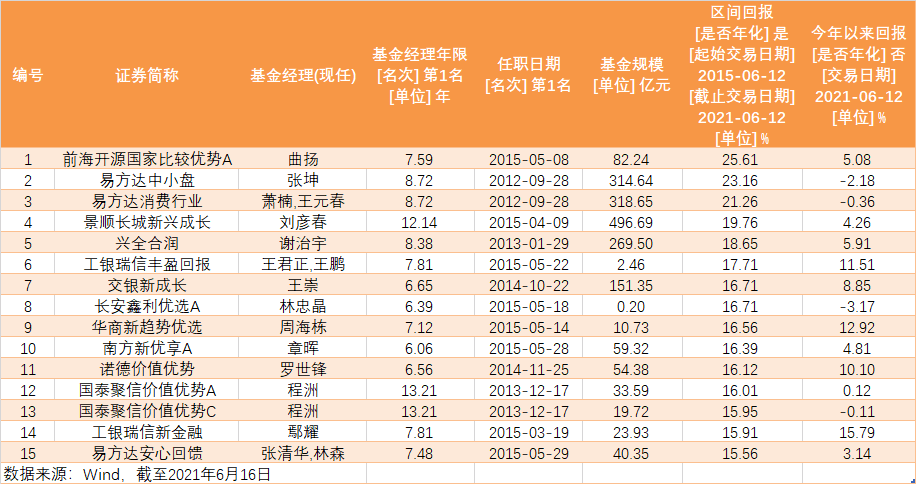

基金君梳理了在此期间管理基金年化回报超15%,且2015年6月12日以前就开始管理该基金的基金经理。其中,不乏多位明星基金经理的身影,曲扬、张坤、萧楠、刘彦春、谢治宇、张清华……

昨日,基金君已经介绍了3位自5178点以来管理翻倍基的基金经理。

今天,基金君将为大家介绍其他3位年化回报超16%,且今年以来业绩较好的基金经理,他们是交银施罗德基金王崇、南方基金章晖、诺德基金罗世锋。基金君希望通过解析他们各自的投资风格和框架,帮助大家了解这些优秀投资人背后的投资理念。

交银施罗德基金:王崇

王崇,北京大学金融学博士,2008年加入交银施罗德基金管理有限公司,现任基金经理,曾任行业分析师、高级研究员。

目前,王崇在管基金3只,总管理规模约为332亿元。其代表产品任职以来回报达433.31%,排名同类型基金第16。

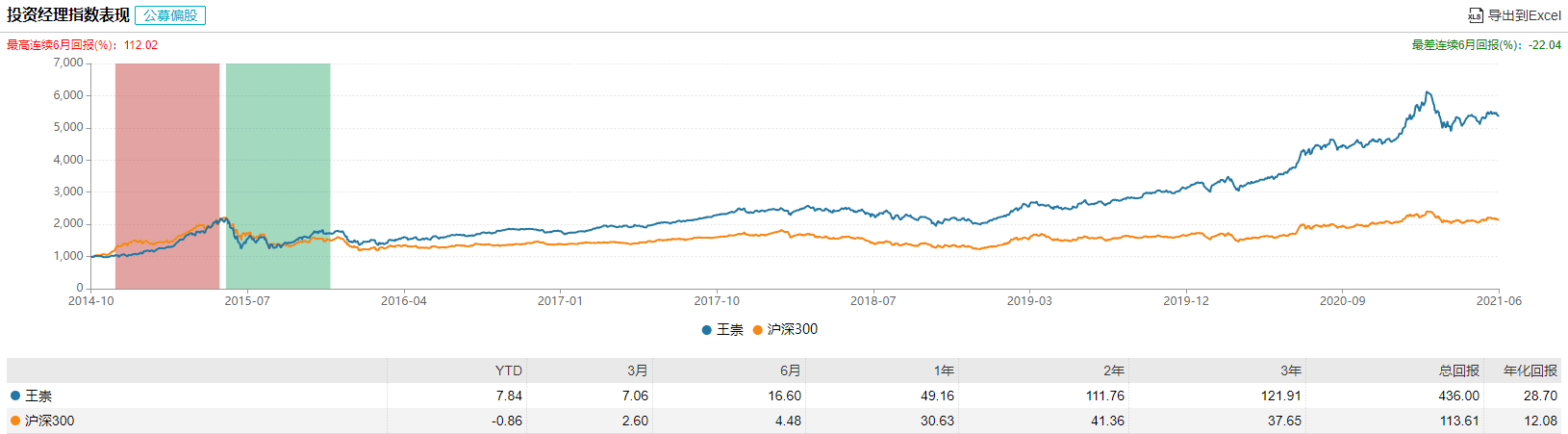

据Wind投资经理指数(公募偏股)显示,自2014年担任基金经理以来,王崇取得了436%的回报,最高连续6月回报达112.02%,年化回报达28.7%。(数据来源:Wind,截至2021年6月16日)

(数据来源:Wind,截至2021年6月16日)

王崇,在业内被称为“交银三剑客”之一。在投资中,王崇非常注重安全边际和对回撤的控制。

在此前的采访中,王崇表示,“为了降低投资风险,我们一般是在其市场关注度不高,估值较为便宜的时候进行配置,通过长期持有,以期分享上市公司业绩的增长成果。”

对于投资策略,王崇曾在采访中表示,“投资策略核心是自上而下控制系统风险,自下而上从中观和微观层面选择高景气成长行业/公司来投资。”在王崇看来,当能够控制好组合的回撤风险,在跌的时候少跌一些,在涨的时候多涨一些。长期来看,就能为基金持有人带来可观的收益。

就投资风格而言,王崇是典型的“逆向投资”者,他认为,“这种方式估值便宜、胜率相对较高、下跌空间有限并适合大资金的优势非常明显。逆向选股策略等级排序基本上就是首选商业模式较好、估值合理的新兴细分子行业龙头,其次是估值偏低的传统行业龙头,再次是基本面变化且有预期差的二线股,最后才是短期催化剂的交易性股票。”

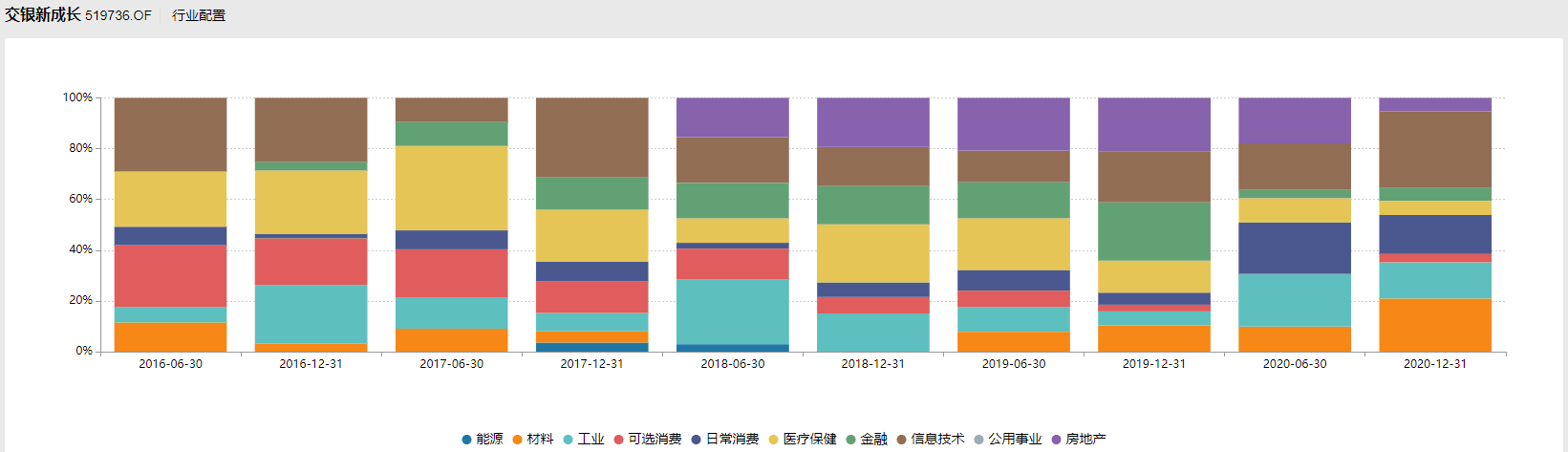

在市场上,有的基金经理选择长期投资,淡化择时。王崇则有所不同,注重精选个股,在投资风格上做到个股集中、行业分散、配置相对均衡。

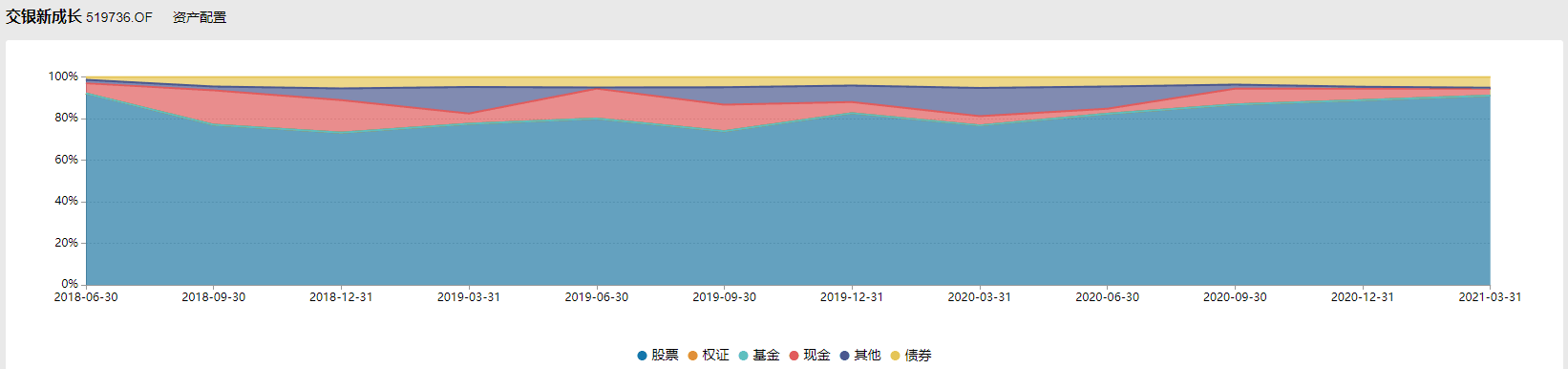

以其代表产品为例,综合王崇代表产品近5年的季报来看,在前十大重仓股中,王崇均配置了6个行业或以上,且不会在某个行业过分集中。其股票仓位在70%-90%之间调整,持股集中度常年在50%-60%之间波动。

(王崇代表产品近5年行业配置,数据来源:Wind,截至2021年6月16日)

(王崇代表产品近5年资产配置,数据来源:Wind,截至2021年6月16日)

在一季报中,王崇表示,站在一季度末看全年,经过三月市场下跌后对后市不悲观。随着市场回调,一部分优质公司估值逐渐回落到合理范围,同时也观察到一大批企业盈利增长超预期,这批估值处于合理范围,盈利增长超预期的成长股可能在未来一到三年提供绝对收益的可能,也是基金实现绝对收益的基础。

同时,王崇认为,部分具备长逻辑的热门行业热门个股经过下跌后估值仍旧不具备价格优势,但是过去两年关注质地赛道、淡化估值的投资方法深入人心,这类处于优质赛道公司股票预计还需要时间的反复消磨来让这些股票估值水平逐渐回归。

王崇称,“我们要做的是保持耐心,不被超跌反弹而诱惑,耐心等待优质公司股票估值回落到合理范围。”

未来,王崇将坚持自上而下和自下而上相结合,在制造业和服务业领域精选景气度良好、企业竞争力强、中长期发展相对清晰,估值在今明两年处于合理范围的优质公司股票做中期布局。

南方基金:章晖

章晖,北京大学经济学硕士,2009年7月加入南方基金,现任基金经理,历任研究部研究员、高级研究员、基金经理助理。

目前,章晖在管基金5只,总管理规模约为205亿元。其代表产品任职以来回报达165.89%,排名同类型基金第25。

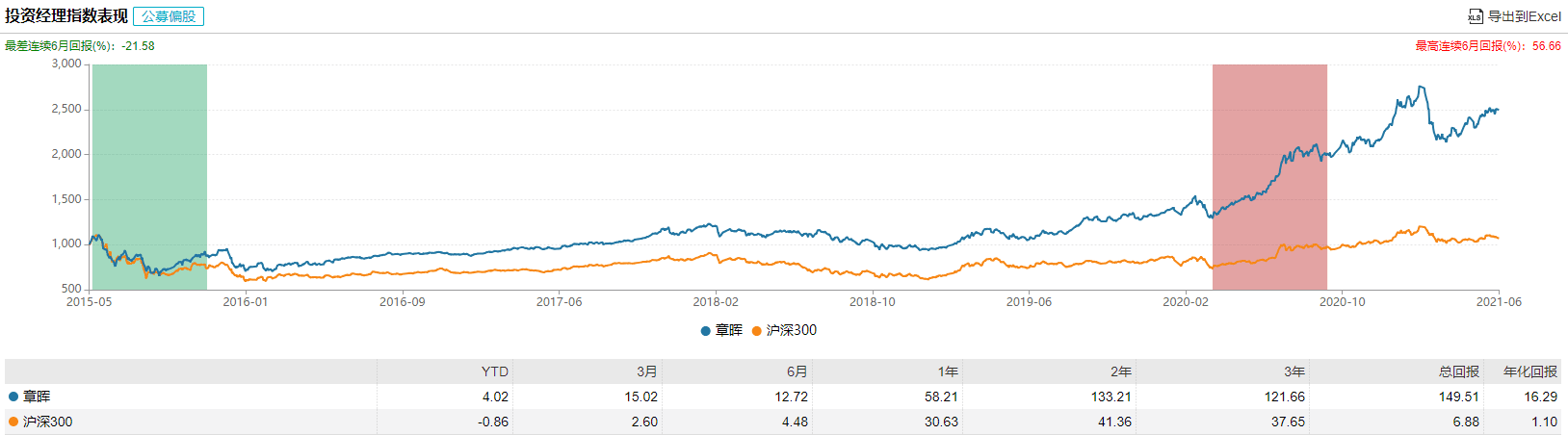

据Wind投资经理指数(公募偏股)显示,自2015年担任基金经理以来,章晖取得了149.51%的回报,最高连续6月回报达56.66%,年化回报达16.29%。(数据来源:Wind,截至2021年6月16日)

(数据来源:Wind,截至2021年6月16日)

研究生毕业后,章晖就加入了南方基金,从研究员到基金经理,多年的产业经验和对投资的深度思考,塑造了章晖看重行业竞争格局、致力于寻找“月明星稀”好公司的投资体系。

在担任研究员期间,章晖主要研究家电和电子行业。章晖直言,“非常幸运的看了A股市场长期表现最好的三个行业中的两个,并有幸与众多中国最优秀的消费品公司和制造业公司共同成长,这两个行业对于树立从基本面出发的投资理念有很大帮助。”

关于选股逻辑,章晖表示,自己的投资理念是基本面趋势投资,在合理的价格买入优秀和基本面较好的公司。章晖称,“我相信基本面趋势的力量,大的基本面趋势一旦启动,其动量是非常大的,有足够的空间供基金经理做出投资决策。反过来说,由于投资者认知的局限性,试图预判拐点的投资人往往会犯过度自信的错误,这种行为的风险收益比是不高的。”

基于上述理由,章晖指出,投研团队的主要工作之一就是研究公司的护城河是否足够强大、行业的供需状况和公司治理是否发生变化,并对企业的经营数据进行跟踪以印证或修正判断。

在选出了好公司后,章晖希望以合适的价格买入。如果纵向比较,能以合理的价格买入一个持续优秀的企业,或者以历史平均估值买入一个基本面好转的企业;或者横向比较,以不显著高于全市场平均估值水平的价格买入一个优秀或基本面好转的公司,那么较大概率上,有机会获得超额收益。

有关风险管理,章晖表示,随着管理规模的增长,通过仓位的频繁调整来控制回撤是比较难的。因此,章晖选择较为积极的风险管理方法,即在行业配置上尽量分散,同时做到个股集中。

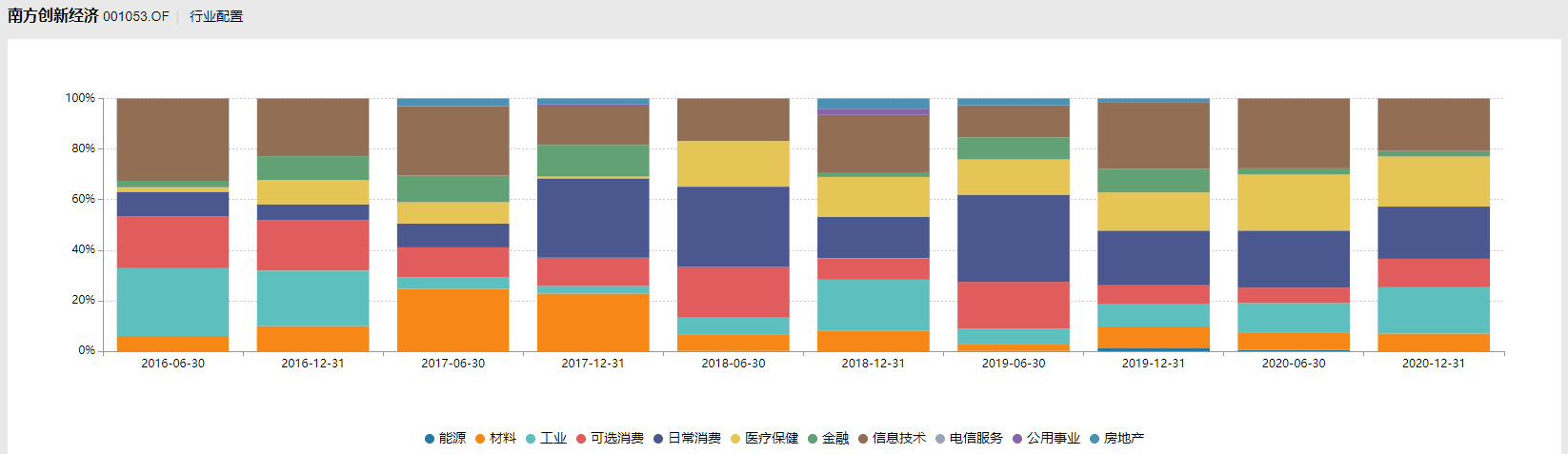

以其代表产品为例,近5年来,章晖均配置了6个行业或以上,做好风险控制,以期为基金持有人带来长期稳定的回报。

(章晖代表产品近5年行业配置,数据来源:Wind,截至2021年6月16日)

章晖在一季报中表示,A股市场在春节前延续了去年的上涨趋势,市场结构也与之前类似,春节后伴随美债收益率加速上行,市场整体尤其大盘成长类公司转为下跌,结构也与之前迥然不同。综合来看,钢铁、公用事业和银行指数都有10%以上的上涨。军工、非银和TMT各行业大幅下跌。

未来,章晖称,将综合考虑公司的长期逻辑,季报情况和估值水平,将组合调整得更具性价比。长期来看,竞争格局清晰的行业龙头和新兴行业的成长股仍将是投资的主线,也是主要配置的方向。

诺德基金:罗世锋

罗世锋,清华大学经济管理学院硕士,2008年6月加入诺德基金管理有限公司,现任研究总监,历任诺德基金管理有限公司研究员、基金经理助理。

目前,罗世锋在管基金3只,总管理规模约为81亿元,其代表产品任职以来回报达390.2%,排名同类型基金第23。

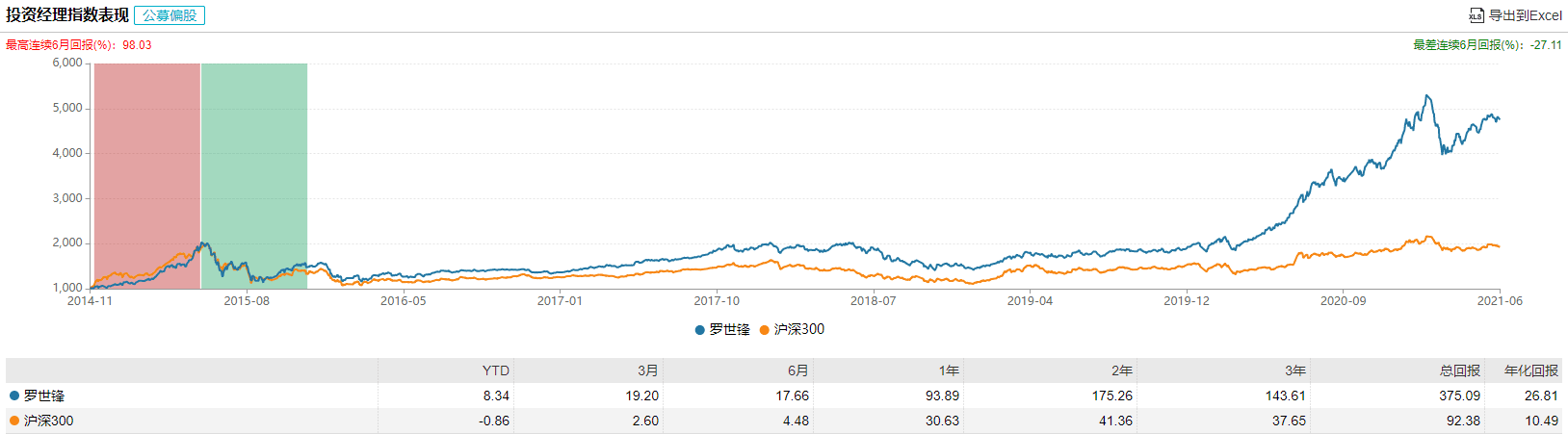

据Wind投资经理指数(公募偏股)显示,自2014年担任基金经理以来,罗世锋取得了375.09%的回报,最高连续6月回报达98.03%,年化回报达26.81%。(数据来源:Wind,截至2021年6月16日)

(数据来源:Wind,截至2021年6月16日)

2000年大学毕业后,罗世锋进入国企从事IT行业相关的工作。2006年,罗世锋选择进入清华大学攻读MBA,2008年毕业后即加入诺德基金,至今已拥有13年证券从业经历及6年公募基金管理经验。

由于拥有6年的实业工作经验,罗世锋对实体企业的运行机制有着更加切身的体会,因此在投资中,罗世锋非常重视深入调研。作为诺德基金的研究总监,罗世锋可以说是全公司调研频率最高的人。

在此前的采访中,罗世锋曾表示,“有点像下围棋一样,投资要想到很多年以后的情况。”未来无法预测,对罗世锋而言,只有把有效的产业研究落实到真正有价值的个股上,才能将基金持有人的长期收益最大化。

作为一名坚定的价值投资践行者,在十多年的投资研究生涯中,罗世锋挖掘出了不少优秀的价值股。罗世锋表示,自己的选股方法是将自上而下与自下而上融为一体,站在国家竞争优势的高度挖掘那些真正具有全球竞争力的好公司。

在选股时,罗世锋强调护城河的概念。“我们采取定性和定量相结合的方法,详细分析护城河的构成因素,是来自无形资产、规模优势还是转移成本等,以此来判断公司的护城河是否足够深,是否能够持续。”整体来看,罗世锋希望选择成长确定性强、竞争格局好的公司,并且愿意给予这些公司一定的估值溢价。

罗世锋曾表示,自己并不擅长择时。作为一名价值投资者,会坚定持有看好的标的,并保持长期持续的跟踪,通过更深入的研究,做更前瞻性的把握。这样才能在投资路上走得更好、更远,同时为持有人带来长期稳定的收益。

综合罗世锋代表产品近5年的季报来看,在前十大重仓股中,有4只个股持有超过2年。其中,对于一只白酒龙头股,罗世锋更是持有14个季度。

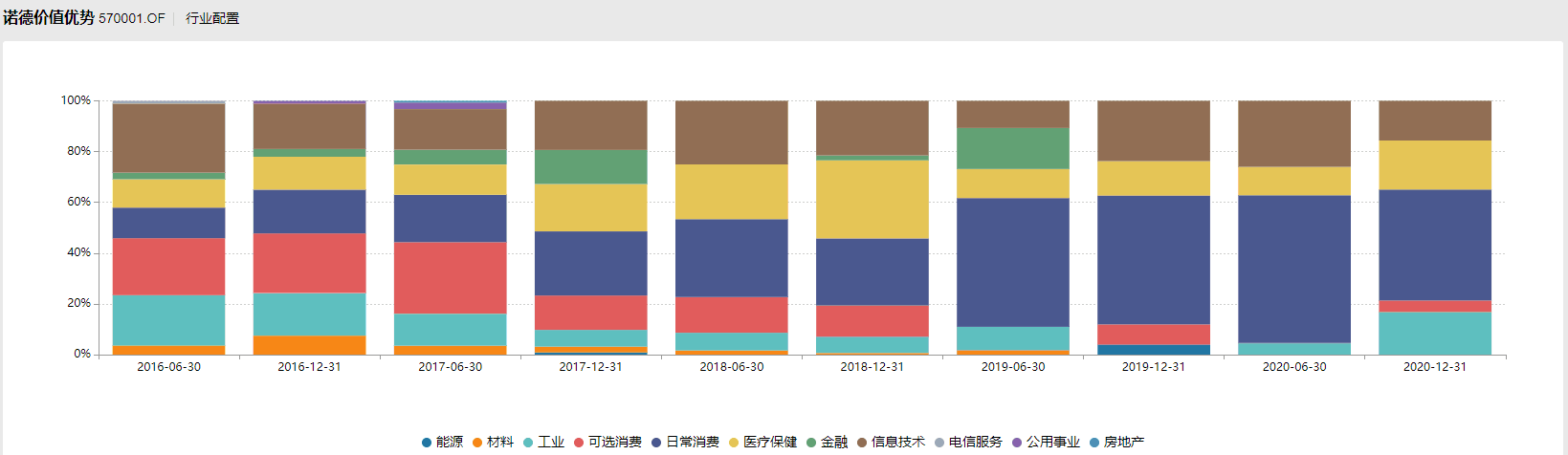

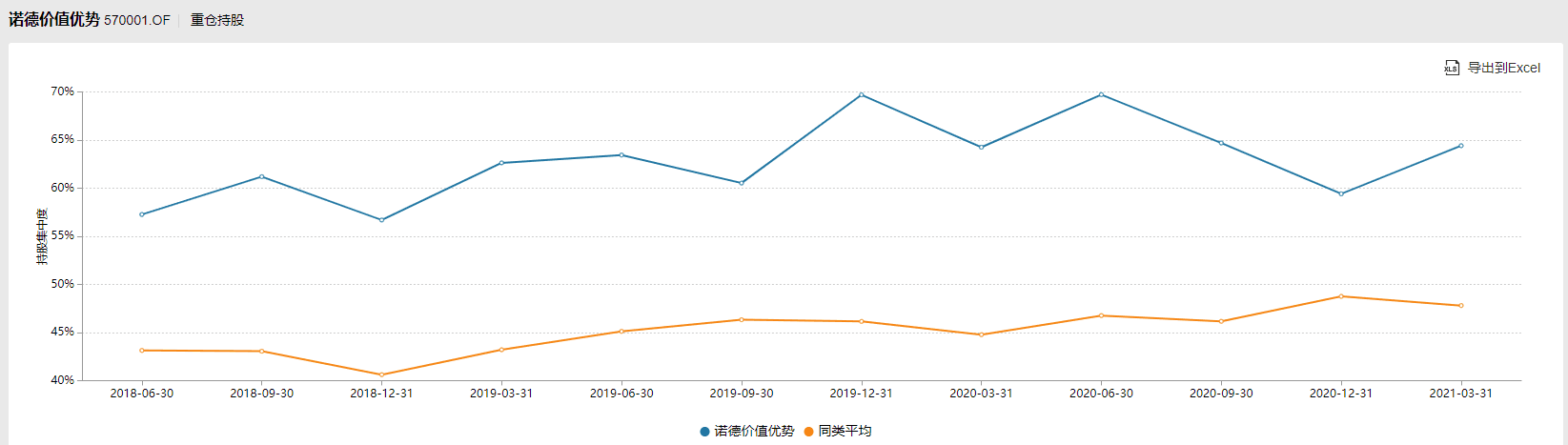

在行业配置上,罗世锋很少在单一行业配置多只个股,而是从看好的行业中挑选出最优秀的公司长期持有。他的持仓集中度较高,以其代表产品为例,近3年来持股集中度在50%-60%之间波动。

(罗世锋代表产品近5年行业配置,数据来源:Wind,截至2021年6月16日)

(罗世锋代表产品近3年重仓持股,数据来源:Wind,截至2021年6月16日)

在一季报中,罗世锋表示,中长期看,中国经济未来的出路在于结构转型,主要体现在具有持续创新能力的新兴产业和稳定成长的内需消费。

未来,将继续秉承成长价值投资策略,一方面,在代表中国经济未来转型方向的新兴产业中精选个股,投资真正具有成长性、估值相对安全并且能够在经济转型中胜出的优质企业;另一方面,加大对新兴消费的投资比例。同时也将持续关注投资组合的抗风险能力,力争减少净值波动,为基金持有人创造长期可持续的较高投资收益。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-16 12: 52

2021-09-16 12: 49

2021-09-16 08: 46

2021-09-16 08: 28

2021-09-16 08: 14

2021-09-16 00: 13