618如期而至,相较于往年,活动折扣力度不断加强的同时,促销战线也是越拉越长。

当别人还在“买买买”收获快乐的时候,已经有一帮人开始买基金收获财富啦。想为明年的618积攒财力,那么基民朋友们该如何在这个购物节正确的买基金?说起“消费”这件事儿,究竟谁是基金经理中“买买买”领域的专家?

考虑到消费行业穿越牛熊的天然属性,这一板块受经济周期波动影响较小,长期投资价值突出。优秀的消费品公司可以为投资者提供长坡厚雪,结合消费板块的长期收益来看,消费行业的配置价值愈发凸显。

本期,基金君将为大家精选三位擅长消费主题的基金经理,深度剖析他们对消费行业的独特见解与投资逻辑,看看他们“剁手”的原因都有哪些。他们分别是王园园、焦巍和胡昕炜。

富国基金:王园园

在王园园看来,消费是生活中的必需品,“只要我们的生活在继续,我们就要衣食住行,就要消费,消费投资机会生生不息,而消费投资的特点除了稳定、透明的同时也充满着惊喜。”

拥有8年多证券从业经验的王园园从入行之初就扎根在消费赛道,从研究到投资,怀着对消费行业的热爱,在这一领域她已积累了深厚的投研经验。2012年6月至2014年11月王园园曾任安信证券研究员;2014年11月至2015年4月任国联安基金研究员;2015年4月起任富国基金行业研究员;2017年6月起开始任职基金经理。

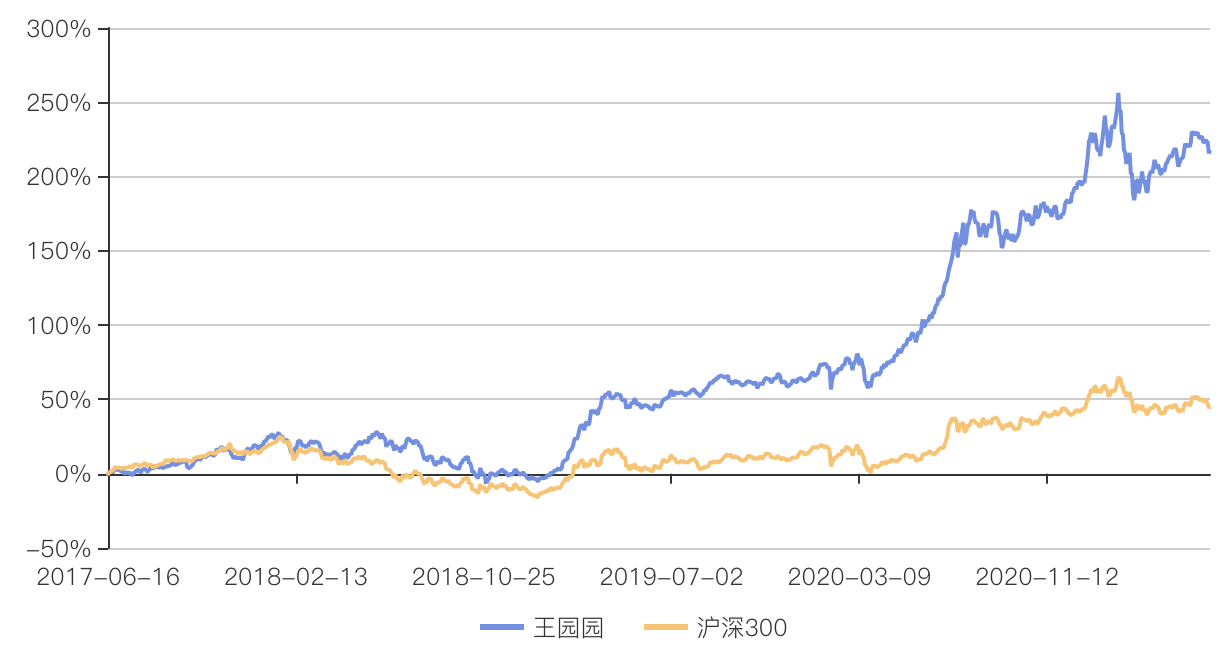

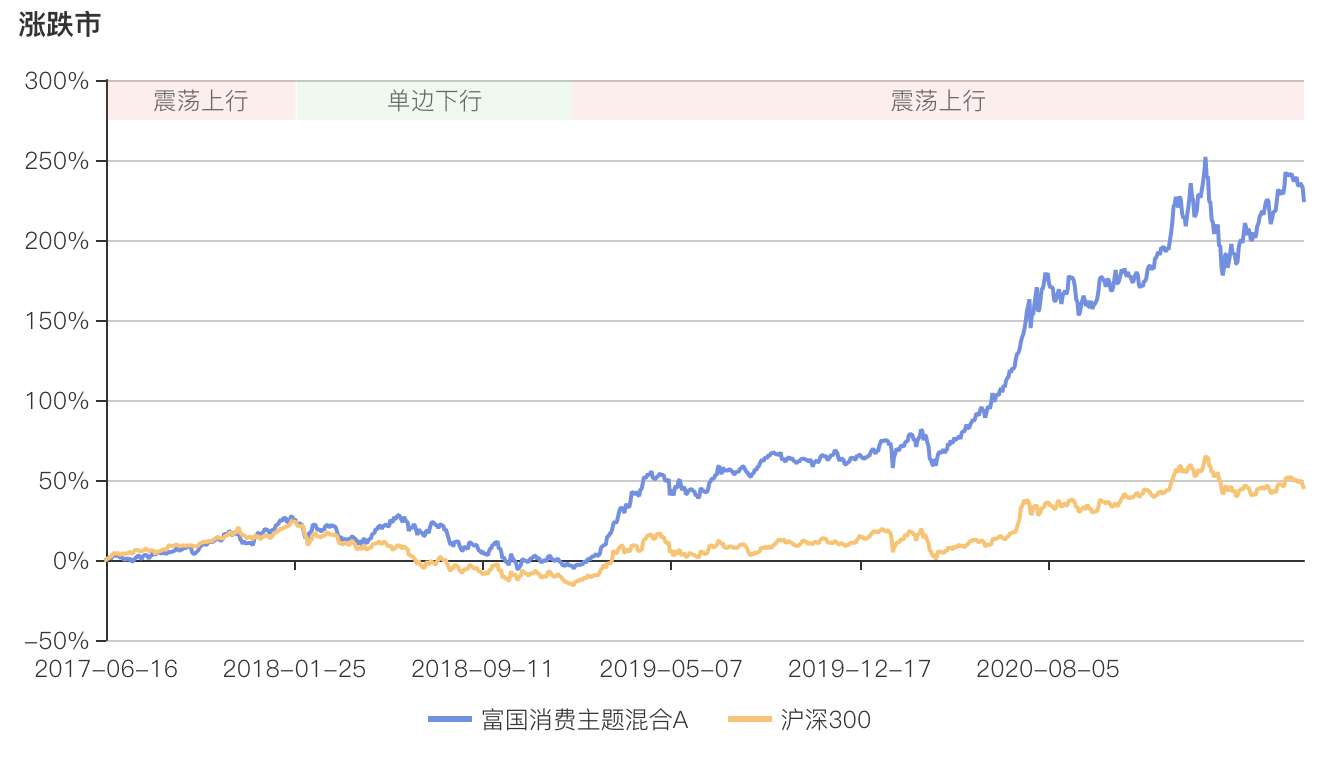

王园园目前单独管理的权益类基金有6只,总管理规模截至一季度达225.94亿元。其管理代表产品消费主题基金四年以来,实现任职总回报225.46%,任职年化回报34.21%,在同类型基金中排名前3%。(数据来源:Wind,截至2021年6月17日)

王园园整体的投资风格体现为大盘平衡型,其行业偏好较为集中,前三大重仓行业为食品饮料、休闲服务与医药生物。

(数据来源:智君科技)

拥有强而稳定的博取收益的能力,王园园的代表产品区间收益表现优秀,近三年五年与近三月六月的区间收益均排名同类型基金的前1/4。

(数据来源:智君科技)

在回撤控制方面,王园园同样形成了自己的一套风控体系。据下图动态回撤数据显示,自2017年6月管理基金以来,其代表产品接近3/4时间回撤小于沪深300。在市场回调、熊市行情时仍然能够保持优胜,比如在2018年市场整体处于单边下行的熊市时,王园园依然能够显著跑赢市场。

(数据来源:智君科技)

结合当时市场整体行情,我们可以发现,在上行的市场中王园园能够充分发挥主动管理的优势,长期大幅跑赢市场;在单边下行的市场中,王园园亦能守住回撤,通过股票仓位的调整等方式控制回撤,保持业绩优胜。

(数据来源:智君科技)

经历了一季度市场的大幅调整,尤其是医药、消费等核心赛道,王园园认为,虽然疫情短期内对消费行业形成冲击,一二季度消费品整体可能处于盘整阶段,但从中长期看,依然看好传统消费的消费升级、以及新兴消费和服务等领域的投资机会。

具体到选股层面,王园园首先看中其所处的赛道。在王园园看来,消费行业是一个相对透明容易理解的行业,公司业务容易理解与验证,并且伴随着与日俱增的物质与文化消费需求,这一赛道具有较强的确定性。同时,王园园指出,国内消费品龙头公司尚处于估值性价比较高的阶段,结合其未来的成长性,具有较高的投资价值。选定赛道后,王园园会根据细分赛道的特色圈定调研范围,精选个股后通过对基本面的深入研究确定重仓的对象。

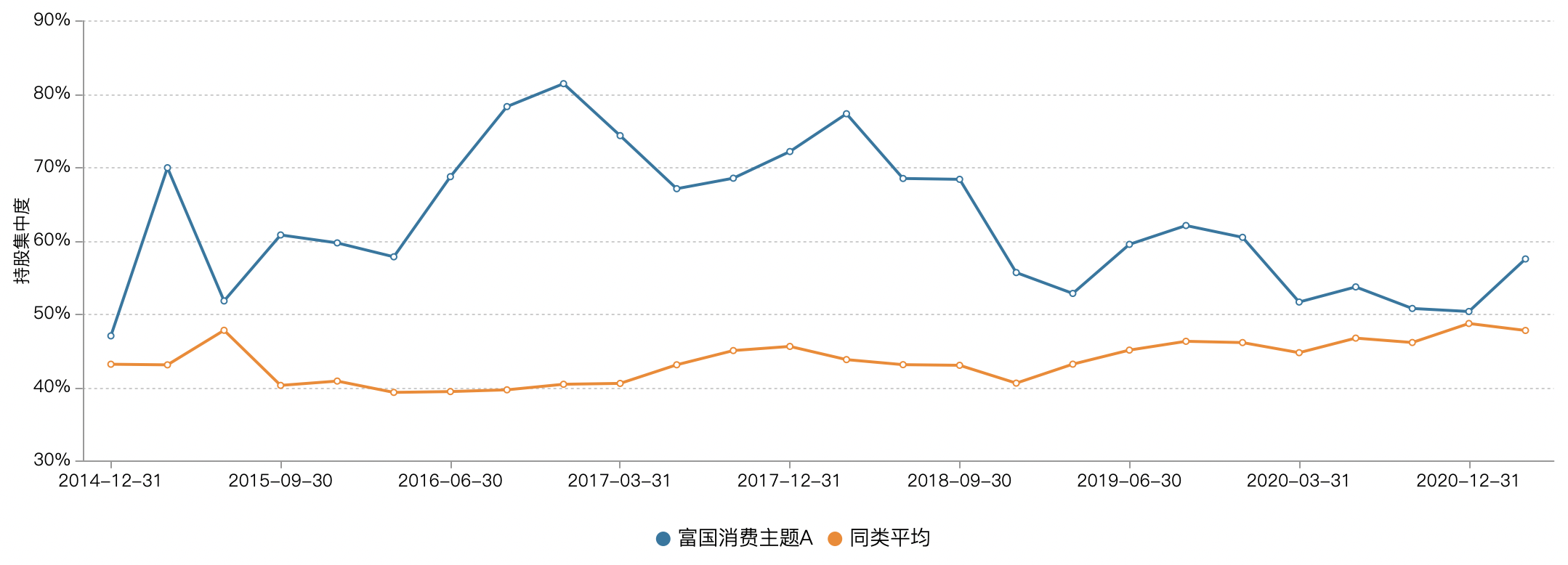

综合历年的前十大重仓情况来看,王园园偏好集中持股,前十大重仓占比通常高于同类基金平均水平。顺应市场变化调仓灵活,王园园在2018年期间股票仓位持续下降,由2018年一季度的77.34%降至2019年一季度的52.85%,此后长期稳定在50%-60%区间。一季度其代表基金的前十大重仓占比57.55%,相对于去年四季度上升7.17个百分点,集中度进一步提升。

(数据来源:Wind)

王园园的重仓股持股时间较长、换手率较低,对自己选中的标的不轻易进行更换。据智君科技统计,综合其管理的所有基金,一季度其最新的前十大持仓中,连续三年持有的标的有3只,已经连续重仓7只个股1年以上,平均持有6.8个季度。(数据来源:智君科技)

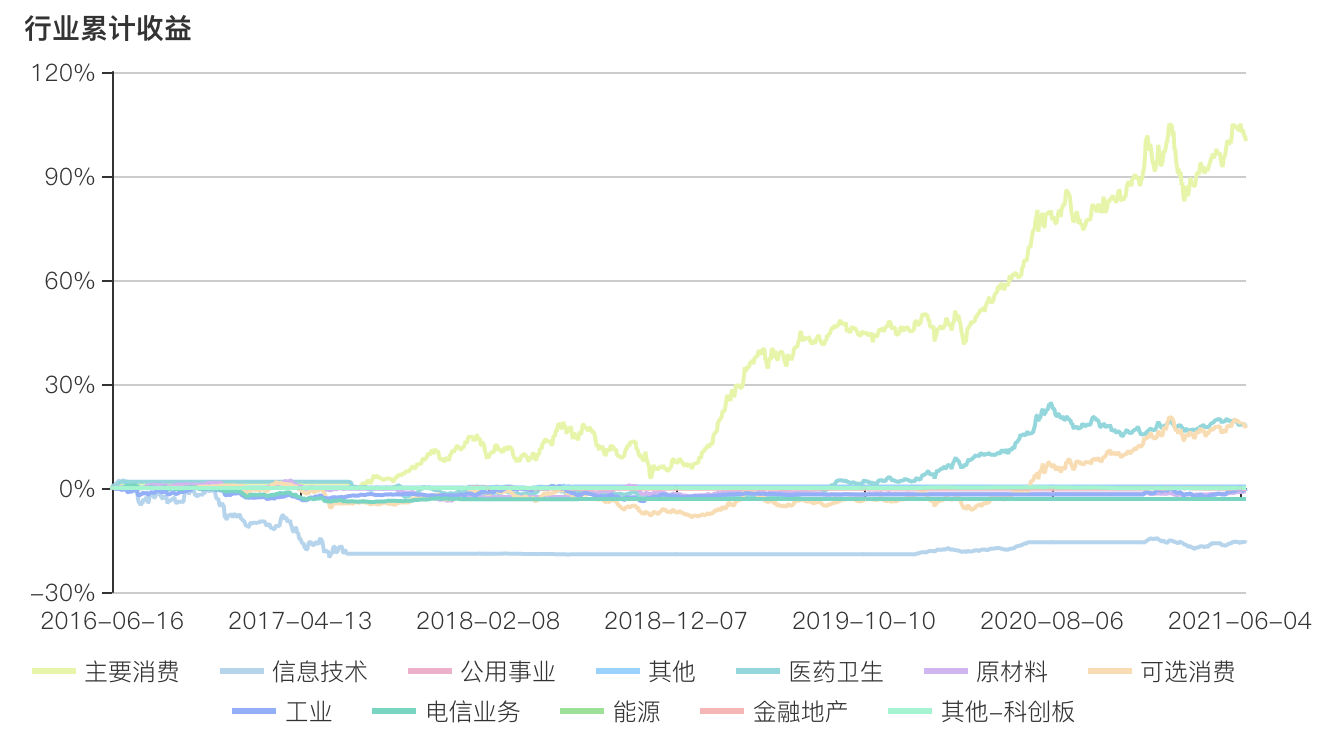

自接手代表基金以来,王园园的重仓行业一直较为稳定,食品饮料行业稳居第一,配置比例通常在30%至40%左右浮动。从2019年二季度开始,长年排名第二的重仓行业轻工制造开始淡出王园园的重仓范围,并逐渐被休闲服务与医药生物所取代。

结合其代表产品的行业累计收益,以中证一级行业进行划分,我们可以发现,王园园的能力圈主要集中在消费领域,主要消费行业长期以来贡献了大部分收益,并在2019年开始呈现爆发式增长成为王园园博取超额收益的主力;2020年开始可选消费开始崛起,配合医药卫生行业贡献了部分主要受益;其中信息技术行业成为拖累,长期稳定贡献负收益。

(数据来源:智君科技)

展望未来,王园园表示未来消费领域将重点关注三个趋势:一是品牌市占率的提升,扎实做品牌和渠道建设的企业能活下来,小企业退出、龙头企业进入业绩提升的红利期;二是消费升级是大势所趋,未来传统板块中消费升级相关的细分领域会有很多机会,譬如5G、新能源汽车等;三是消费领域的创新,包括产品、服务和商业模式等。

银华基金:焦巍

焦巍是上海社科院世界经济所经济学博士,具有21年证券从业经历,曾先后任职中国银行、湘财证券、湘财合丰基金(现泰达宏利基金)、平安大华基金、大成基金等机构,2018年11月担任银华基金经理,现任银华基金消费健康投资部负责人。

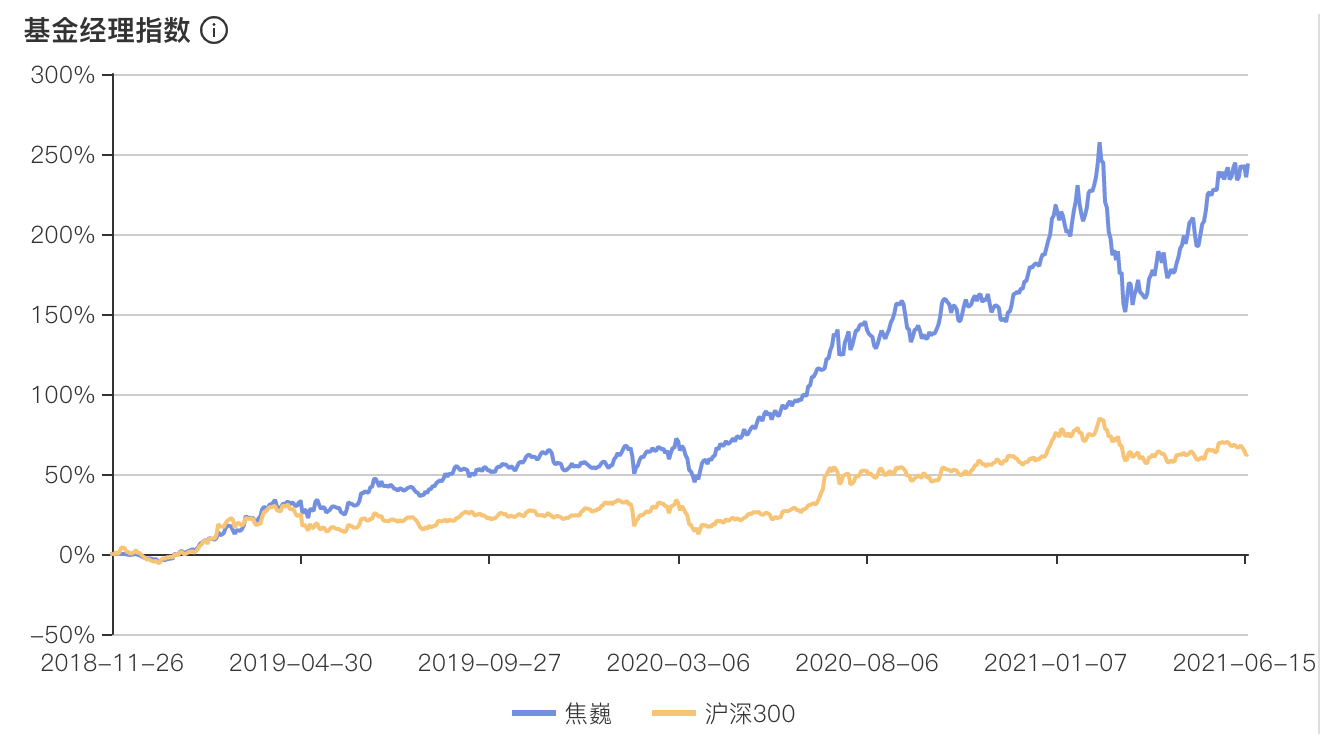

焦巍目前在管基金4只,总管理规模截至一季度达245.5亿元,管理代表基金2年有余,实现任职回报264.95%,任职年化回报68.66%,在同类型基金中排名前2%。(数据来源:Wind,截至2021年6月17日)

焦巍具有较强的博取收益能力,控制风险能力中等,整体投资风格体现为大盘成长风,股票行业的偏好较为集中,主要是食品饮料、医药生物行业。其持股时间较长,而且行业分布稳定。

(数据来源:智君科技)

焦巍管理代表产品已经主要经历了2018年下半年的熊市,结合其管理至今的业绩表现,可见焦巍在牛市中收益表现优秀,在熊市能够展现较强的风险控制能力。

(数据来源:智君科技)

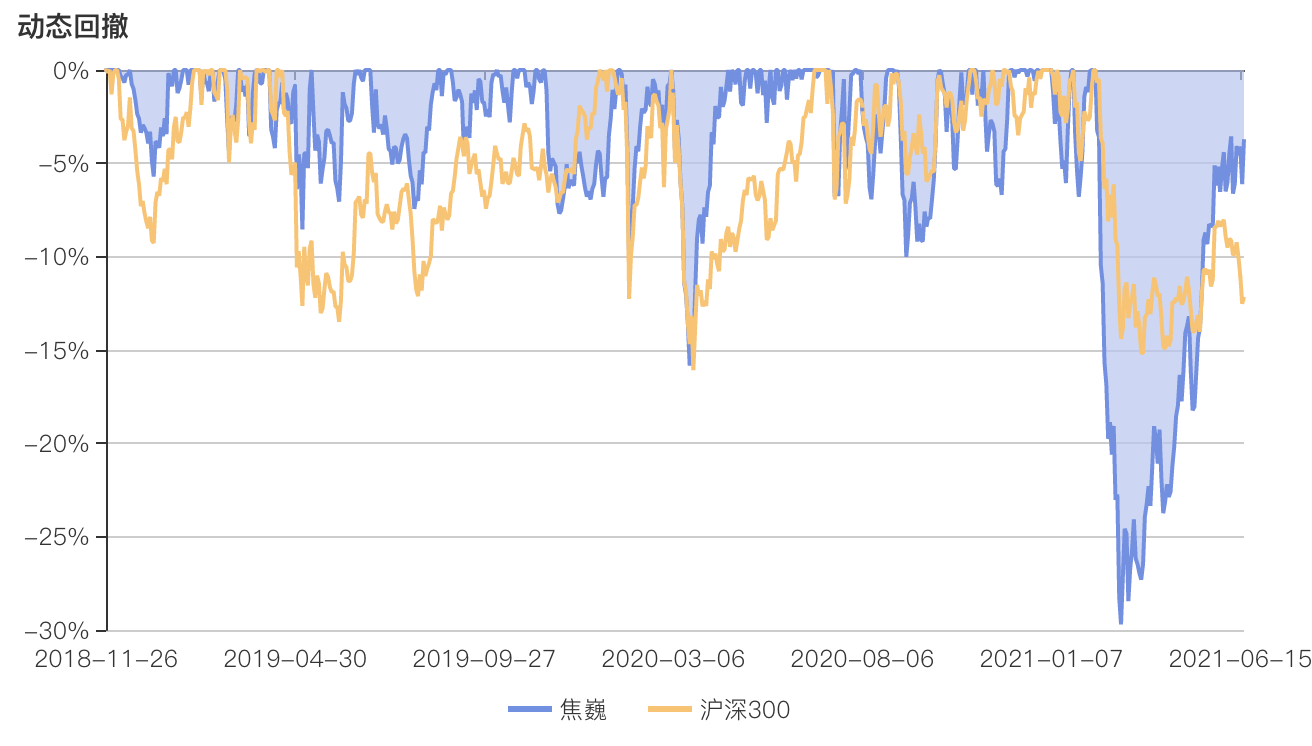

2018年11月底至今,焦巍体现出了较优的回撤控制能力,在2021年度之前基本跑赢沪深300,并且回撤维持在5%左右的水平。2021年一季度,该只基金经历了其成立以来最大的一次波动,回撤最高时达到29.91%,同期沪深300为11.49%。

对于一季度基金的大幅回调,焦巍在此前的采访中表示,2015年的泡沫使得自己决意不再涉足科技股,而今年的小股灾则是让自己更坚定消费和医药的赛道,”仔细分析每一轮大回撤形成的条件和蕴含的机会就是股灾的意义。“

(数据来源:智君科技)

焦巍的代表产品在近1个月至近三年的区间收益均表现稳定,其四分为排名稳定在前1/4的水平,长短期业绩均非常优秀。

(数据来源:智君科技)

在行业选择上,焦巍有着较为明显的行业偏好。焦巍曾经表示自己看好消费与医药赛道,而他对于这两条赛道的坚守也并非说说而已。近两年以来,食品饮料与医药生物一直是焦巍重点配置的唯二行业。数据显示,食品饮料行业占比维持在38%至55%之间,焦巍从2019年开始大幅增配医药生物之后,近一年该行业维持在33%-47%之间。

知行合一,坚定自己看好的方向不动摇,即便是面临一季度市场风格的调整,焦巍也并未退却丝毫。在焦巍看来,所谓“核心资产”是时常变化的,自己并不追逐阶段性的“核心资产”,更看重的永远是公司的基本面。

选股方面,焦巍秉持自下而上的原则,首先要求公司质地优秀,具备良好盈利能力的同时,需要体现出在优势赛道中的竞争潜力。不在乎短期波动带来的影响,焦巍将自己对公司的理解建立在更长期的时间跨度上,除非遇到公司盈利逻辑的改变,否则不会轻易卖出。

(数据来源:智君科技)

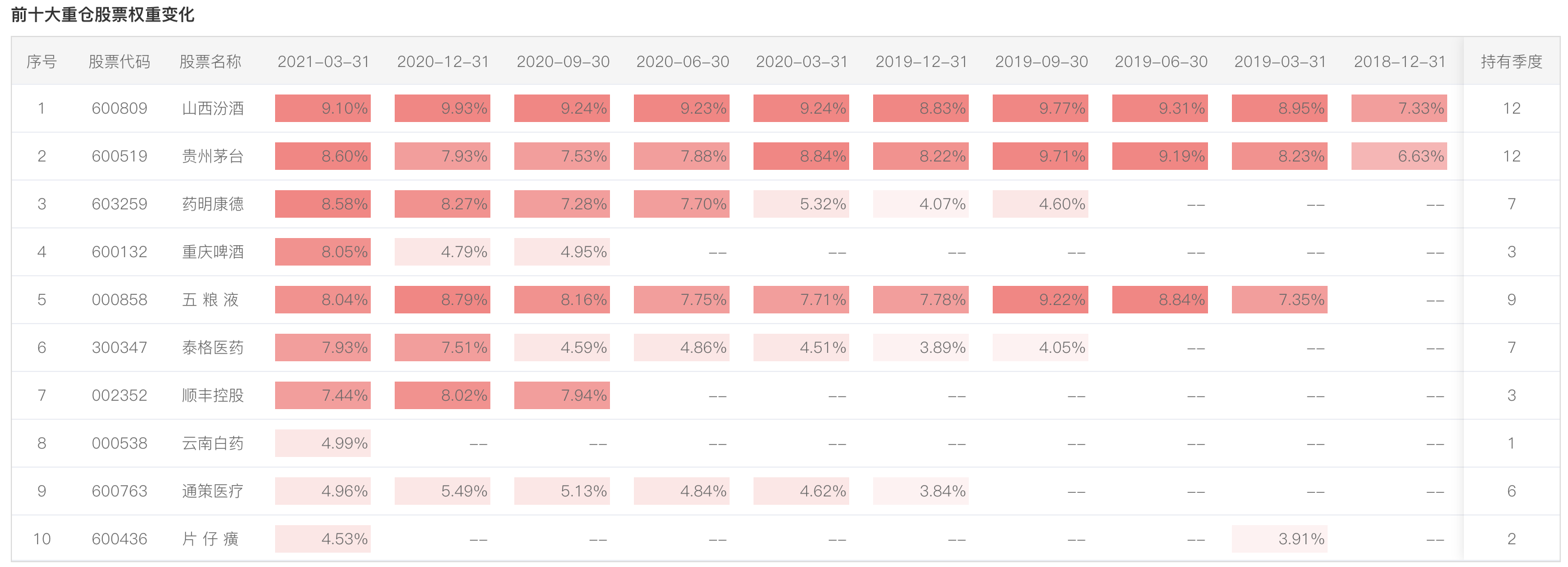

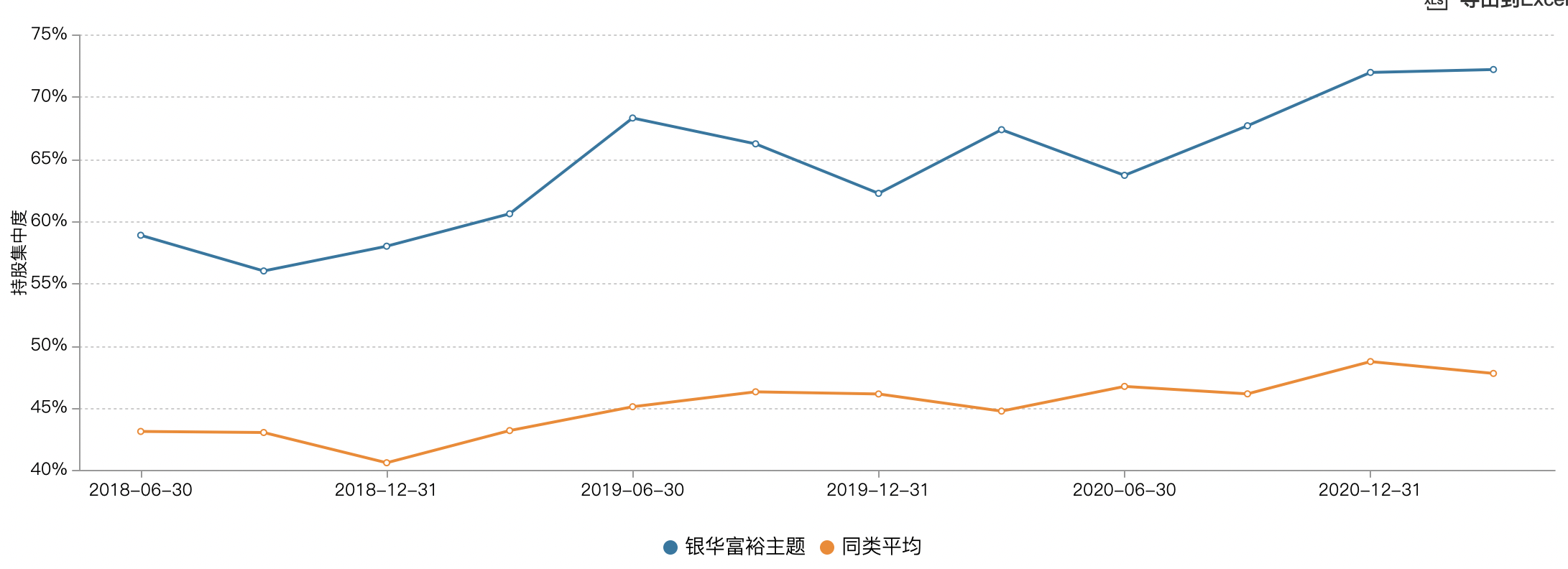

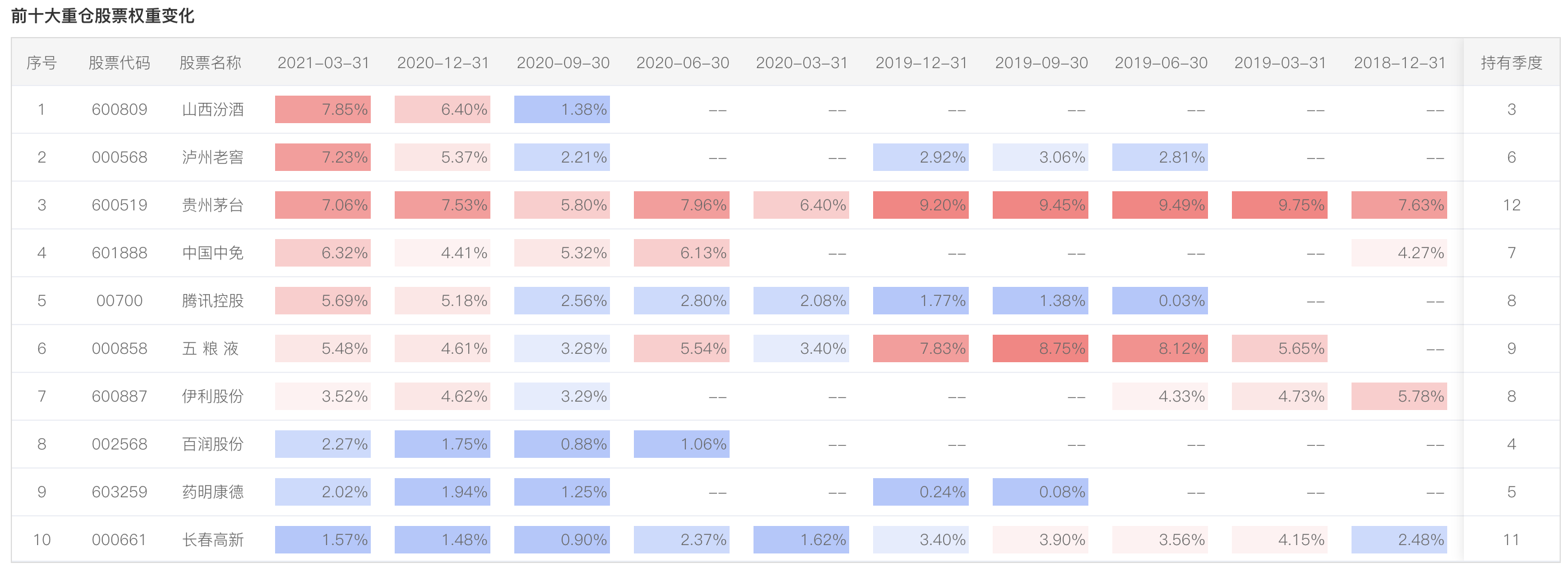

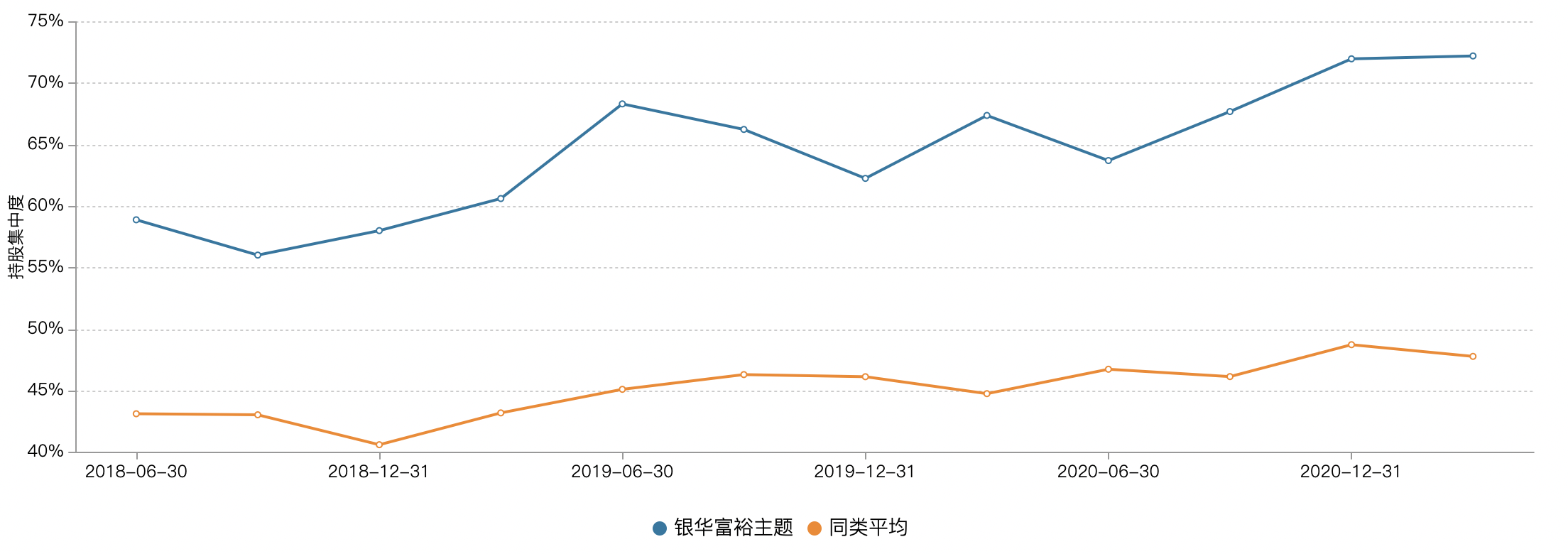

持股集中度高,持股时间长是焦巍的特点。据智君科技统计数据显示,焦巍的代表基金在近三年中,有两只“头等仓”标的已持有12个季度,此外连续持有6个季度以上的有6只,10只重仓平均持有6.2个季度。

其代表基一季度新晋前十大的个股仅一只,片仔癀替代海天味业,位列第十大重仓。前十大重仓占比常年居高不下,基本高出同类平均水平20个百分点,一季度更是达到历史新高72.23%。

(数据来源:智君科技)

(数据来源:Wind)

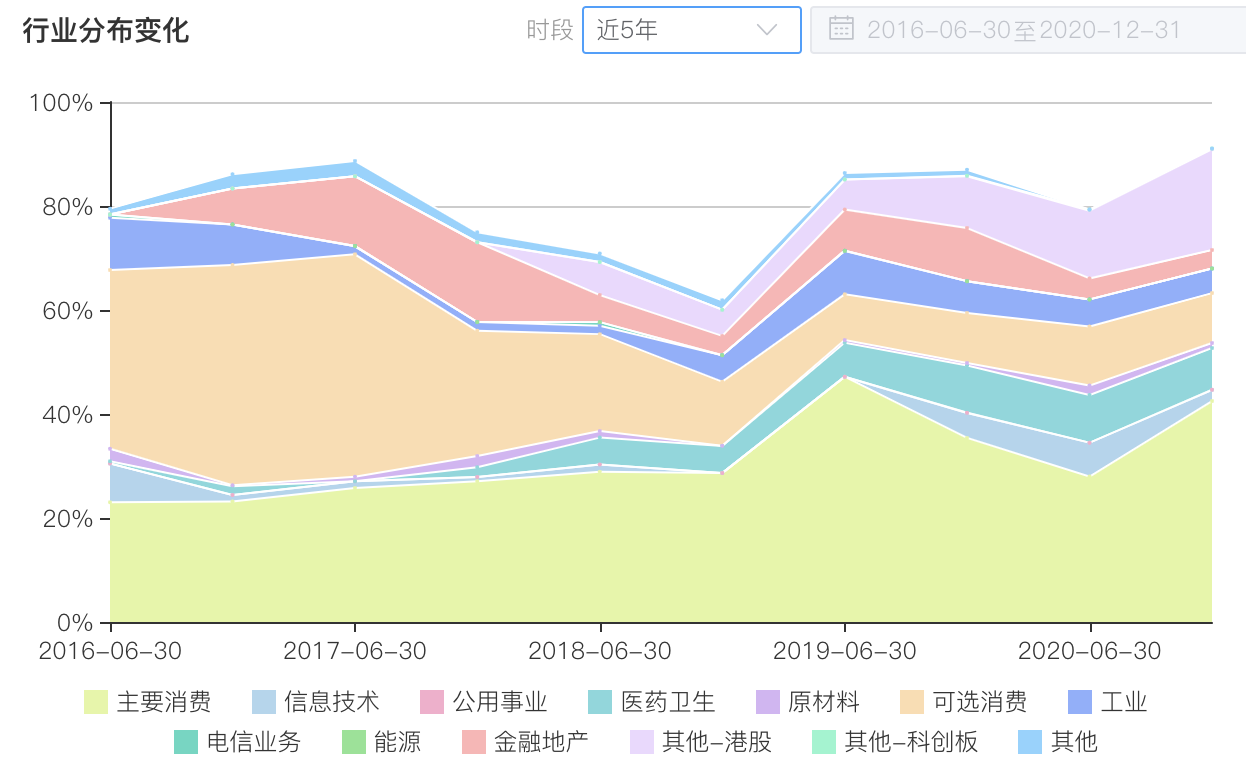

焦巍曾表示,自己的能力圈是日趋集中的。面对诸多赛道,经过投资中的反复试炼,焦巍在不断做减法,这一点从他历年涉足的行业数量也能看出端倪。

从焦巍历年的行业配置来看,相较于管理初期,该只基金的行业集中度进一步上升。其中,主要消费行业是焦巍最稳定持有的行业,基本在40%上下浮动;从2019年中开始医药卫生逐渐替代工业与金融地产行业,成为焦巍配置的重点。

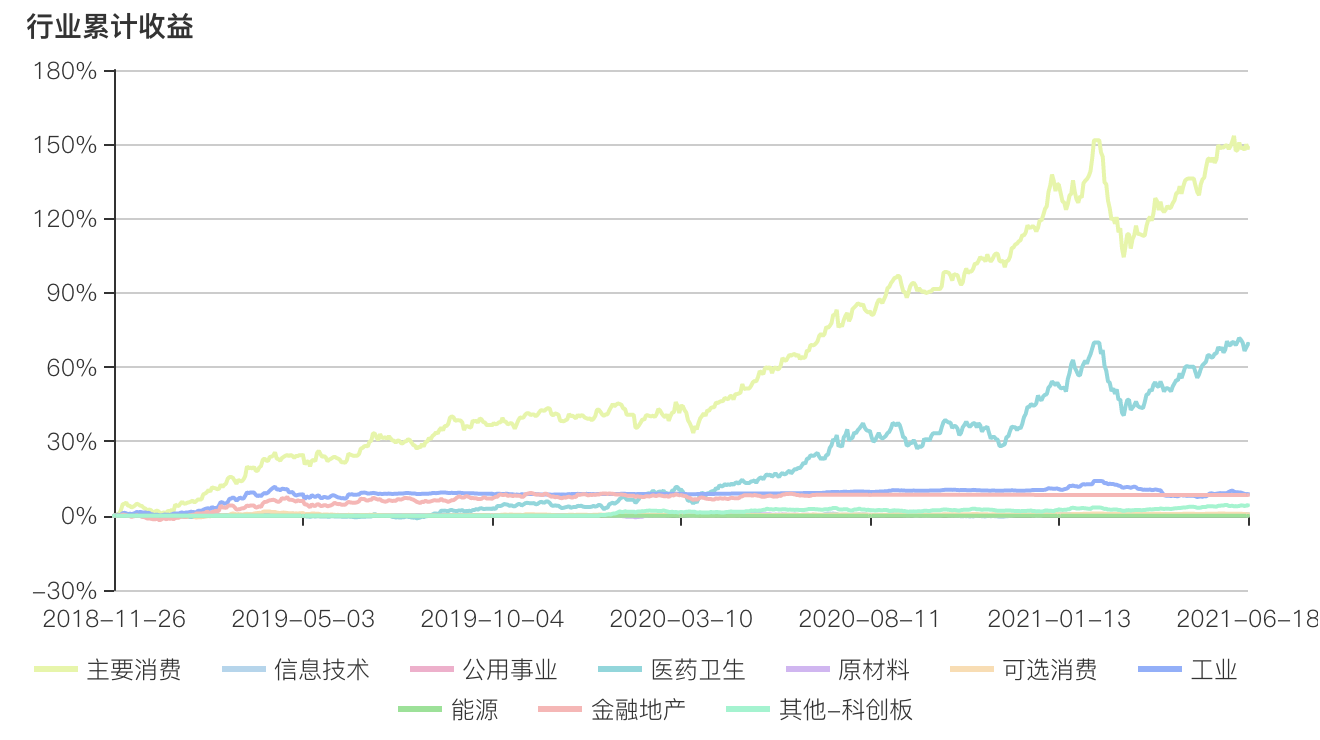

(数据来源:智君科技)

通过对焦巍的代表基金的收益分解,我们发现,与焦巍的重点配置行业趋势较为一致,经年累月的超额收益中,主要消费与医药卫生贡献了其中的大部分。其中医药卫生行业在2020年一季度后累计收益愈发显著。总具体来看,焦巍已配置的行业中没有明显的“拖油瓶”,可见焦巍对于自身能力圈的认知愈发清晰,坚守自己看好行业的同时勇于摒弃自己并不太擅长的领域。

(数据来源:智君科技)

其实对于焦巍来说,对消费与医药赛道的看好是投资实践反复印证得出的结论,对于这两个赛道的重注是对每一个细分赛道反复深入调研斟酌的结果。

焦巍在季报中写道,每当面对诱惑卖出好公司的时候,世界主要经济体央行的资产负债表是对我们最好的提醒。对优质资产长期逻辑的深刻理解才是自己在回撤中坚持和快速“爬坑”的底气。

汇添富基金:胡昕炜

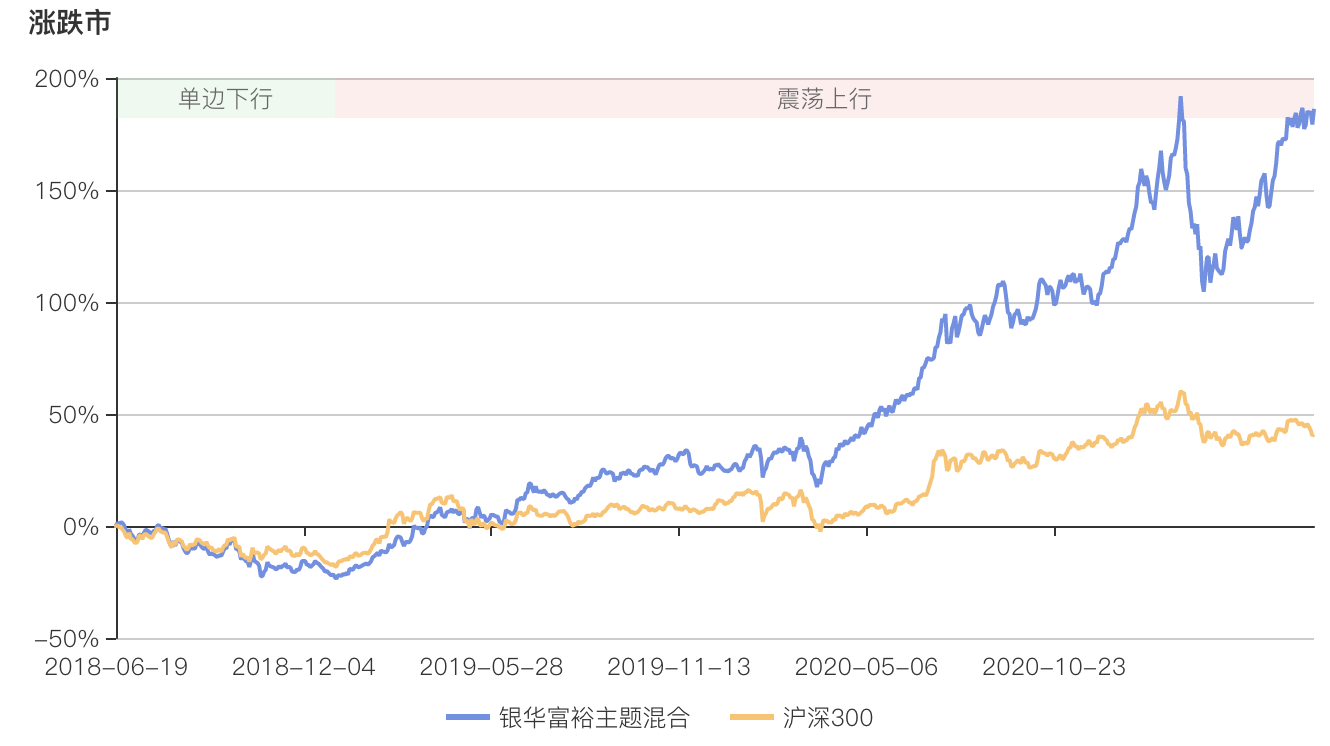

作为汇添富培养的中生代基金经理之一,具备工科背景的清华高材生胡昕炜入行后从行业分析员干起,长期从事食品饮料、农业、轻工制造等消费行业的研究工作。2016年开开始任职基金经理。期间他曾经管理过多种产品,包括QDII、偏债型基金、偏股型基金,积累了较为全面的产品管理经验。

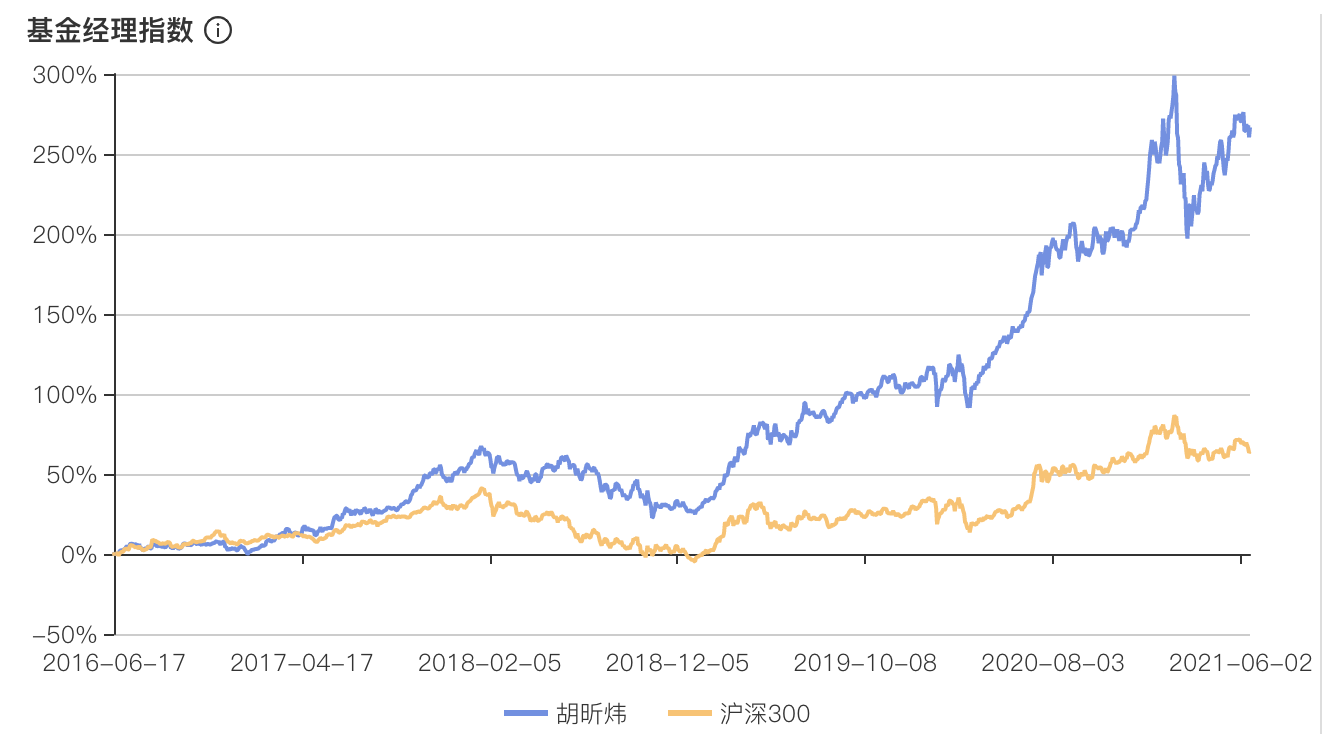

胡昕炜目前在管基金7只,总管理规模655亿元,是500亿天团的稳定成员之一。其管理代表产品5年时间,实现任职回报309.03%,任职年化回报31.11%,在同类基金中排名前1%。(数据来源:Wind,截至2021年6月17日)

(数据来源:智君科技)

胡昕炜素来是食品饮料的重度爱好者,其代表基金的重仓行业中,近三年来食品饮料稳居第一,配置比例在34%至60%之间浮动,去年四季度更是到达历史高点59.49%。(数据来源:Wind,截至2021年一季度)

(数据来源:智君科技)

在公布一季报后,不少热衷白酒赛道的基金经理纷纷调低白酒股仓位,但是对比胡昕炜代表基金的前十大重仓我们发现,相对于去年四季度,胡昕炜重仓的几只白酒股仓位有增无减。

具体来看,贵州茅台持股数未变动,增持五粮液70万股,增持山西汾汾酒110万股,增持泸州老窖50万股。其前十大重仓除了细微的顺序调整,并无新晋。(数据来源:Wind&一季报)

正如胡昕炜在一季报中所说,一季度投资主线仍然是聚焦于A股消费行业中的优质公司。坚信A股核心资产,并勇于在市场剧烈波动时坚守,胡昕炜始终认为,中国内需市场广阔,消费潜力巨大,伴随着居民生活水平的不断提高以及人们对美好生活的向往,中国消费行业有望持续保持稳健增长,“这将是中国最为确定的投资机会之一”。

在胡昕炜看来,投资的本质,就是选择做一家公司股东的过程。因此他所有的投资框架和决策,都是基于此,即不断寻找能为社会进步创造价值的企业,进而作为股东分享价值创造过程中带来的收益。

这一点最直接的体现便是胡昕炜管理的各只基金换手率都较低,对于看好的标的能够长期持有,即便是面临短期的市场波动,依然能够从企业的长期投资价值出发,一次次专注于趋势的判断,不断平滑短期轮动带来的影响。

据智君科技统计,就2021年一季度持仓来看,胡昕炜的代表产品近三年以来已连续持有贵州茅台12个季度,持有时间6个季度及以上的公司有7家,平均持有7.3个季度。

(数据来源:智君科技)

胡昕炜这样总结自己的选股标准,首先该企业需要有成熟的商业模式,重点关注轻资产的扩张能力、自由现金流、内生增长能力、较高的ROIC。其次,需要看到该企业具有长期的护城河与竞争优势。最后,胡昕炜总结到,他十分关注上市公司的管理层是否具备正直且有激情的企业家精神。他表示用一个企业股东的视角,结合层层标准选择出来的标的,胡昕炜会坚定持有并给予该标的足够的耐心。

一季度,尽管A股市场和消费板块在2021年一季度都经历了大幅波动,但为了尽量淡化短期波动,力争聚焦中长期的消费行业发展趋势以及公司的核心竞争力,胡昕炜依然维持了较为稳定的股票仓位。

(数据来源:Wind)

胡昕炜在一季报中表达了对中国消费市场的持续看好:中国处在一轮巨大的消费结构升级浪潮当中,并且这个浪潮仍将持续很多年。在第一季度,胡昕炜重点投资了食品饮料、家电、旅游免税、医药消费等行业,同时也投资了一些新消费公司以及受益于汽车电动化、智能化发展的公司。

展望未来,胡昕炜表示,将一如既往,继续重点投资受益于中国经济增长、受益于消费升级的优质公司,淡化短期波动,着眼于中长期,陪伴质地优秀、管理层卓越的优质公司,分享经济成长和企业发展。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-16 12: 52

2021-09-16 12: 49

2021-09-16 08: 46

2021-09-16 08: 28

2021-09-16 08: 14

2021-09-16 00: 13