2021业绩比拼刚进入下半年,却已经有一大批基金开始限购了。不光新基金开始规模控制,明星基金经理也纷纷闭门谢客。

虽说1000元/天甚至更高的限额对于大多数基民来说,于自己的投资节奏影响并不大,但这也表明了一个信号,基金经理开始克制规模的增长,现行的管理规模是否已经到达他们的能力边界?这时候还进行买入操作是否还能获得期望中的收益呢?

其实,每一位百亿明星都是都经历过小规模管理时期,都是从几亿甚至几千万的“小苗”开始一步步养成现在的“参天大树”。以去年的业绩冠军赵诣为例,在2020年之前长期管理规模都保持在10亿以内,凭借2020年度出色业绩夺得年度收益冠军后,一朝成名天下知,现今总管理规模已超200亿元。

基金规模一方面是基金经理业绩的体现,另一方面也代表了投资者对其管理水平的认可。二季报披露在即,又有哪些基金经理极具潜力,有望进入百亿基金经理之列呢?

本期,基金君以最新披露的管理规模接近百亿为前提,并与去年同期以及今年年初作比较,筛选出了一批规模增长迅猛,同时今年以来业绩表现优异的基金经理,他们分别是上投摩根基金孙芳,大成基金韩创和万家基金李文宾。

上投摩根基金:孙芳

孙芳拥有17年金融行业从业经验,2006年加入上投摩根,2011年12月开始担任基金经理。这些年她紧扣时代脉搏做投资,同时追求收益来源的多元化,注重风险控制。谦逊、全面、强韧或许是对孙芳较为准确的概括。

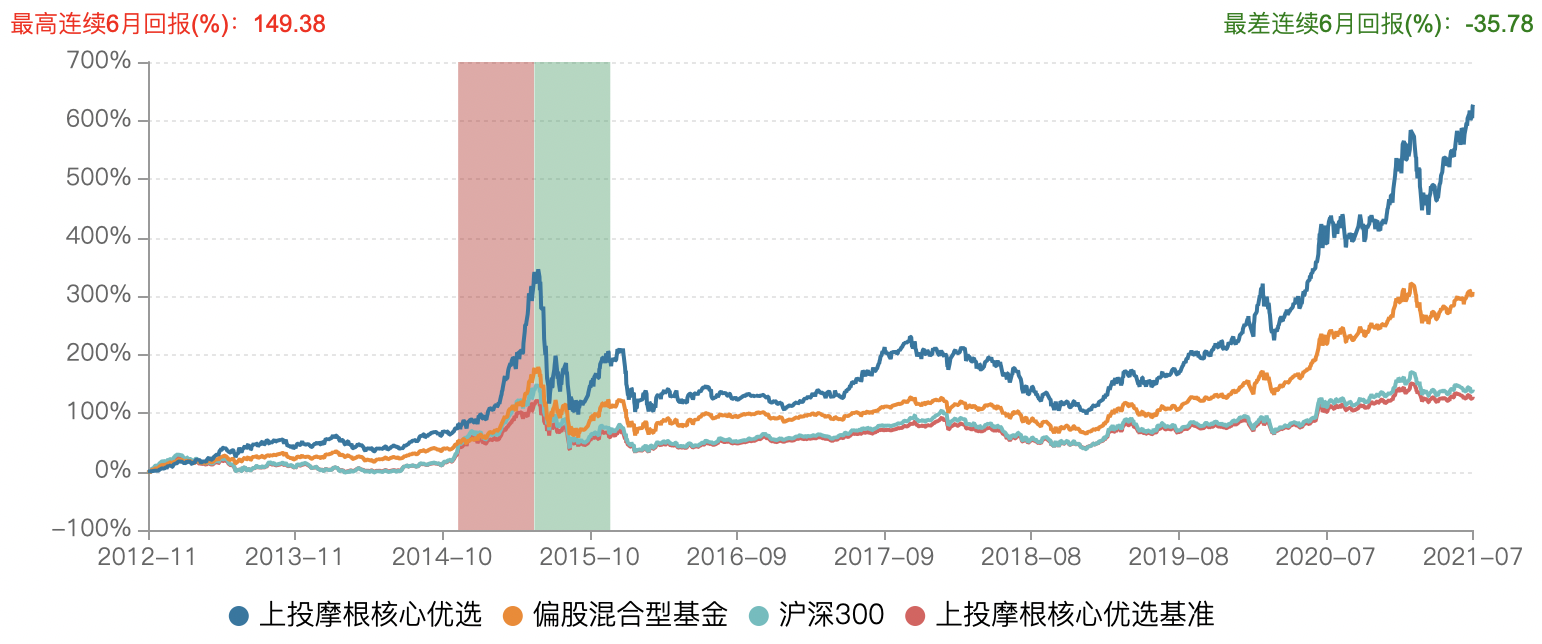

孙芳目前在管基金4只,总管理规模97.76亿元。其管理代表基金近8年时间,期间实现任职回报624.41%,年化任职回报25.85%,在同类型基金中排名前10%,超越基准回报497.8%。(数据来源:Wind,截至2021年7月7日)

在孙芳看来,投资是一件充满乐趣的事情,随时面对着反人性的挑战。在从事投资行业十余年的过程中,孙芳深感自己生而逢时的幸运,“我们作为投资人,最重要的是勇立潮头,把握时代脉搏做投资。时代的机遇就像命运交响曲的主旋律一样,一定要仔细聆听,才能体会到它的美好。”

科班出身,毕业后即加入基金公司从事行业研究工作,经历了金融地产、消费等行业的轮转,5年后孙芳开始担任基金经理。受到入行初期行研的影响,孙芳逐步建立了宏观、中观以及微观有机结合的全面视角。

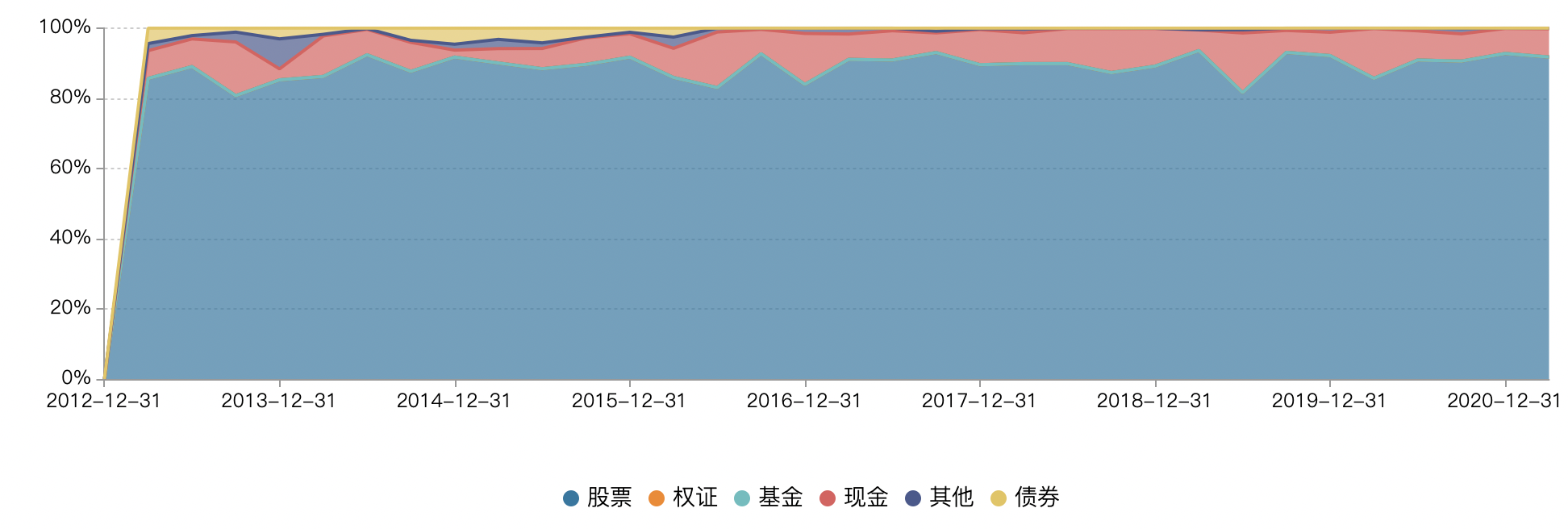

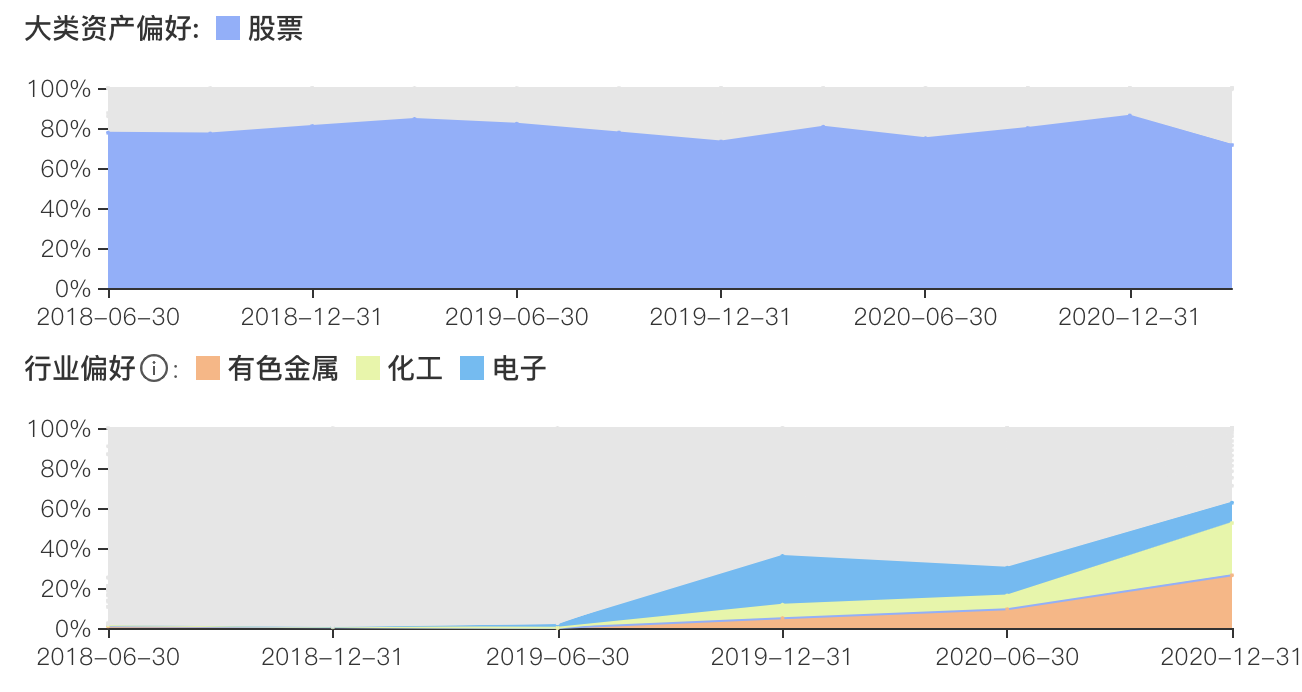

将风险控制刻进投资本能里,孙芳非常重视对于风险的管理。但她却很少通过股票仓位的调整去控制风险,据她历年的资产配置比例显示,该只代表产品股票仓位常年维持在九成左右,且从未低于80%,即便是股市发生剧烈波动的2015年和2018年也不例外。

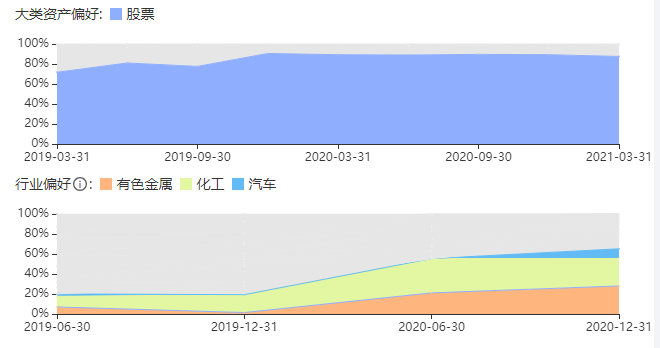

孙芳表示,自己更倾向于通过改变行业配置来调合整个投资组合所面对的风险。通过对进攻性与防御型行业的调配动态实现风控。“我们会去调整组合中每类资产的配置比例,像搭积木一样,每个模块都有它的功能。为了实现整体的和谐,需要根据市场不同阶段去做调整。”上投摩根副总经理孙芳说。

(数据来源:Wind)

重视组合思想,孙芳深知管理基金拼的是组合收益,而非博取个股收益。因此,构建成长性与价值共生的投资组合是孙芳给自己设定的基础框架。在此前提下,对标的进行量化与基本面相结合的评测,使得组合整体保持二至三成稳定龙头资产的同时,兼具一定的收益进攻性。制定严格的配置策略模型,孙芳逐渐将这种打分选股体系应用到自己的投资组合中。

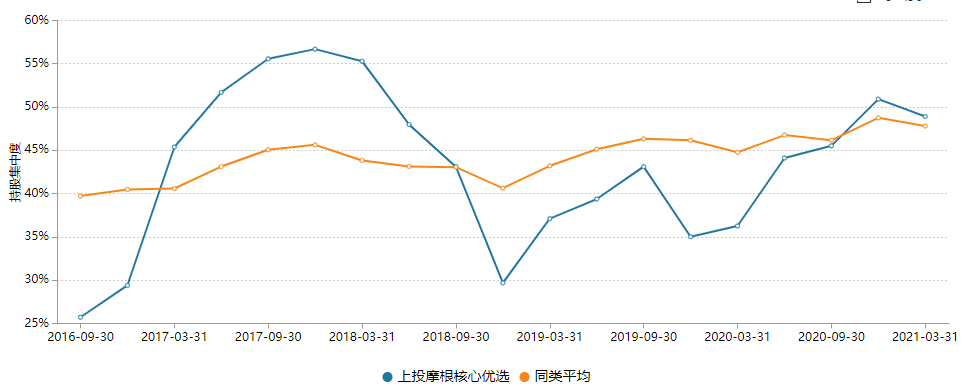

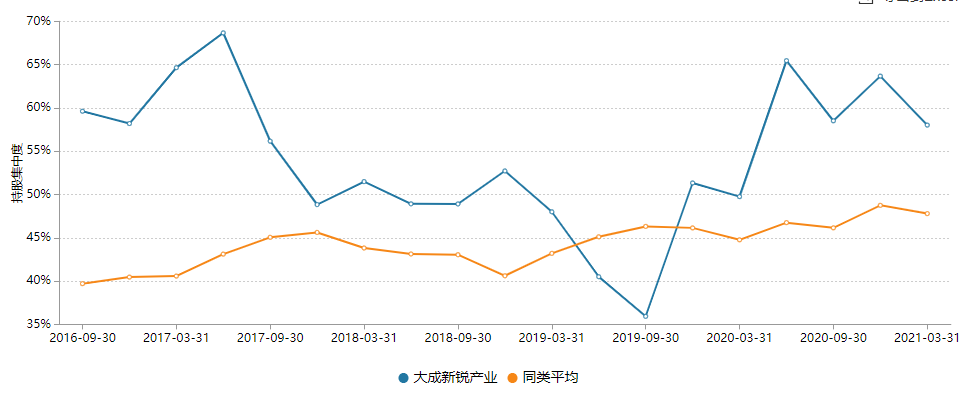

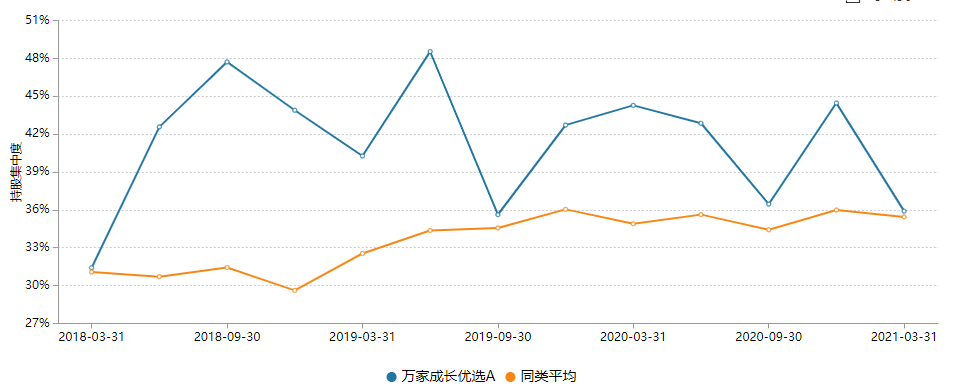

孙芳表示,希望通过分散个股来降低组合的风险与波动。从她以往的持股集中度也可以看出,自从2018年开始,孙芳的持股集中度持续降低,近两年基本保持低于同类平均的水平。

对于未来的投资方向,孙芳表示,在配置上会相对均衡,行业上看好包括医药、新能源、光伏、高端制造业等,还有传统行业中的部分龙头公司。孙芳认为,“现在中国有一批企业,不但国内竞争力很强,也有进军全球市场的实力,比如智能家居、工程机械等领域的一些公司。医药方向上,倾向选择受政策影响较小的子行业。受集采范围扩大的影响,许多医疗器械等领域的公司盈利会受到影响。因此,首选跟政策相关性低的公司,比如医疗服务、自费医疗医药消费品等领域的公司。”

大成基金:韩创

韩创,金融学硕士。曾任招商证券研究部研究员,2015年6月加入大成基金,历任研究部研究员、基金经理助理。2019年1月起任职基金经理。虽然任职年限并不长,但是韩创在近两年多的管理过程中,业绩表现优异,其目前在管基金5只,总管理规模91.63亿元,代表基金两年以来实现任职回报257.55%,年化任职回报高达66.70%,同类排名前3%。(数据来源:Wind,截至2021年7月7日)

今年以来,韩创接管了两只新产品,也使得他的管理规模直接翻番。年初至今,韩创的代表产品取得了35.17%的收益,在同类型产品中表现优异。近期业绩表现优秀,拉长来看,韩创的长期创收能力也不俗,近一年与近两年收益在同类基金中均位于前1/4。(数据来源:智君科技)

2012年熊市入行,2018年建材行业大熊市成为基金经理,韩创自述是熊市中成长起来的基金经理,他表示,控制风险始终是自己首要考虑的事情。

得益于周期性行业研究员经历,在成为基金经理后,韩创的核心能力圈主要集中在周期领域,具体来看又包括纯周期与成长周期两个方面。

韩创表示,纯周期的盈利状况取决于社会及宏观经济发展方向,所在行业景气度趋势等因素,需要长期观察跟踪研究。而兼具成长和周期属性的周期成长股操作性更强,是其更为偏好的领域。

就具体行业来看,韩创表示,金融、地产、有色、化工等行业自己相对擅长,而芯片、创新药等自己尚不擅长的领域,短期不会成为自己能力圈的一部分。“能力圈并不一定越大越好,在能力圈内能否把握住机会,才是自己更看重的。”

在选股方面,韩创始终从三个维度进行标的筛选:行业贝塔、优势公司以及合理估值,使得整体组合保持攻守兼备的特征,既能够避免投资者亏钱,在此基础上捕捉具有进攻性的标的。

首先韩创会从中观角度选取高景气度或者景气度正在提升的行业,即具备贝塔特征的行业;其次在其中寻找具备竞争优势与较高竞争壁垒的公司,即具备阿尔法的公司;最后韩创会严格考量其估值性价比,从中选取估值合理的优质标的。韩创表示,过高的估值需要成长和时间来消化,一旦踏错可能会造成永久性亏损。

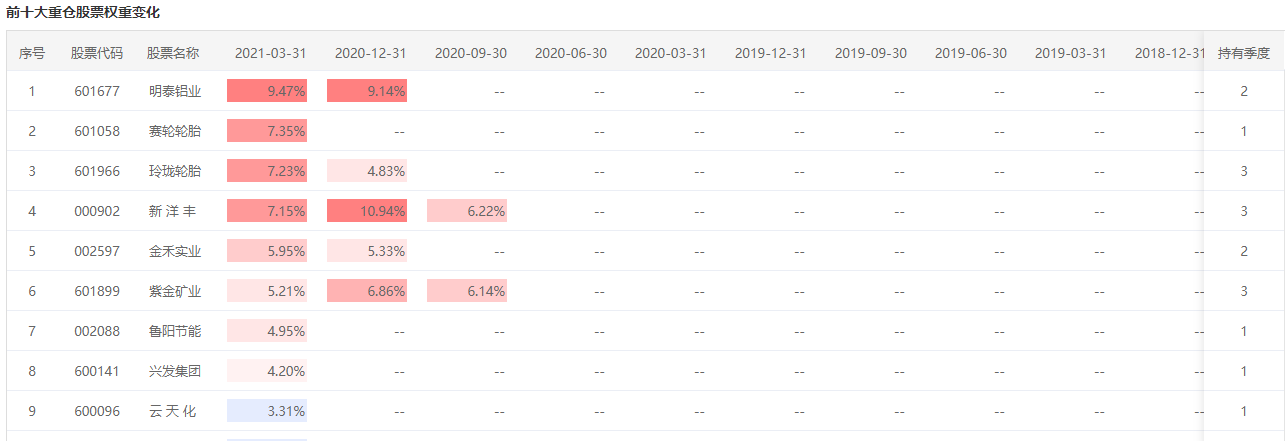

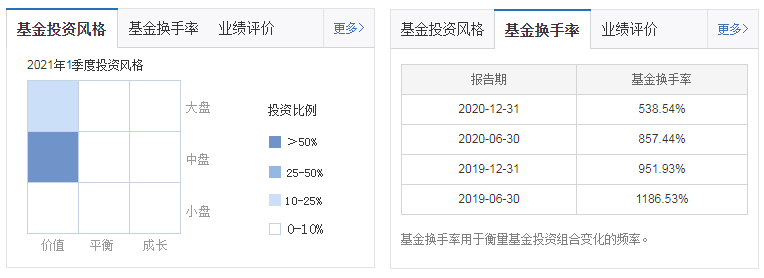

观察韩创的季报,基金君发现每一季度韩创的前十大重仓都会大换血。以去年四季度为例,其前十大重仓股中,新进的股票高达7只。然而这并非偶然,近两年来,其代表产品重仓换股率一直维持在高位,始终在7成至9成区间浮动,居高不下。

这主要是因为韩创有一套稳定的替换逻辑。韩创替换重仓主要有三种情况:一是替换“错爱”的标的;二是同类型个股中替换涨幅空间更大的标的;三是替换已达到预期目标市值的标的。严格遵照这三种情况进行重仓股的筛选,韩创在维持高换手率的同时又稳住了超额收益。

韩创并不会根据市场表现的波动进行大幅仓位调整,其调仓逻辑主要是基于个股的仓位控制,因而其重仓行业在季度之间会有较大变动。据天天基金统计,韩创的投资风格集中在中盘价值股,同时其换手率较高,在5至10倍间浮动,但是近两年来呈现逐步下降的态势。

去年四季报显示,韩创大幅加仓化工行业,占基金净值比高达42.98%。即便是高换手之下,韩创也依然精准把握了行业布局机会。

以韩创的代表产品为例,在接管初期,韩创由于频繁地调换重仓股,前十大重仓的集中度并不高,甚至在2019年三季度达到历史低点35.93%。此后,韩创的持股集中度日益上升,近一年稳定在60%上下浮动。(数据来源:Wind)

对于2021年的市场趋势,韩创在此前的采访中表示,展望全年,结构性行情将会延续,希望投资者不要轻易地认为这种分化会收敛,或者轻易地认为一些所谓的核心资产还能够重新在今年给大家创造非常好的回报。

韩创认为,2020年其实不是一个常态,不管是整个基金市场非常高的收益率,还是部分核心资产的大幅增值,在投资历史上都不应该是一个常态,因为它主要是疫情之后海内外包括美国乃至全球各个国家大量放水导致的流动性的巨量宽松引起的结果。站在今天的角度,这个流动性的巨量宽松肯定是不可持续的。韩创表示,未来应该回归投资的本源,去找寻找一些能够通过盈利的不断增长给大家创造收益的优秀公司的股票,而不是一直指望不断通过拔估值给大家创造回报的这类股票。

万家基金:李文宾

立足景气周期,专注消费与科技行业,万家基金李文宾致力于挖掘高成长高质量公司。

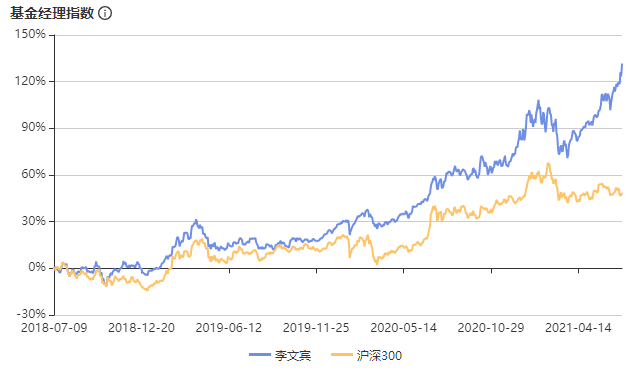

李文宾目前在管基金7只,总管理规模86.85亿元(截至2021年一季度),其管理代表基金3年有余,实现任职回报218.68%,任职年化回报高达40.16%,在同类基金中排名前2%。(数据来源:Wind,截至2021年7月7日)

遵循自下而上的研究体系,李文宾格外注重对于公司未来成长性的考量。在他看来,尤其对于成长股来说,未来增长的可持续性与成长质量是非常重要的两项考核指标。

在行业配置上,李文宾更倾向于消费以及科技两个板块中具备成长性的细分赛道。通过对于行业整体竞争格局以及标的的估值水平的判断,对各个赛道进行一定的配置比例分配。

在李文宾看来,不同属性的行业需要辅以不同的配置思路。

对于消费行业,李文宾提出了“总量思维”决定配置增减的整体思路,在此基础上,通过对于市场需求以及上下游行业分析,确定是否增加对该行业的配置。而对于科技行业,李文宾认为要遵从“边际思维”,换言之,要时刻关注科技类公司的边际推动因素,把握边际效应改善效应最强的部分,据此挖掘高成长性与爆发力的科技型公司。

“A股并不缺‘故事大师’,但好公司能够兑现,坏公司则兑现不了。”具体到选股方面,李文宾尤其注重企业管理层对于公司未来的蓝图规划,以及他们后续的执行力与完成度。

在构建组合时,李文宾较为注重对其中个股生命周期的把握,按他的话来说“组合中个股业绩释放的节奏并不相同”。

从宏观角度来看,李文宾认为海外经济复苏的进度会继续加快,国内经济将会平稳发展,预测国内货币政策中性偏宽松的导向不会改变,股市在回调后风险得到了进一步释放。未来将会继续采取自下而上的选股策略,以一季报为线索,优选估值性价比较好的,且2021年业绩增速更快的股票。从行业上来看,李文宾认为新能源汽车、军工新材料,具有业绩兑现能力的半导体,高端白酒等领域将会是重点关注领域。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-16 12: 52

2021-09-16 12: 49

2021-09-16 08: 46

2021-09-16 08: 28

2021-09-16 08: 14

2021-09-16 00: 13