编者按:市场这么大,新基金怎么买?新基金是否值得关注,管理人是否值得选择?对此,基金君为大家带来全新人物库专题【新基人物】,解析新发基金管理人的投资理念。

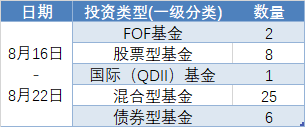

Wind数据显示,本周(2021年8月16日至2021年8月22日)有42只基金即将发行。

在本周的新发基金中,有2只FOF基金、8只股票型基金、1只国际(QDII)基金、25只混合型基金、6只债券型基金。

基金君以持有期在一年到三年内为筛选标准,选出了11只新发基金。

近期,市场震荡不断,上证指数依旧在3500点上下徘徊。相信各位基民朋友们在波动的市场下,一定产生过多次的赎回冲动。

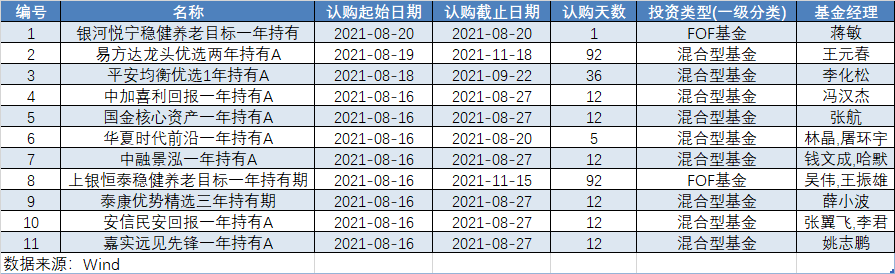

其实,不少专业人士都提出过 “长期持有”的投资理念。“长期持有”真的可行吗?不妨跟基金君来看看一些数据。

2021年3月31日,支付宝发布了《一季度基民报告》。报告显示,基金持有时间越长,盈利的基民越多。

(图片来源:支付宝理财智库《一季度基民报告》)

一位明星基金经理曾在公开活动中表示,“绝大部分投资者的持有期都非常短,有37%的客户大概只拿了不到90天就卖掉了,他们的平均收益率只有3%,非常可惜。”

如果做到“长期持有”,收益会如何呢?基金君近期统计了A股收复3500点两个时点下权益基金的平均收益率。数据显示,近6年来,普通股票型基金平均收益率达121.14%。

由此可见,“长期持有”能在一定程度上弱化投资风险,为投资者带来稳定的收益。

本周持有期在一年到三年的新发基金中,哪些基金经理值得关注?

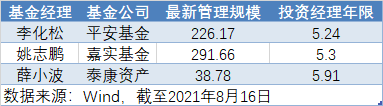

今天,基金君将为大家介绍本周发行新基金的3位的基金经理,他们是平安基金李化松、嘉实基金姚志鹏、泰康资产薛小波。

“研究顶多就是发现价值,但价值都是由好公司创造的。”

“自下而上的选股策略,具体可拆解为三大维度:产业趋势、企业质地和管理层、盈利模式。”

“优秀的企业家、管理层可以把企业从一个比较好的模式顺利过渡到稳健成长的企业,再过渡成一家白马企业。”

李化松,北京大学经济学硕士,2018年3月加入平安基金管理有限公司,现任总经理助理兼权益投资总监。曾就职于国信证券经济研究所和华宝兴业基金管理公司,负责钢铁、环保等行业的研究工作。历任嘉实基金管理有限公司机构投资部投资经理助理、研究部高级研究员、基金经理。

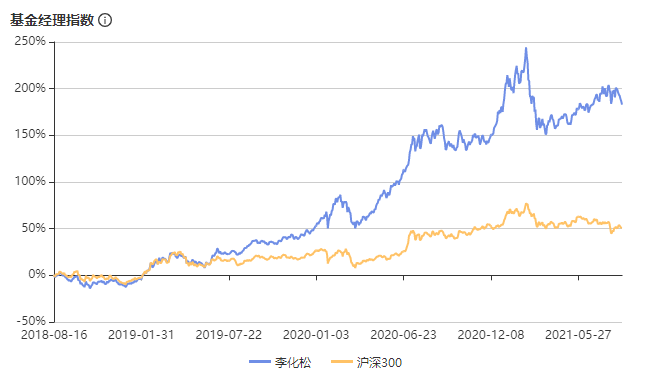

(李化松基金经理指数,数据来源:智君科技,截至2021年8月16日)

目前,李化松在管基金9只,总管理规模约为226亿元,其代表产品任职以来回报达161.96%。(数据来源:Wind,截至2021年8月16日)

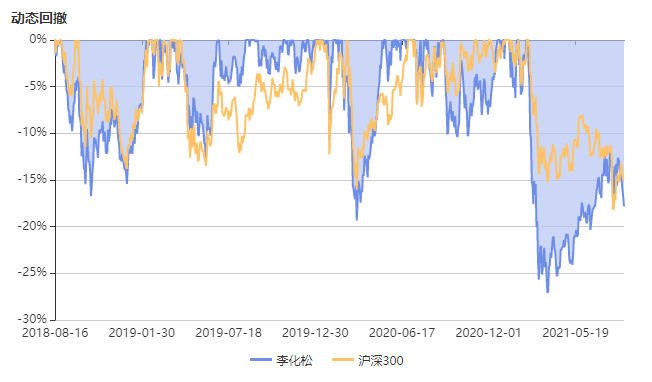

从李化松的动态回撤来看,近3年来,其动态回撤大多与沪深300的动态回撤持平。

(李化松动态回撤,数据来源:智君科技,截至2021年8月16日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,李化松的区间收益几乎都跑赢了沪深300指数,且在沪深300指数下跌时保持正向收益。从李化松近3年的收益来看,四分位排名为高。

(李化松区间收益,数据来源:智君科技,截至2021年8月16日)

多年以来,李化松坚持深度研究,从动态发展的角度挖掘企业价值。李化松认为,投资中最重要的是坚持自下而上选股策略,寻找能力圈范围内的公司,从中选择出新兴成长类型的企业和价值成长类型的企业,通过基本面和估值的相对比较,决定配置权重。

出色的业绩背后离不开李化松成熟的投资逻辑。近年来,李化松的研究能力圈不断拓展,以消费和科技为主线,不断寻找新的投资机会。对于调研公司,李化松尤为看重。“即使在目前的高强度工作下,仍然会花50%的时间在外调研,与公司管理层交流,把研究放在工作的优先顺位。”李化松表示。

在个股选择上,李化松拥有自己的选股拆解法,通常会从产业发展趋势、企业及管理层质地和盈利模式三个维度入手:

首先,看所处产业的发展趋势,从景气度高的行业中精选个股,即“选对赛道”;其次,看质地,优选那些企业文化、管理流程、管理层能力优秀、现金流和分红良好、持续提高竞争力的企业;最后,看盈利模式,优选具有规模优势、品牌定价权、网络效应等盈利模式好的企业。

面对市场的变化,李化松表示,“我们保持谦卑的心态,敬畏市场,相信企业家和技术创新的力量。积极学习消费升级和创新趋势的投资机会,同时价值成长里优中选优,努力排除创新风险、经济周期风险。”

“优质资产的高PB本质是长期丰厚现金流的折现,未来现金流的预测是成长股的关键。”

“我们的方法论是要找到景气触底回升、且有长期空间的品种,并进行重点配置。”

“任何一个单一行业的风险都是巨大的,即使是黄金赛道。”

姚志鹏,硕士研究生,2011年加入嘉实基金管理有限公司,曾任股票研究部研究员,现任成长风格投资总监。

(姚志鹏基金经理指数,数据来源:智君科技,截至2021年8月16日)

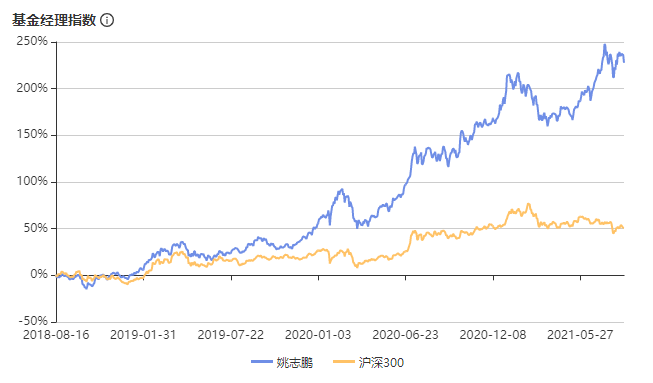

目前,姚志鹏在管基金7只,总管理规模约为291.66亿元,其代表产品任职以来回报达299.26%。(数据来源:Wind,截至2021年8月16日)

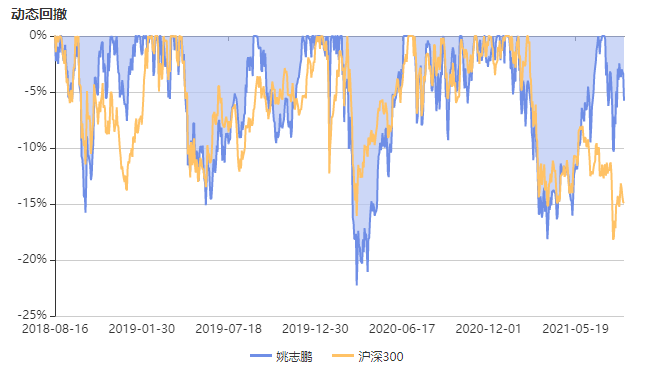

从姚志鹏的动态回撤来看,近3年来,其动态回撤大多与沪深300的动态回撤持平。

(姚志鹏动态回撤,数据来源:智君科技,截至2021年8月16日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,姚志鹏的区间收益都跑赢了沪深300指数,且在沪深300指数下跌时保持正向收益。从姚志鹏各区间的收益来看,多数区间四分位排名为高。

(姚志鹏区间收益,数据来源:智君科技,截至2021年8月16日)

在投资过程中,姚志鹏很少根据市场短期变化进行择时操作,而是将全部精力放在了产业景气度挖掘和个股精细化研究上。“与追逐β相比,我们更喜欢价值发现的过程。”

姚志鹏坦言,对于自下而上的择股型选手而言,股票投资的难点在于,在宏观环境和经营杠杆等多重因素影响下,企业业绩波动性较大,在高质量信息稀缺的情况下,盈利预测难度进一步增大。在投资这个概率游戏中,要想在对的时候赚大钱,在错的时候亏小钱,首先要在有大钱的地方挣钱。

“优质资产的高PB本质是长期丰厚现金流的折现,未来现金流的预测是成长股的关键,也是核心难度所在,景气度因素的加入有助于提升现金流预测的概率。”

因此,以产业投资视角,寻找景气度上行产业中具备先锋优势的上市公司,成为了姚志鹏团队的核心策略。

展望未来,姚志鹏表示,“结合我们方法论的ROE-DCF工具,汽车产业的巨大变革浪潮,和中国优秀企业全球竞争力提升的大趋势,我们持续看好电动化、智能化、以及全球化趋势下,具备核心竞争力的先锋企业。”

“时间是具有竞争优势公司的朋友,即使买入时估值不低,但公司的价值可能是持续增长的,也有望获得一定的安全边际。”

“时间是具有竞争优势公司的朋友,即使买入时估值不低,但公司的价值可能是持续增长的,也有望获得一定的安全边际。”

“公司的估值水平又与企业的成长性相关,持续成长的公司才可能有高估值。而在宏观经济增速放缓的背景下,公司能否持续成长最终取决于是否有竞争优势。”

“注重基本面研究,赚公司成长的钱。”

薛小波,流体力学硕士。2018年6月加入泰康资产管理有限责任公司,现任公募事业部股票投资执行总监。曾任中信证券机械行业和军工行业首席分析师、高级副总裁,前海开源基金管理有限公司执行投资总监(ED)。

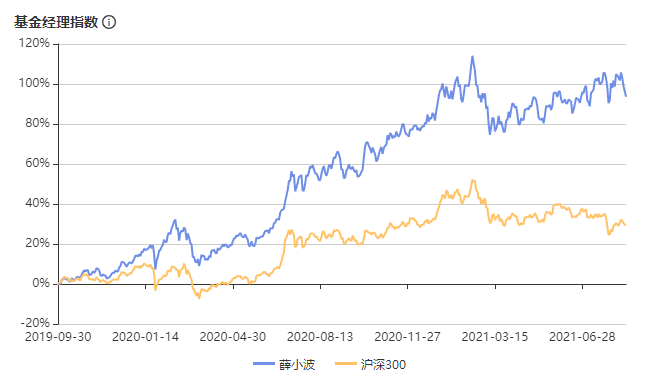

(薛小波基金经理指数,数据来源:智君科技,截至2021年8月16日)

目前,薛小波在管基金3只,总管理规模约为38.78亿元,其代表产品任职以来回报达124.67%。(数据来源:Wind,截至2021年8月16日)

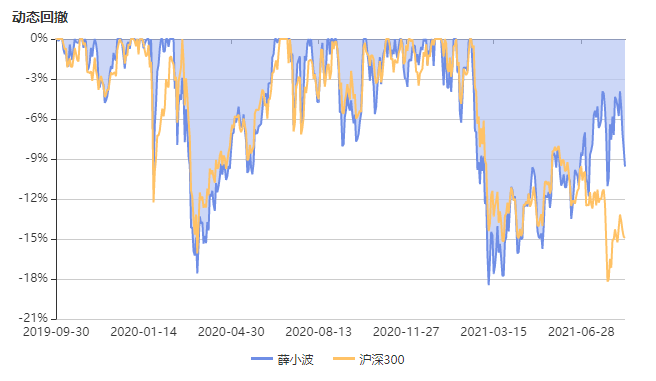

从薛小波的动态回撤来看,近3年来,其动态回撤大多与沪深300的动态回撤持平。

(薛小波动态回撤,数据来源:智君科技,截至2021年8月16日)

就近1月、近3月、近6月、今年以来、近1年、近3年6个区间来看,薛小波的区间收益都跑赢了沪深300指数,且在沪深300指数下跌时保持正向收益。从薛小波近3月和近1月的收益来看,四分位排名为较高。

(薛小波区间收益,数据来源:智君科技,截至2021年8月16日)

“注重基本面研究,赚公司成长的钱”是薛小波多年来一以贯之的投资理念。在他看来,公司股价上涨来源于两部分:一部分是公司业绩的成长空间,一部分是公司估值的变化,从长期视角看企业的持续成长起决定性作用。

“公司的估值水平又与企业的成长性相关,持续成长的公司才可能有高估值。而在宏观经济增速放缓的背景下,公司能否持续成长最终取决于是否有竞争优势。”

在薛小波看来,具备竞争优势的公司也更有望保持高资本回报率,在长期创造价值,并有望为投资者带来超额收益。“时间是具有竞争优势公司的朋友,即使买入时估值不低,但公司的价值可能是持续增长的,也有望获得一定的安全边际。”

关于后市,薛小波维持中性判断,并认为市场依然存在机会。“考虑到市场波动比较大,在投资上会维持均衡的风格,精选个股,通过业绩成长对冲估值回落。风险方面,需要持续跟踪通胀水平和美联储宽松政策的退出节奏。”

(基金君友情提示:新基金产品表现依然需要等待时间验证,买基金还是要看基金经理。)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-22 08: 36

2021-09-22 00: 00

2021-09-21 19: 21

2021-09-21 15: 44

2021-09-21 12: 57

2021-09-21 08: 58