编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目数说人物,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

8月以来,市场持续陷入震荡,市场涨一天跌两天,沪指围绕3500点这一关键位置持续波动。在眼下这个核心资产估值高企,各大板块被资金轮番挖掘的背景下,以朱少醒为代表的部分明星基金经理正试图翻找石头,在市场的聚光灯之外掘金。

进入中报季,朱少醒的一些隐形重仓标的也随之浮出水面。基金君通过梳理发现,在行业配置上,朱少醒对智控硬件、上游资源、农药及精细化工、通信等细分赛道标的进行了布局。可以看出,朱少醒或注意到了当下白马龙头估值过热的趋势,试图在符合时代趋势的细分赛道上寻找投资机会。

朱少醒拥有博士学历。现任富国基金管理有限公司副总经理兼权益投资部总经理兼基金经理。2004年6月至2005年8月任富国天益价值基金经理助理,2005年11月起任富国天惠精选成长基金经理,2008年11月起同时担任汉盛基金经理。

智君数据显示,截至8月24日,朱少醒基金管理年限近16年,管理以来的年化回报为22.19%,而同期沪深300年化为11.54%,目前在管产品规模达445.56亿。

在公募基金经理江湖中,一直有这样一句俗语,“一年十倍者如过江之鲫,十年十倍者却寥若辰星”,朱少醒2005年从业至今,穿越A股高低轮回,在变化的市场中保持稳定的业绩,是其投资框架优异性最好的证明。

通过对朱少醒任职以来,在不同市场情景下的业绩表现进行分析,可以看出他更在成长行情表现更好,过往经历的两次成长行情均跑赢大盘。

智君数据显示,在历史的成长行情中,朱少醒代表产品的上行捕捉率达1.01,上行捕获率越大,意味着经理较基准上涨的越多。

朱少醒的投资关键词有四个:自下而上、适度波段、长期持有、偏重成长

朱少醒认为基金经理不应偏重股价的短期爆发性增长,而是要求企业有核心竞争力,长期稳定的业绩增长预期,以及进一步的拓展空间。

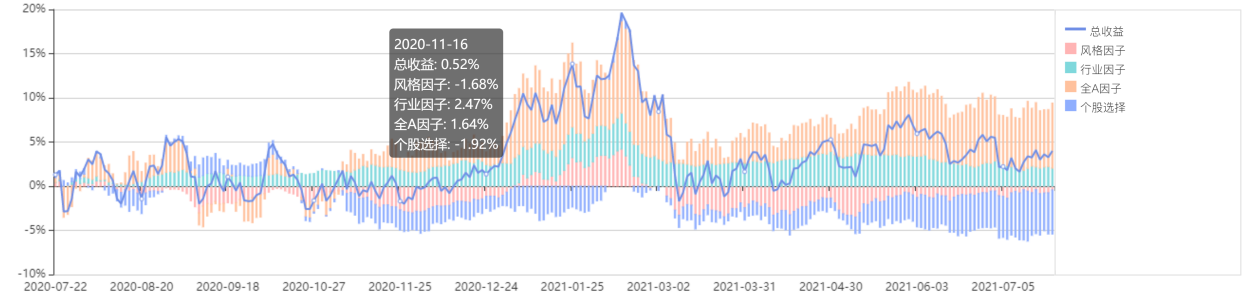

在管理风格上,朱少醒重选股,轻择时,超额收益主要来源于选股效应。

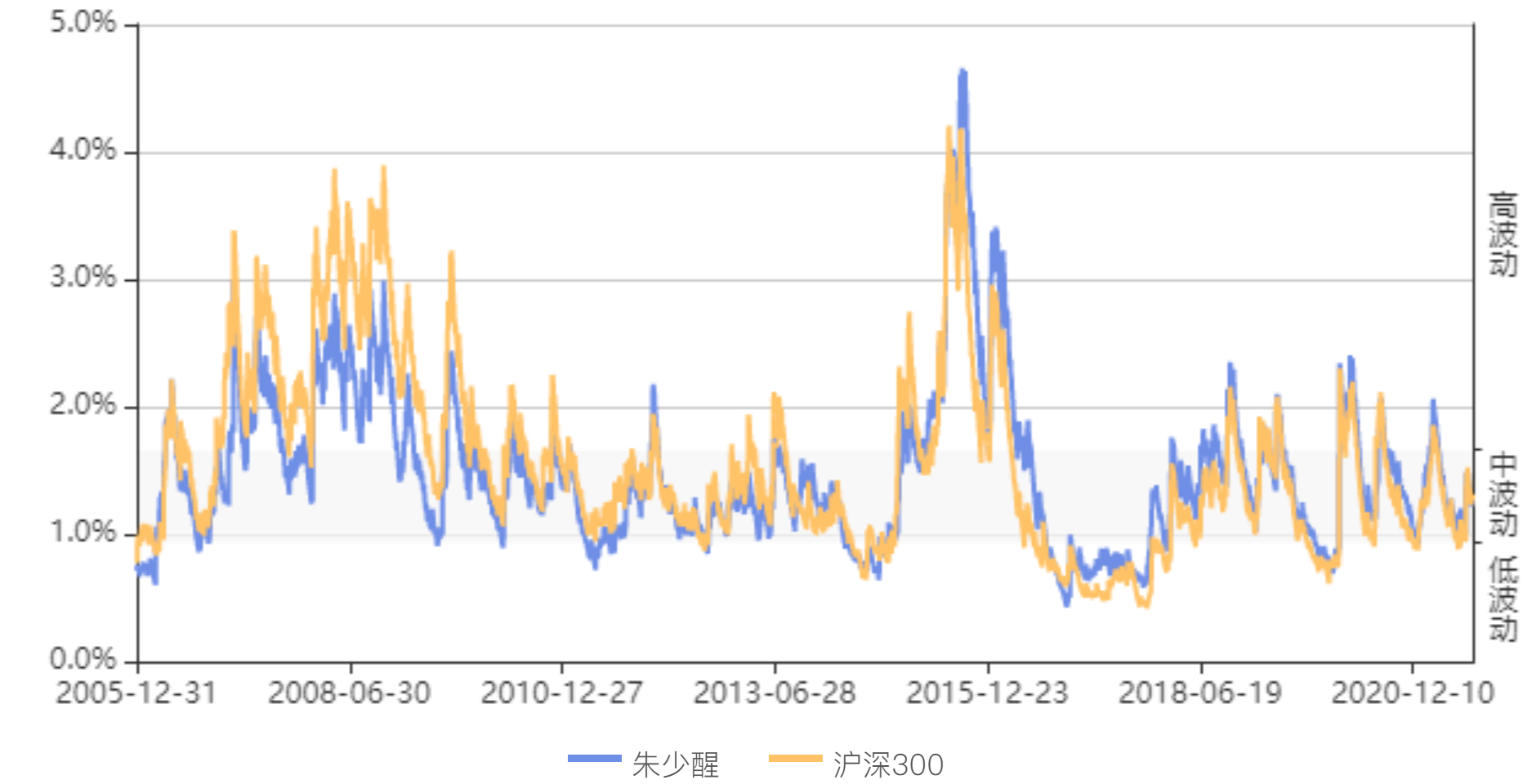

通过EWMA波动估计模型,可以看到其代表产品波动率水平与沪深300相当,基金经理指数和基准的波动呈中等水平,波动率在1%~2%之间浮动,收益率的确定性较高。

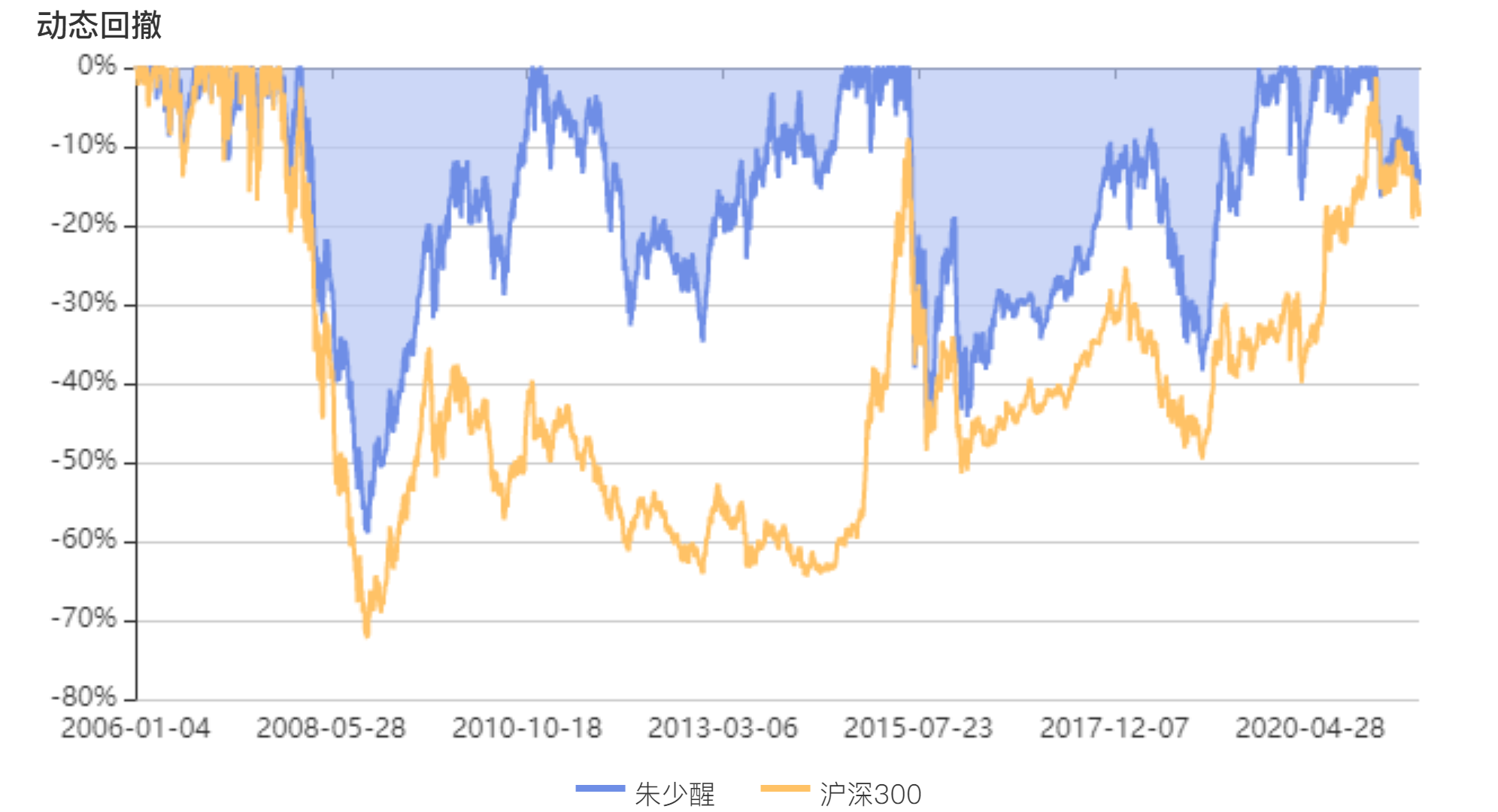

回撤控制方面,截至8月24日,其代表产品,近5年最大回撤为33.29%,整体回撤水平好于沪深300。

智君Brinson归因数据显示,朱少醒代表产品自成立以来,所获得695.35%的超额收益中,有517.64%归因于选股效应,朱少醒对于各赛道中挖掘成长标的得能力出色。

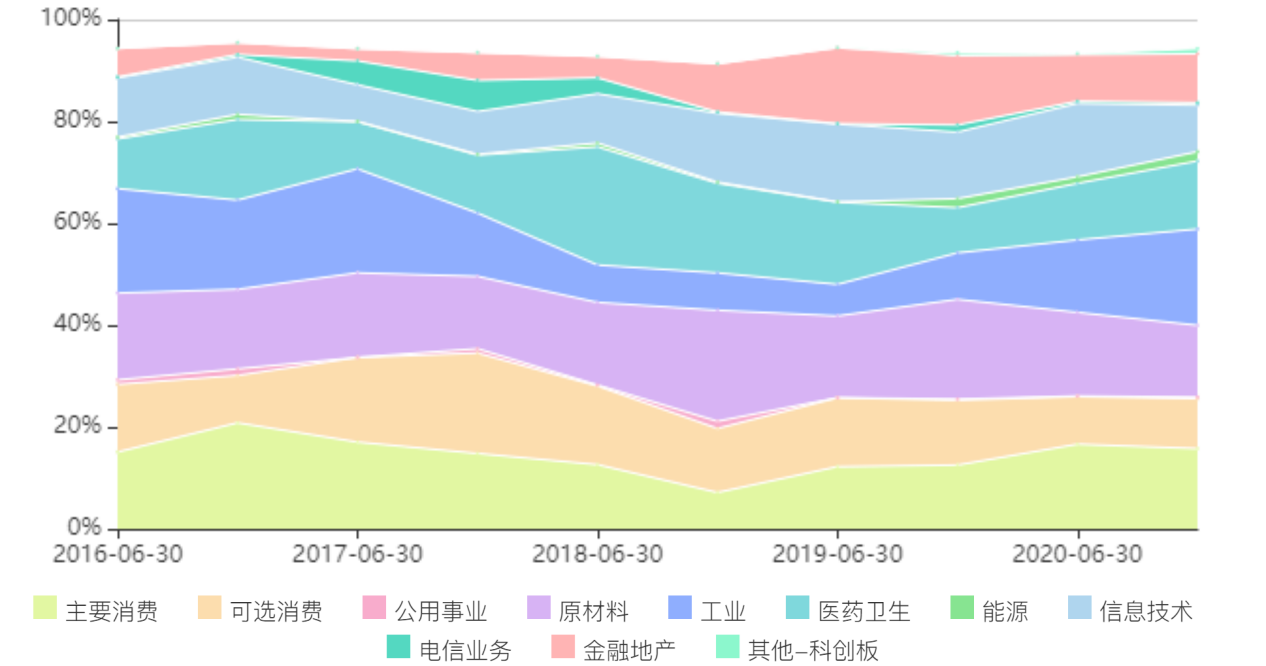

具体到行业来看,朱少醒在医药、消费、原材料以及信息技术四大行业配置的标的,是代表产品业绩贡献的主力军。

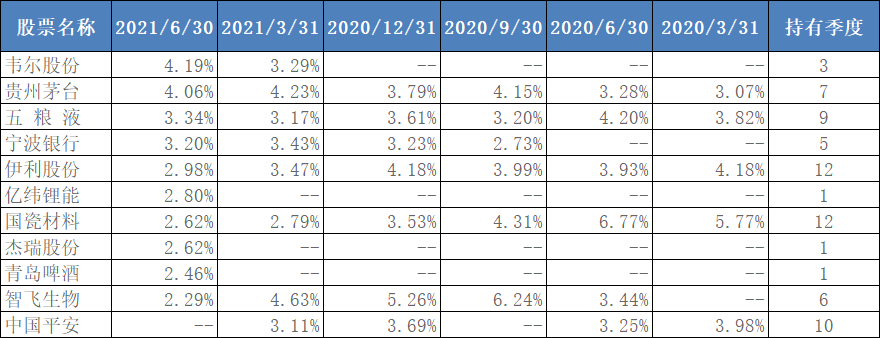

截至二季度,英华人物库重仓轨迹跟踪显示,朱少醒当前的持股风格偏大盘成长型,行业配置较为分散,前三大为食品饮料、机械设备、医药生物。

前十大重仓股平均持有11个季度,持股周期较长,行业分布稳定,重仓时间最长的标的为国瓷材料、伊利股份,已连续重仓12个季度。

总体来看,朱少醒是一位业绩稳定,投资框架成熟的公募老将。

在投资中,偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。他认为此类企业,有更大的概率能在未来为投资者创造价值。

超额收益主要来源于其优秀的择股能力,通过分散持股来控制风险,基金经理指数和基准的波动呈中等水平。近5年最大回撤为33.29%,整体回撤水平好于沪深300,收益率的确定性较高。

关于后市操作,朱少醒依旧维持年初的判断:“把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。”

(注:本文图表数据若无特殊注明,均来源于智君科技)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-04 09: 04

2021-09-04 00: 19

2021-09-03 20: 27

2021-09-03 20: 12

2021-09-03 19: 43

2021-09-03 19: 28