作为A股“牛市旗手”券商板块持续上涨,近2月累计涨超21%。

与此同时,资金却借道ETF产品“越涨越卖”,数据显示,已有超百亿元资金从券商类ETF撤离。

多位业内人士表示,三季度券商的回暖是之前板块走势与基本面反差的纠偏,在此轮券商行情中,之前参与成本较低的部分个人投资者有止盈的可能。从中长期角度看,国内券商板块仍具备长期投资价值。

券商类ETF越涨越卖,超百亿元资金撤离

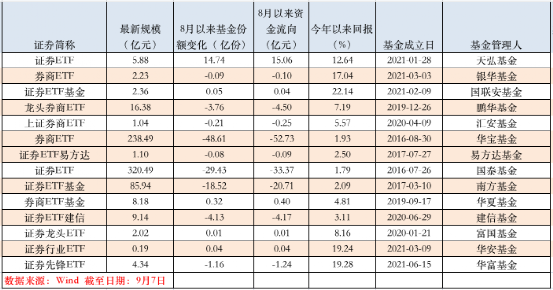

Wind数据显示,截至9月8日收盘,8月以来券商板块累计涨幅达21.02%。相关ETF也逆势大涨,其中,证券先锋ETF(516980)、证券ETF基金(159848)、券商ETF(512000)8月以来累计涨幅分别达22.71%、21.58%、20.71%。

一边券商股强势上攻,另一边资金却在撤离。8月以来,14只券商类ETF总份额逆势减少超90亿份,按照区间成交均价测算,净流出资金约101.60亿元。具体来看,单8月,证券ETF就有合计遭净赎回35.59亿份。9月,资金加快撤出步伐,仅5个交易日,就有合计遭净赎回55.43亿份。

值得注意的是,此前6、7月份券商股维持盘整阴跌,而资金一直呈现涌入状态,6月,证券ETF合计获净申购40.56亿份,7月证券ETF依然是净申购状态,合计获净申购43.29亿份。

对于近期券商类ETF越涨越卖现象,华宝基金券商ETF基金经理丰晨成表示,从中报披露的跟踪证券板块的ETF持有人结构上看,个人客户占比超过一半以上。今年一二季度,券商板块的整体表现较弱,与业绩的稳健增长形成明显反差,在券商指数上半年下跌的过程中,有越跌越买的抄底客。

在此轮券商行情中,之前参与成本较低的部分个人投资者有止盈的可能。三季度以来,随着市场成交额的逐渐走高,在抱团股震荡加剧,券商在非抱团股中属高性价比板块,受到新增资金的关注,因此应该说三季度券商的回暖也是之前板块走势与基本面反差的纠偏。

华富证券先锋ETF基金经理李孝华也提到,目前配置券商板块主要还是以个人投资者为主,机构投资者配置比例比较低,例如目前市场上规模最大的两只券商ETF个人投资者比例分别在80%和70%水平(数据来源:基金半年报)。个人投资者的交易习惯相对于机构来说更为频繁,由此可能会引发规模的波动。近期券商板块资金的流出可能主要还是由个人投资者对于券商板块的交易习惯导致的。最近一个多月以来券商板块表现较好,可能有不少之前投资券商板块的个人投资者基于偏短线的操作思维,顺势获利了结离场。

鹏华基金量化及衍生品投资部副总经理、基金经理陈龙则认为,这是ETF资金的正常操作。从历史上看,往往在ETF上涨时,资金倾向于流出,下跌时,资金倾向于流入。所以并不建议对ETF资金做过多关注,它们更多是跟随行情,而不是引领行情。

多重利好加持,公募看好券商板块后市

对于券商板块后市,华宝基金券商ETF基金经理丰晨成表示,对券商板块的长期走势抱有信心。长期以来,不光是个人投资者,甚至机构投资者都视券商为周期性行业,作为金融行业中的券商,其估值的体系一般是以PB估值为主,投资者对于券商的盈利,总是认为随市场波动,不宜作为估值计算的基础。

去年以来,一个很明显的迹象是随着非标资产的清理、房地产投资的规范,之前在其他平台领域的居民财富开始向着权益类产品转移,偏股公募渗透率大概率长期提升,有卖方测算偏股公募未来十年复合增长率预期24%(今年上半年比年初已+20%,头部公司增速更快)。

券商系基金公司占市场偏股公募规模6成以上,控参股公募利润对券商归母利润贡献度持续提升,部分已超3成;在此背景下,券商一方面受益于整体资本市场的繁荣发展;另一方面在公募/私募基金的渠道销售和产品创设领域都将面临广阔发展。

7月底,证券私募基金5.45万亿元,单月新增5888亿元,创出年内新高。最新偏股公募基金规模8.3万亿元,7月单月新发1898亿份,热度持续。基金代销保有量有望继续向上。经纪业务加快财富管理转型,券商代销收入增速持续高增,2020年度增长1.4倍,2021年上半年增长1.2倍。

因为大资管板块主要依靠与规模绑定的管理费收入,其相对稳定的特征适合用PE估值,因此对于券商整体估值上看,大资管部分如果依靠PE估值的话,参考海外公募基金的估值水平,国内券商的估值体系在大资管行业蓬勃发展的背景下,其行业估值体系有可能变化。券商从Beta型的行业土壤下,开出了成长性的花。

鹏华基金量化及衍生品投资部副总经理、基金经理陈龙表示,近期券商的表现可归结为两方面原因,第一,市场情绪回暖、成交量放大带来的券商beta效应;第二,受益低估值板块修复的市场风格。

到目前为止,券商行业今年以来的涨幅才刚刚转正,而中报显示今年券商的业绩仍然保持了较高的增速,总体上我们觉得两者之间是相对匹配的。

拉长时间看,他认为今年5月份以来,券商大概率开启了一轮新的行情,这轮行情的大背景是,在房住不炒的背景下,居民财富向资本市场迁移,同时伴随着资本市场改革的推进,注册制的落地,大量新兴领域的优质企业上市,形成了供需共振的格局,在此过程中券商的投行业务、基金代销业务以及资管业务(含持股基金公司)均会显著收益。短期券商可能会跟随市场波动,但是这轮券商行情具备长逻辑,未来大概率会呈现震荡上行的格局。

华富证券先锋ETF基金经理李孝华认为,自2018年以来,在发展高科技、解决产业链中“卡脖子”问题成为市场共识的背景下,资本市场在国家层面的战略地位得以明显提升。

这是因为投资高科技产业风险大,不确定性高,银行/债券等风险偏好低的融资渠道提供的支持力度有限,因此资本市场作为直接融资的主要渠道被寄予厚望。

2018年以来,IPO常态化、科创板的推出、全面注册制的推进、北京证券交易所的设立,均是遵循这一大逻辑,让资本市场更好的助力于实体经济的发展。

从投资者层面来看,在房住不炒、低利率时代的背景下,权益市场开始逐渐成为居民财富保值增值的一个重要途径。

外资涌入、机构投资者发展壮大以及市场成熟度提升使投资者的投资体验变得更好,居民财富逐步向资本市场转移,近两年公募基金的蓬勃发展就是最好的证明。

在资本的融资需求和投资需求双升的背景下,券商作为资本市场的中介无疑将大幅受益。然而近两年由于市场风格主要围绕着确定性及成长性这一主线,从而使得像券商这样带有一定周期性的品种被市场忽略。2019年以来,一方面券商二级市场表现不佳,另一方面券商整体来说业绩表现突出,使得当下的券商板块业绩好但估值低。李孝华倾向认为这种情形不可能一直持续下去,股价迟早会体现板块本身的基本面价值。

2021-09-10 00: 07

2021-09-09 19: 50

2021-09-09 16: 40

2021-09-09 12: 34

2021-09-09 08: 30

2021-09-09 08: 19