随后,沪深证券交易所、

基金君整理十大要点,分享给大家。

1.优化背景:部分网下投资者为博入围“抱团报价”,干扰发行秩序

证监会称,为进一步优化注册制新股发行承销制度,促进买卖双方博弈更加均衡,更好发挥市场在资源配置中的决定性作用,服务实体经济高质量发展,针对实践中出现的部分网下投资者重策略轻研究,为博入围“抱团报价”,干扰发行秩序等新情况新问题,

2.修改内容:取消新股发行定价与申购安排、投资风险特别公告次数挂钩的要求;删除累计投标询价发行价格区间的相关规定

本次修改《特别规定》,取消新股发行定价与申购安排、投资风险特别公告次数挂钩的要求;删除累计投标询价发行价格区间的相关规定,由

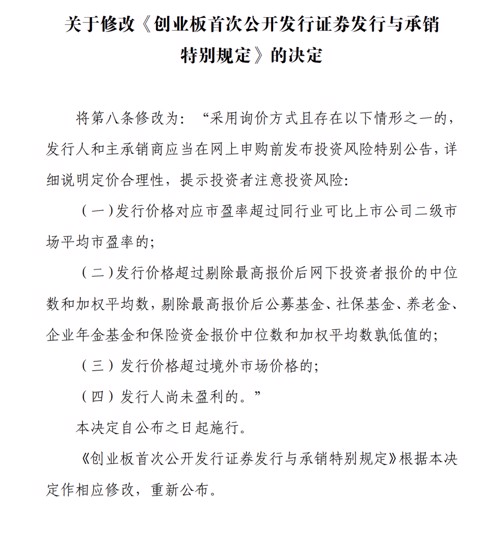

具体来看,关于修改《创业板首次公开发行证券发行与承销特别规定》的决定如下:将第八条修改为:“采用询价方式且存在以下情形之一的, 发行人和主承销商应当在网上申购前发布投资风险特别公告,详细说明定价合理性,提示投资者注意投资风险:

(一)发行价格对应市盈率超过同行业可比上市公司二级市场平均市盈率的;

(二)发行价格超过剔除最高报价后网下投资者报价的中位数和加权平均数,剔除最高报价后公募基金、社保基金、养老金、 企业年金基金和保险资金报价中位数和加权平均数孰低值的;

(三)发行价格超过境外市场价格的;

(四)发行人尚未盈利的。”

3. 决定自公布之日起实施

修改后的《特别规定》自2021年9月18日起施行。规则发布前已刊登招股文件启动发行工作的企业,适用原规定;规则发布后启动发行工作的企业,适用新的规则。

4.深交所修订创业板新股承销业务实施细则

随后,深交所修订《创业板首次公开发行证券发行与承销业务实施细则》 优化新股发行定价机制。

为进一步优化新股发行定价机制,促进买卖双方有序博弈,9月18日,经中国证监会批准,深交所发布《创业板首次公开发行证券发行与承销业务实施细则(2021年修订)》(以下简称《首发实施细则》),自发布之日起施行,此后刊登招股意向书或招股说明书、启动发行工作的,适用修订后的相关规定。

5.深交所《首发实施细则》本次修改内容主要包括四个方面:

一是完善高价剔除机制,将高价剔除比例从不低于10%调整为不超过3%;

二是取消新股发行定价与申购时间安排、投资风险特别公告次数挂钩的要求;

三是加强询价报价行为监管,明确网下投资者参与询价时规范要求、违规情形和监管措施,涉嫌违反法律法规或证监会规定的,上报证监会查处或由司法机关依法追究刑事责任;

四是与中国证券业协会《注册制下首次公开发行股票承销规范》修订相衔接,取消发行价格超出投价报告估值区间范围需说明差异的相关要求。

6.创业板股票发行规范委员会关于促进新股博弈均衡,保障发行平稳有序的倡议

同时,根据多数市场主体对高价剔除具体比例、定价超过“四个值”孰低值幅度要求等执行层面的意见建议,经充分沟通会商,深交所创业板股票发行规范委员会提出《关于促进新股博弈均衡、保障发行平稳有序的倡议》:《首发实施细则》调整初期,

一是高价剔除比例不超过3%,不低于1%;

二是承销商和发行人综合多方因素审慎合理定价,定价超“四个值”孰低值的,超过幅度不高于30%;

三是网下投资者加大新股投研力度、客观专业独立报价。对此,深交所充分尊重和支持上述倡议,将积极落实便利发行人、承销商和网下投资者实务操作相关安排;同时将与创业板股票发行规范委员会共同关注市场实施情况,持续研究论证并适时调整相关比例要求。

7.深交所将继续全面践行“建制度、不干预、零容忍”方针

接下来,深交所将继续全面践行“建制度、不干预、零容忍”方针和“四个敬畏、一个合力”要求,坚持“开明、透明、廉明、严明”工作理念,密切关注制度运行动态,持续评估优化,强化过程监管,督促买卖双方认真履职尽责,独立客观报价,审慎合理定价,提升发行定价市场化水平,共同维护好新股发行秩序,发挥好要素资源优化配置功能,更好服务实体经济和国家战略全局。

8.上交所修订科创板股票发行与承销业务规则

上交所也表示,为进一步优化科创板新股发行承销制度,促进买卖双方博弈更加均衡,经中国证监会批准,上交所于9月18发布新修订的《上海证券交易所科创板股票发行与承销实施办法》《上海证券交易所科创板发行与承销规则适用指引第1号——首次公开发行股票》(以下统称科创板股票发行承销业务规则),并自发布之日起施行。

9.上交所修订主要包括4个方面内容:

一是最高报价剔除比例由“不低于10%”调整为“不超过3%”。

二是明确初步询价结束后如确定的发行价格超过网下投资者报价平均水平的,仅需在申购前发布1次投资风险特别公告,无需采取延迟申购安排。

三是对于定价不在投价报告估值区间范围内的,取消发行人和主承销商应当出具说明的要求。

四是强化报价行为监管,进一步明确网下投资者参与新股报价要求,并将可能出现的违规情形纳入自律监管范围。

在发行承销业务或者询价报价过程中涉嫌违法违规的,上交所将相关线索上报中国证监会查处;涉嫌构成犯罪的,由司法机关依法追究刑事责任。在新旧衔接方面,规则修订发布前已刊登招股意向书与初步询价公告、启动发行工作的,适用原规定;规则发布后启动发行的,适用新规则。

10.自律委提出行业倡导建议

此外,上交所第二届科创板股票公开发行自律委员会(以下简称自律委)于近日召开了第一次工作会议,研究讨论了促进科创板股票发行承销业务规则修订实施平稳过渡的针对性措施,包括最高报价剔除比例的业务实践安排,审慎评估定价是否超出“四个值”的孰低值与超出幅度,以及规范参与股票发行业务等,提出了行业倡导建议。上交所对于自律委提出的行业倡导建议表示支持,呼吁市场各方共同遵守,并将在发行方案备案工作中,对发行人和主承销商遵守行业倡导建议的有关情况予以重点关注。

下一步,遵循“建制度、不干预、零容忍”的工作方针和“四个敬畏、一个合力”的监管理念,在中国证监会的指导下,上交所将继续强化发行承销过程监管,督促买卖双方认真履职尽责,与市场各方共同维护好发行秩序,支持科创板市场平稳发展。

中国证券业协会发布注册制下股票发行承销及网下投资者管理和分类评价等三项自律规则

为贯彻落实《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》,进一步规范证券公司承销注册制下首次公开发行股票行为,加强网下投资者自律管理,中国证券业协会(以下简称协会)凝聚行业共识,并经理事会审议通过,于9月18日发布《注册制下首次公开发行股票承销规范》《注册制下首次公开发行股票网下投资者管理规则》《注册制下首次公开发行股票网下投资者分类评价和管理指引》(以下分别简称《承销规范》《网下投资者管理规则》《网下投资者分类指引》)。

《承销规范》在总结吸收科创板、创业板注册制试点中发行承销业务相关执业标准的基础上,进一步加强主承销商定价责任,要求主承销商优化路演推介安排,强化证券分析师路演推介作用,帮助网下投资者更好地了解发行人基本面、行业可比公司、发行人盈利预测和估值情况;调整对投资价值研究报告的有关要求,进一步提升其专业性、实用性,加强对投资价值研究报告的规范。《承销规范》自发布之日起实施。

《网下投资者管理规则》在《科创板首次公开发行股票网下投资者管理细则》的基础上,对前期以通知形式发布的有关自律要求进行了整合。同时,结合新股网下询价过程中出现的新情况、新问题,《网下投资者管理规则》进一步细化了网下投资者行为规范要求,压实证券公司的责任,完善自律处分有关规定,进一步提高自律管理的针对性和有效性。

《网下投资者分类指引》旨在建立网下投资者分类评价和管理体系。从投资者报价行为的合规性、专业性、独立性、审慎性等维度,明确了网下投资者分类评价的标准,并设置关注、异常、限制和精选名单等四类名单对投资者加强管理。通过对不同名单的投资者采取差异化的约束和激励措施,进一步督促投资者规范报价行为。通过“抓两头、带中间”,促进形成优胜劣汰的网下投资者生态环境。为做好规则解读宣讲以及相关系统改造等工作,协会预留了过渡期,《网下投资者管理规则》《网下投资者分类指引》自2021年11月1日正式施行。下一步,协会将通过专项培训等方式,帮助市场主体准确深入理解规则,确保规则平稳落地实施。

2021-09-20 20: 26

2021-09-20 13: 34

2021-09-19 20: 34

2021-09-19 20: 26

2021-09-19 15: 15

2021-09-19 15: 06