号称华尔街“量化投资教父”的克里夫·阿斯内斯所面临的“寒冬”还没有完全过去。

旗下的一只旗舰共同基金最高规模120亿美元,目前仅15亿美元。与2017年末的巅峰相比,回报不佳只是规模缩水的一个原因,对疲乏的业绩失望的投资者选择赎回,是近4年资金出走的主因。

这只名为AQR管理期货策略的产品主要以量化策略来投资期货产品,是全球趋势跟踪领域最著名的基金之一。这些基金使用算法,试图识别并锁定全球期货市场持续上涨或下跌的趋势所带来的利润。

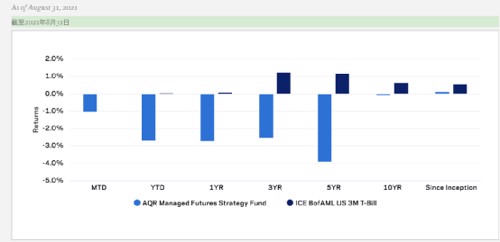

数据显示,该产品整体走势平淡:在去年3月股市大跌期间,该基金上涨了5.4% ,但过去5年下跌了3.9% ,过去10年回报基本持平。今年同类产品整体业绩好转,不少商品基金都抓住机会,获得了两位数的收益,但该产品在今年以来却下跌了2.7%。

油价大涨近5成 基金没能抓住机会

依据基金简介,该基金投资于全球股票、固定收益、外汇和大宗商品领域等超过100种期货和远期合约。交易是根据趋势跟踪信号执行,在趋势即将逆转时发现问题,旨在做多上涨市场和做空下跌市场。

该基金一直在押注石油期货价格的上涨,大宗商品资产类别是目前最高的风险资产,且基本都投向原油期货。

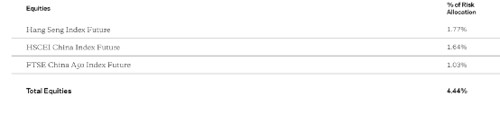

今年表现最好的权益类资产却下注较低,风险配置不足5%,主要投入恒生股指期货和富时中国A50股指期货。

该基金还有大量风险资产配置给外汇,但抓住的趋势也较少。

HFR数据显示,截至8月底,管理型期货基金今年平均上涨7.8%,今年MSCI全球指数上涨了11%,布伦特原油更是上涨45%。

为何趋势量化策略失效?

通常,一个经典的量化策略开发过程中只会依赖历史数据验证。归根到底,量化模型的适用还是要外部的主脑去做判断:决定这种策略在何种市场环境下能够适用,在合种市场条件下已经开始失效。

趋势类量化策略失效的原因很多:最为常见的是,市场上某种策略存在仅有特定的空间,大量同质策略涌入。外界分析认为,这只基金规模下滑,业绩平乏,一方面是资金利用效率不高,没有完全参与到表现较好的股指及商品趋势走势上;另一方面可能也是算法或者策略出现了问题,如明明石油资产配置最多,却没有抓住油价的上涨机会。

趋势跟踪策略近十年来回报率较低,AQR早在2019年就指出了这个问题。AQR于一篇研报中表示,趋势跟踪策略回报较低,是因为这段时间内跨市场的大规模波动较少,而不是该策略从趋势中获利的能力下降。如果市场表现出与其长期历史相似的波动,那么趋势跟踪策略可能会获得更高的回报。

可是,在经历了新冠疫情冲击以及随后的商品价格快速反弹后,AQR的趋势策略基金并没有抓住大涨大跌机会。相比较,不少其它商品基金却抓住能源成本的上涨,今年获得了不错的业绩回报。

今年以来,荷兰和英国的天然气、欧洲煤炭、西班牙和德国电力等市场正创下多年来新高。对冲基金格雷沙姆商品绝对策略前8月回报38.5%;最大上市对冲基金集团英仕曼旗下的产品进化前沿策略涨32%。

值得注意的是,虽然基金整体在大宗商品领域保持者净多头,但进入9月后,不少基金都开始多空转换,尤其是能源成为最为做空的大宗商品领域。

今年2月,AQR被另一金主撤资,近4亿元资金被佛罗里达州政府投资部门赎回。去年年底,AQR还关闭了数只共同基金,虽然规模不大,但也涉及了多策略、波动性等表现不佳的量化策略。

尽管如此,AQR 仍然是对冲基金和共同基金行业的巨头之一。在经历了2020年的量化寒冬后,2021年,AQR其它基金业绩迎来了复苏。除开表现糟糕的趋势跟踪基金外,多空股票基金和风格溢价产品出现了两位数上涨。

目前,AQR 管理的资金为1400亿美元,略低于去年的1430亿美元。相比较,2019年,管理资产规模达2500亿美元。

2021-09-22 20: 38

2021-09-22 20: 35

2021-09-22 20: 28

2021-09-22 17: 12

2021-09-22 15: 46

2021-09-22 15: 36