尽管距离公募基金三季报披露截止日还有一段时间,不过一些年内押宝新能源板块的“优等生”已经率先发布三季报,提前交出三季度“成绩单”。

从三季报情况上看,重仓新能源的基金可谓赚得“盆满体盈”,不仅继续“霸榜”公募基金年内业绩排行榜单,基民“追星效应”依旧明显,多只新能源基金规模暴增。

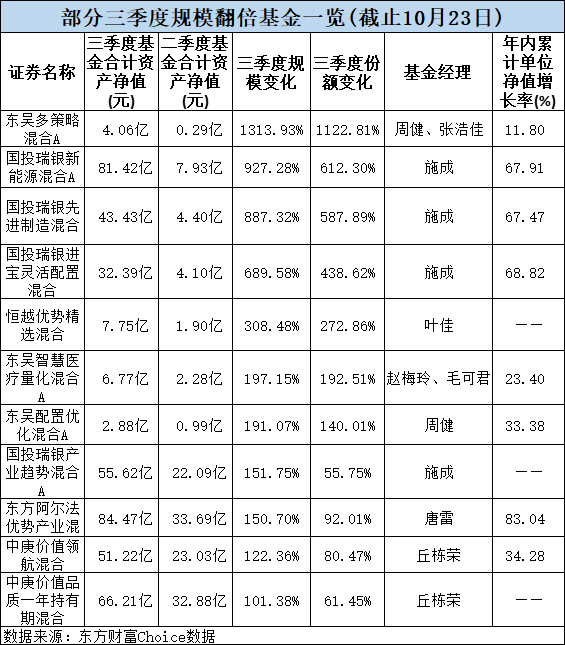

例如,国投瑞银基金经理施成管理的国投瑞银新能源混合基金规模从二季度末的不到8个亿增长至三季度末的80多亿元,单季度规模涨幅达到9倍之多。他管理的其他几只基金规模也同样大幅增长,施成的个人管理规模也从二季度末的不到40亿元增长至212亿元。

年内基金净值涨超80%的东方阿尔法优势产业混合也同样受到基民追捧,规模从二季度的33.69亿元增长至 84.47亿元。

多只重仓新能源基金规模涨幅翻倍

看排行榜买基金的效应在散户市场中依旧盛行,多只重仓新能源的基金三季度占现出强大的“吸金效应”。

最新披露的基金三季报显示,由国投瑞银基金经理施成管理的多只基金三季度规模“爆棚”,其中,国投瑞银新能源混合基金规模从二季度末的 7.93亿元增长至三季度末的 81.42亿元,单季度规模增幅超过9倍;国投瑞银先进制造混合基金规模从二季度末的 4.40亿元增长至三季度末的 43.43亿元,单季度规模增幅接近9倍;国投瑞银进宝基金规模单季度涨幅超过6倍,成立于6月9日的国投瑞银产业趋势混合基金,成立之初规模只有22.09亿元,三季度末规模也已涨至 55.62亿元。

另一只重仓新能源产业链的东方阿尔法优势产业混合基金三季度也迎来大笔净申购,三季度末规模达到84.47亿元,单季度规模涨幅150.70%,基金份额涨幅也超过92%。

除了新能源基金,其他偏好低估值小盘股的年内绩优基金也迎来规模业绩双增长,中庚基金经理丘栋荣管理的中庚价值领航混合、中庚价值品质一年持有期混合两只基金三季度规模涨幅也超过100%。

新能源基金最近一个月回调明显

从业绩上看,重仓新能源的基金无疑是最近几年的最大赢家,无论是今年以来,还是最近一年、最近三年的基金排名榜单都能看到新能源基金的身影。

Wind数据显示,截止10月22日,国投瑞银进宝的最近三年累计单位净值增长率高达460.46%,在最近三年全部公募基金业绩排名中位列第二,仅次于赵诣管理的农银汇理新能源主题基金,国投瑞银进宝基金今年以来该基金的净值涨幅也接近70%。

基金经理施成自2020年1月23日起开始担任国投瑞银进宝基金的基金经理,一开始是与其他基金经理合管,自2020年11月14日起开始独立管理该基金。

公开资料显示,施成自2011年7月至2012年12月任中国建银投资证券研究员,2012年12月至 2015 年 7 月任招商基金研究员,2015年7月至2017年3月任深圳睿泉毅信投资高级研究员。2017年3月加入国投瑞银基金研究部。现任国投瑞银基金研究部部门副总监以及国投瑞银先进制造混合在内的多只基金的基金经理。

截止10月23日,唐雷管理的东方阿尔法优势产业混合今年以来收益也达到83.04%,最近一年收益率超过155%,在最近一年主动权益基金中业绩排在第三名。

不过,随着累计涨幅不断增加,多只重仓新能源的基金最近一个月波动明显,不仅此前的年内翻倍基近期已经系数消失,国投瑞银进宝基金最近一个月跌幅也超过10%。

宁德时代调出前十大重仓股

基金三季报也披露了基金经理调仓换股的最新动向。

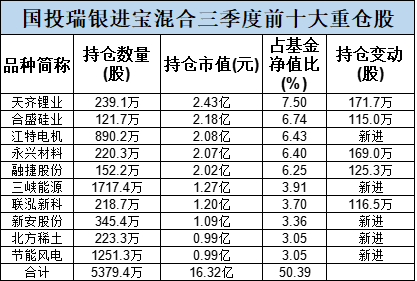

截止三季度末,天齐锂业取代宁德时代,成为国投瑞银进宝混合的头号重仓股,国投瑞银进宝三季度加仓天齐锂业171.70万股,加仓幅度高达254.63%,宁德时代则退出该基金的前十大重仓股。他管理的其他基金在三季度也同步减持宁德时代。

除此之外,该基金的前十大重仓股也有不少变动,二季度末还排在第15大重仓股的合盛硅业新进三季度末的第二大重仓股,江特电机、三峡能源、新安股份、北方稀土、节能风电也新进前十大重仓股,汇川技术、亿纬锂能、晶方科技、华友钴业、科达制造退出前十大重仓股。

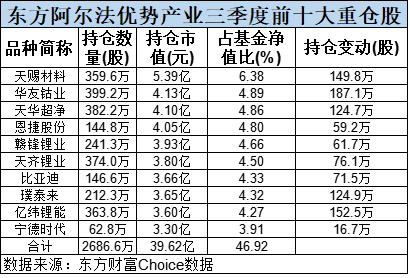

东方阿尔法优势产业混合也在三季度积极调仓换股,最新季报显示,尽管东方阿尔法优势产业对宁德时代持股数量有所上升,不过宁德时代已从二季度末的第一大重仓股降为其第10大重仓股,天赐材料从二季度末的第5大重仓股晋升为第一大重仓股。

四季度主要配置产业链上量价齐升的标的

谈及后市看法,施成在国投瑞银进宝基金三季报中表示,新能源方面,依然看好电动汽车的销量快速增长。在诸多干扰因素之下,中国的增长依然超预期,美国和欧洲市场,也体现了极强的增长韧性。部分人会担心原材料价格上涨对于销量的影响,但目前来看,电池和整车的制造降本还在快速进行,行业龙头一体化和议价能力显著,因此,他认为原材料的价格上行影响仍然有限。一段时间内,供给瓶颈的解决,还是放量最核心的因素。芯片停产等影响,使得放量的时间点有所推后,但预计很快就会到来。未来一段时间将主要配置产业链上量价齐升的标的。

新能源发电行业的主要矛盾已经不在供应链的价格。由于电力供应整体进入较长周期的紧平衡,因此快速进行发电建设势在必行。供需关系最后会体现到价格上,市场经济的条件下,解决供需矛盾也需要通过价格手段。他预期新能源发电会出现一定的溢价,这会带来更高的产品价格支付能力,整体新能源发电产业链会出现更好的盈利水平,看好新能源运营商、光伏上游量价齐升的环节,以及风电制造业(风电瓶颈较少)。

此外,在光伏、风电以及电动车快速推广的背景下,储能和电力系统配套的需求也快速提升,这也是重点布局的一个方向。

TMT 行业,他目前的配置聚焦于智能汽车。从智能汽车来看,电动汽车的市占率在持续提升,但是由于未来一段时间,成本上行会持续(动力电池价格会有一定幅度上涨),因此盈利的大幅体现还需要时间。另外,各种智能化设备的快速推广,通常需要其他成本端快速下降的配合。例如 2019 年内存价格的大幅下降,在手机终端价格稳定的情况下,就带来了多摄像头迅速推广。他认为在电动车中上游都出现产能过剩后,汽车智能化的速度将大幅加快,不过目前保持观察状态。

另外具体到半导体来看,由于 asml 的光刻机销售在 2020 年Q4开始提速,考虑 6 个季度的建设周期,我全球晶圆产能紧缺的周期,很可能在 2022年Q1后得到缓解,目前来看,在半导体制造产能释放后,各种半导体材料可能会出现投资机会。

东方阿尔法优势产业混合在三季报中指出,新能源板块在经历前期的较大涨幅后,近期出现一定的调整是上涨过程中的正常现象。但从产业的角度,9月新能源汽车产销同比和环比均维持高速增长,强劲的数据验证了其对于新能源汽车产业趋势爆发和行业景气快速上升的判断。经历调整之后,板块的估值回到更具吸引力的位置,新能源汽车仍然处在“戴维斯双升”的主升浪中。四季度东方阿尔法优势产业基金仍将集中配置新能源汽车板块。

于此同时,东方阿尔法优势产业基金将在新能源板块内部做持续的结构调整和优化,重点配置锂电池和中游电池材料环节(正极、负极、隔膜、电解液、隔膜、铜箔等等)。在产业趋势继续快速上升的阶段,以上板块大部分公司考虑到今年和明年业绩高速增长之后,明年市盈率30倍左右,估值合理,业绩有超预期空间,具有很强的投资性价比。

未来,东方阿尔法优势产业基金将重点关注新能源、军工、高端装备、半导体、工业自动化、人工智能、物联网等硬核科技领域的投资机会。

2021-10-25 09: 16

2021-10-25 00: 07

2021-10-24 20: 40

2021-10-24 20: 26

2021-10-24 20: 10

2021-10-24 19: 55