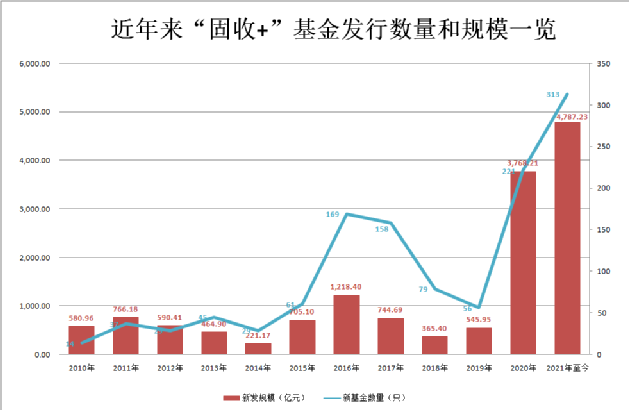

在今年权益类市场震荡、结构性行情分化的格局中,具备稳健收益特征的“固收+”基金不断扩容。

截至2021年11月12日,今年以来新成立316只的“固收+”基金(统计二级债基和偏债混合、各类份额合并计算),募资总规模为4787.23亿元。而11月11日认购规模超百亿的“固收+”基金——广发恒享一年,助力今年“固收+”基金总规模冲击5000亿元大关。

比去年激增1000亿

“固收+”新基金规模逼近5000亿元

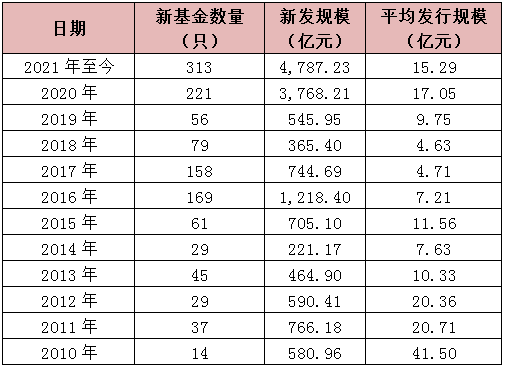

Wind数据显示,截至2021年11月12日,今年以来新成立的316只的“固收+”基金募资总规模为4787.23亿元,创下历史新高,比去年全年发行规模增长1019.02亿元,增幅为27.04%。

而在11月11日首发的一只“固收+”基金——广发恒享一年持有期混合型基金,认购规模也超过了百亿元,让今年“固收+”基金发行总规模逼近5000亿元关口。

从数据来看,今年募集总规模还超过了2018年-2020年三年的发行规模的总和。2018年至2020年,“固收+”基金新发数量分别为79只、56只、221只,基金发行规模分别为365.4亿元、545.95亿元、3768.21亿元,三年募资总规模为4679.56亿元。

在新发基金的驰援下,公募“固收+”基金的总管理规模也在不断攀升。截至2021年三季末,“固收+”基金总管理规模接近1.6万亿元,比去年底规模增长超过7千亿元,年内规模激增79.28%。而新发基金俨然是基金规模增长的“主力军”。

谈及“固收+”基金快速扩容的现象,鹏扬景阳一年持有混合基金经理焦翠表示,随着资管新规打破刚兑,理财产品净值化转型,货基收益一路下滑,市场难觅承诺保本保息的理财产品,但是投资者对稳健回报的需求依然是投资市场上长期、首要的需求。因此,收益稳健、回撤可控、风险相对较小的“固收+”策略产品很好地契合了投资者对稳健理财的诉求,一跃成为银行理财的主要替代品。

焦翠认为,“固收+”的出现填补了银行理财、纯债型基金和权益型基金之间的空白,较好地平衡了风险收益比,拥有牛市进攻、熊市防御、震荡市攻守平衡备的特性。

“这类产品一般是按照二八或三七比例搭配股债,对回撤的控制要求比一般基金更严格,从历史数据来看,无论是在牛市、熊市或是震荡市,‘固收+’都能够稳中求进,提升投资者长期持有的体验。”焦翠称。

中融基金基金经理赵楠也表示,“固收+”基金主要有两类需求人群,一是稳健型的投资者,他们对于风险偏好是中低类型,有一笔中长期不用的钱,想要获得较为稳健的收益;还有一类是初入基金投资理财领域、投资经验不足的新人。

“随着投资者对基金认识的成熟,加上‘固收+’本身相对于权益类基金,具有波动率较小的特点,我们认为这种类型产品的规模增长应该会持续。”赵楠说。

“在理财净值化的大趋势下,‘固收+’类基金仍有长期较好的发展前景。”金鹰基金绝对收益投资部总经理林龙军也称。

多措并举

避免“固收+”变“固收-”

虽然“固收+”新基金规模再创新高,但是从投资业绩看,“固收+”变成“固收-”的现象值得关注。截至11月11日,今年以来有106只“固收+”基金录得负收益,全市场占比10.1%。

针对今年部分“固收+”基金收益告负的现象,赵楠认为,“固收+”基金在投资策略中一般会配置0-30%仓位的股票资产,同时部分产品也会根据实际情况积极参与可转债的投资机会。但股票和可转债的阶段性波动相比债券资产较大,此外今年股票市场结构化分化严重,投资难度加大,所以出现一定比例的负收益“固收+”产品也是正常现象。

赵楠表示,这些产品可能是由于对于股票或者可转债的投资阶段不理想导致了净值亏损,但短时间的表现不足以证明这些产品不适合投资。“我们还需要关注后续产品的业绩表现,把观察期限放的长一些。”

焦翠也表示,今年经济下行压力持续积累,大宗商品价格上涨,抑制了企业盈利改善,股票市场风格切换和行业热点轮动快,板块间分化明显,给“固收+”组合提升了管理难度。在这样的背景下,基金净值短期内可能会有回撤,但拉长时间来看,如果选股是优质公司,长期持有大概率会获得正收益,再加上高等级债券在防范信用风险的前提下提供底仓票息,大概率也能取得正回报。“有时候投资需要时间沉淀。”

那么,如何做好稳健运作,避免“固收+”变成“固收-”呢?

赵楠表示有多方面的措施。首先要选择优秀的基金经理组合,“固收+”产品的管理采取双基金经理制,挑选出优秀的专门负责固收投资的基金经理,再配合上擅长管理股票资产的基金经理,发挥“术业有专攻”的优势;其次,加强对投资品种的研究,注重研究队伍的建设,包括行业研究和债券研究以及信评研究等。“此外也要坚持绝对收益的投资理念,对‘固收+’基金采取更为严格的净值回撤的控制标准,一切从持有人的利益出发。”

焦翠认为,需要打造特有的“固收+”管理模式,做好大类资产配置,灵活把握股债两市机会,以实现产品业绩稳健增值。

具体而言,在定位方面,要努力做低波动、低回撤、追求绝对收益的产品,为客户提供长期稳健增值;在策略方面,要以宏观配置策略(资产配置)为基础,股债主动管理为核心,创新套利为补充,减少回撤,在绝对收益基础上获取超额收入。第二,在配置方面,要以固收类资产为主要仓位获取稳定收益,同时以权益类投资做增强,积极参与沪深两市新股、转债申购,获取打新收益。第三,在权益方面,要控制回撤,追求绝对收益。打新策略以绝对收益为指导思想,积极参与,合理定价,择机卖出。

“总的来说,就是以绝对收益为努力方向,践行宏观配置策略,自上而下资产配置与自下而上选股择券相结合。”焦翠称。

表1:近年来“固收+”基金历年发行规模一览

(数据来源:wind 截止日:2021年11月12日)

2021-11-16 08: 23

2021-11-15 21: 15

2021-11-16 00: 12

2021-11-16 00: 10

2021-11-15 20: 47

2021-11-15 20: 36