近段时间,资金对于券商股的关注正明显增强。下半年以来券商板块表现难言亮眼,然而“聪明资金”大手笔布局。7月份以来券商ETF份额大多上涨,有基金暴涨6.7倍。按照区间成交均价统计,约有超百亿资金涌入。

自去年7月券商板块整体冲高之后,已经震荡回调一年有余。业内认为券商板块整体估值处于历史低位,配置价值逐步显现。

百亿资金净流入券商类ETF

近期市场对券商板块关注度明显提升。

12月2日,A股维持窄幅震荡,三大指数同步收跌:沪指盘中两次无量上冲最终微跌0.09%,深指、创指同步收跌0.19%。板块方面,汽车整车领涨,“中字头”及“大金融”护盘,元宇宙、NFT、数据安全、工业母机等热门概念大跌。

券商周三出现了“异动”,但向上突破并不坚决——盘中虽然冲破半年线向“年线及60日线的联合压力区”发起冲击,但最终还是回落到半年线之下,这已经是第二次冲击半年线无果。

事实上,下半年以来券商板块表现不温不火,中证全指证券公司指数仅微涨1%左右。从个股来看,49只券商指数成分股中,多达34只个股下跌,占比近七成。

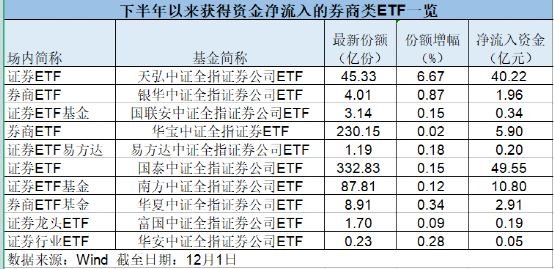

然而在板块整体表现难言乐观之时,却有大量资金悄悄涌入相关ETF基金产品。Wind统计显示,截至12月1日,下半年以来券商ETF吸金明显,尤其三大龙头产品份额齐齐增加,有产品份额暴增数倍。

具体来看,7月份以来全市场12只券商ETF中仅2只份额缩水,其余绝大多数产品份额均有不同程度增加。其中天弘中证全指证券公司ETF下半年以来份额激增667.19%,获得超40亿资金净流入,基金份额由上半年末的5.91亿份增至12月1日的45.33亿份。

国泰中证全指证券公司ETF份额增加近44亿份,获得近50亿资金净流入,目前该基金规模达370亿元以上,是全市场规模最大的窄基指数ETF。南方中证全指证券公司ETF下半年以来吸金超10亿,份额增幅超12%,截至12月1日,该基金规模达97.95亿。

此外,银华中证全指证券公司ETF、国联安中证全指证券公司ETF、华夏中证全指证券公司ETF等多只券商ETF均获得不同程度资金净流入。

整体而言,下半年来券商ETF净流入资金107.85亿元。在板块仅上涨不到2%的情况下,券商ETF却受到资金抢筹。

公募整体持仓比重有望继续提升

整体看,华宝基金金经理胡洁认为,今年券商股的表现与其近两年年报及今年一季报、中报、三季报披露的优异经营业绩形成鲜明反差,券商板块在当下时点具有较高的投资性价比:一方面,坚实的业绩带来较好的估值基础叠加政策和市场的双周期景气。

另一方面,两市成交额保持高位较去年同期明显提升,券商板块依然有向上演绎的可能空间。另外,考虑到去年四季度的低基数,四季度券商板块业绩高增长的概率极高。

中长期来看,国泰基金认为证券市场承载着企业融资结构从间接融资向直接融资转型的重任;居民财富从房地产、信托等领域向股票市场转移;海外资金持续增配A股。证券市场前景仍然可期,证券公司作为证券市场最直接受益者,仍然具备中长期配置价值。

值得一提的是,截至2021年三季度末,普通股票型基金、偏股混合型基金和灵活配置型基金重仓持有的券商股市值合计474亿元,占其重仓持股市值的1.78%;同期,A股上市券商总市值可以占到A股总市值的4.34%。公募基金对券商板块严重低配。

中信建投非银团队表示,在这474亿元的持仓中,东方财富A股、广发证券A/H股、东方证券A/H股、中信证券A/H股、华泰证券A/H股又分别占到277亿、57亿、43亿、30亿、27亿元,其余券商股的持仓之和不足40亿元,可见公募基金对券商股的主动持仓是高度集中的,且集中于财富管理受益标的和头部券商标的。

未来随着注册制改革的全面推进,具备投行业务核心竞争力的券商有望得到公募机构的青睐,公募机构对券商板块的整体持仓比重有望继续提升。

关注两条投资主线

就券商板块的投资主线而言,机构建议主要关注两大主线。

其一是财富管理主线。国泰基金认为,证券行业有望受益于流动性宽松,且坚定推荐财富管理主线。协会公布的Q3行业经营数据,经纪业务收入增速低于同期交易量增速,佣金率进一步下滑,未来收益率远高于经纪业务费率的财富管理业务会成为证券行业业绩支撑。三季报看到多家券商经纪与财富管理收入增速远高于同期交易量增速,财富管理条线开始加速为券商兑现业绩。

基金投顾预期保持强劲增长,券商正做深财富管理产业链。第二批基金投顾试点机构东方证券、国信证券等近期正式上线基金投顾业务。而中金微50上线六个月累计配置规模突破100亿元,累计签约客户超3500人。

在国泰基金看来,随着基金投顾业务试点机构数量增长及投资者教育的普及和深入,投资者对新的买方投顾服务模式接受度增强,预计基金投顾业务将成为券商财富管理的重要抓手。

其二,机构业务大有可为。为机构客户提供全链条服务能够获得更稳定、多元的收入,2020年高盛、摩根士丹利的机构业务收入占总营收的比重在50%以上。我国证券行业机构业务大有可为,机构化程度高的券商有望胜出。

华泰证券建议关注券商板块中综合实力突出、护城河优势明显的龙头券商,机构化程度较高的低估值龙头。

2022-01-22 00: 19

2022-01-21 18: 36

2022-01-21 16: 14

2022-01-21 12: 59

2022-01-21 08: 22

2022-01-21 08: 27