今日,又有多只纯债基金公告暂停大额申购,有的一天最多只能买100元。对于暂停大额申购的原因,基金公司纷纷表示,“为了维护基金份额持有人利益,保障基金的平稳运作。”

5月以来,已有超130只债基发布“大额限购令”。业内人士认为,纯债基金限制大额申购一方面为防止资金涌入摊薄收益,另一方面则是出于对行情预判的考虑。此外,债券基金在分红前也会暂停大额申购。

多只债基宣布暂停大额申购

最低至100元

5月18日,多只纯债基金同时公告宣布暂停大额申购,有的最低限购金额低至100元。

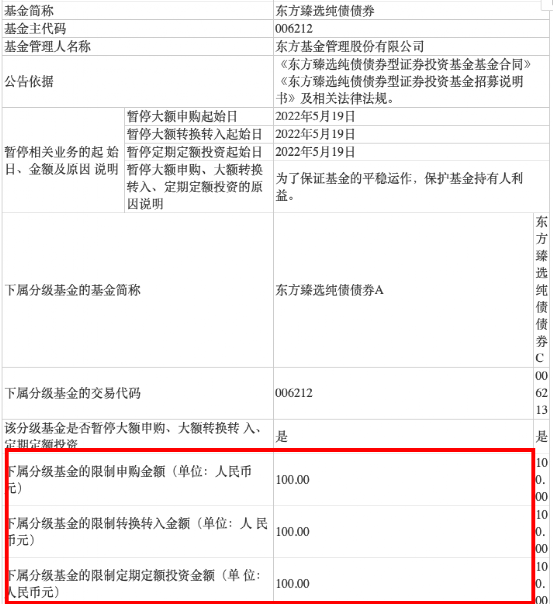

比如东方臻选纯债(A/C)发布公告称,2022年5月19日起,本基金管理人暂停接受投资者对本基金的单笔金额100元以上(含100元)申购(包括日常申购和定期定额申购)、转换转入申请,且单个基金账户单日累计申购(包括日常申购和定期定额申购)及转换转入金额不得超过100元以上(含100元)。

记者注意到,由于对A类和C类基金份额的申请金额分别设置了100元的上限,这意味着单只基金每天累计购买上限为200元。

除此之外,同日,兴全基金旗下兴全稳泰债券、兴全恒裕债券公告称,自2022年5月18日起,本基金管理人有权拒绝接受本基金A类份额单个基金账户单日申购(包括日常申购、定期定额申购)、转换转入累计金额超过2000万元的申请,有权拒绝接受本基金C类份额单个基金账户单日申购(包括日常申购、定期定额申购)、转换转入累计金额超过100万元的申请;

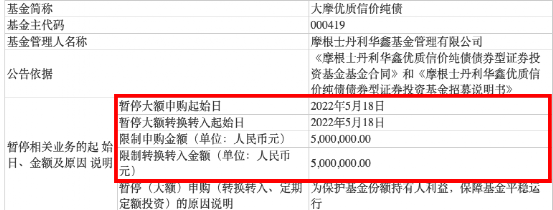

大摩优质信价纯债(A/C)也发布暂停大额申购公告,起始日为2022年5月18日,限制定期定额投资金额为500元。

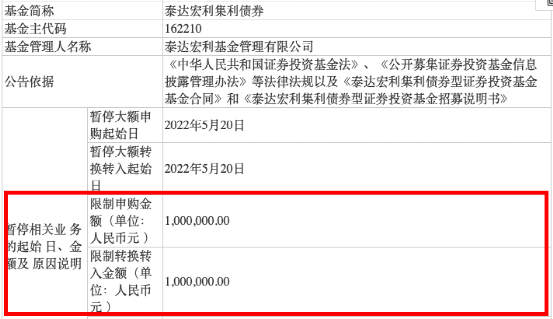

泰达宏利集利债券(A/C)则从2022年5月20日起,暂停接受单日单个基金账户单笔或累计超过100万元(不含100万元)的申购。

此外,还有华泰柏瑞锦乾债券、华宝宝润纯债、博时裕弘纯债等均发布了100万大额限购相关公告。

对于暂停大额申购的原因,基金公司纷纷表示,“为了维护基金份额持有人利益,保障基金的平稳运作。”

5月以来,超130只债基限购

继年初百余家债券基金公告暂停大额申购后,近日,又有多家基金公司接连宣布暂停旗下债基的大额申购业务。

Wind数据显示,截至5月17日,今年已有1162只(A/C分开统计)债基发布公告宣布暂停大额申购,占今年所有暂停大额申购基金总数的65.72%。其中,5月以来,已经超130只债基宣布“大额限购”,仅5月5日单日就有28只债基宣布暂停大额申购。而4月28日有55只债基限制大额申购,为今年以来单日最高。

从限购金额来看,2000万元、1000万元、500万元、100万元、50万元、10万元等级均有出现,近期则1万元、5万元级别限购较多。而为了避免摊薄原持有人的收益,以及保证“橱窗基金”的业绩,近几日集中公告宣布将暂停大额申购债基金当中有的限额甚至低至100元。

比如,日前,南方昭元债券、南方旭元债券、南方亨元债券、南方聪元债券、南方华元债券、长盛盛裕纯债A、上银慧佳盈债券等多只纯债基金申购金额均设置了100元的上限。

关于纯债基金暂停大额申购的原因,沪上一位固收基金经理认为,受权益市场持续震荡影响,投资者对避险资产的需求愈发强烈,因此今年债权类基金再次“大热”,尤其大体量资金偏好选择稳健型产品,基金管理人为防止短期内大量资金快速涌入摊薄原持有人收益,而进行限额。而一般限购严格到100元应该大多是基金公司的拳头产品,也是希望能持续打造出较好的业绩,此外,也可能是基金经理的主动选择,根据其自身的投资策略控制匹配的管理规模。

华南一位公募固收投资人士也表示,股市震荡之下,权益基金回撤幅度较大,风格更稳健的纯债基金吸引了不少投资者,同时迎来机构投资者积极配置。大额资金的涌入会摊薄收益,基金公司通过限购的方式可以有效缓解这种情况。事实上,从这些限购的基金持有人结构来看,部分产品机构投资者占比较高。而从业绩来看,大多数产品中长期业绩不错,处于行业前二分之一水平。另一方面,临近年中,对下半年行情预判可能需要更多的时间,目前市场或将维持震荡。暂时限制大额申购,有助于基金平稳运作。

预判下半年债市或处于震荡略偏弱格局

展望后市,多位业内人士表示,预判下半年债市或处于震荡略偏弱格局,组合上通过久期择时管理、杠杆择时策略、信用债行业和个券利差挖掘策略等多种手段去提升组合收益。

嘉实中短债基金经理李金灿表示,在投资操作层面,首先力求稳定,让组合的风险时刻处于可预测状态。其次,做大概率正确的事:只参与大概率的、有安全边际的机会;不确定性较大时,保持一定比例的成本计价仓位,同时也兼顾赎回压力。持仓方面,以短为主,长短结合:短久期票息策略为主,此外,关注长久期波段机会,以及债市下跌环境中的对冲手段。

华泰柏瑞固定收益部副总监何子建表示,预期全年大概率在货币政策上会维持在相对宽松的状态,这无论对中短债产品还是中长期纯债产品都提供了一个相对有利的投资环境。当前市场的利差水平以及融资成本,对中短久期信用债品种更为友好。所以在底层资产配置上,我们倾向于选择比较优质的中短久期、高等级信用债,以此来追求相对稳定的静态收益。除了会做一些信用债配置以外,也会在投资限制范围内,充分运用仓位优势,选择多种灵活的其他投资策略,比如短久期、杠杆、骑乘策略等,力争提升组合的整体收益水平。另外,投资者可能也会比较关注债券资产的信用风险问题。

兴业基金固定收益投资部基金经理刘禹含表示,预计短端资产的收益可能会有一定幅度的上行,一定程度上修复因4-5月份短端资金价格持续走低带来的短端资产收益的扭曲。不过在经济基本面偏弱、资金面整体偏宽松的大环境下,调整幅度应可控。总体来看,预判下半年债市可能处于震荡略偏弱的格局,6月份至三季度或将面临一定的调整压力,但预计幅度不会很大。下半年品种表现上,相对更看好中短端信用债的配置价值。在具体的投资操作过程中,会通过久期择时管理、杠杆择时策略、信用债行业和个券利差挖掘策略等多种手段去提升组合收益。

华富吉丰中短债基金经理倪莉莎表示,从核心要素看,基本面进一步回落的概率偏低、货币政策面临的外部制约有所增强、地方债发行或对5月流动性构成负面影响,一些潜在的风险因素可能对未来市场形成扰动。但考虑到国内疫情形势仍具有较大不确定性,后续国内经济恢复的斜率可能偏慢,当下流动性仍处于宽松阶段,债券市场短期风险并不大。因此,短期来说,市场观点偏中性,但如果后续疫情改善、地方债发行加快,会再考虑适当缩短久期。

2022-05-19 22: 08

2022-05-19 17: 48

2022-05-19 16: 08

2022-05-19 12: 40

2022-05-19 12: 24

2022-05-19 10: 42