A股上市公司中期业绩报告披露季收官。总体来看,全部A股中报业绩增速有所下滑;上游能源、材料和半导体等行业景气态势稳健,净利润增速贡献较大;消费者服务、地产等行业业绩承压。

多位基金经理表示,中报披露之后,组合调整的视角逐渐偏向明年,对于那些景气度较高、但估值和市场关注度较低领域,会着重去关注投资机会。同时对于一些交易拥挤度比较高的板块,则会着重去关注它们的投资风险,同时会适度灵活调整仓位。

中报季正式收官

能源盈利增速位居行业第一

伴随着8月的落幕,A股上市公司中报季正式收官。据Wind数据统计显示,2022年上半年,A股全部上市公司营收和归母净利润分别为34.54万亿元和3万亿元,按可比数据计算,比上年同期分别增长8.42%和3.34%。

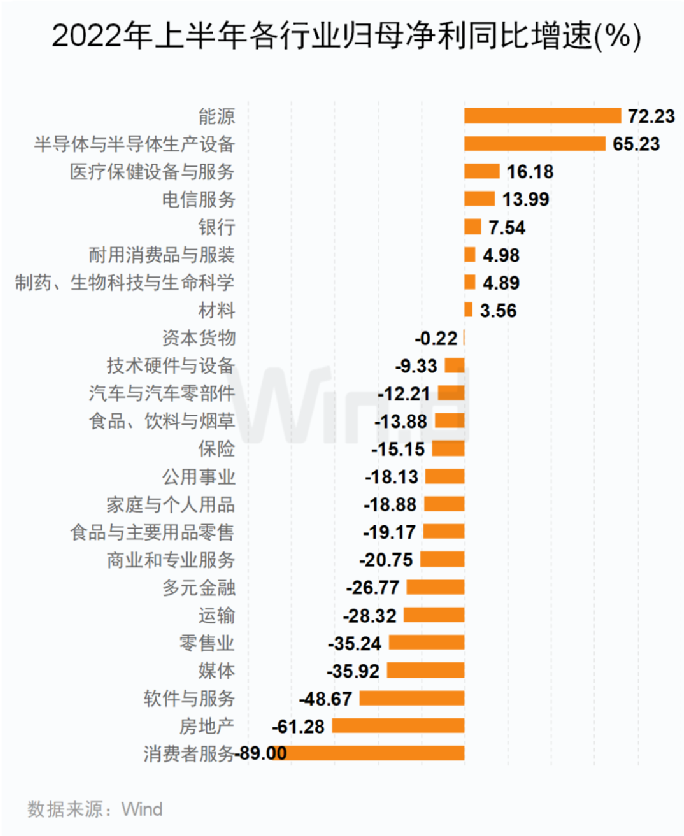

从行业增速来看,中报利润增速较高的行业集中于中上游行业,能源盈利增速位居行业第一,高达72.23%,营收增速为50.77%。其他行业营收方面,半导体、公用事业、材料、生物制药等行业增速均超过10%,但其盈利表现略有分化,半导体、医疗保健和电信服务行业净利润增速较高,分别为65.23%、16.18%和13.99%,而材料、生物制药行业均低于10%,公用事业更是低至-18.13%。受疫情反复扰动影响的消费及房地产行业盈利增速为-89%和-61.28%。

从盈利翻倍公司来看,数量分布较多的行业集中体现硬科技特色,位居前列的几个行业如资本货物、材料、技术硬件、半导体及生物制药公司家数分别为114家、113家、69家、39家、和37家。

平安基金权益投资中心投资执行总经理神爱前表示,上半年由于疫情原因,部分地区、部分行业受影响比较大,但从最终中报披露业绩情况来看,上市公司整体业绩仍表现出很强的韧性。从具体行业看,中报业绩增速排在前面的分别是煤炭、有色金属、电力设备与新能源、基础化工及石油石化,即围绕能源方向的板块在今年上半年的业绩比较突出,不管是旧能源相关的煤炭、石油石化,还是新能源相关的有色、电新和基础化工,这一点基本符合市场预期。同时,可以看到汽车及汽车零部件行业在上半年成本上升、供应链中断等不利环境下,业绩仍表现较好,业绩向上拐点可能出现;风电行业上半年由于成本上升、去年抢装等原因,上半年业绩表现稍差一点,但业绩低点可能也已经过去。另外在硬科技方向的电子和军工板块,关注到业绩超预期的个股也比较多。

海富通基金量化基金部基金经理纪君凯表示,A股上市公司2022年中报已披露完毕。整体上,全A股上半年归母净利润增长2%,相较一季度有所下滑,增速情况不及预期。但是分板块来看,在不同的板块里强弱分化较为明显,上半年的亮点是新老能源的交替。新能源板块,光伏、新能源汽车、风力发电、半导体等新兴产业的上半年盈利增速以及下半年的盈利展望都维持高增长;老能源板块,上半年俄乌冲突导致全球能源价格飙升,国内的传统能源供给有一定的壁垒,此类传统能源板块的盈利增速相对较好。

他同时提到,中报数据较有特色的行业:1)有色金属,累计增速最高的单一行业,主要增长点是锂矿—锂矿价格今年以来价格大幅上涨。国内部分锂矿陆续投产,但价格不但没有下调还在进一步上涨,这对于很多国内拥有锂矿资源公司来讲是实现了量价齐升,相关代表性的公司的盈利增长较高。2)煤炭,自去年煤价高涨至今,动力煤的供应依然是处于紧平衡状态,动力煤价格基本上横在高位。发电厂缺煤的情况偶有发生,这或与全球能源供应紧张的大环境有关。我国煤炭在供给端的产能受限,煤炭行业供需紧平衡状态或将延续,价格可能还将继续在高位。3)电力设备,电力设备及各大新能源的子板块于今年上半年都维持了很强的正增长。4)石油石化,部分具备海洋石油钻探资格的公司的盈利增速相对较好,此外,部分具备海外进口原油资质的公司在原油上涨的背景下有所受益。5)汽车,虽然上半年汽车产业链不及预期,但随着Q3汽车旺季到来,汽车行业面临着一个很明显的业绩改善。6)电子,全球半导体下行预期影响了电子行业的情况,但是行业内仍不乏亮点——很多电子公司会转移到汽车电子领域,这是一个相对较为景气的赛道。

兴业基金权益研究总监邹慧表示,整体看来,全部非金融上市公司的利润增速有一定回落,大市值公司业绩好于小市值公司,上证50高于沪深300、高于中证500。业绩超预期的公司主要集中在电力设备新能源、农林牧渔以及上游资源品行业。

汇丰晋信基金宏观及策略师沈超表示,中报情况看,高景气板块主要分布在新老能源中,包括新能源相关的光伏、电池、电网设备和锂矿,上游资源相关的煤炭、石油石化和金属新材料,以及通信设备,医疗服务和交运中的航运板块。而受疫情影响的航空社服,和受地产影响的地产链相关板块业绩仍承压。整体来讲,在全球能源危机背景下,能源相关板块表现亮眼,而受成本需求双重压制 中下游板块普遍承压。细分板块中,除了市场关注已经比较高的电新和煤炭外,通信设备和金属新材料市场关注较低但高景气度继续维持,值得重点关注。

适度灵活调整仓位

增加高景气行业配置

结合中报披露情况,一些基金经理也在积极调整投资策略。

平安基金权益投资中心投资执行总经理神爱前表示,会根据每个季度的季报情况,去佐证自己的研究判断,以及发现一些新的投资线索。一方面,对于自己既有的持仓,中报业绩只要是在佐证我对产业、公司业务的判断,我不是太在意一些误差。事前的业绩预测难免会做不到完全精准,只要这个业绩没有破坏对公司业务发展、业绩周期的判断,我都是比较满意的。但对于一些破坏逻辑的季报,或者预示业绩周期将要发生变化,我会进行一定减仓。另一方面,我也会积极利用中报,去发现一些之前没有持仓的机会,或者有些公司与行业业绩超预期,引起研究与关注;或者有些业绩面临向上拐点,投资时机逐渐接近,对于这些我也比较重视。

中报披露之后,组合调整的视角,逐渐偏向明年的视角了,在明年视角看,业绩周期在往上走的,我觉得在汽车零部件(本土化、创新渗透率提升)、海风海缆(平价周期开启,进入加速)、消纳与储能等方向更多一些,另外军工、电子、光伏等方向也存在结构性机会。

神爱前同时提到,在接下来新基金在建仓过程中,节奏会略谨慎一些,注意一些回撤控制。但建仓方向基本一致,建仓过程完成后与老基金的策略基本一致。

兴业基金权益研究总监邹慧表示,会根据中报业绩做部分调整,大体的调整思路如下:1)新能源行业方面,短期内市场可能会再度担心需求以及竞争格局的问题,我们还是会继续挖掘技术进步以及存在竞争壁垒的环节;2)传统能源公司的核心在于供给端的收缩,长时间的供求矛盾保证盈利的稳定性,未来相当长的时间内仍然是不错的选择;3)尽管前期有所反复,但在疫苗和新冠药的共同作用下,我们相信疫情终将控制,因此判断消费场景的修复预期将进一步提升,同时经过过去两年的估值消化,部分消费类及出行链公司的估值性价比开始显现,预期可以取得一定的业绩增长的稳定收益;4)半导体板块自2021年8月见顶以来,股价已经出现大幅调整,尽管从行业基本面角度而言,板块的见底可能还需要等待,但我们认为可以适度关注。

“下半年老基金持仓或新基金建仓的策略会有所不同,老基金持仓调整主要是结合持仓品种的业绩匹配度不断优化,而新基金则可能考虑建仓期的因素而尽量以绝对收益为主要导向,建仓更多是一个缓慢而稳健的过程。”邹慧提到。

海富通基金量化基金部基金经理纪君凯表示,后续会不断跟踪基本面变化,从而增加景气行业的配置。具体来说,比较看好:1)电动车上游及中游的成长股正逐步的周期化,看法偏中性,但仍有不少结构性机会。2)比较看好半导体设备,国产替代逻辑顺。3)光伏设备。4)军工。5)光伏储能。6)海上风电。7)煤炭。

汇丰晋信基金宏观及策略师沈超表示,自己对行业和公司景气度跟踪是高频的,定期报告的数据更多是验证前期判断。因此从关注的方向来看,不太会因为定期报告而出现大规模的变化,策略的调整更多还是渗透在日常对于宏观经济、行业和上市公司高频数据的跟踪里,整体策略会基本保持稳定。中报公布以后,对于那些景气度较高、但估值和市场关注度较低领域,会着重去关注投资机会。同时对于一些交易拥挤度比较高的板块,则会着重去关注它们的投资风险。

2022-09-04 21: 42

2022-09-04 18: 50

2022-09-04 16: 36

2022-09-04 14: 55

2022-09-04 12: 11

2022-09-04 10: 49