今年以来资本市场持续震荡,ETF基金份额与规模双双逆市攀升。截至2022年9月2日,年内ETF份额累计增加逾3400亿份,ETF总规模已突破1.5万亿。随着ETF 市值规模的增长,市场中规模超过百亿的旗舰型产品不断增多。

尽管总规模再上新台阶,ETF基金市场分化依然显著,基金公司及产品头部效应愈演愈烈。业内表示,以国外的被动指数基金占比为标准,我国ETF及指数基金产品仍有很大的发展空间。但新的指数开发及产品设计难度加大,需要兼顾独特性与市场接受度。

ETF总规模达1.52万亿

2004年我国首只ETF产品诞生以来,国内ETF净值整体呈稳健上升的态势。2004年国内ETF规模仅为54亿元,此后一路发展,并在2020年首次突破1万亿元,截至2022年9月2日最新数据,国内ETF规模已达15194亿元。

Wind统计显示,截至9月2日,年内ETF份额累计增加3436亿份,较去年末同期增长33.45%,达到1.37万亿份;ETF总规模增加1076亿元,较去年末增长7.62%,达到1.52万亿元. 具体到各类型来看,与去年底相比,跨境型ETF、股票型ETF、货币型ETF规模增幅相对较大。

ETF基金总份额及总规模的增加,一方面源于存量基金的“成长”, 但主要源于新发基金的贡献。据统计,合计103只ETF基金于2022年以来成立,最新总规模842亿元。其中,华安中债1-5年国开行债券ETF、富国中债7-10年政策性金融债ETF等政金债ETF成为新发基金规模主力军。

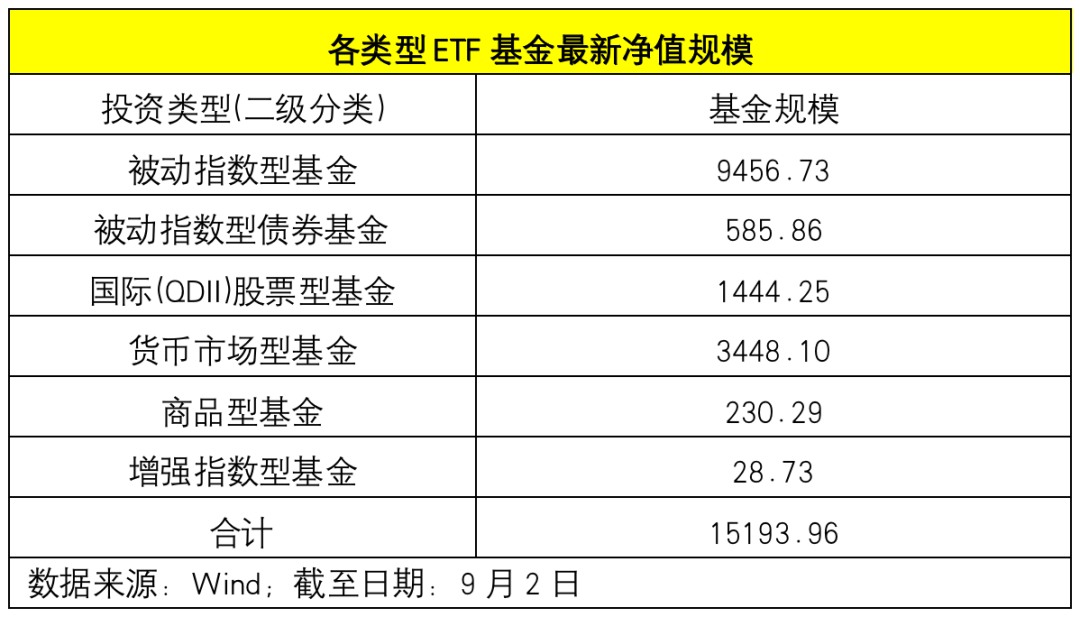

目前,国内ETF以股票型ETF和货币型ETF规模居前。Wind统计显示,截至2022年9月2日,国内股票型ETF和货币型ETF规模分别为9485亿元和3448亿元,占比分别为62.4%和22.7%。跨境ETF规模为1444亿元,占比为9.5%。商品型ETF及债券型ETF则规模较小,分别为230亿元及586亿元。

随着ETF 市值规模的增长,市场中规模超过百亿的旗舰型产品数量攀升。截至9月2日,国内市场共有 34只ETF产品资产净值超过 100 亿元,其中华宝现金添益ETF和银华交易货币ETF规模更是突破千亿。

股票ETF中,华夏上证50ETF、华泰柏瑞沪深300ETF、南方中证500ETF、国泰中证全指证券公司ETF等规模领先,合计24只股票ETF最新规模超百亿。

值得一提的是,从产品数量来看,2004 年来国内 ETF 数量逐年增加。方正证券研究报告指出,国内ETF 产品数量在 2014 年 首次突破 100 只,2019 年再度突破 200 只。而据Wind,截至 2022年9月2日最新数据,国内 ETF 数量已经达到了 736 只。

头部效应愈演愈烈

在ETF总规模持续攀升的同时,ETF产品分化明显加剧。非货ETF中有9只ETF规模超过200亿元,但同时规模不足5000万元的迷你ETF多达113只。

Wind统计显示,截至9月2日,除货币ETF外,华夏上证50ETF的最新规模为513.74亿元,华泰柏瑞沪深300ETF规模为441.8亿元,南方中证500ETF规模为385.39亿元,国泰中证全指证券公司ETF、华夏上证科创板50成份ETF规模超过300亿元。

而目前规模不足1亿元的ETF基金有227只;其中,有113只ETF规模不足5000万元,即清盘红线以下。

富国创业板ETF、招商中证沪港深500医药卫生ETF、浦银安盛中证沪港深消费龙头ETF等6只ETF规模不足千万; 国泰中证沪港深动漫游戏ETF、华夏沪深300ESG基准ETF等21只ETF规模不足2000万元。

从基金规模集中度来看,相较于去年末,今年基金产品规模头部效应更加明显。Wind显示,最新规模超50亿的ETF有62只,规模合计1.15万亿,在ETF总规模中占比达到74.2%。而在去年末,规模超50亿的ETF有47只,规模合计不到万亿,在ETF总规模中占比不到7成。

不仅ETF单只产品间规模分化严重,不同基金公司间ETF基金规模分化也比较显著。Wind统计显示,华夏基金管理的ETF规模为2319亿元,规模居于首位。华宝基金银华基金的ETF管理规模分别为2182亿元和1939亿元。此外易方达基金国泰基金和华泰柏瑞基金管理的ETF规模同样比较靠前,分别为1542亿元、945亿元和903亿元。

深圳一家中型公募市场部人士表示,“各类ETF遍地开花、新增规模爆棚,折射出基金公司布局之迅猛。相较于其他类型基金产品,ETF更容易出现马太效应,因为流动性好、规模偏大、交易量大的场内基金,更容易吸引机构和大户等资金。随着头部基金公司积极发行ETF,产品线渐趋完整,行业竞争进一步加剧。”

不过他同时表示,以国外的被动指数基金占比为标准,我国ETF及指数基金产品仍有很大的发展空间。对于目前尚未明显规模优势的基金公司而言,布局ETF的战略突破口或在于公司自身的资源禀赋。

2022-09-04 21: 42

2022-09-04 18: 50

2022-09-04 16: 36

2022-09-04 14: 55

2022-09-04 12: 11

2022-09-04 10: 49