而Miller Value Partners是大佬本人创立的投资机构,它拥有超过20年的历史,最新规模17亿美元。虽然比尔·米勒已经于2022年初宣布退休,但是根据官网消息,比尔·米勒依然持有Miller Value Partners和Miller Value Partner 衍生出的Patient Capital Management少数股权.

这是全球主动投资大厂万亿美元资管机构“资本集团”上架ETF产品之后,又一主动管理重磅机构加入ETF大潮。与资本集团类似,Miller Value Partners推出的也是主动管理ETF。

这背后透露了什么信号,我们一起来看看。

传奇大佬旗下机构加入

来自SEC的信息显示,Value Partners Appreciation ETF目标是投资20-40只股票,在以数年为时间维度,力求打败标普500,ETF会使用杠杆。并且,ETF在主要投资策略里面还注明:这只ETF可以被认为是不分散的,相较于分散的基金它有可能将更多的资产投资于单一标的。

以20-40只股票构建组合,确实是比较集中的。相较之下,目前资本集团主动管理股票ETF组合中含约70-80只股票。

连续15年跑赢标普500创记录

在美国公募基金界,比尔·米勒是一个创造了历史的名字。比尔·米勒的职业生涯始于富达的投资传奇彼得·林奇的麦哲伦基金,是当时被“力捧”的明星基金经理。后来比尔·米勒离开,转而创立了Legg Mason。

1991年到2005年,比尔·米勒管理的基金—价值信托基金曾连续15年跑赢标普500指数,创下历史记录,在美国所有基金中排名第一。这背后的部分原因在于他很早发现了亚马逊、美国在线等股票,为组合贡献了丰厚收益。米勒自称是价值投资者,却不囿于教条式的价值投资观念。他说价值投资并非根据市盈率等选择低估值。这些原则过于简单,一旦奏效就很快被市场模仿从而失效。

大佬的职业生涯也并非高歌猛进、直线上升。

2006年之后,比尔·米勒的传奇并没有能持续。2006年到2011年他管理的基金跑输标普500,并在2008年的金融危机中遭遇超过50%的回撤。

但2019年凭借亚马逊等股票,比尔·米勒的业绩又“闪耀”起来。

这背后还有另一个令人关注的原因:作为比特币的早期投资者,比尔·米勒也从比特币上斩获了丰厚的回报。同样是价值投资的拥趸,“股神”巴菲特认为比特币是“老鼠药”的平方,但比尔·米勒持不同意见。

不过,他在接受采访时也表示,他并没有押重注在比特币身上,他只是比特币的“观察者”,而最好的“观察”就是自己投一点。

2022年早些时候比尔·米勒宣布从自己创立的Miller Value Partners 退休,他表示这是审慎的决定,或许也是对投资者比较好的决定,而他管理的基金此前数年业绩不尽如意。

在2022年3月的最后市场观察中比尔米勒这样写道:

来源:Miller Value Partners.

“我相信市场上有很多好的机会。过去10年引领市场的成长型股票有可能转向价值型股票,这一转向刚刚开始。市场上,其他有吸引力的领域是能源(其价格即使在70美元时也无法反映石油价格,更不用说超过100美元了)、中国股票(其估值似乎太低并表示要提供支持性政策)、金融股(主要受益于利率上升)、房地产股(其估值在中低个位数甚至不能反映当前基本面的适度延续),以及与旅游相关的名称,如航空公司和邮轮船舶(由于强劲的消费者资产负债表和稳健的经济,应该会看到多年的强劲需求)。亚马逊和 Meta 等科技巨头也很有吸引力。最后,我们可能可以从52周高点下跌50%或更多的一篮子股票可能会发现一些长期便宜货”。

距离比尔·米勒做出上述论断约一年。

我们来看看市场是怎样为这位“大佬”“打分”。

亚马逊最近一年股价仍下跌了32.46%,如果听从他的判断在当时买入或许还需要等待一段时间,以时间换“空间”。

跟踪MSCI中国指数的ETF MCHI过去一年价格下跌了4.25%。

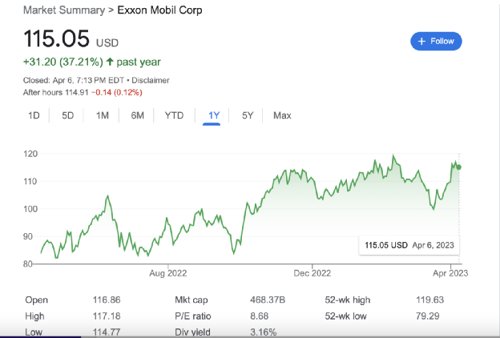

埃克森美孚股价上涨了37.21%。

贝莱德旗下的跟踪美国金融服务指数的ETF iShares U.S. Financial Services ETF最近一年净值下跌15%,其中最近一个月净值就下跌超过10%。硅谷银行破产,瑞信危机波及了金融服务业, 金融服务ETF表现不佳。

可见,即便是价值大佬,也只“猜对”了一部分。

这也印证了比尔·米勒自己的话,预测市场是非常难的。他说只有一种情况下的,人们有较大概率对市场做出正确的预测:在极端情况下。当市场极端乐观或者极端悲观时,很明显这种状况难以持续。

主动大佬纷纷加入ETF大潮

Miller Value Partners上线ETF似乎是另一个信号。过去10年,若问全球资产管理行业最值得关注的趋势是什么:ETF的快速增长一定是答案之一。

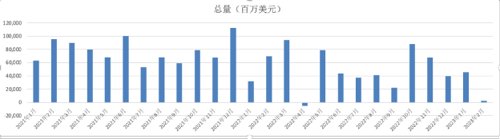

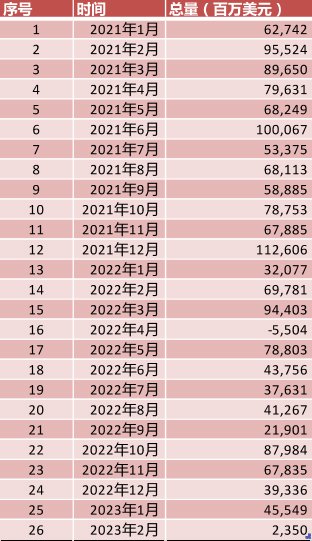

来自美国投资公司协会ICI的数据显示,截至2023年2月底,美国ETF规模6.73万亿美元。硅谷银行破产,瑞信危机下,尽管股票市场演绎了波澜壮阔的行情,但是2023年前两个月,ETF净发行(发行-赎回)达479亿美元。相较之下,去年全年的净发行为1019亿美元。

如果拉长时间看,美国投资者对ETF产品的热爱是令人吃惊的。例如,2021年1月至2023年2月,26个月份中,仅有一个月份,美国ETF遭受了净赎回,其余月份均为净发行。26月间,累计净发行超过1.5万亿美元。

这背后的原因是多重的。一是,在美国市场超越基准真得很难。二是,透明、费率低的ETF品类越来越多,越来越能满足投资者自己“组建”组合的需求。而主动管理ETF被Cathie Wood带火之后,逐步进入了投资者的视野。虽然Cathie Wood自己的产品令无数投资者“折腰”,但是主动管理ETF的概念逐渐被人接受。

2022年2月两万亿美元主动管理巨头资本集团一口气上线了6只主动管理ETF。6只产品持续获得资金净流入。尝到甜头之后,资本集团又追加了几只主动管理ETF。而摩根士丹利近期也加入了ETF阵营。

如今价值投资大佬也来了。ETF潮流似乎无人能抵挡。下一个入局的是谁?

2023-04-10 08: 30

2023-04-10 08: 00

2023-04-09 22: 50

2023-04-09 19: 08

2023-04-09 18: 48

2023-04-09 17: 45