随着科创板市场的震荡回暖,近日再有多只次新基金密集公告可投科创板。截至今年二季报,公募重仓科创板总市值已经接近2900亿元,同比激增近70%,公募重仓投资科创板的体量在开市四年多呈现了快速的增长势头。

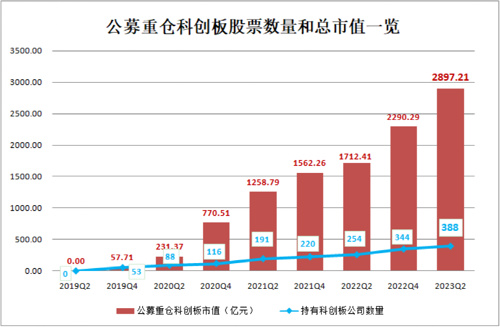

多位行业机构和投研人士表示,各类型基金密集投向科创板市场,公募重仓科创板市值创新高,都意味着科技创新企业的投资价值获得了机构资金的认可。在中国经济结构调整中科技创新将是重要推动力,多家公募基金也将科创投资作为重要方向,引导社会资本流入科技创新领域,更好服务科技创新发展。进入8月份以来,鹏华基金、财通资管、浦银安盛基金等多家基金管理人发布公告称,根据有关法律法规规定和基金合同的约定,上述公司旗下次新基金——财通资管医疗保健、鹏华稳健增利、浦银安盛颐璇平衡养老目标三年持有(FOF)等多只产品可投资科创板股票。在投资科创板股票过程中,将根据审慎原则,保持基金投资风格的一致性,做好流动性风险管理工作,并提示了投资科创板股票存在的相关风险等。除了上述基金外,创金合信益久9个月持有、鑫元数字经济、中信保诚远见成长等多只次新基金也于近日发布可投科创板的公告,产品类型涉及了养老目标基金、二级债基、混合型基金等。Wind数据显示,随着科创板市场不断壮大和投资机会增长,公募重仓科创板股票的数量和总市值也在持续攀升。截至2023年二季报,公募重仓科创板总市值达到2897.21亿元,同比增长1184.8亿元,增幅高达69.19%。从重仓股数量看,目前也增至388只,同样呈现逐渐攀升的势头。自2019年7月22日科创板首批新股上市,科创板总市值从0到超过7万亿元,A股市场占比达到7.34%。公募基金在科创板投资也从0起步,最新重仓股总市值接近2900亿元,成为公募基金重要的投资方向。投资的产品类型,也从科创主题基金、指数基金发展到普通主动权益类基金、股票ETF、“固收+”基金、公募FOF基金等各类型产品。谈及各类产品争相布局科创板市场的现象,嘉实基金大科技研究总监王贵重表示,目前各类型基金竞相布局科创板,一定程度上也反映了对科技创新企业投资价值的认可,因为投资投的是未来,而资本总是向有吸引力的地方聚集。公募配置科创板市值创新高的背后,与经济进入高质量发展阶段,科技强国的时代发展趋势,以及现代化产业体系建设等密切相关,同时也离不开科创板开市以来的成果。浦银安盛基金经理秦闻也表示,各类公募基金产品加快布局科创板,一方面可以在投资端推动科创企业发展,助力企业创新再上一台阶;另一方面,科技企业在技术升级过程中,有机会突破高门槛业务,快速提升企业盈利能力和产业地位,具有较好的成长投资机会。“目前中国经济正在经历深刻的结构调整,科技创新是经济转型升级的重要推动力。在这一背景下,科创企业作为技术创新的重要承载主体,是国家产业转型升级的基石,未来有望受益于产业升级趋势,实现快速发展。”秦闻称。从基金参与科创板投资的初期看,多数是从参与打新起步,然后布局科创板主题基金,布局科创50ETF,存量产品也陆续加码二级市场投资。多家公募基金也表示看好科创板长期投资价值,并将在投资方向上不断加强科创板方面的投资布局。中信保诚基金表示,公司投研团队对于科创板中具备长期成长潜力的标的,一直保持着研究和跟踪。未来我们会继续从自上而下和自下而上两个维度,对科创板内的公司进行筛选和研究。估值方面,目前科创50指数处于相对低位的位置,叠加国内政策和产业趋势,我们认为科创板整体具备较好的长期投资价值。秦闻也表示,我们密切关注科创板的投资机会,积极参与投资高质量的科创企业;参与方法包括上市前打新和上市后从二级市场买入。科创企业已经成为中国经济转型的重要推动力量,未来对中国经济拉动的权重或逐步提升。因此,我们会持续将科创板作为重要投资方向之一,同时结合产业趋势、公司治理、估值体系等综合评估,力争做好科创企业投资。王贵重也称,随着优质企业在科创板的比例逐步增加,这正是时代、产业共同给出的投资机会。未来嘉实将不断完善科创产品图谱,通过主动和被动两种不同方式引导社会资本流入科技创新领域。多位业内人士还表示,随着各类机构投资者的加码进入,未来公募基金投资科创板市场的规模还会继续扩容,随着公募等机构投资者力量在科创板市场的发展壮大,还将更好服务资本市场和实体经济。秦闻认为,在国家支持科创方向的大前提不变的情况下,高端制造、半导体、生物医药、碳中和新能源等领域的科技创新类上市公司的盈利规模大概率有望持续提升。如果这一趋势持续维持,公募基金投资科创板市场的规模势必会同步扩容。同时,秦闻还表示,随着公募基金对科创板投资的参与规模持续扩大,一方面能更好支持科创企业融资,满足产业升级的资金需求,助力实体经济发展;另一方面,也让参与投资的公募基金能够享受科创企业高速成长带来的红利。“随着科创企业技术和盈利能力提升,科创基金规模持续扩大,有望为科创板投资带来正向循环。”中信保诚基金也认为,未来公募投资科创板市场的规模可能会保持较快的增长势头:一方面,我国一直将科技创新和高新技术产业发展作为重要战略方向,未来仍然可能会加大对科技创新的支持力度,其中包括金融支持;另一方面,科技创新是推动经济增长和转型升级的重要动力,未来随着我国经济转型升级的进一步推进,科技创新的需求将会持续增长。同时,中信保诚基金高度评价公募科创板投资对资本市场的积极作用。该机构分析,第一,公募基金等机构投资者的参与可以增加科创板市场的流动性,提高股票交易的活跃度,有效促进市场价格的形成;第二,公募基金等机构投资者拥有专业的投资研究团队和投资经验,能够对科创板市场中的公司进行深入分析和评估,形成专业的投资建议和决策。公募机构投资者的参与可以提升市场投资者的整体水平,改善市场信息效率;第三,公募基金等机构投资者通常遵循风险控制和合规要求,投资决策更加理性和稳健,有助于科创板市场长远平稳健康发展。而据王贵重观察,面对百年未有之大变局,科技兴国是时代赋予我们的使命,是大势所趋,更是人心所向。聚焦科技创新的科创板连接中国的改革与创新两大主题,定位为中国的纳斯达克,肩负着中国经济的新旧动能转换使命。“随着科创板相关基础制度逐步优化、科技创新上市企业日益增多等,公募基金有望继续向科创板倾斜,助力科技创新型企业利用资本市场做大做强,提升资本市场服务实体经济的能力。”王贵重称。