首批4只消费基础设施公募REITs上报

方丽 陆慧婧 2023-10-27 08:00

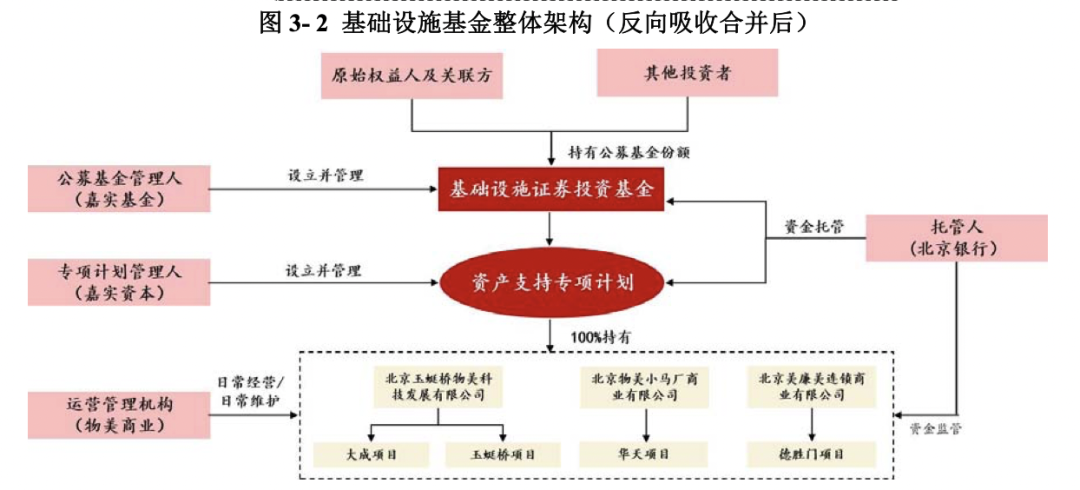

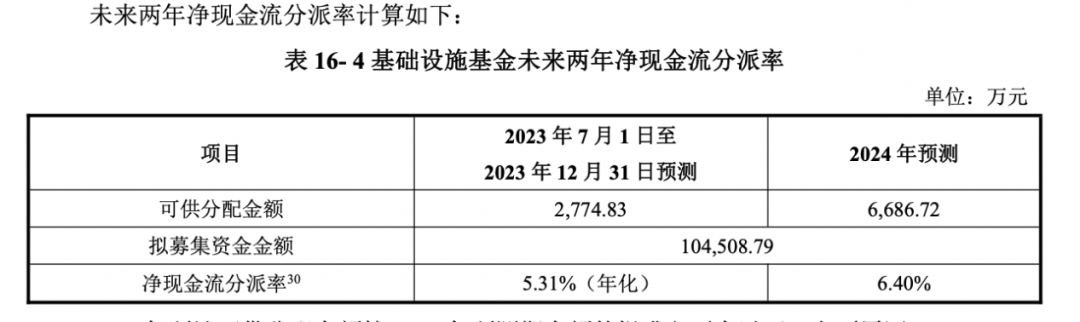

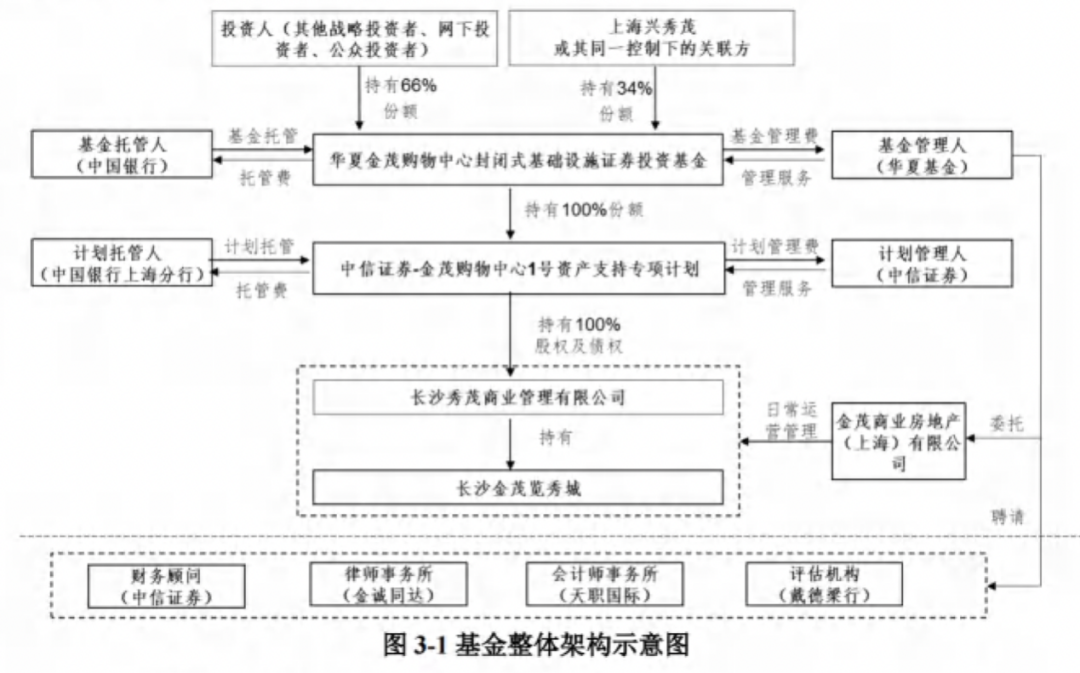

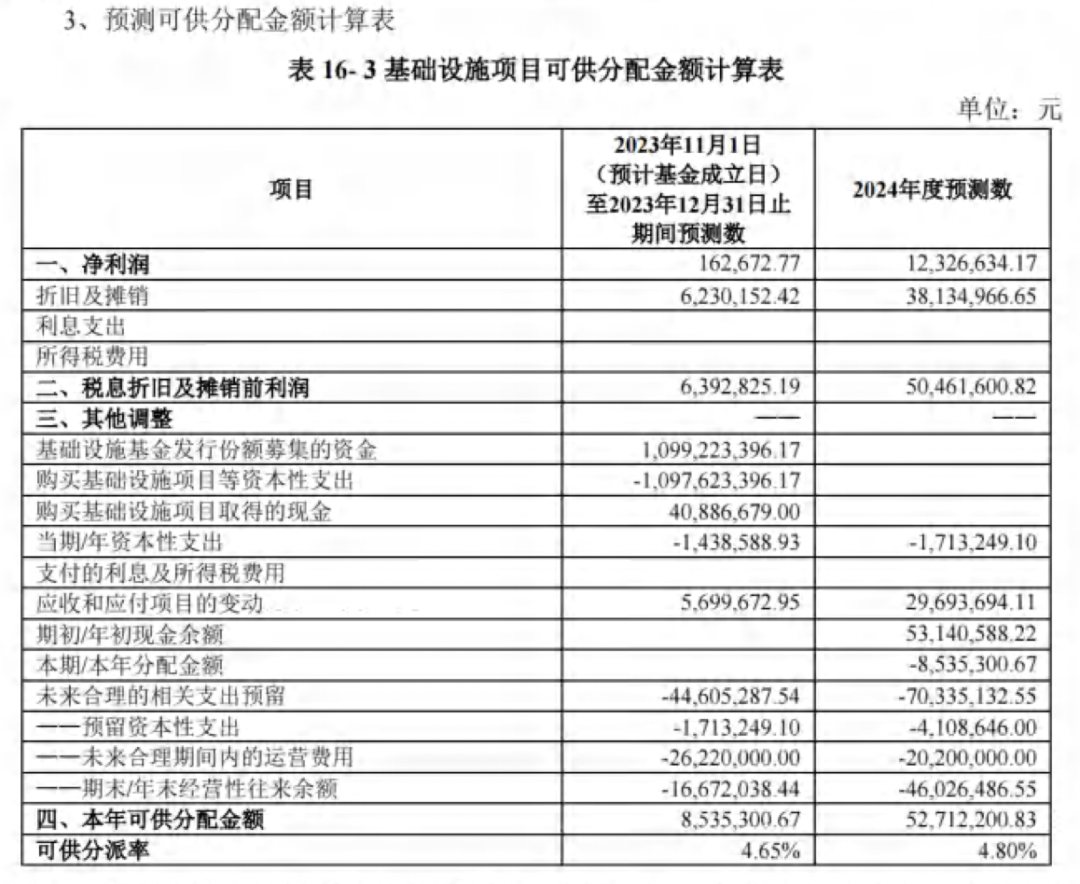

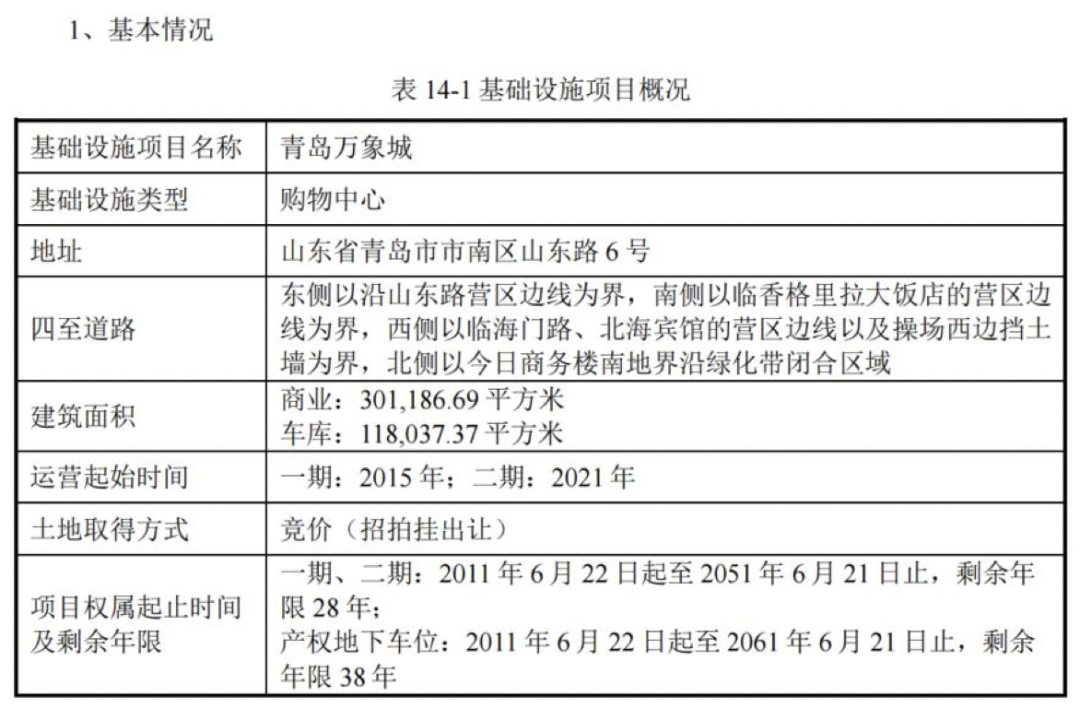

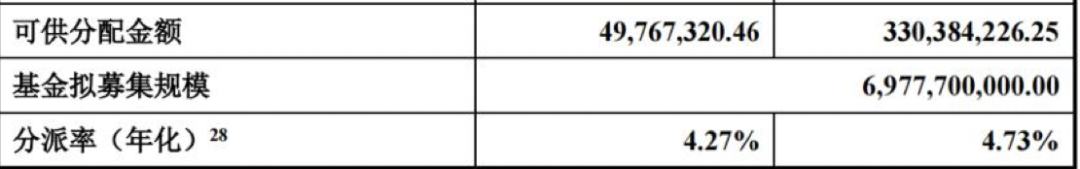

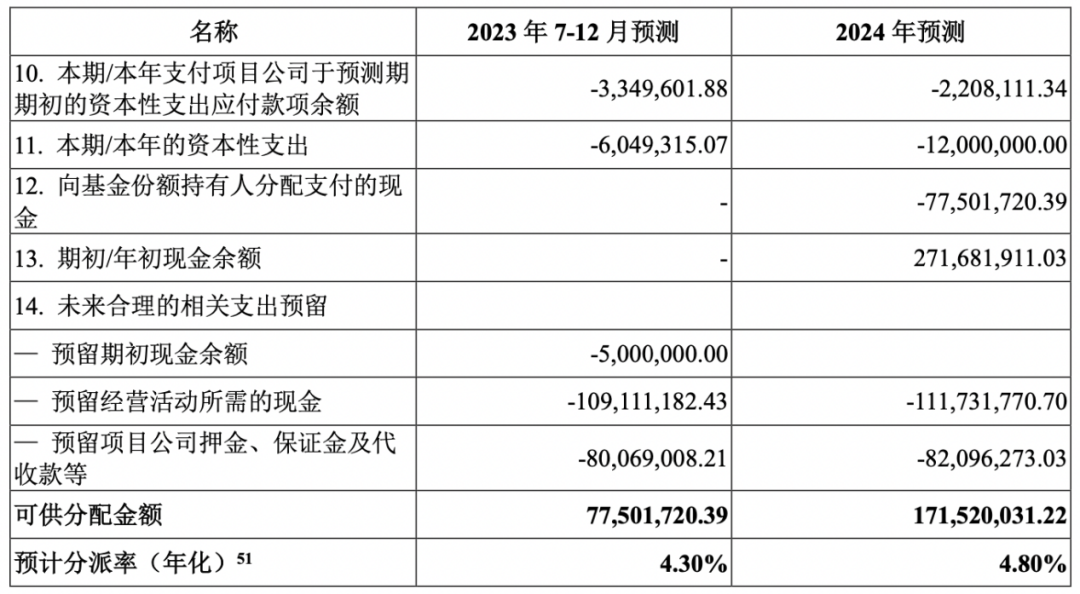

当天上报,当天即刻受理,首批消费基础设施REITs以超预期的速度推进。10月26日,证监会及沪深交易所官网显示,首批4只消费基础设施公募REITs产品正式上报并获受理。4只消费基础设施公募REITs资产类型涵盖购物中心、社区商业等。其中,华夏基金担任基金管理人的产品共2只,包括华夏华润商业REIT和华夏金茂购物中心REIT,另外两只分别为嘉实基金管理的嘉实物美消费REIT、中金基金管理的中金印力消费REIT。尤为值得一提的是,首批4只产品中包括了民企公募REITs,这也体现了监管层支持和鼓励民营企业发行基础设施REITs的动力和决心。多位业内人士表示,消费基础设施公募REITs有利于优化消费场景,激发市场潜力,进一步扩大内需、提振消费和拉动经济增长。同时,消费基础设施REITs也将有助于扩大公募REITs市场的规模和深度,为投资者提供多元化的投资选择,进一步丰富和健全公募REITs市场资产谱系。10月20日,为进一步拓宽基础设施领域不动产投资信托基金(REITs)试点资产范围,证监会发布《关于修改〈公开募集基础设施证券投资基金指引(试行)〉第五十条的决定》,将公募REITs试点资产类型拓展至消费基础设施,自发布之日起施行。 仅不到一周,国内首批消费基础设施公募REITs即完成申报,意味着首批消费基础设施公募REITs项目已箭在弦上。据中国基金报记者从证监会和沪深两市交易所发现,首批4只消费基础设施公募REITs产品正式上报并获受理,分别为华夏金茂购物中心REIT、华夏华润商业资产REIT、嘉实物美消费REIT以及中金印力消费REIT。具体来看,上交所和深交所分别有两只产品。其中,华夏金茂购物中心REIT、嘉实物美消费REIT将在上交所上市,中金印力REIT、华夏华润商业REIT将在深交所上市。 多位REITs业内人士表示,首批消费基础设施公募REITs的申报,使得公募服务实体产业与国家战略方向进一步扩容,为落实国家“扩大内需”战略背景下的投融资效能转型升级提供了创新示范效应。纳入消费基础设施后,公募REITs将进一步成为金融服务实体经济高质量发展的创新工具和重要载体。华夏基金基础设施与不动产业务部就表示,消费基础设施REITs作为成熟REITs市场最主要的类型之一,资产规模大,市场化程度高,是投资消费增长的重要载体。消费基础设施公募REITs可盘活优质的消费类基础设施存量资产,让公募服务实体产业与国家战略的能力得到更充分得发挥。嘉实基金人士表示,首批消费类REITs项目获正式受理,显示出我国公募REITs已初步具备在保质提效基础上实现常态化发行的趋势。随着我国公募REITs市场“首发”+“扩募”双轮驱动的发展格局正式成型,将有效推进REITs产品常态化发行,推动公募REITs市场高质量发展。此外,中金基金副总经理、创新投资部负责人李耀光也表示,随着REITs市场多元化水平不断提升,扎实做好运营管理的各项工作实为重中之重。未来,一方面,将与外部管理机构在运营层面上紧密协作、各展所长、互相学习、共同进步,努力实现资产持续稳健运营,力争使得REITs产品的分红能力达到预期;另一方面,将继续积极参与行业创新发展,探索不同基础设施资产类型,优化底层资产运营管理,力求切实有效地服务实体经济,助力行业高质量发展。根据已披露的信息,首批消费基础设施公募REITs的底层资产包括购物中心、社区商业等,原始权益人包括金茂、物美、印力、华润,均为我国头部消费基础设施领域的参与者,旗下资产类型丰富,位于一、二线城市的资产较多。首批项目原始权益人的优质,也表明头部企业对消费基础设施公募REITs的积极态度。随着首批4只消费基础设施公募REITs获受理,该批产品的招募说明书草案也一同披露,底层资产细节浮出水面。招募说明书草案显示,嘉实物美消费REIT拟通过特殊目的载体持有项目公司股权实现对基础设施资产的控制,基础设施资产包括大成项目、玉蜓桥项目、华天项目和德胜门项目,总建筑面积 77,894.28 平方米,当期目标不动产评估值总额和净额均为 10.44 亿元。各项目主要经营物美、麦德龙等品牌超市,以及餐饮、理发、药店等贴近社区生活的便民商业,是典型的保障首都基本民生的社区商业项目。根据嘉实物美消费REIT未来两年净现金流分派率预测,2023年7月至年末的净现金分派率为年化5.31%,2024年的预测值为6.4%。华夏金茂购物中心REIT的底层资产是长沙金茂览秀城,是中国金茂打造的首个览秀城产品,也是产品线中的旗舰产品。该公募REITs拟持有的基础设施项目为坐落于湖南省长沙市岳麓区环湖路1177号方茂苑(二期)的长沙览秀城购物中心。长沙览秀城项目于2016年建成,拥有1栋建筑物。长沙秀茂依法享有长沙览秀城项目的不动产权,包括房屋所有权及其占用的土地使用权以及对附属于前述资产的共有部位或其他共用设施设备所拥有的权益。根据可供分配金额计算表,华夏金茂购物中心REIT2023年11月-12月可供分派率预测值为4.65%,2024年为4.8%。华夏华润商业REIT底层资产为青岛万象城,是华润置地体系内的标杆项目。该公募REITs拟持有的基础设施项目的资产范围为项目公司持有的青岛万象城项目(包括一期、二期及配套建设的1,319个产权地下车位)的建筑物所有权及其占用范围内的国有建设用地使用权,以及相关人防车位使用权。 华夏华润商业REIT2023年11月至12月可预测分派率为4.27%,2014年为4.73%。中金印力REIT底层资产为杭州西溪印象城,杭州西溪印象城位于浙江省杭州市余杭区,隶属于杭州市重要新兴商圈——大城西板块的黄金地段,毗邻西溪湿地,具有较好的自然及人文环境与完善的周边公共服务配套设施,接驳杭州地铁3号线洪园站,是杭州城西单体总建筑面积最大的TOD购物中心。 根据招募说明书草案披露的预测可供分配金额计算表,中金印力REIT2023年7-12月预测分派率为4.3%,2024年为4.80%。可以说,消费基础设施REITs的上报,意味着公募REITs发展打开新的空间。市场各方纷纷预测,公募REITs试点资产范围不断扩展,预计未来公募REITs市场规模将持续扩容。同时,公募REITs产品规模的增长和种类的丰富,有利于吸引资金参与公募REITs投资,投资策略更加多元化,市场流动性不断提升,REITs产品的长期投资价值和资产配置价值或将进一步得到广大投资者的关注和认可。先锋瑞驰基金表示,首先,四单消费类REITs集中上市,是在REITs市场规模扩容上迈出的一大步,这样加之近期已经申报的6单项目,预计年内将有上市10单REITs发行上市,这对于REITs市场规模而言是一个急速的提升;其次REITs市场既需要增重(规模扩容)、也需要提效,而充分丰富市场的资产类别结构是重要途径之一。消费类REITs作为一个大类资产发行上市,既是回归了REITs底层资产的本源即商业地产,同时由于消费类REITs的收益回报更容易受到区域经济活力、商业客群、商品品类、运营方管理水平等多维度影响,对于市场而言也是极大增加了标的的估值弹性,使得目前以受经济景气周期影响较大的资产为主的单一市场格局得以有效改观,估值有弹性更是市场摆脱无差别下跌、产生赚钱效应的基础。华夏基金表示,中国消费基础设施行业市场化程度高、参与主体多元、存量资产可观。但是,消费基础设施项目投资周期长、初始投资成本高,新增投资缺口大,亟需补充资本金,消费基础设施公募REITs则提供了很好的解决方案。华夏基金进一步表示,消费基础设施公募REITs可盘活优质的消费类基础设施存量资产,让公募服务实体产业与国家战略的能力得到更充分得发挥。一方面,消费基础设施公募REITs将促进消费基础设施再投资,鼓励更多的社会资本参与消费基础设施的投资,增加市场供给,为居民消费提供更多、更便利、更优质的消费场景、提升消费条件。另一方面,消费基础设施公募REITs能够为打通“投融建管退”的全链条,提供盘活存量资产的金融工具,优化资本结构,同时可利用资本市场的定价功能,发现持有型资产的商业价值,帮助企业回收资金用于新项目的建设和已有项目的升级改造,进入良性发展循环。 “2021年6月21日首批9只公募REITs在沪深交易所正式上市以来,公募REITs不断上新,持续扩容。消费基础设施REITs的正式推出有望进一步促进消费升级,未来将提供更多资金用于改善和升级存量项目,提高购物和零售体验,满足消费者不断增长的消费需求,同时也有望加速商业地产现代化进程。”嘉实基金人士表示。上述人士认为,消费基础设施REITs的面世反映了REITs市场的持续创新和高质量发展,也将推动相关产业链发展,创造更多就业机会,促进国内消费市场增长,为投资者提供更多投资机会,进一步助力宏观经济稳步增长和提振资本市场信心,为国内经济注入新的活力。