4月3日,A股弱势震荡,截至收盘,上证指数收跌0.18%,报3069.30点;深证成指收跌0.44%,报9544.77点;创业板指收跌1.08%,报1840.41点。两市全天成交额9226.7亿元,两市个股跌多涨少,合计1765只个股上涨,3449只个股下跌。

板块方面,有色金属板块掀涨停潮,黄金珠宝概念股活跃,油气产业链维持热度,煤炭行业震荡上行,存储芯片概念盘中拉升,小米汽车概念股大幅回调,Kimi概念股连续下跌,低空经济概念股哑火。

机构方面,中信建投证券指出,四月市场进入上市公司业绩密集披露窗口,资金关注焦点或重回基本面验证,市场的修复动能也有望逐步转向基本面好转带来的盈利推动,后续建议密切关注上市公司基本面的边际变化情况。

那么今日,盘前有哪些值得划重点的资管大事:

明天起,9只集中发售!

历史同期,发行新高!

5000亿!刚刚,央行大利好!

暴涨!历史新高!最新研判来了

2.09万亿元!创三年最低

混装扩募模式来了!

时代的Beta!重仓杀入

顶级财富大排名!招行、工行、中行、农行……最新发布

多家银行官宣:降息了!

这类产品,业绩大分化!

重磅榜单!这些公司领跑

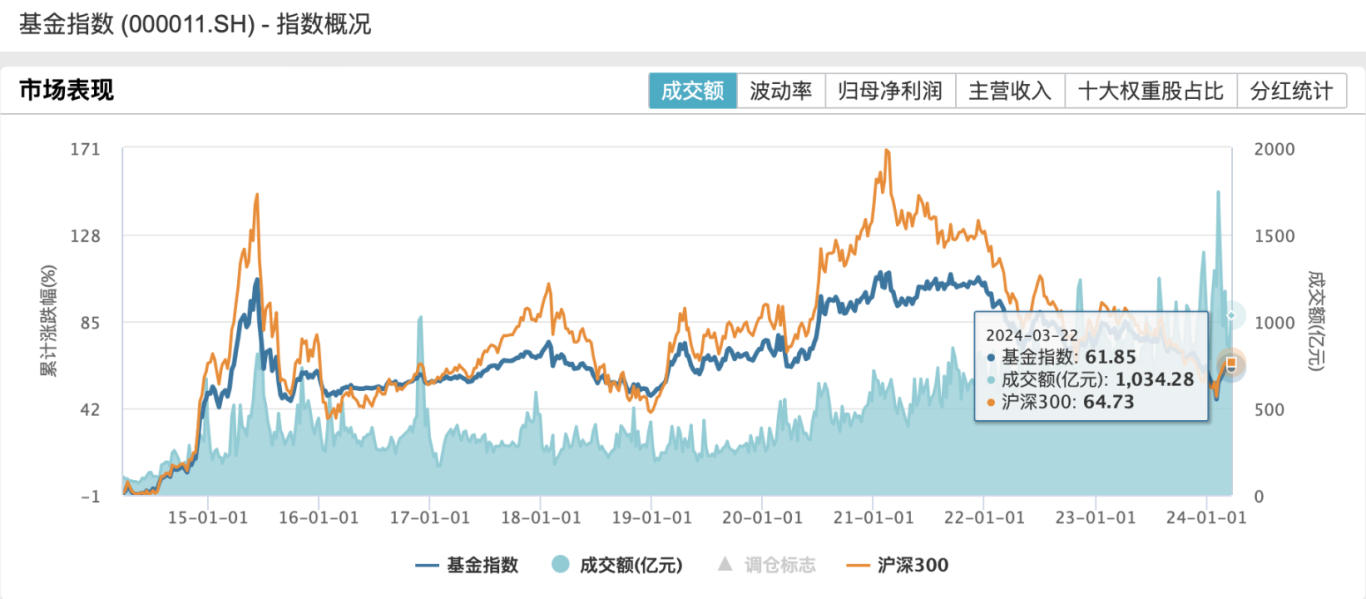

Wind数据显示,4月3日,上证基金指数收报5974.39点,跌0.50%。LOF基金价格指数收报6327.02点,跌0.61%;ETF基金价格指数收报1258.92点,跌0.67%。

明天起,9只集中发售!

中证A50指数产品的热度从一季度延续到二季度。

继摩根中证A50联接率先宣告成立后,其余9家公司旗下的中证A50联接基金将于4月8日正式发行。伴随着这批场外基金的集体发售成立,中证A50指数产品序列将再度扩容。

自3月中旬上市以来,10只中证A50ETF中多数份额出现缩水。但机构和个人投资者对中证A50的未来表现普遍看好,认可其中长期配置价值。

历史同期,发行新高!

伴随着机构投资者稳健理财需求的提升和债券牛市的延续,债券指数基金发展跑出加速度。今年以来指数债基持续升温,年内发行规模创历史同期新高。数量规模齐扩容的同时也斩获了不俗的业绩,几乎所有产品斩获正收益。

业内认为,作为全球第二大债券市场,我国债券指数基金市场仍有很大发展空间。在利率下行和政策支持的大背景下,越来越多个人和机构投资者关注到并开始配置此类产品,有望为其持续带来增量资金,助推其继续爆发。

5000亿!刚刚,央行大利好!

假期归来的第一天,央行就开始放利好,一出手就是5000亿。

4月7日,央行发布消息称,设立科技创新和技术改造再贷款,激励引导金融机构加大对科技型中小企业、重点领域技术改造和设备更新项目的金融支持力度。

暴涨!历史新高!最新研判来了

今年3月以来,黄金价格迭创新高。截至最新收盘,国际金价伦敦金现涨至2330美元/盎司附近,国内金价上海黄金交易所AU9999也报收537.50元/克。在此背景下,投资者对黄金的关注度持续提升,资金涌入黄金ETF、黄金股ETF等。

那么,近期黄金价格持续上涨的逻辑是什么?如何看待机构对于金价未来走势的分歧?当前黄金投资品种可能面临的主要风险是什么,后市将如何表现?带着这些问题,中国基金报记者采访了博时、国泰、华安、永赢、万家等基金公司的专业投研人士。

混装扩募模式来了!

近日,中航京能光伏REIT扩募申报正式获上交所受理,这也是国内首单探索光伏+水电资产混装的扩募项目。未来若是成功获批,公募REITs有望实现从单一资产扩募迈进混装资产扩募的2.0时代。

多位业内人士表示,混装扩募有望起到优化资产组合、分散风险、提高收益稳定性的作用。目前国内公募REITs市场已有4只基金完成扩募,大部分扩募资产经营都比较稳定,符合预期。未来“首发+扩募”双轮驱动仍是公募REITs发展的大势所趋。

时代的Beta!重仓杀入

从20年前重化工时代,以石化、钢铁、汽车、电力、银行等为代表的“五朵金花”到金融地产,从移动互联浪潮下的TMT到消费升级,再从能源革命下的大消费、新能源到AI科技创新赋能新质生产力,时代的浪潮一浪推着一浪,滚滚前行。

近日公布的2023年基金年报显示,公募持有的以新能源为代表的电力设备行业,总市值已从1万多亿元“腰斩”,医药生物、电子行业则新晋公募重仓“双龙头”,重仓总市值都超7600亿元。

受访机构和业内人士表示,公募基金重仓行业的变化反映了经济驱动力变迁和时代的Beta,既是投资的重要参考,也需要密切关注拐点性、趋势性变化等指标,做好逆向投资和分散投资,以提前规避投资风险。

顶级财富大排名!招行、工行、中行、农行……最新发布

随着各大银行年报披露,最新私行财富数据显露出来,依然保持着增长。

不过,私行体量最领先的招商银行,在2023年半年报“半隐”之后,最新的2023年年报对私行资产规模完全“隐身”,而此前排名第二的工商银行私人银行规模突破3万亿元。中信银行私人银行规模则是首次突破1万亿元大关,成为第8家私人银行规模超1万亿元的银行。

根据2023年半年报披露的增速情况,可以推算招行私行财富规模在2023年上半年已经突破4万亿元。不过到年报时,连增速数据也没有,无从准确获知最新私行资产规模数据。披露的客户户数依然稳步增长。

多家银行官宣:降息了!

日前,又有多家银行“降息”。

来自河南、陕西、山西、云南等地的中小银行密集发布公告,宣布下调定期存款执行利率。据不完全统计,存款利率下调幅度从5个基点至45个基点不等。

在业内看来,此次多地的区域银行下调存款利率,仍属于2023年第三轮商业银行存款利率调降的延续。而在银行存贷利差空间进一步压缩的压力下,全国性银行上半年或将开启新一波存款降息动作。

这类产品,业绩大分化!

开年以来,市场持续震荡下,红利策略基金凭借稳健的投资业绩备受资金青睐。从业绩表现来看,截至4月3日,市场上近八成红利策略产品年内收益为正的同时,主动权益产品首尾业绩差也拉大至30多个百分点。

多位业内人士认为,作为Smart Beta策略中的一种,红利策略尽管有效性较强,但细分投资策略各有不同,这种“聪明差”会在一定程度上影响相关基金产品业绩。从投资角度来看,当前交易拥挤度适中,持续看好红利资产投资机会,建议投资者通过长期持有获取稳健收益。

重磅榜单!这些公司领跑

相比权益投资,固定收益领域的业绩之争虽然没有那么突出,业绩差异仍体现了基金公司的实力区别。

究竟哪些公司在过去3年、5年、10年获得了好收成?2024年一季度又有哪些公司业绩领先?

海通证券近期公布基金公司固定收益类基金绝对收益排行榜,按照过去10年、过去5年、过去3年、今年一季度四大主要维度,基金君整理出排名前50的基金公司,供大家参考。

华夏基金

全球主要股指多数下跌,油价震荡上行、金价刷新历史新高

股市方面,全球主要股指多数下跌。非农超预期带动美债收益率上行,中东地缘局势紧张助推油价上涨,欧美主要指数全线下跌,亚太方面,恒生指数和沪深300分别上涨1.1%、0.9%,日经225、韩国综合指数则分别下跌3.4%、1.2%。

债市方面,主要发达国家的长期国债收益率多数上行。10Y美债收益率上行19bp至4.39%。其他债市方面,英国、西班牙、意大利分别上行13.8bp、12.3bp和11.3bp,法国、葡萄牙、德国和日本分别上行11.1bp、10.4bp、5bp和3bp。

外汇方面,美元下行0.2%,欧元、英镑和日元均出现上涨,涨幅分别为0.4%、0.1%和0.2%。4月1日美国制造业PMI超预期后,美元指数一度达到近期高位的104.96,随后持续回落。

商品方面,油价震荡上行、金价刷新历史新高。由于中东地缘局势进一步恶化,油价在周四大幅上涨,全周WTI、Brent油分别上涨4.5%和4.2%。受避险情绪等影响,COMEX金本周大涨4.2%至2328美元/盎司、创历史新高。

银河基金

关注主线或将转向业绩超预期的方向

往后看,在市场阶段性反弹后,迎来震荡调整。随着四月上市公司业绩披露期将近,后续市场关注主线或将转向业绩超预期的方向。若经济能进一步增稳复苏,或能够为市场修复提供更多动能,可能有利于A股市场表现。

2024-04-08 08: 00

2024-04-07 19: 34

2024-04-07 18: 03

2024-04-07 17: 11

2024-04-07 17: 11

2024-04-07 14: 22