近期A股医药板块表现亮眼,讨论热度居高不下。

从A股历史上看,医药板块是长坡厚雪赛道,曾经显著跑赢市场。

申万医药生物指数与万得全A表现

19991230-20250611

数据来源:Wind

在美股,医药同样表现突出。

在美股百年历史中,涨幅排名前50的公司里(从该公司上市首日至2025年6月11日,据Wind数据),医药板块占据6席,与金融、消费、信息技术等板块同为牛股“大户”。

另一方面,医药投资专业性较强,就连股神巴菲特对医药板块都是“悲喜交加”。他曾错失医药板块大行情机会,也曾吸取教训,在相当长的时间里持续加仓医药股。

今天就来看看巴菲特的医药股投资,希望对大家有所帮助。

01

巴菲特错过1990年代的医药股行情

巴菲特曾经表示药企变化快,研发风险高,而且超出他的能力圈范围。所以在很长一段时间对医药板块“不感兴趣”,也让他失去了1990年代医药股大涨行情。

1993年,在美国政府不断加强对制药公司管制的情况下,各大主要制药公司股价大跌。

1994年4月底,纽交所制药行业指数(DRG)只有79点。

然而,在随后5年该指数持续上涨,1999年4月底上涨到369点,4年涨幅高达367%。

1999年的伯克希尔股东大会上,有股东问巴菲特:1993年医药股大跌,你却并没有趁机低价买入主要医药公司股票,是不是犯了一个大错误?

巴菲特回答说:

“

我竟然没有那么做,简直太糟糕了。

如果再出现这样的机会,我会在一秒钟内做出反应,以低于市场平均市盈率水平的价格,一篮子地买入一批大型医药股。

巴菲特的投资逻辑非常简单——主要医药公司业务竞争优势突出,而且具有长期可持续性。

02

巴菲特把握住了第二次机会

21世纪头一个十年,对美国制药企业股票来说,是失落的10年。

由于华尔街担心制药公司的专利失效、盈利可能大幅下滑,导致医药公司股价和估值水平处于很低的水平。

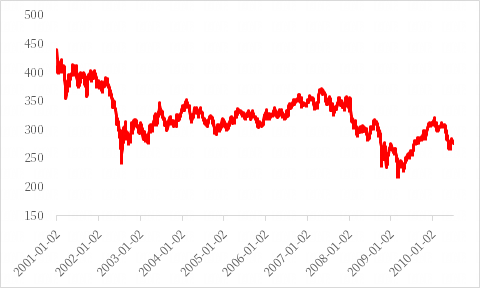

Wind数据显示,纽交所制药行业指数从2001年初的447点,跌到2010年6月底的276点,10年跌幅超过1/3。

纽交所制药行业指数表现

20010101-20100630

数据来源:Wind

不过此时市场并没有注意到,这些主要制药企业的平均分红率达4.8%,且拥有支撑企业价值的巨量现金流,其中不少计划稳定增加分红。

而在此期间,巴菲特一改九十年代“忽视”医药股做派,果断重仓了美股多家龙头医药公司。

截至2010年二季度末,持有的4只医药股市值合计为27.4亿美元,占其组合的5.9%。

(1)制药公司A:

2006年巴菲特买入2133万股,2007年增持到3倍达到6427万股。

2008年、2009年因为筹资购买其他股票,有所减持。

但在2010年二季度,再次大幅增持1743万股,增持比例达73%,持股市值24.4亿美元。

(2)制药公司B:

2007年巴菲特买入医药公司B,该公司当时是欧洲最大的制药公司。2008年增持到2211万股。2010年二季度增持4.1%。

(3)制药公司C:

制药公司C是当时全球最大的注射器及医用一次性产品的供应商。

2009年二季度新买入120万股后,四季度增持30万股。

2010年一季度又增持24.4万股,二季度又增持14.6万股,增持比例8.4%。

(4)制药公司D:

制药公司D是当时全球第五大制药厂商。

2007年买入了151万股,并持股多年。

(因法规要求,隐去相关公司名称)

03

巴菲特选择医药股的标准

从巴菲特投资的医药股的过程中,可以看出他的选股标准:

1、青睐大盘龙头股

巴菲特青睐大型制药公司,而且选择有多种专利药品的公司,其盈利有望更加稳健。

四家公司都拥有多种专利药品,在细分市场具有明显优势,比如制药公司A在日常消费品领域经营多年,有强大品牌优势,加强了公司业务的稳定性和持续成长性。

2、“别人恐惧他贪婪”,且分期分批买入

巴菲特通常在股价大跌之后估值水平低于市场平均水平之时,趁机低价买入医药股,而且不是一次性全仓买入,往往采用分期逐步买入的方式。

3、更看重组合投资

我们不知道医药龙头公司中,哪一家会推出重磅产品,我们不去评估这种因素。

如果我们以合理的价格购买了一批这样的公司,这些公司做的一些很重要的事情会在一段时间内,提供给它们可观的利润。

在这一领域,组合投资是有意义的。

——巴菲特

进一步看,巴菲特的医药投资逻辑非常清晰:好生意+好公司+好价格。

“

好生意:

巴菲特认为,医药行业代表了一个能够实现良好回报率的群体,随着时间的推移有可能获得很高的利润,这是一门好生意。

不论身在何处,医药都是“刚需”。而且随着人口老龄化的加深,医疗开支也会显著提高,这是客观规律。

而且医药行业兼具“科技属性+消费属性”的赛道,消费属性往往贡献确定性,科技属性往往贡献增量弹性,是不可多得的优质赛道。

“

一流的行业里面的二流公司往往胜过二流行业里面的一流公司,生意的选择比公司的选择更重要,它会决定到底能不能给你带来理想的回报。

——巴菲特

“

好公司:

巴菲特看重医药公司“强者恒强”,现阶段A股也有不少优质药企。

比如创新药赛道。前期我国多项国产创新药研究内容入选2025年ASCO大会,反映了目前国内医药研发呈蓬勃态势,不断取得新的进展和突破。另据Deal Forma数据显示,2024年约31%的大型跨国药企引进的创新药候选分子来自中国。

另外,像AI医疗、医疗服务、医疗器械等等方向,也有大的发展空间。因为一个更富裕的社会,对生命质量的重视及对抗衰老上的需求也会上升,其中蕴含着值得长期关注的投资机会。

“

好价格:

巴菲特常常在“低价”买入医药股,然后持有等待机会。

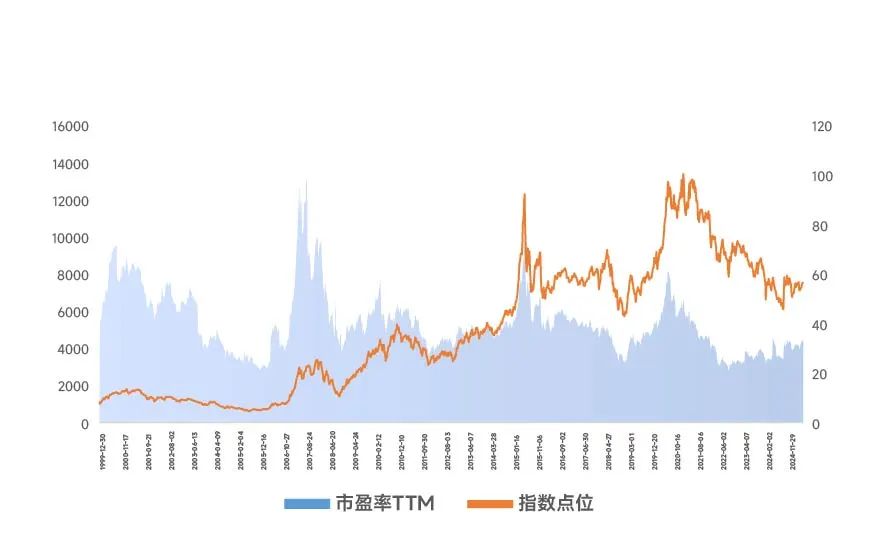

对A股而言,A股中的医药板块自2021年年中以来,估值水平有所调整。

尽管近期有所回暖,但仍处于相对低位。Wind数据显示,截至昨日(6月12日),申万医药生物板块市盈率为34倍(PE-TTM),仍低于历史上65%的时间,且产业长期成长逻辑并未破坏,或有向上的估值修复空间。

申万医药生物指数表现和市盈率

19991230-20250606

数据来源:Wind

由于医药专业性较强,且细分赛道众多,如果不好把握个股,也可以关注相关的医药主题基金,借道基金布局医药股。

“

我不会试图选择出某一家单独的、值得投资的医药公司股票,因为在医药行业要挑选出最后的胜利者实在太困难了,我宁愿同时买入一篮子主要医药公司的股票。

——巴菲特

2025-06-13 17: 12

2025-03-31 20: 05

2025-06-11 14: 30

2025-06-12 14: 18

2025-06-06 18: 26

2025-06-06 19: 23