2020年是新基金发行的历史性一年,目前整体发行量已经超过了2万亿,正在朝更高规模迈进。

基金君发现,下周新基金仍然密集发行,有21只新基金等待发行,主动权益类基金(不含偏债混合型)达到18只,而同时在售的新基金已经超过百只。后续还能出现爆款基金么?这需拭目以待。不过,请投资者布局新基金时认真筛选,不要盲目入市,尤其不要想着一夜暴富,把基金当股票来炒作。

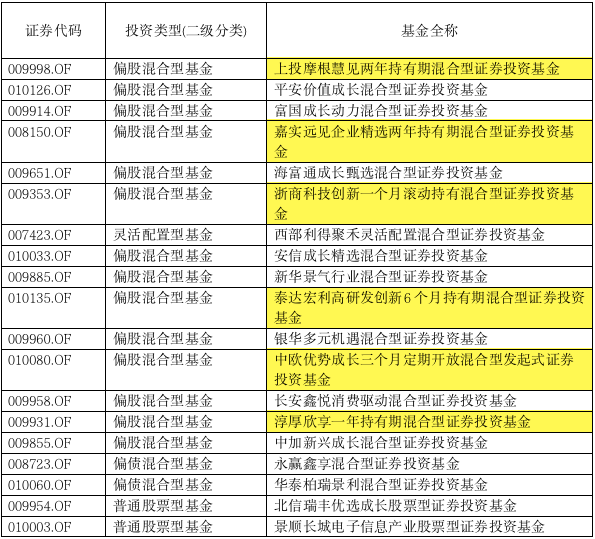

21只新基金下周起售

权益基金是今年市场关注的焦点,下周进入首发的全部基金达到21只,其中主动权益类基金(不含偏债混合型)达到18只,又是一个新基金密集发布的一周。

下周新发基金主要集中于8月31日也就是周一,杨锐文的景顺长城电子信息产业、黄维的平安价值成长等产品受到关注,此外,胡涛的嘉实远见企业精选、陈鹏的安信成长精选等,同样是受关注的品种。

投资者看新基金需要注意九个要点:

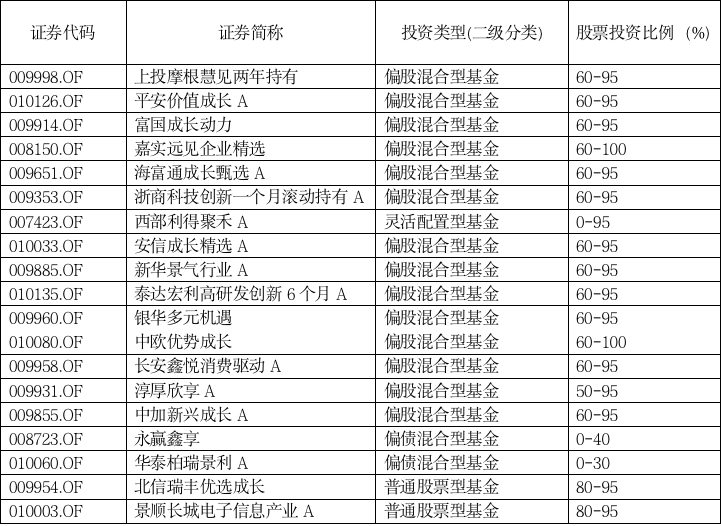

第一、要注意产品的类型。

主动权益基金也分为混合型和股票型,对投资股票的仓位有明确限制,这直接影响基金的业绩表现、波动、以及回撤水平等。

区别比较大的是普通股票型基金,这类产品往往投资于股票的比例不低于基金资产的80%,会保持较高仓位,如北信瑞丰优选成长、景顺长城电子信息产业。

也有偏股混合型基金,如这类基金的投资股票的仓位往往在60~95%,仓位相比股票型基金更为灵活。如平安价值成长、嘉实远见企业精选、富国成长动力等。

(数据来源:WIND)

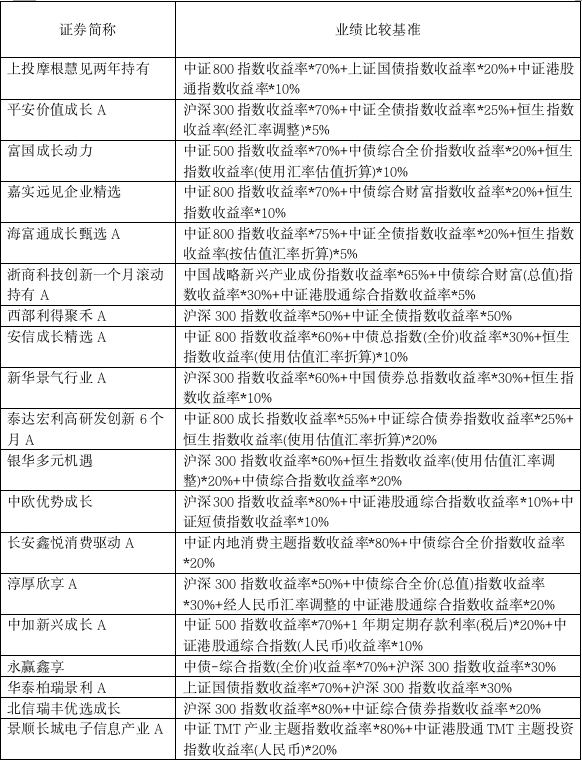

第二要看产品的业绩基准

一般基金业绩基准,包括某一类股票指数乘以某比例再加上某一类债券比例乘以某比例,投资者要注意通过业绩基准看基金的风格。

(数据来源:WIND)

比如嘉实远见企业精选的基准为“中证800指数收益率*70%+中债综合财富指数收益率*20%+恒生指数收益率*10%”,大概率这个基金更成长风,且可以投资港股。

也有一些偏行业或者主题的品种,如长安鑫悦消费驱动的基准为“中证内地消费主题指数收益率*80%+中债综合全价指数收益率*20%”,意味着这只基金更多布局消费领域;而景顺长城电子信息产业的基准为“中证TMT产业主题指数收益率*80%+中证港股通TMT主题投资指数收益率(人民币)*20%”,将更多布局TMT领域成长股,可能会更偏高仓位运作。

目前投资者更多关注基金实际收益的高低,而对是否超越业绩比较基准的关注度并没有那么高。其实业绩比较基准是一只基金投资目标的体现,非常重要,投资者也需要引起重视。

投资者核心要注意三个方面,首先是业绩基准中,对某一指数占比超60%以上的需要引起重视,这个可能是产品风格的一个表现,比如跟踪中证500会更偏成长风;比如跟踪沪深300会更稳健,偏爱蓝筹。其次投资者要看各个跟踪指数的比例,这背后也代表产品的风险特征。最后一般业绩基准中有香港指数的产品,投资范围内是可以通过港股通布局港股。

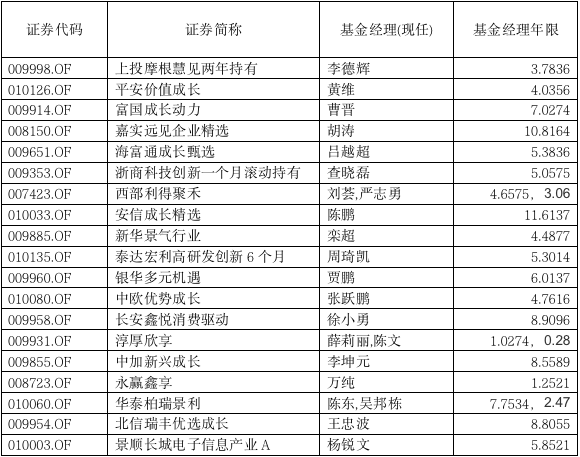

第三、关注看基金经理人选。

目前投资者焦点关注在更多投资A股的基金上,因此重点来看看偏股混合型和股票型基金基金经理人选。

首先看这些基金经理的实际管理基金的年限。投资者可以重点看看年限较长的基金经理。

(数据来源:wind)

若仅运作时间长且业绩较好的基金经理。梳理了这些基金经理的从业经历、管理规模、历史回报等,投资者可以对比下。

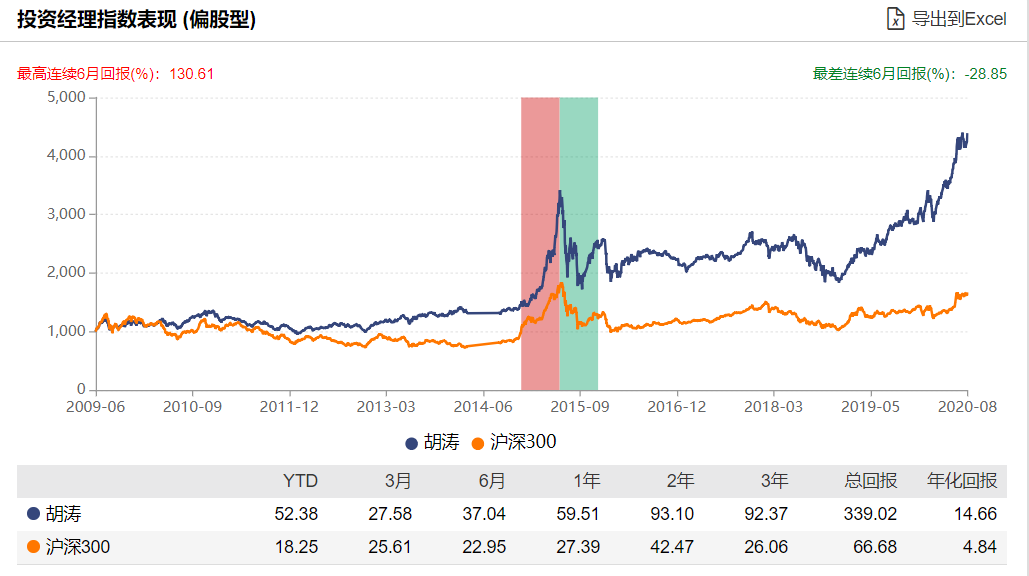

嘉实远见企业精选拟任基金经理胡涛,目前在管基金总规模为71.45亿元(wind)。

胡涛简历:美国印第安纳大学凯利商学院MBA,特许金融分析师(CFA),18年证券从业经历。曾任北京证券投资银行部经理、中国国际金融有限公司股票研究经理、长盛基金研究员、友邦华泰基金经理助理、泰达宏利专户投资部副总经理、研究部研究主管、基金经理等职务。2014年3月加入嘉实基金,曾任GARP策略组投资总监,现任主基金经理。2014年8月20日至今任嘉实优质企业混合基金经理,2019年11月19日至今任嘉实成长收益基金经理,2020年7月22日至今任嘉实新收益灵活配置混合基金经理。

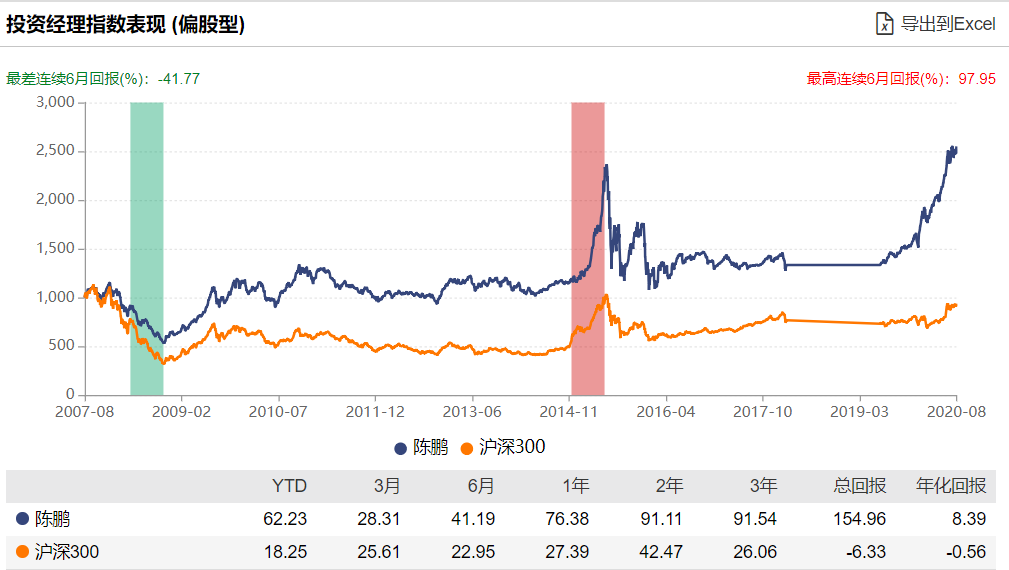

安信成长精选拟任基金经理陈鹏,目前在管基金总规模为9.99亿元(wind)。

陈鹏简历:工商管理硕士。历任联合证券行业研究员,鹏华基金基金经理,安信基金综合管理部首席招聘官。现任安信基金研究部总经理。2019年7月10日至今,任安信新回报灵活配置混合型证券投资基金的基金经理。

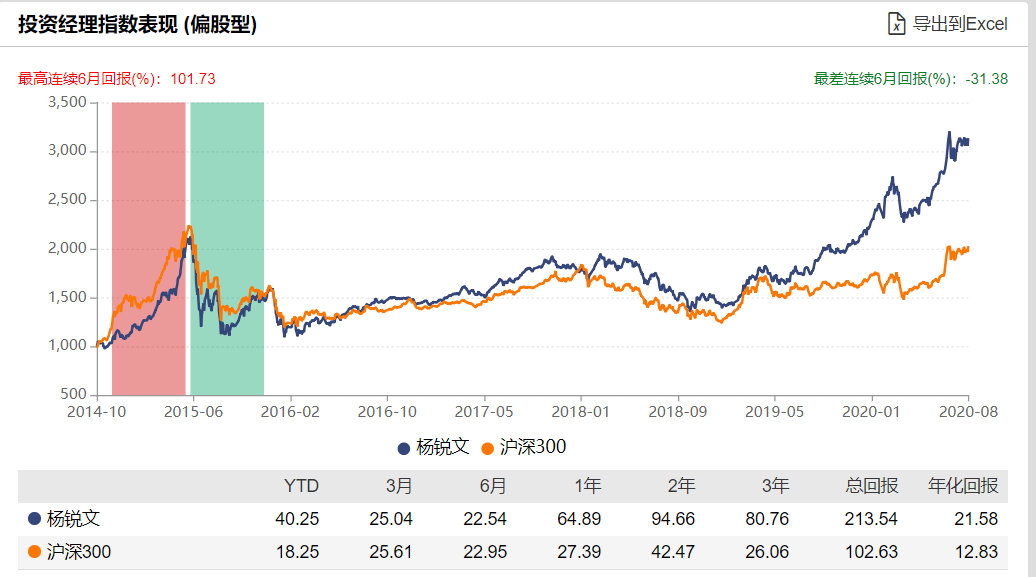

景顺长城电子信息产业拟任基金经理杨锐文,目前在管基金总规模为193.98亿元(wind)。

杨锐文简历:工学硕士、理学硕士。曾担任上海常春藤衍生投资公司高级分析师。2010年11月加入景顺长城,担任研究部研究员,自2014年10月起担任股票投资部基金经理,现任股票投资部投资副总监兼基金经理。具有10年证券、基金行业从业经验。

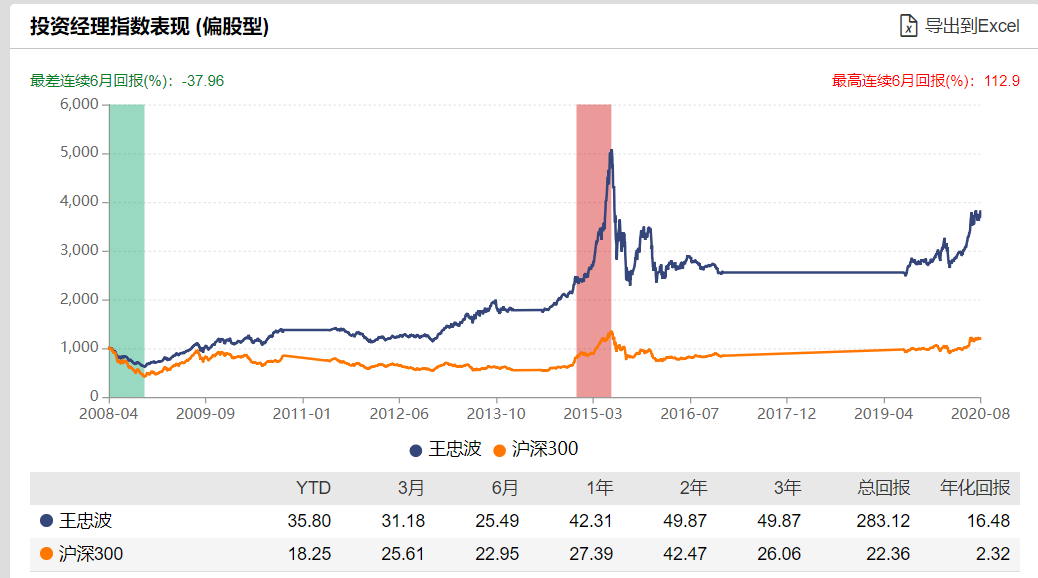

北信瑞丰优选成长拟任基金经理王忠波,目前在管基金总规模为0.51亿元(wind)。

王忠波简历:博士,高级会计师。曾就职于山东财政厅、山东证券公司、证券交易所、银河基金、国联安基金管理有限公司。2000年5月起加入深圳交易所,从事证券研究工作。2002年6月加入银河基金,历任研究部宏观策略与行业研究员、副总监、总监等职务。2010年12月加盟国联安基金,任总经理助理兼研究总监职务。2014年4月加盟招商基金,任投资管理四部部门负责人职务。2019年7月起任北信瑞丰平安中国主题灵活配置混合型证券投资基金基金经理。

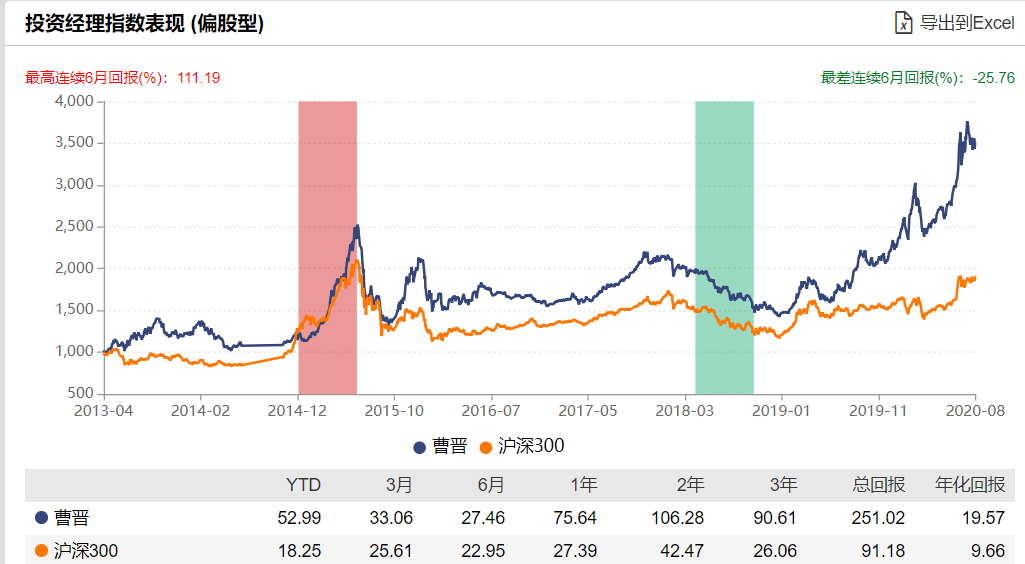

富国成长动力拟任基金经理曹晋,目前在管基金总规模为39.87亿元(wind)。

曹晋简历:硕士,曾任汇丰晋信助理研究员、研究员、基金经理助理、基金经理;2014年6月加入富国基金,2014年10月至2015年10月任富国天源平衡混合基金经理,2015年1月起任富国中小盘精选混合基金经理,2015年10月至2019年3月任富国天源沪港深平衡基金经理,2019年2月起任富国通胀通缩主题轮动基金经理,2019年4月起任富国国家安全主题基金经理,2020年7月起任富国创业板两年定期开放混合型基金经理;兼任权益投资总监助理。

曹晋的投资理念是从一个行业或一家公司的产业角度出发,努力走在产业发展曲线的前面,更专注成长股投资。

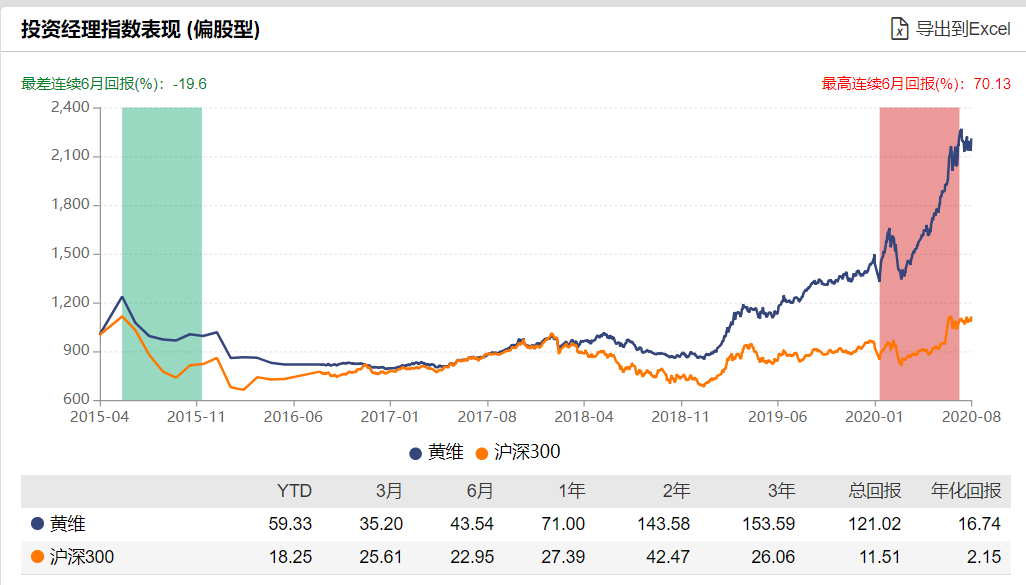

平安价值成长拟任基金经理黄维,目前在管基金总规模为47.26亿元(wind)。

黄维简历:北京大学微电子学硕士。曾先后任广发证券研究员、广发证券资产管理(广东)投资经理。2016年5月加入平安基金,现任平安睿享文娱灵活配置(2016-08-24至今)、平安优势产业(2018-08-22至今)、平安安盈灵活配置混合(2019-05-24至今)、平安匠心优选混合(2020-02-21至今)、平安估值精选混合(2020-04-22至今)基金经理。

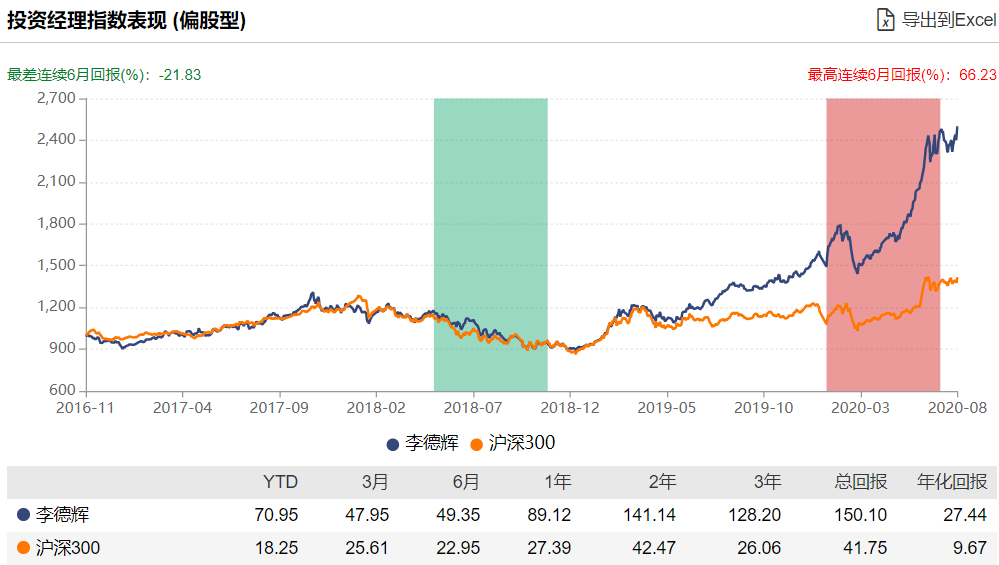

上投摩根慧见两年持有拟任基金经理李德辉,目前在管基金总规模为70.67亿元(wind)。

李德辉简历:李德辉,上海交通大学生物医学工程博士,自2012年7月至2014年7月,在农银汇理担任研究员;自2014年8月起加入上投摩根,先后担任研究员、行业专家兼基金经理助理、基金经理,自2016年11月起担任上投摩根科技前沿基金经理。自2018年3月至2019年7月同时担任上投摩根安全战略及上投摩根双核平衡基金经理,自2018年6月起同时担任上投摩根卓越制造基金经理,自2019年3月起同时担任上投摩根智选30混合基金经理,自2020年1月起同时担任上投摩根慧选成长股票基金经理。

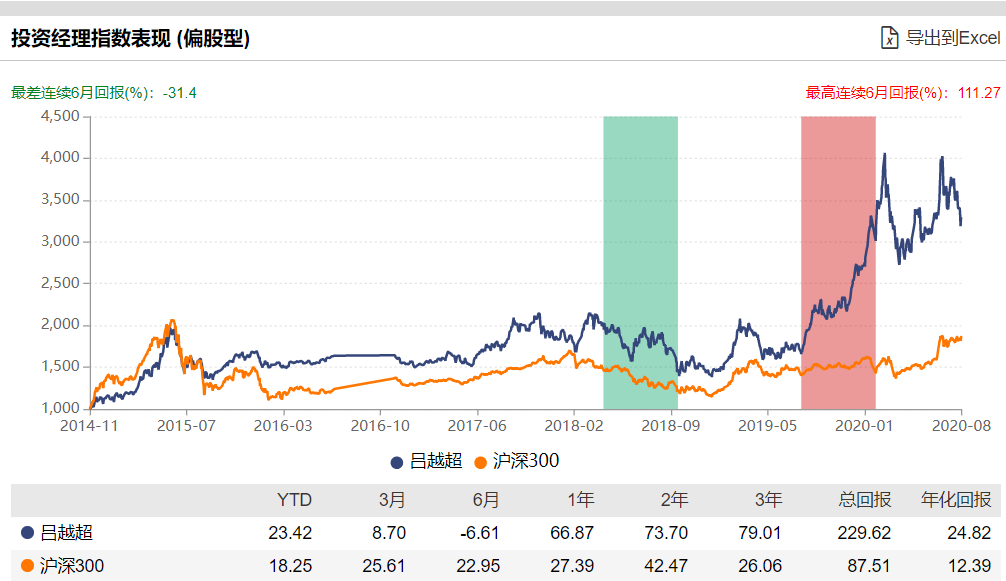

海富通成长甄选拟任基金经理吕越超,目前在管基金总规模为86.75亿元(wind)。

吕越超简历:上海财经大学,金融学硕士。2010年7月至2010年12月就职于长江证券,担任机械行业分析师;2010年12月加盟泰达宏利,担任研究员、高级研究员。2016年11月起任海富通股票基金经理。2019年12月起担任海富通先进制造股票基金经理。2020年3月起任海富通科技创新混合基金经理。

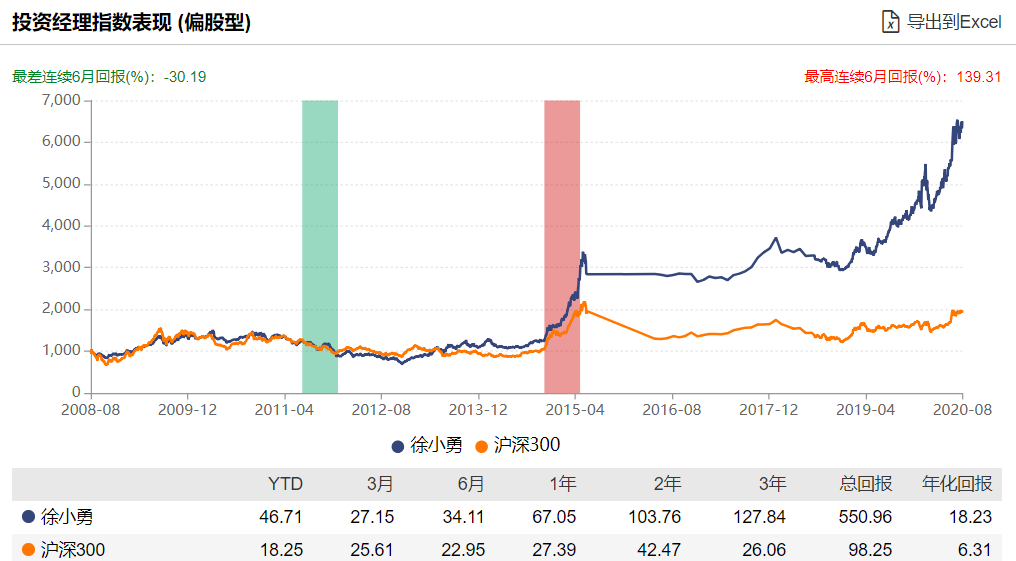

长安鑫悦消费驱动拟任基金经理徐小勇,目前在管基金总规模为8.6亿元(wind)。

徐小勇简历:硕士研究生学历,曾先后在中国信达信托投资公司、银河证券、华泰证券(上海)资产管理权益部工作。2002年6月加入银河基金,历任行业研究员、高级行业研究员、银河银泰理财分红基金经理助理、银河银泰理财分红基金经理等职务,2008年8月至2010年4月担任银河银泰理财分红基金经理,2010年4月至2013年2月担任基金银丰基金经理,2010年7月至2015年6月担任银河蓝筹精选基金经理。2014年2月至2015年6月担任银河灵活配置混合基金经理。现任长安基金总经理助理。2018年8月起至2019年8月任长安裕腾灵活配置混合基金经理。2018年9月起任长安裕隆灵活配置基金经理.2018年12月起任长安鑫旺价值、长安裕泰基金经理。2018年12月至2019年12月任长安裕盛基金经理。2019年5月至2020年5月任长安泓沣中短债基金经理。2019年5月起至2020年5月任长安泓源纯债基金经理。2019年7月起担任长安鑫盈灵活配置基金经理。

第四、投资者要关注新基金的持有期。

越来越多的产品采取定期开放或者持有期模式来运作,值得投资者关注,不要盲目布局,要注意和自己的资金使用周期相匹配。

比如一只6个月定期开放的新基金产品,就是每隔6个月才能开放一次申购赎回。这样就从产品设计源头上,用纪律性的手段帮持有人管住“手痒”,避免追涨杀跌,同时也能让基金经理有一个相对良好的投资运作环境,投资运作更从容。但投资者要注意自己的资金使用周期,最好和自己资金使用相配,不要光顾着布局而忽略流动性。

投资者可以从基金全称中了解到基金是否具备持有期或者定期开放期的问题,比如说名字中有“两年持有期”意味着基金要持有三年之后才能自由申购赎回,下周发行的上投摩根慧见两年持有期混合型证券投资基金、嘉实远见企业精选两年持有期混合型证券投资基金正是如此,投资之前要做好资金封闭两三年的打算。还有“3个月定开”意味着每3个月开放一次,如中欧优势成长三个月定期开放混合型发起式证券投资基金。

黄色字体的基金有一些此类安排。

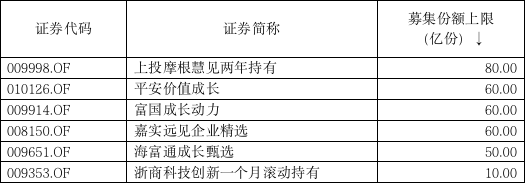

第五、要注意新基金募集上限额度。

不少新基金也募集上限,投资者也需要关注。下周进入发行的权益基金中,其中不少一些产品设置了产品募集上限,如上投摩根慧见两年持有募集上限均为80亿,平安价值成长、嘉实远见企业精选、富国成长动力为60亿。其他海富通成长甄选、浙商科技创新一个月滚动持有等也设置了募集上限。

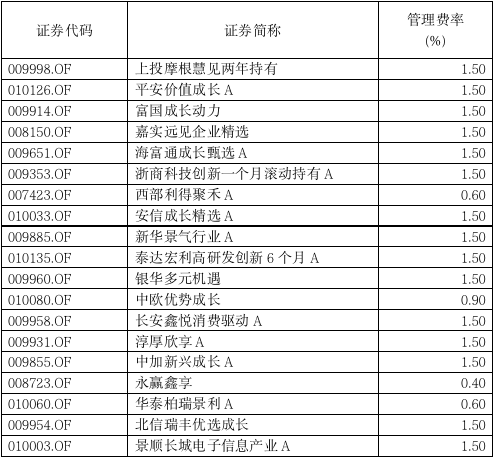

第六、要注意新基金的管理费。

管理费率是值得投资者关注的,目前来看各大偏股混合和股票型新基金的管理费率基本都在1.5%,有些一些基金采取低费率模式。

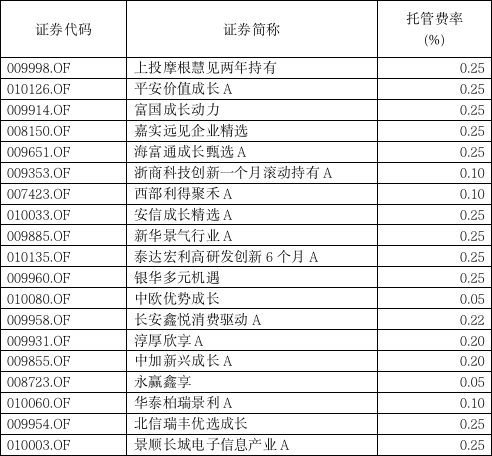

第七、要注意新基金的托管费。

托管费率也是投资者值得关注的一个角度,目前来看各大偏股混合和股票型新基金的托管费率基本都在0.25%,少数基金低一些。

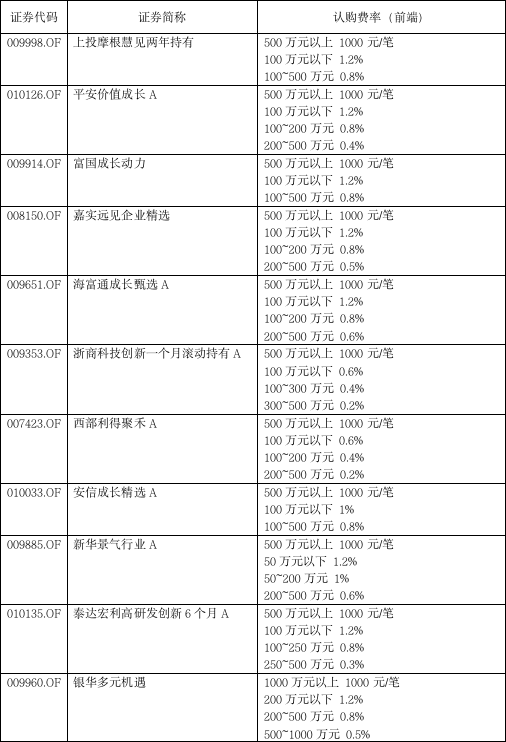

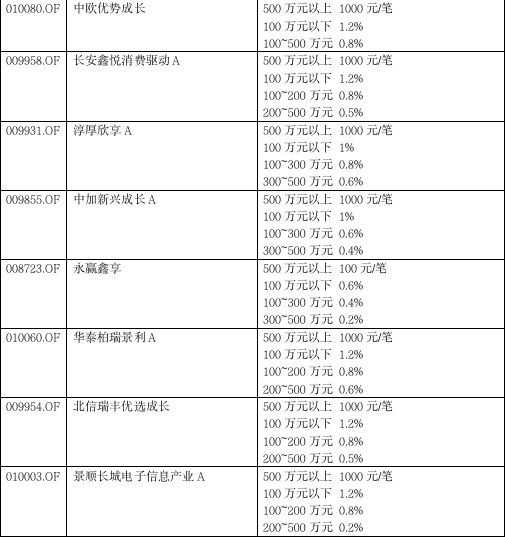

第八、要注意新基金的认购费。

新基金费率中,一个重要环节是认购费。对于普通投资者来说,认购金额在100万以下,基本是1.2%左右水平,有些渠道可能存在费率优惠,可以多渠道比较一下。

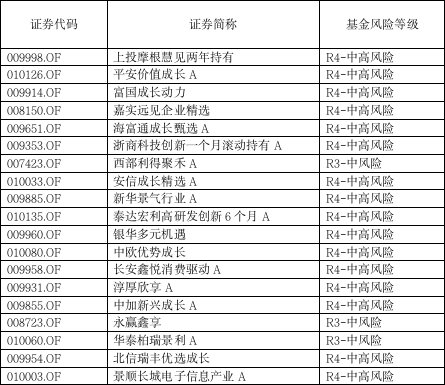

第九:看看基金风险等级

投资者布局基金前也要看看风险等级,千万不要盲目跟风。一般中高风险的产品,在极端市场情况下是有本金亏损的可能性的。

后续新基金滚滚而来

除了下周发行基金之外,还有一大批基金在排队等发行。

比较受关注的王培的中欧社会责任、伍旋的鹏华启航两年封闭运作、沈雪峰的华泰柏瑞优势领航等。投资者布局前要注意这些基金的投资方向,费率、募集上限,基金经理能力圈等。