解码明星基金经理调仓变化

编者按:近期,基金四季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。对此,基金君为大家隆重推出最新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

在最新披露的四季报中,银华基金基金经理焦巍反思了其在过去一年的操作。Wind数据显示,焦巍目前的代表产品去年取得了87.78%的业绩回报,排名同类前1/4,过去两年,产品回报更是高达200%以上。但他在季报中,焦巍却向持有人坦承表达着过去一年的不足。

“在牛市的环境下,我们也许只是一个通过了生存偏差的幸运傻瓜。却往往将市场的优异表现幻想成自己的专业投资水平。”焦巍这样表述。

明明业绩大赚却仍在拼命反思,一份普通的产品四季报,就这样让这位基金经理突然火了。更有网友评价称:“这是基金季报中最真诚的基金经理!”

避免恐慌性巨额赎回 去年一季度减持白酒龙头

在最新产品四季报中,焦巍认为自己去年的第一个失误,是在一季度国内疫情爆发时,为了保持产品的稳定,避免造成持有人恐慌而出现的巨额赎回,从而在白酒与银行和其他周期蓝筹持仓中,选择减持了一只白酒重仓股。

他在季报中如是复盘当时的思路:“在当时整个投资圈弥漫着对白酒的恐慌气氛时,我们主要考虑的是保留各个香型的龙头。这样即使整个白酒市场即使再受打击萎缩,也会按照卡尔多改进的逻辑继续以大吃小。而组合中的银行和一些非消费蓝筹由于高ROE和低估值在当时比较抗跌。在面临巨额赎回必须二选一的情况下,一个短期正确而过后后悔不迭的决定匆忙出炉。”

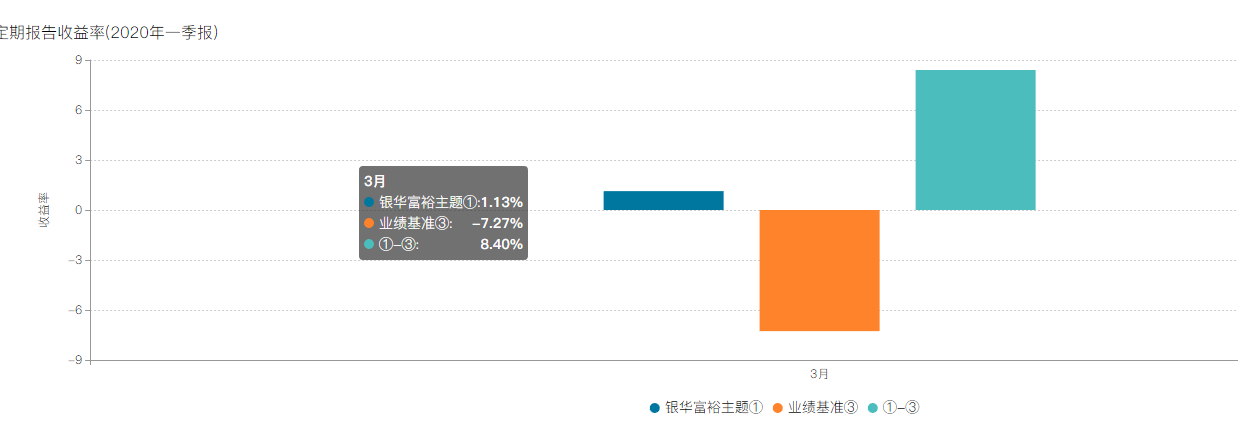

然而回顾焦巍的代表产品在去年一季度的表现,其产品一季度的收益率为1.13%,但沪深300在一季度的跌幅达-10.02%。在疫情的冲击下,他稳住产品的同时取得了正收益。

(数据来源:Wind,截至2021年1月21日)

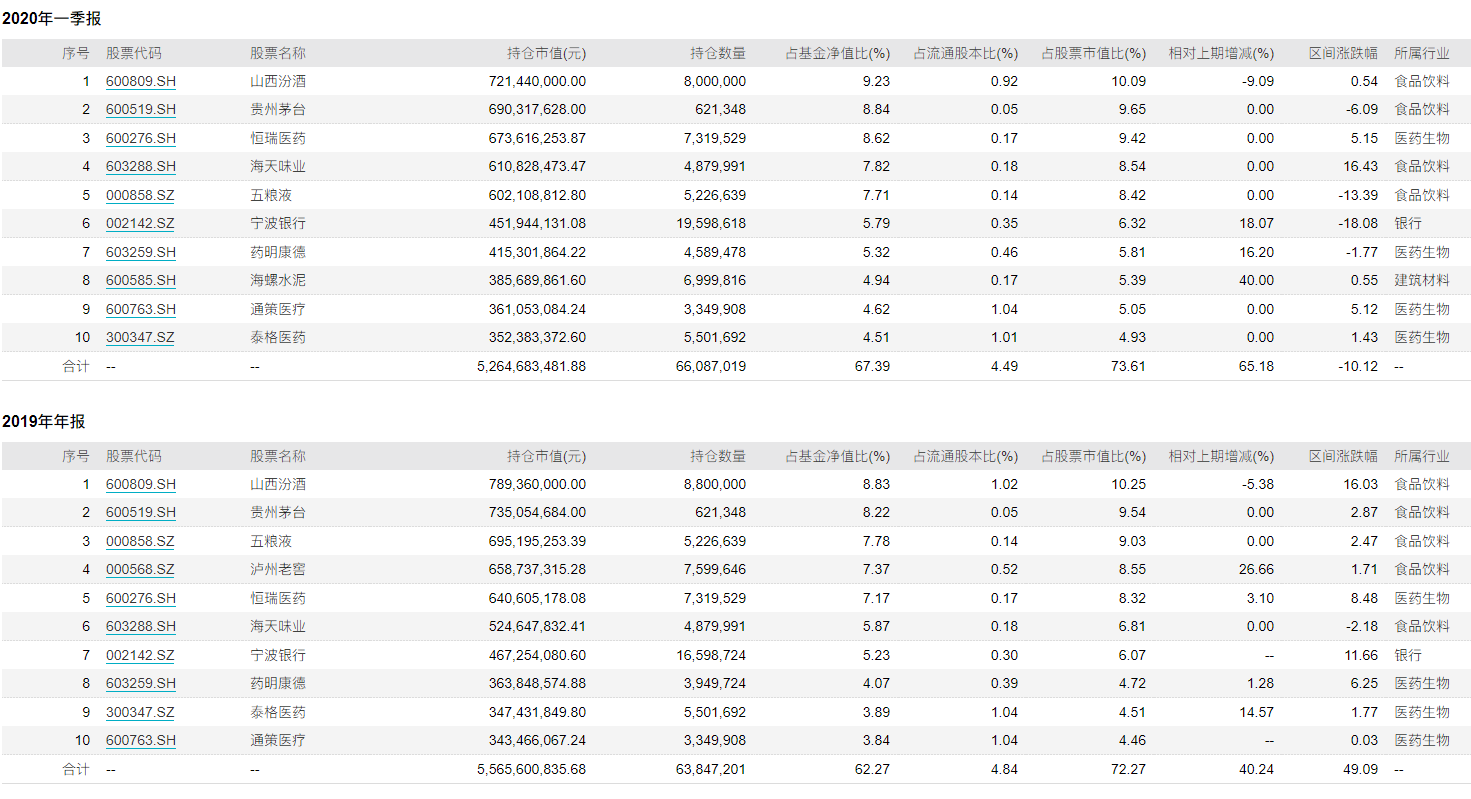

从具体的持仓组合来看,焦巍当时将产品的行业配置集中在消费、医药、低估值高ROE板块,较少配置科技领域标的。这也印证了他当时的思路,选择抗跌的板块规避风险。但这样的操作也让焦巍在后市中,错失了一些科技板块与白酒板块的机遇,这是他感到失误的地方。

(数据来源:Wind,截至2021年1月21日)

(数据来源:Wind,截至2021年1月21日)

回顾科技与白酒板块去年的走势,在2020年一季度中证白酒指数跌幅达-12.81%、科技100跌幅达-2.10%。在此期间,焦巍减仓一支白酒重仓股,配置了较少的科技领域标的。但在随后到来的二季度,科技100指数就上涨了25.02%、白酒指数上涨了34.42%。

焦巍认为,自己在一季度中过多考虑了组合在下行时的防御,以及对白酒产业的认知不够坚定,让产品错失了一定的机会。 “我们意识到投资的最大风险不是短期回撤而是长期持有资产不能带来盈利,即损失了时间,也再无法回到过去。”他如是总结此次失误。

“追逐市场热点 浪费了部分精力”

焦巍反思自己的第二点失误,是在疫情后盲目追逐市场热点,参与了市场对于科技股与小食品公司的炒作。

从当时的宏观环境来看,2020年一季度后,疫情在国内得到了基本控制,国民的生产和生活开始逐步恢复,同时受益于疫情后宽松的货币政策和积极的财政政策,在二季度沪深300上涨12.96%,并在此后一直保持上涨态势到全年结束。

在此背景下,回顾焦巍代表产品的持仓变化,2020年其一直维持90%左右的高仓位运作,在二季度减持了部分重仓股,腾出了一部分空间加入了部分休闲食品与科技板块的标的。

以焦巍加仓的一支休闲食品标的为例,该公司是坚果类细分领域的龙头个股,彼时正值疫情冲击与新春佳节,宅经济得到蓬勃发展,该公司产品需求大幅上扬,叠加其年报公布营收增速达15%的双重利好,该标的于2020年初打开上升通道,当焦巍于一季度后腾出空间建仓该股时,其股价已经连涨三月,估值偏高,但在三季度中该股还是保持震荡上行的趋势,最后在9月初掉头向下,狂跌-16%。

(数据来源:Wind,截至2021年1月21日)

(数据来源:Wind,截至2021年1月21日)

焦巍认为,站在长期的角度,在疫情后追逐短期的市场热点是丢了西瓜捡芝麻。他在产品的四季报中表示:“当时如果在低位加大仓位布局消费和医药类的伟大公司,组合的收益和对公司的理解度完全可以再上台阶。对这一失误的反思是基金管理人的思维仍然不够拉长。”

最后,焦巍认为,自己对科技股的投资始终不能算成功。他表示其产品全年在不同时点分别布局了新能源、芯片、计算机板块的相关个股。从2020年各季报的具体持股来看,这些标的的区间涨幅也十分可观,只不过焦巍的持仓组合重点仍放在“喝酒吃药”上。

总体来说,结合焦巍代表产品全年的持仓变动,他在四季报中的反思,更像是对自身投资理念的一次升级与完善,因为其产品在2020年的结构化行情下,能够抓稳消费、医疗两大板块的优质标的,在一季度面对疫情的冲击,稳住产品并取得正收益,考验了他的管理能力,体现了焦巍对持有人负责的态度。

但在短期纠结于市场板块轮动的过程中,他又错失了一些机会,使得产品回报没能更上一层楼。焦巍认为,自己的失误从整体上看,是在面对突发事件的取舍时,拿不住好的标的。对于科技板块的投资操作,他指出自己对理工类知识把握的欠缺造成了投资具有博弈因素。

从业超过20年的焦巍也历经了多轮牛熊的淬炼。他一直将自己的投资理念概括为“集中在能力圈做长期稳健的投资、与伟大企业长期共行”。关于自己的投资框架,他表示,首先看重一个行业的格局多于空间;第二就是核心重于边际,相比做什么,更加看重企业不做什么。

股票仓位比例提升至92% 2021年继续坚守能力圈

对于2021的A股市场,焦巍表示:“外部环境永远是不确定的。与其去预测不确定的未来,不如寻找能够克服不确定性的行业和企业。”

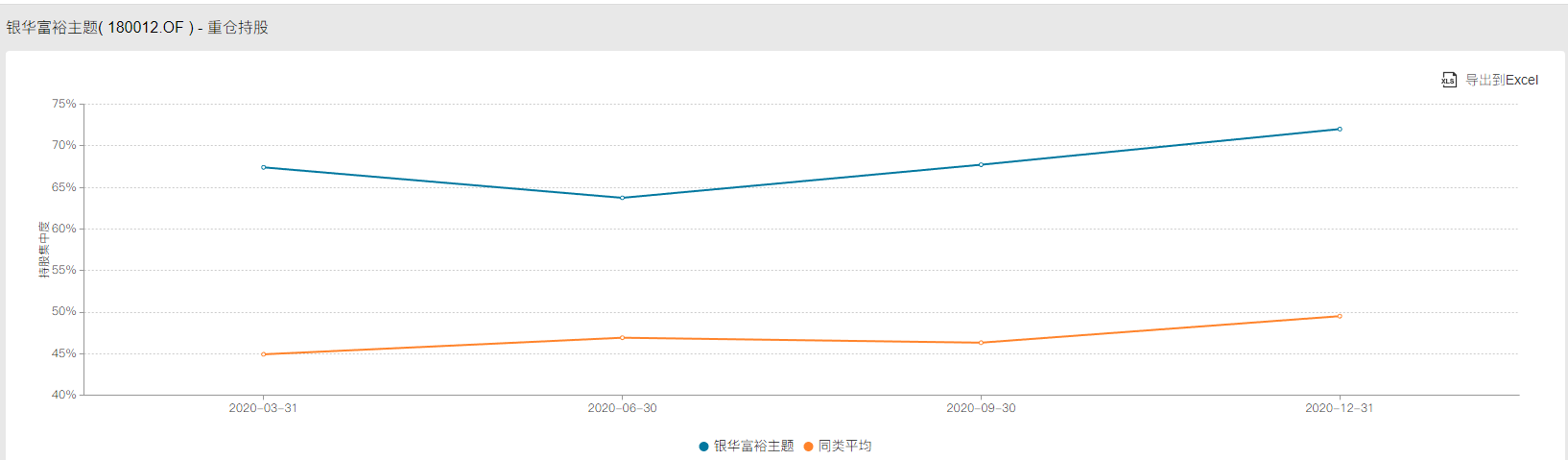

在其产品四季报披露的持仓中,焦巍提高了重仓持股的占比,现该产品前十大重仓股占比现高达72%,整体的股票仓位也提升到了92%。

具体来看,其代表产品的重仓个股并未发生较大调整,仍以食品饮料与医药生物的优质标的为主,小幅加仓了交通运输与化妆品板块的龙头个股。

(数据来源:Wind,截至2021年1月21日)

焦巍表示:对于新年的资本市场并没有展望,仍将围绕自身能力圈,以消费与医药为重点,继续持有和发现卓越的企业。在投资中,应该重点关注生意而不是股价波动。

焦巍认为,好的生意应该具有不断递进的三个层次:即护城河、粘性和定价权。其中护城河表现为产品的独特竞争力,具有护城河的企业有“自己做的别人不能做”的业务板块。粘性表现为产品的复购率和消费粘性,企业的产品让用户离不开,“这次用了下次还想用。”定价权表现为通过在护城河和粘性的深耕而体现的差别化定价和规则制定能力,即在一定范围内“我说怎么做就怎么做”。

焦巍表示,美股的科技龙头,中国的互联网和消费龙头,都比较符合自己的投资框架。因此,自己当前的投资研究,主要集中在港股的互联网公司和A股消费公司;其中A股的消费赛道主要落在了酒水、调味品和化妆品三个细分子行业。这点从焦巍的持仓组合中也得到了印证。

焦巍在四季报中提到,目前团队加强了对新世代消费群体和新消费倾向的研究。他表示消费投资绝不是普通被动的躺赢,而是需要不断调整姿态和自我迭代后的卧倒。他认为当下对消费板块未来的发展趋势进行布局的同时,可能会丧失追逐市场热点的投资机会,也可能对正处于上升期的公司的未来潜在空间和市占率视而不见。

“比如我们对现金流以及竞争格局的纠结使我们对光伏的热点公司完全错失。对ROE和未来模式眼花的不确定使得我们对新能源汽车的龙头公司早早了结。”焦巍如是总结道。

从其管理风格与产品以往持仓来看,焦巍的能力圈主要围绕消费和医药,其近年来的调研方向也坚守在此范围内。不难看出,在未来,焦巍的目标将是不去纠结于自己能否抓住市场热点或能力圈外的发展机遇,坚持长期投资,发掘卓越企业并陪伴其成长。

最后,焦巍表示,近年来的学习与调研让自己决定:未来多关注南方各省份的优质公司,不再关注那些过于关注自身市值,对赌性极强并没有良好商业模式的企业。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。