在关于股市的点评中,我们似乎经常听到一句话:“XX板块下跌主要是受到了市场情绪的影响”。诚然,市场先生是有情绪的。那么,市场情绪到底从何而来呢?事实上,这个情绪是所有市场参与者情绪的叠加,是投资者对市场的感觉以及根据感觉做出的决策。既然是感觉,或冷或热或适中,极致的冷就是冰点,极致的热就是亢奋,其实就是源于人性中的贪婪和恐惧,而且很多投资者会把情绪带入做决策的过程,从而让情绪落地。而每个投资者都有自己的感觉和观点,对于韭菜投资者而言:但是由于“羊群效应”的存在,在市场过热或过冷的时候经常一致性地看空或一致性地看多,让市场偏离它本来的位置。人有情绪起伏,市场同样也有情绪好坏,而且市场情绪相更加复杂,千千万万的参与者就有千千万万种情绪,判断起来较为复杂。市场情绪受市场表现影响,与此同时,参与者根据情绪做出的操作又会影响市场的走势。索罗斯的“反射理论”(Theory of Reflexivity)很好地阐述了这一点:他认为投资者认识市场时会产生情绪,而情绪的高低又可能在一定程度上影响决策,使决策不是完全客观,决策后的行动又会改变市场,改变后的市场再进一步左右投资者的认识和情绪。

这样循环反馈的效果会导致投资者过度乐观或过度悲观,从而进一步加剧市场的波动。

简言之,投资者情绪会引发市场情绪的过度反应,对股市来说是个加速器,既会加速上涨,也会加速下跌。

但是市场的均值回归是不变的规律,企业盈利才是权益市场长期投资最核心的因素。看看下面这张图:

(数据来源:Wind)

拉长时间看,股票价格围绕盈利趋势上下波动,涨得不合理了就会跌下来,跌得“委屈”了也会涨回来,虽然波动绝大多数是随机漫步的,但是价值是根基和大本营。也就是说,贪婪的情绪在极致的推演后,可能就会带来疯狂的下杀;而超跌或是半信半疑的震荡反而提供了机会,带来了上涨的空间。

衡量市场情绪的指标较多,各大研究机构也都在根据公开交易指标合成构建了“情绪指标”,用于刻画市场的投资者情绪,从而辅助判断行情的反转点,挖掘基就带大家拆解合成后的“情绪指标”,一探其中的奥秘。衡量市场情绪的指标可以分为定性指标和定量指标,依次来看。定性指标最主要的参考是各大投资交流平台和社区的留言评论中的态度,往往带有较强的情绪倾向,各位老司基最能感同身受了。- 当市场大涨,基金给我们赚到了钱,基民都成了基金经理的爱豆,高喊“借钱也要梭哈”、“再不买错过一个亿了”、“我家经理真给力!”

- 而当市场调整,基金回撤比较大,基民又都会出来发泄对基金经理和产品的怨气,“坑爹产品”、“垃圾基”、“丢人啊”、“太差了”、“又偷吃?”

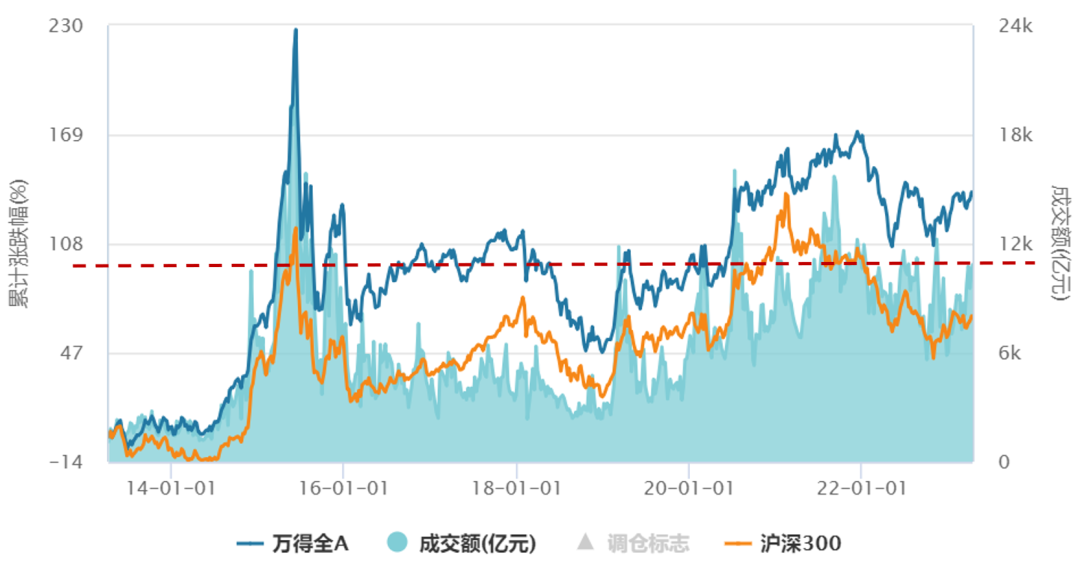

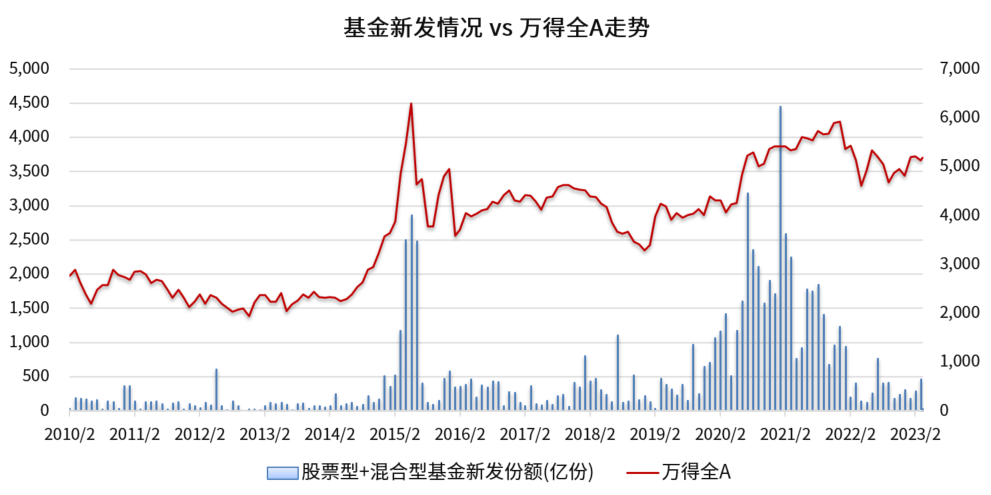

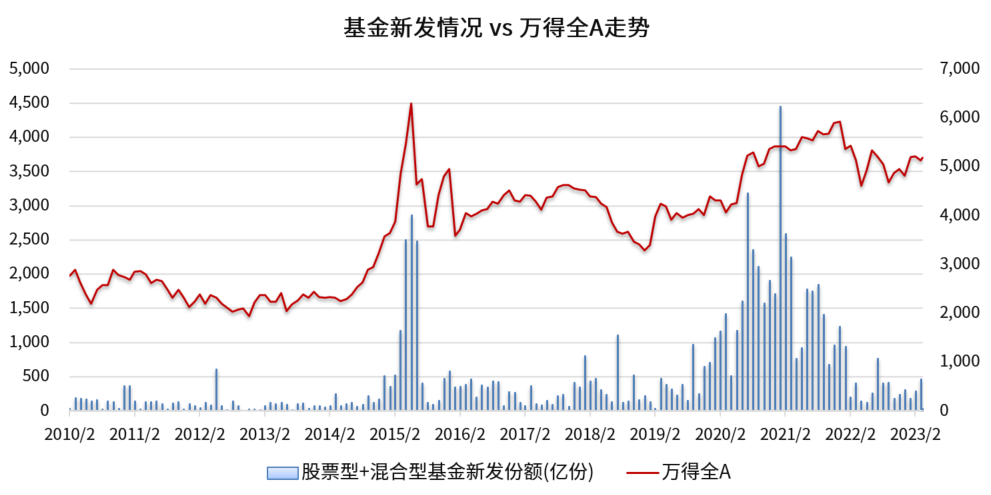

没想到的是,散户们留言评论中透露出的情绪却成了行情的反向指标之一。定量指标就更多了,挖掘基给大家详细介绍四个较为常用的。偏股型基金的发行规模,是一个衡量市场情绪的重要指标。这张图可以看到,偏股型基金平均募集规模和市场行情正相关。 (数据来源:Wind ,统计区间2010.1.1-2023.4.11,统计口径为wind基金)

(数据来源:Wind ,统计区间2010.1.1-2023.4.11,统计口径为wind基金)

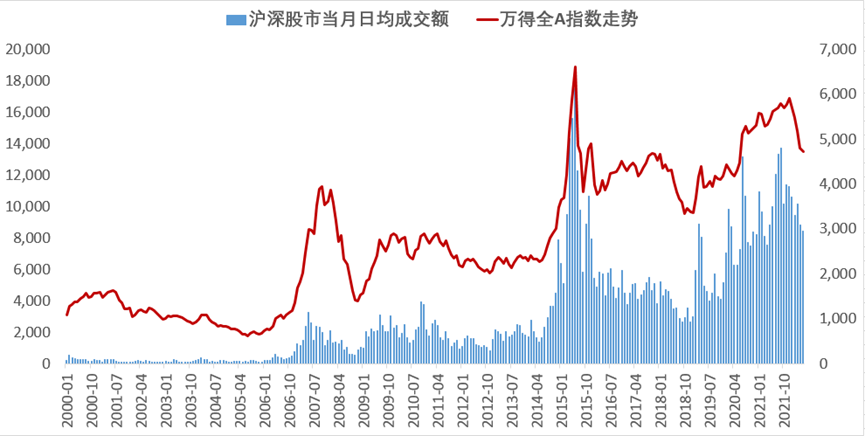

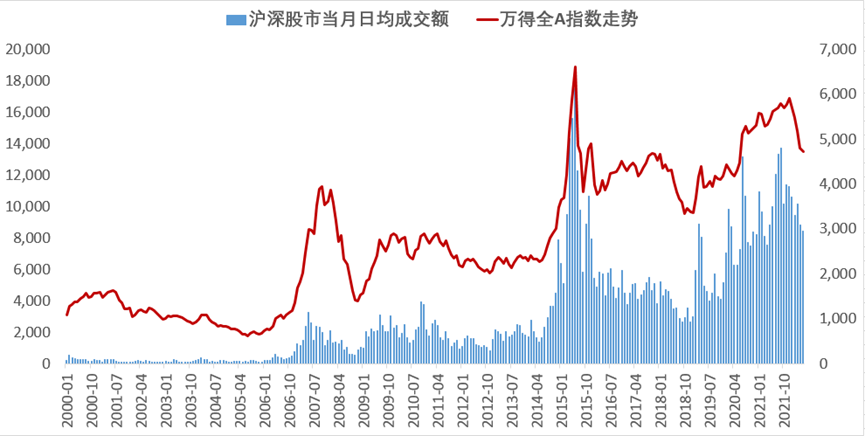

但是基金业有一句老话叫做“基金好做不好发、好发不好做”,因此,业内人士经常将基金的发行规模看成一个逆向操作的情绪指标。犹记得2020年下半年的新基金发行热潮,经常能看到“百亿”、“日光”、规模创新高的新闻,大家都一窝蜂进场,追白酒医药、追明星基金,也正是那一波,很多投资者被套牢其中。再看看现在,尽管近日随着市场升温,基金发行也开始出现改善,但整体的新发基金规模在过去半年间一直处于相对低位水平,说明以此衡量的市场情绪并没有过于高涨。沪深两市成交量是反映市场情绪和流动性一个很重要的指标,在大牛市顶部,往往会出现蜂拥而入、成交量急剧放大的现象。最为典型的就是A股历史上的两大高点,2007年10月和2015年6月,当时上证指数分别摸顶6124点和5178点,之后市场高位回落,调整幅度最高分别达到73%和49%,但是根据挖掘基的统计,迄今为止沪深两市当月日均成交额最大的月份恰恰是2015年6月,2007年10月前后几个月的成交额亦处于当时的高位。(数据来源:Wind)

(数据来源:Wind)

而目前的两市成交量,还达不到过热。

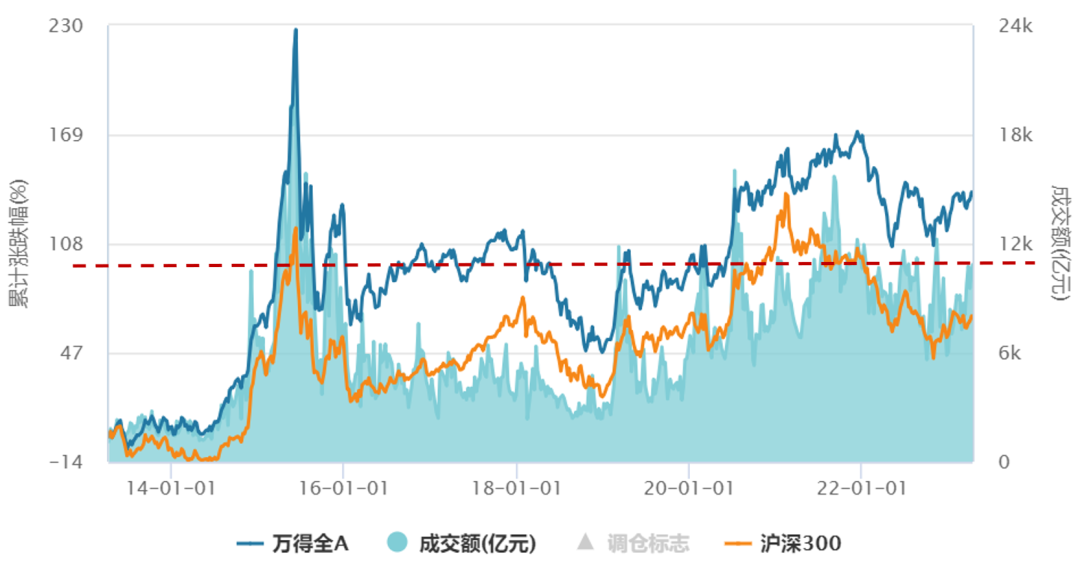

(数据来源:Wind)

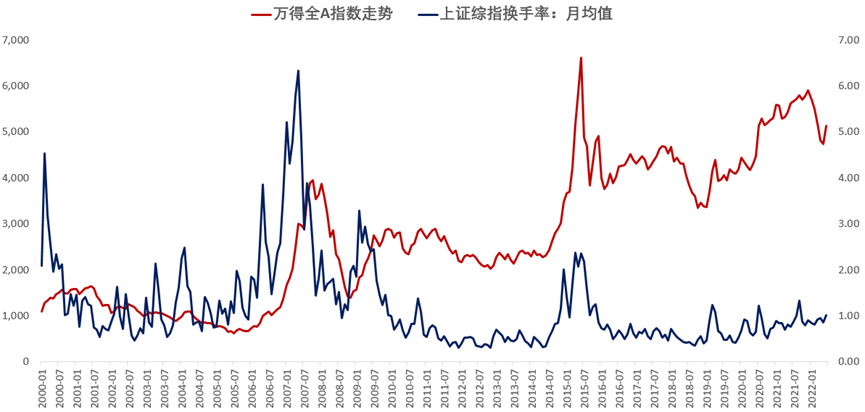

其实,只看成交金额来判断市场热度可能并不合理,因为随着A股不断扩容,市值和个股数量都在不断增加,成交金额自然会水涨船高。

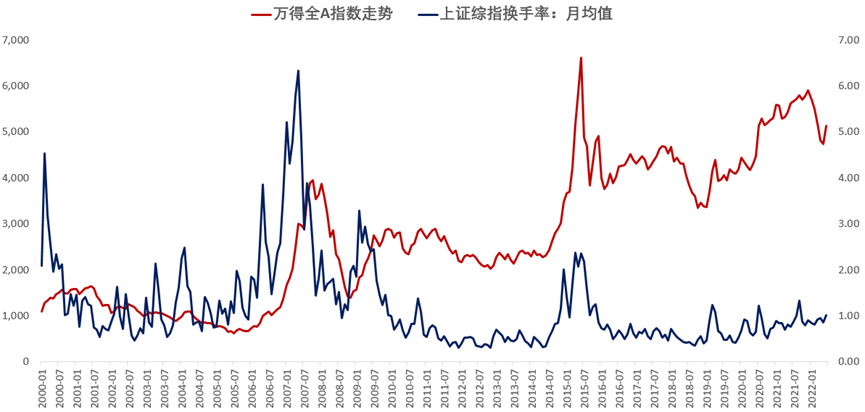

如果用换手率来看,会更合理。换手率就是转手买卖手里股票的频率,换手率越高,说明投资者交易股票的热情越高,此时的行情有可能比较火热,但是当换手过于频繁,就要提防了,可能说明情绪过热且有回调风险。目前来看,市场换手率整体处于正常区间。

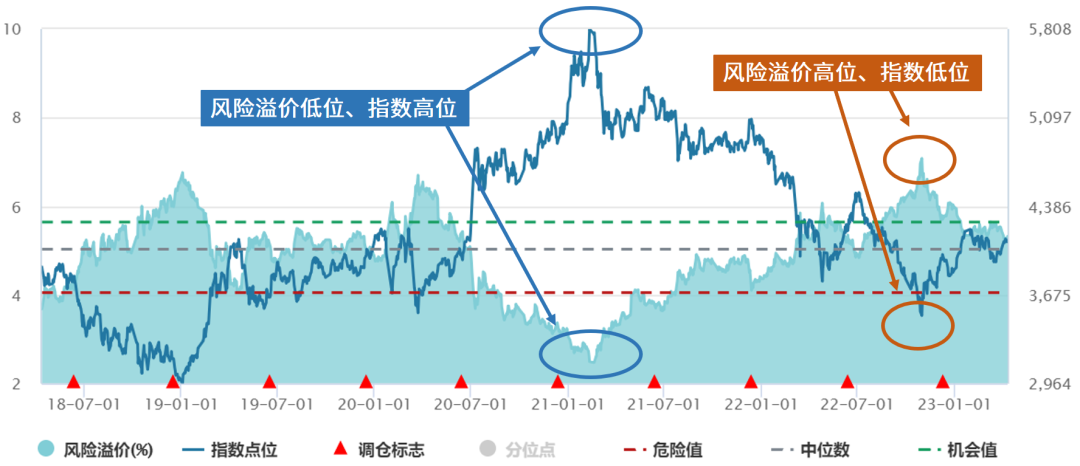

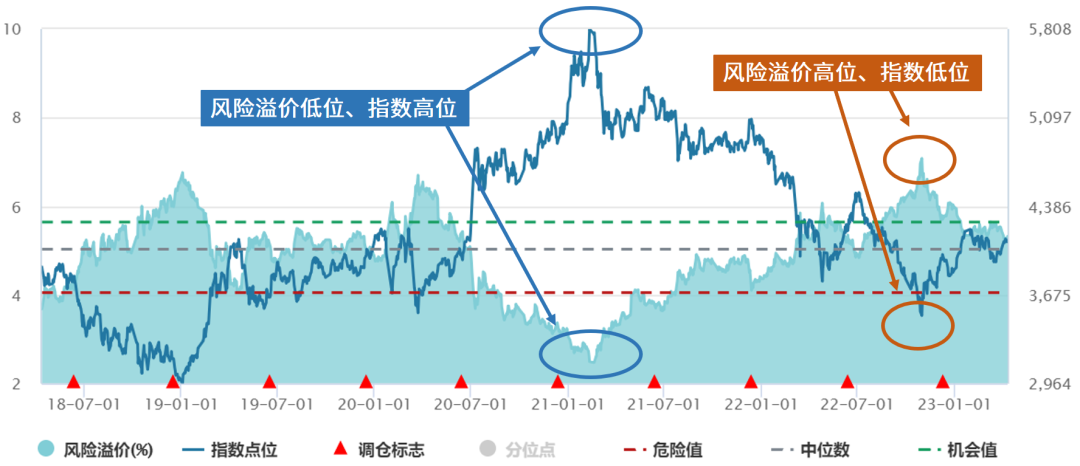

(数据来源:Wind 统计口径为日换手率的月均值)衡量股债性价比的指标是风险溢价,通常指股票市场指数市盈率的倒数与十年期国债收益率的差值。股债比越大,意味着投资权益资产的性价比越高。研究发现,2014年4月-2021年4月,股债性价比对未来一年内的股债相对收益的预测精度高达79%。((来源:《股债性价比指标详解》,中信证券))可以用于中期择时,帮助大家“抄底逃顶”。

(来源:Wind,风险溢价计算式:1/市盈率(%)-中国10年国债收益率,统计区间2018.4.12-2023.4.11)

目前,沪深300指数的风险溢价是5.32%,位于近5年的65%分位点,说明目前股票资产相对债券的配置价值适中。(来源:Wind,2023-4-11)

除了以上有四个判断情绪的指标之外,融资买入占比、股指期货升贴水、估值分位数、创新高个股数量、股票活跃账户占比等等都是可用于量化投资者情绪的指标。

但是将各大指标综合起来看得出的结论可能更加客观,因此多家研究所根据公开交易指标合成构建了“情绪指标”,一般而言,极高和极低点能够领先于行情反转,具有较好的辅助判断力。当市场陷入冰点或较为恐慌,尽数都是看空的哀嚎,手里很多权益基金还在套20个点、30个点的时候,或许应该更加乐观,心向光明,耐心等待修复;但当市场确实过热时,身边所有人都觉得市场还会惯性上涨的时候,我们应该学会克制贪婪,适度降低收益预期。在炮火中挺进,在烟花中撤退。在市场情绪冰点的时候勇于加仓,在市场情绪处于中位的时候积极挖掘结构性机会,在市场情绪过于疯狂的时候反而保守。依靠市场情绪调整资产配置,可以在市场中长期存活。当市场情绪上涨到顶峰的时候,可以增配固收类资产,适度降低权益资产的配置比例;反之,当市场恐慌或刚刚走出恐慌,可以适度提高权益仓位。不同的行业和风格在同一个时点下可能处于不同的情绪位置。交易过热的行业可分批止盈,情绪中位尚有上涨空间的行业可继续持有,而情绪处于洼地但基本面良好的行业可适度增配。

风格亦是如此,没有一种风格能永远占优,拉长时间来看,资金的偏好总是在大/中/小盘和成长/价值风格间来回切换。 ▼

好了,今天就先说到这,掌握市场情绪密码,或许就能提前看清大涨或大跌的拐点~祝大家投资理财顺利~

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

(数据来源:Wind ,统计区间2010.1.1-2023.4.11,统计口径为wind基金)

(数据来源:Wind ,统计区间2010.1.1-2023.4.11,统计口径为wind基金)