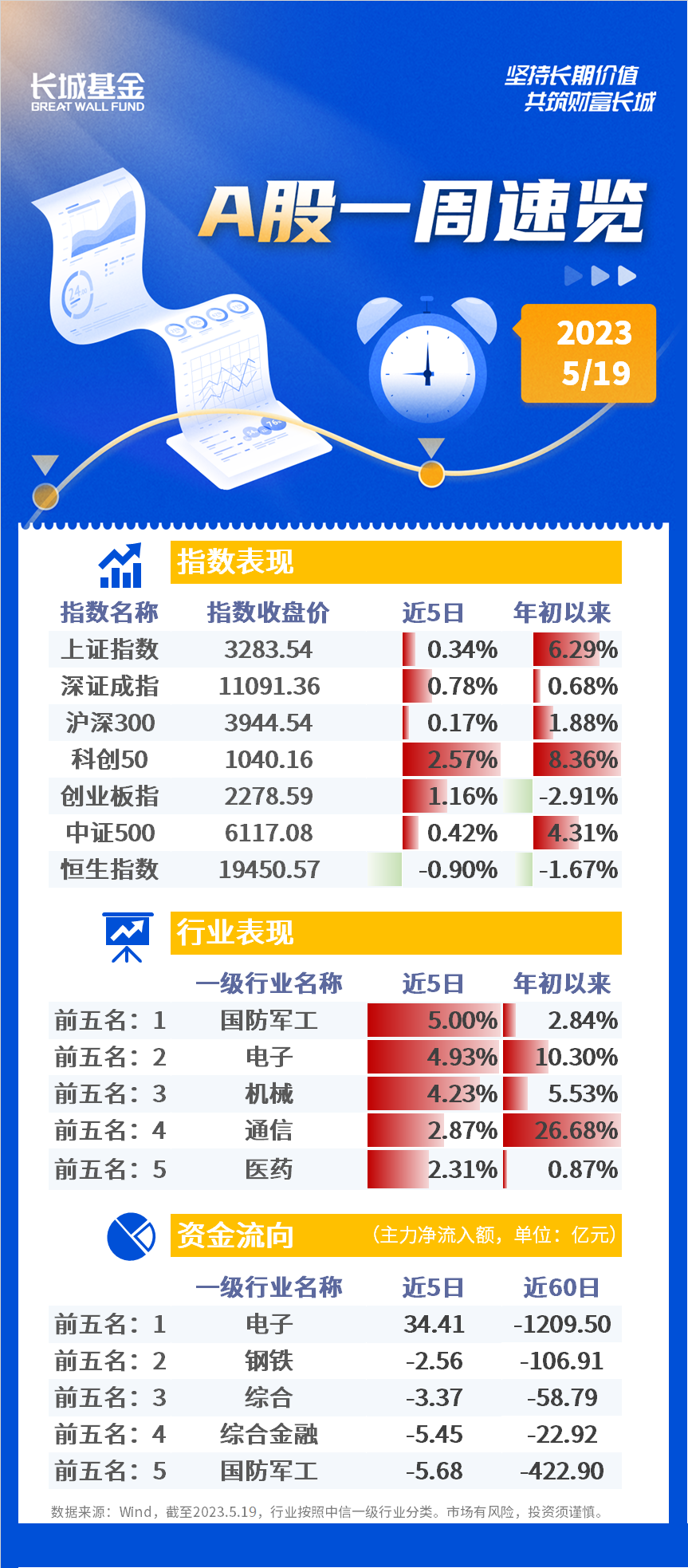

本周市场整体震荡上行,表现较为稳定。全周上证指数上涨0.34%,深圳成指上涨0.78%,沪深300上涨0.17%,中证500上涨0.42%,科创50跟随TMT板块有所反弹,上涨2.57%。市场风格上,本周小盘股表现继续优于中大盘股。从板块来看,制造类板块(国防军工、机械设备、通信、电子)整体表现较好,房地产产业链与消费产业链表现相对较差。

交易情绪方面,市场整体交易额触底后略有回暖,全周成交额基本维持在8000-9000亿元左右。资金层面来看,受人民币汇率影响,全周北上资金净流出16.91亿元,其中沪股通流出9.58亿元,深股通净流入7.34亿元。北上资金短期对大盘支撑力度减弱,但长期来看净流入趋势或影响不变。

本周宏观方面,4月经济增长景气下降,宏观数据表现偏弱,这和PMI等其他经济数据相匹配。总量上来看,受去年二季度经济基数较低因素影响,虽然今年各经济分项的同比增速较高,但我们更加侧重观察二季度的环比或者两年同比数据的表现。经过测算,4月国内实际GDP的两年平均同比增速约为2.7%,较3月回落1.7个百分点,回落幅度大于基数抬升幅度,这表明4月国内经济增长的真实景气较3月有所回落。不过考虑到,疫后经济景气的修复会呈现先高后低的状态,四月增速回落基本符合市场预期(因此A股市场当天并未有很大的反应),后续期待宏观总量政策在三四季度发力带来的经济边际变化。

除了经济数据的公布外,央行的货币政策执行报告也是本周的关注重点。当下货币政策仍旧侧重结构而非总量方向。虽然经济数据显示外需有远期压力,内需修复偏弱,但货币政策定调仍然比较淡定。本次央行货币政策报告中,关于经济形势判断的表述与4月政治局会议相比无明显变化,不过报告中提示了外围的不确定性和疫情“伤痕效应”的影响。说明从央行视角来看,外需有压力、内需修复动力不足仍然构成后续的经济压力。

预计二季度货币政策将继续以结构性调控为主,再贷款仍将发挥主导作用。根据央行数据,截至今年3月末,我国结构性货币政策工具余额68219亿元,较去年末的64465亿元,增加了3754亿元。预计后续结构性货币政策工具将围绕“聚焦重点、合理适度、有进有退”展开,国家重点发展的产业板块仍将可能有较好的货币政策支持。

关注AI+、机器人、苹果MR等板块配置机会

当下宏观政策仍将是以结构化的支持政策为主,持续关注重大会议下对产业发展的定调,从中寻找值得结构化配置的细分板块。具体来看,AI+具体产业应用具有较大的落地空间,相比硬件升级,落地速度可能会更早出现,有望是最早具有配置机会的方向。如机器人行业,今年在基本面有拐点、政策有催化、市场有主题的共振下,将有望迎来整体性机会。而从长期来看,软件端的落地仍需硬件端的配置,智能硬件等板块在后期也将会有较好的配置机会。此外,苹果MR产业短期具有一定的利好因素发酵,在产品上市前,相关产业链的配置机会值得重视。

2023-05-19 21: 59

2023-05-19 21: 59

2023-05-19 21: 59

2023-05-19 16: 01

2023-05-19 14: 44

2023-05-19 14: 43