01

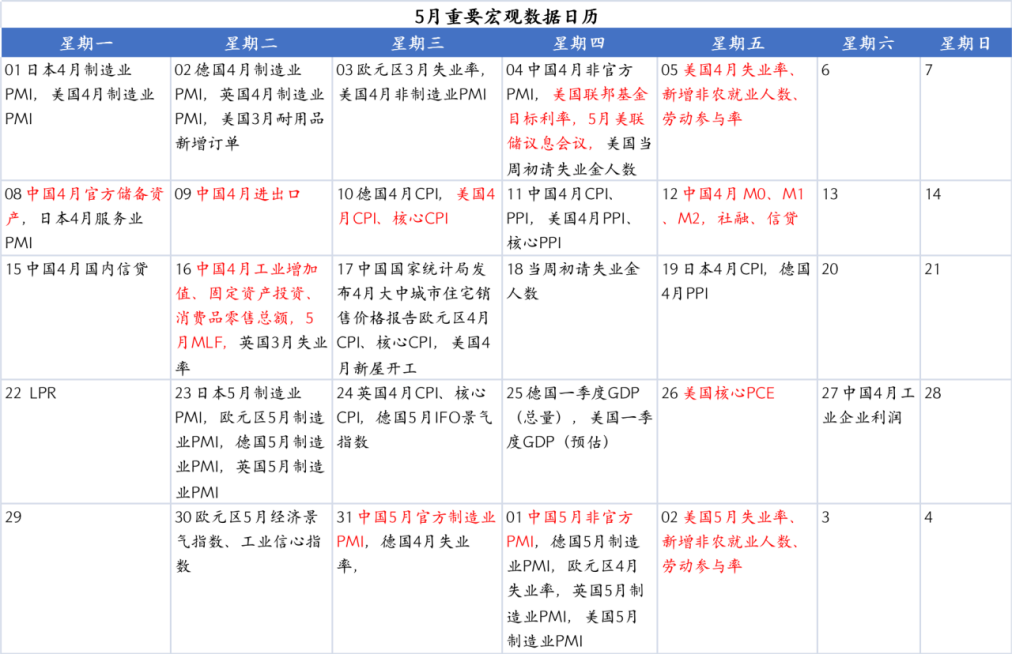

宏观数据日历

02

宏观市场分析

“

海外宏观

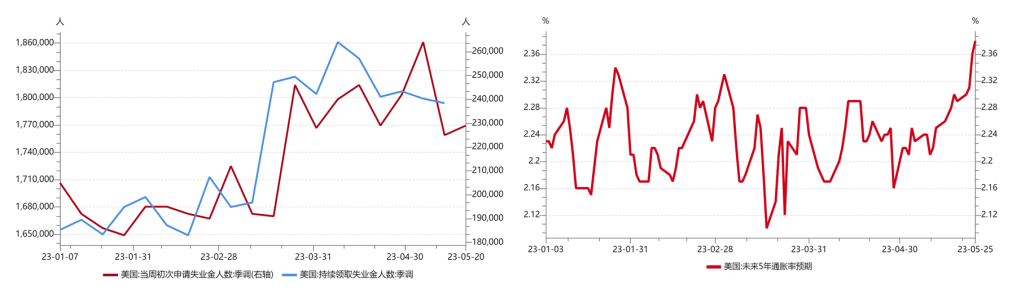

美国经济韧性仍偏强、通胀预期持续提升,美联储政策确定性进一步走弱。首先,经济增长略超预期。第一季度GDP(预估)环比折年率1.3%,高于预期(1.1%),前值2.6%。其次,失业人数有所反复,整体仍具韧性。美国当周初请失业金人数22.9万人,低于预期(25万),高于前值(22.5万)。

再次,核心PCE仍超预期高企(4.7%,高于预期4.6%及前值4.63%),叠加通胀预期进一步走强,控制通胀仍是货币政策的重要目标。最后,债务上限谈判接近尾声,虽大概率能顺利提高,但压缩财政开支或将给经济增长和通胀带来较大变数。基于以上数据及情况,市场对美联储6月加息的概率进一步上行。但目前看来,6月暂停加息、之后维持高利率根据情况调整仍是美联储最可能的政策选择。

【来源:wind,招商资管】

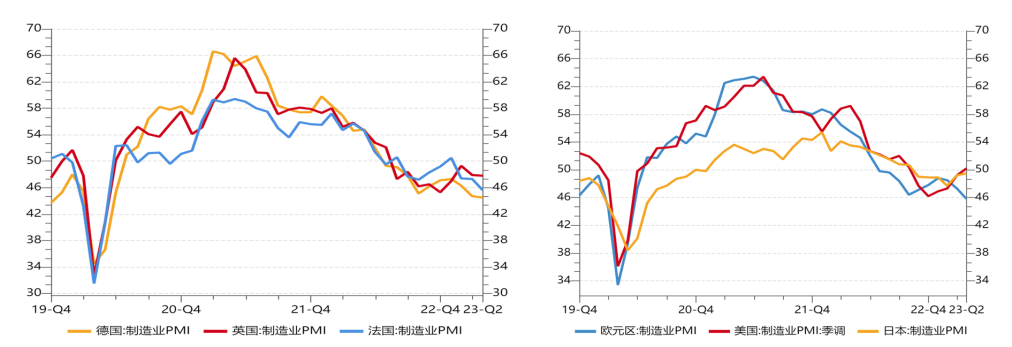

欧洲景气度持续走弱。5月德国 IFO景气指数91.7,低于预期(93)及前值(93.4)。欧元区主要经济体5月PMI数据均大幅弱于市场预期。其中,欧元区制造业PMI44.6,低于预期(46.2)及前值(45.8);德国制造业PMI42.9,低于预期(45)及前值(44.5)。数据表明加息对欧元区经济的负面影响逐步显现,欧弱美强下,美元指数继续上行。

景气度下行,英国通胀依然高企,仍处于政策紧缩周期。英国5月制造业PMI46.9,低于预期(48)及前值(47.8)。同时,4月CPI环比1.2%,高于预期及前值(0.8%),核心CPI1.29%,亦高于预期(0.8%)及前值(0.85%)。

日本经济景气度略有上行。5月制造业PMI50.8,高于预期(49.5)及前值(49.5)。但日本经济是否开始走出低迷,仍需持续数据验证。

【来源:wind,招商资管】

“

国内宏观

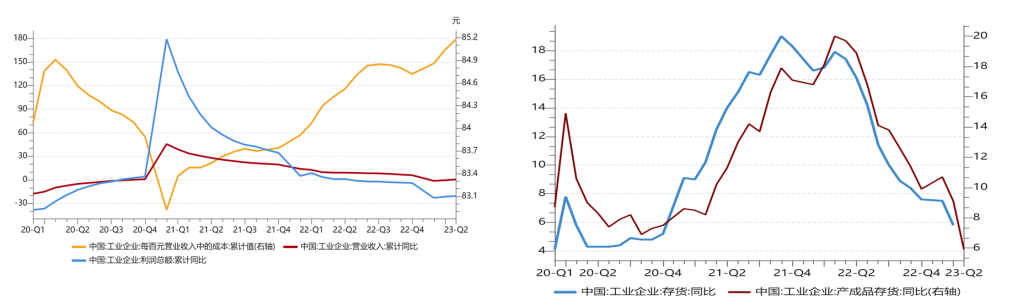

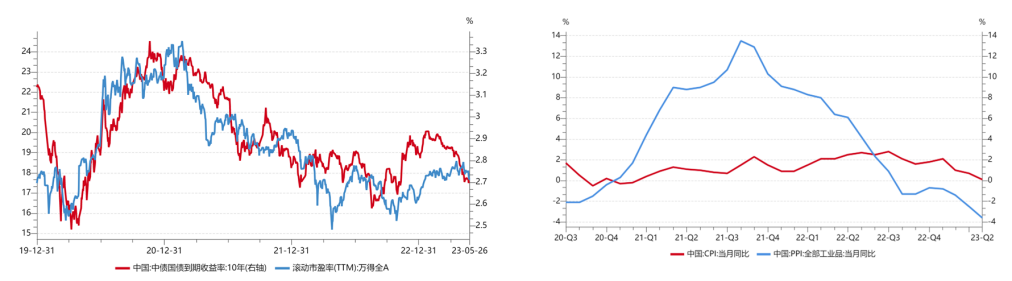

内生需求不足,数据进一步验证“弱复苏”。统计局官网披露数据,1—4月份,全国规模以上工业企业实现利润总额同比下降20.6%。不同类型企业呈现分化态势。国有控股企业同比下降17.9%;股份制企业下降22.0%;外商及港澳台商投资企业下降16.2%;私营企业下降22.5%。行业分化亦有所加剧。

采矿业实现利润总额同比下降12.3%;制造业下降27.0%;电力、热力、燃气及水生产和供应业增长34.1%。1—4月份,规模以上工业企业实现营业收入同比增长0.5%;营业成本增长1.6%;营业收入利润率为4.95%,同比下降1.32个百分点。4月末,规模以上工业企业应收账款同比增长12.6%;产成品存货6.13万亿元,增长5.9%。4月末,规模以上工业企业每百元资产实现的营业收入同比减少5.6元;产成品存货周转天数为同比增加1.3天;应收账款平均回收期同比增加6.4天。

【来源:wind,招商资管】

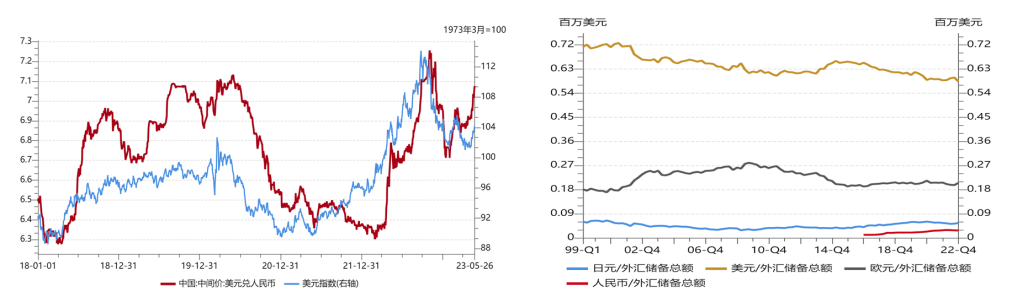

美元指数走强、国内经济恢复动力不及预期、人民币兑美元汇率继续走贬。短期内汇率压力仍存,但国内经济仍处于“弱复苏”象限,中长期人民币不存在持续的贬值压力。

【来源:wind,招商资管】

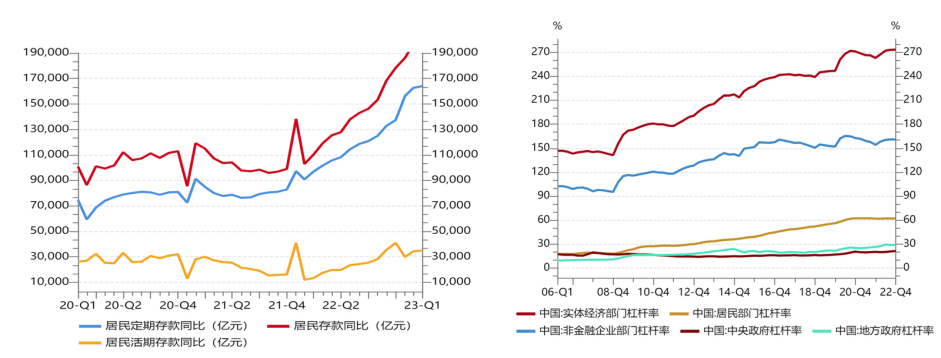

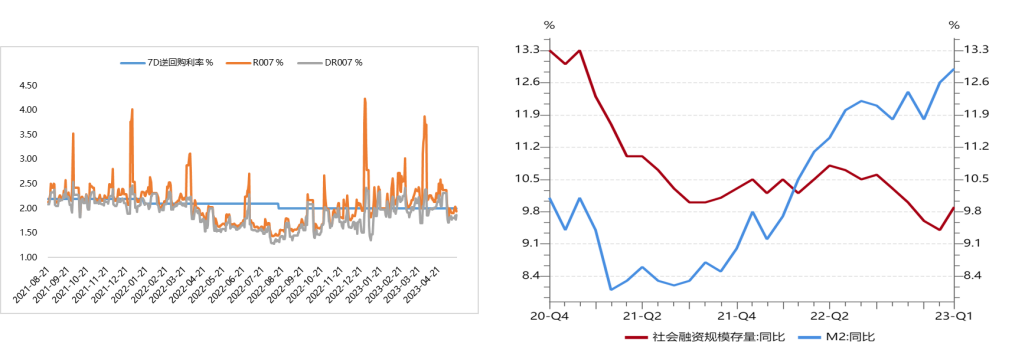

企业收入、利润持续下滑,政策宽松预期走强。此前MLF、LPR未降,降息预期落空。当下政策的主要矛盾是如何从宽货币走向宽信用,货币政策的关键点在“精准”,由此大概率仍将以结构性宽松政策为主;财政政策的关键点在“加力”,财政政策的空间大于货币政策。

【来源:wind,招商资管】

03

宏观展望

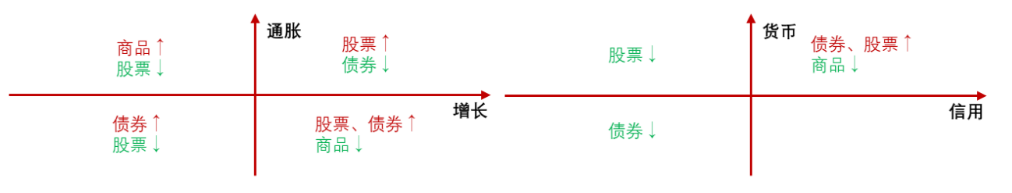

经济修复弱于预期,叠加地缘风险加大,均对风险偏好形成了较强的压制。随着结构性稳增长政策的进一步明确,市场信心有望逐步修复,经济或将延续弱复苏。

大类资产配置策略:

风险提示与免责申明:

市场有风险,投资需谨慎。本资料所载信息为截至报告发布日前可获取的最新数据,信息基于相关数据方数据整理而来,资料内容及观点仅供参考,不作为任何法律文件。本报告基于已公开的资料或信息撰写,但招商证券资产管理有限公司对信息的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。在任何情况下,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。

本材料仅供本公司客户浏览、阅读,未经招商证券资产管理有限公司允许,任何人不得将此资料或其任何部分以任何形式进行复制、转载或发布,不得对本资料进行任何有悖原意的删节或修改,不得另行转发。本材料内容版权归招商证券资产管理有限公司所有,招商证券资产管理有限公司对本材料拥有最终解释权。任何机构或个人以任何方式使用本材料,即视为已完全知悉、理解并接受本声明及提示的全部内容。

2023-05-30 19: 48

2023-05-30 19: 47

2023-05-30 19: 47

2023-05-30 16: 22

2023-05-30 16: 22

2023-05-30 16: 22