行至年中,棋至中局。

回望走过的23年上半年,经济现实与投资者的预期均发生了巨大的变化,在两者的不断交织与变化中,A股走势也颇为震荡。

相信大家有所感受,国内经济“现实与预期”之间的变化是影响当前资本市场最为重要的内部因素。

而在各机构的中期策略里,谈起经济,“库存周期拐点”成为了下半年的一个关键词,许是拐点左右,近期关于“库存周期”的讨论格外多。

那么到底什么是“库存周期”?与经济的关系是什么?当前国内“库存周期”行至何处?对于投资又有什么指导意义呢?

接着看,挖掘基带你好好捋一捋~

01 何为“库存周期”?

与经济的关系是什么?

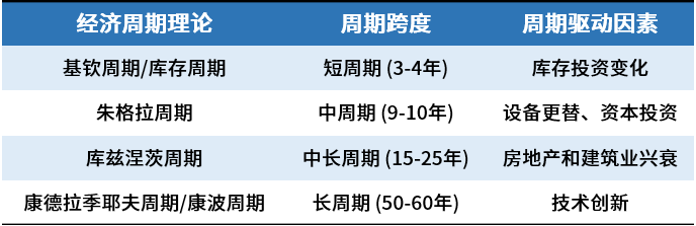

库存周期也称为基钦周期,最早由英国经济学家约瑟夫·基钦提出。基钦周期属于经济周期中的短周期,因此也被称为短波周期。

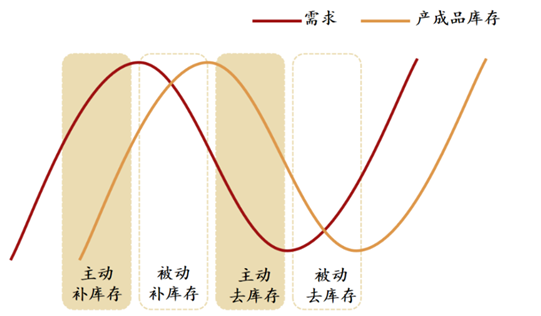

企业库存是衡量供求关系的重要指标。相比于需求侧,供给侧的变化相对滞后,因此企业的库存水平会出现周期性的波动。

分析库存周期可以帮助我们了解经济中供给和需求不断变化调整的过程,定位经济周期所处位置。

库存周期分为四个阶段:主动补库存、被动补库存、主动去库存、被动去库存。

总体上,在主动补库存和被动去库存阶段,对应经济繁荣和上行,不论是金融还是实体行业,在相应阶段大体均呈上行趋势;在被动补库存和主动去库存阶段,情况会呈现相反态势。

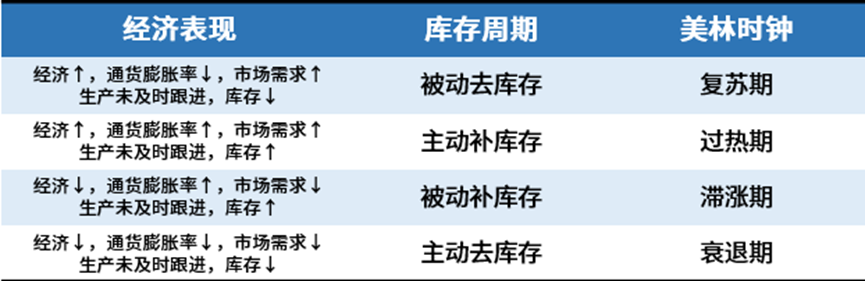

美林时钟理论通过经济增长和通货膨胀的组合,将宏观经济周期划分为四个阶段:复苏、过热、滞胀、衰退。

库存周期和美林时钟的四个阶段存在较高重合度:主动补库存——过热,被动补库存——滞胀,主动去库存——衰退,被动去库存——复苏。

02 “库存周期”如何定位

有哪些观测指标?

如果只选择一个指标对库存周期进行划分,工业企业产成品存货同比无疑是最简单明了的指标选择。

产成品存货主要是指企业报告期末已经加工生产并完成全部生产过程、可以对外销售的制成产品。产成品存货同比上升则为补库存,存货同比下降则为去库存。

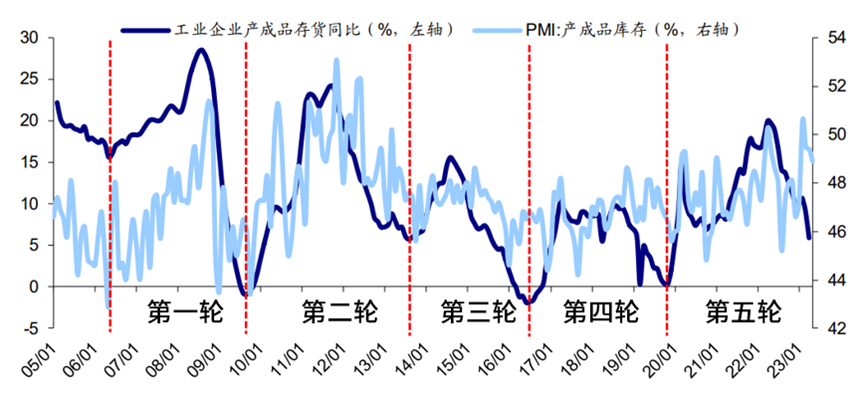

PMI作为一个景气扩散指标,变化趋势与产成品库存同比同步性强,通常也会被选择作为库存方向性判断的辅助指标。

具体到库存周期的四阶段划分,通常将产成品存货同比和工业企业营业收入两个指标相结合。

与美林时钟不同的是,库存周期采用工业企业产成品库存和工业企业营业收入作为主要指标,可以细分到不同的商品种类,例如猪肉市场、房地产市场,更多反映微观经济主体对上层宏观周期变化的库存调整。

值得一提的是,库销比是理解库存周期的关键一环。

库销比是当期库存与销量的比值,是同时与库存和销售额增速相联系的指标,综合反映了库存和销售两者相对力量的强弱。

1)被动去库存阶段,库销比下降;

2)主动补库存阶段,库销比从低位爬升;

3)被动补库存阶段,库销比被迫上升;

4)主动去库存阶段,库销比从高位开始回落。

一轮完整库存周期中,库销比的走势方向与库存增速相反,且库销比触顶(触底)要早于库存增速触底(触顶)。

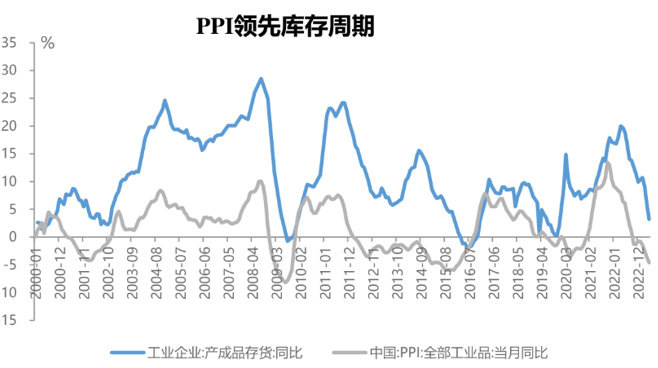

从领先指标的角度看,PPI对于库存周期具有较强的领先关系。

PPI的全称是“工业生产者出厂价格指数”,通俗地说,PPI衡量的是制造业所需要的原材料(比如煤炭、钢材等)的价格变动,可以反映企业的生产成本变化。

过往数据看,PPI的拐点普遍领先工业品库存的拐点,且PPI趋势和库存周期的趋势较为一致,对于库存周期的指示性较强。PPI同比基本领先库存周期1-10个月,平均为3-5个月左右。(来源:Wind,东吴证券)

(来源:Wind,东吴证券)

03 当前国内

“库存周期”行至何处?

根据海通证券的统计口径,2000 年至今中国经济共经历了 4 轮完整的库存周期,平均一个周期历时39个月,本轮库存周期大致开始于19年三季度末、四季度初,高点出现在 22年4月。(来源:Wind,海通证券)

(来源:Wind,海通证券)

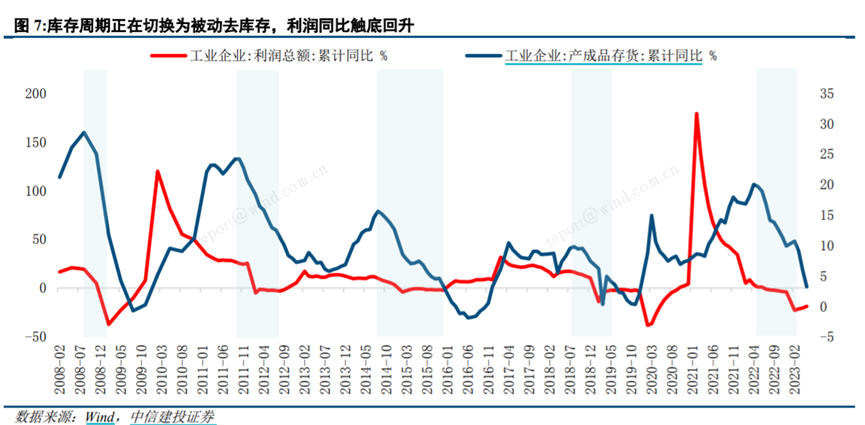

当前本轮库存周期正逐步从主动去库转向被动去库,当库存周期由主动去库向被动去库切换,往往对应经济逐步复苏。

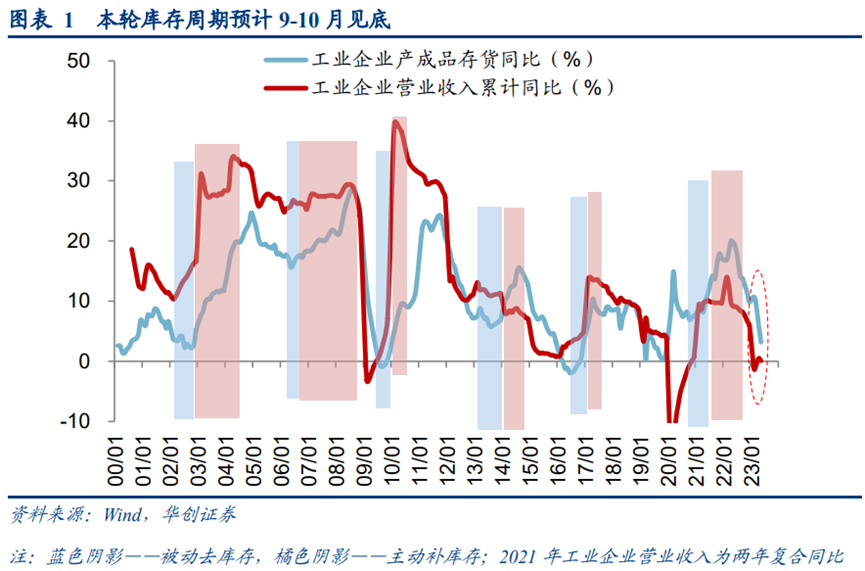

当前,从持续时间、先行指标等分析来看,市场主流观点认为,本轮库存预计于三季度末见底,开启新一轮周期,我们具体来看:

其一,从持续时间来看

过去国内平均一个库存周期历时39个月,本轮库存周期始于2019年3季度末4季度初,从持续时间来看本轮库存周期于今年下半年见底的可能性大。

其二,从领先指标来看

1)当前PPI虽然持续下行,但从M1与PPI的领先关系来看,M1增速企稳,据此推测PPI在二、三季度将触底

2)与PPI相关性较高的CRB指数(追踪一揽子大宗商品)同比6月已呈现企稳回升,因而PPI同比在三季度筑底可能性较高

PPI 同比触底拐点一般领先库存周期,随着PPI企稳,库存周期预计三季度末库存触底。

其三,从库存变化来看

工业产成品库存5月呈现加速见底趋势,工业企业产成品存货同比降至3.2%,3月9.1%、4月5.9%;与此同时,销售同比拐点初现,5 月营业收入累计同比 0.1%,自2月底部-1.3%持续两个月回正。

历次库存见底之后,全A非金融企业盈利上行趋势基本确立,目前市场对于通缩和企业盈利的担忧,随着库存周期底部确立后进入主动补库阶段,也将得到有效缓解。

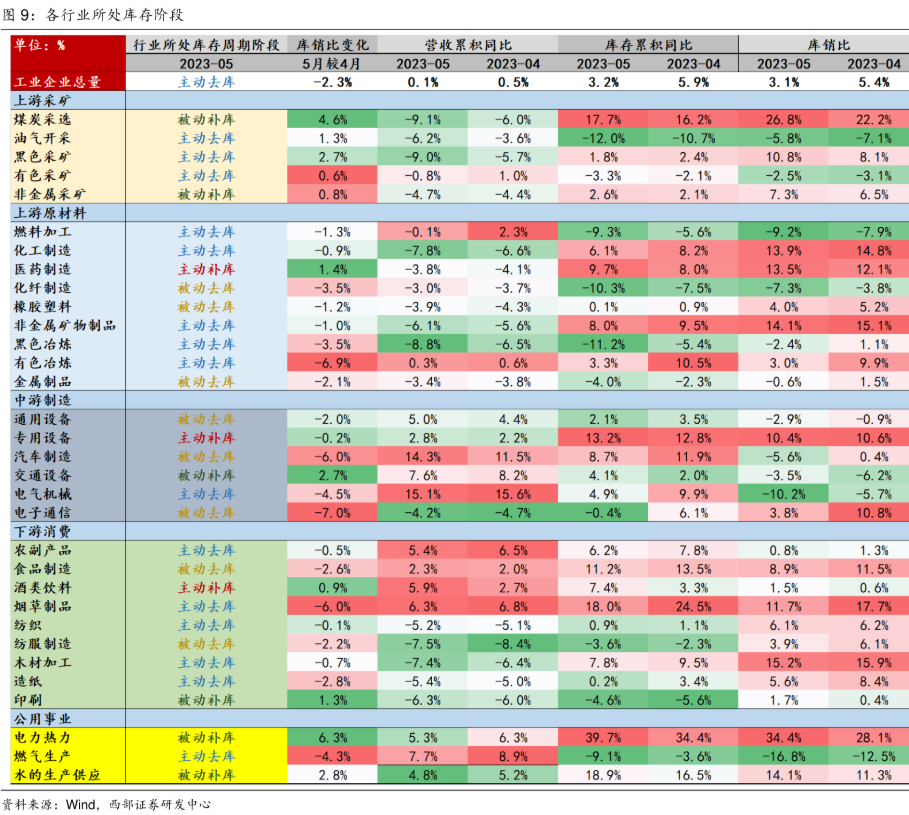

不过,上下游、不同行业所处库存阶段也是有所差别的。从上下游看,中下游库存去化明显好于上游;分行业来看,医药制造、专用设备以及酒类饮料已进入主动补库阶段。(来源:西部证券)

04 “库存周期”

如何指导投资?

根据招商宏观团队的总结,总体上,在主动补库存和被动去库存阶段,对应经济繁荣和上行,不论是金融还是实体行业,大体均呈上行趋势;在被动补库存和主动去库存阶段,情况会呈现相反态势。

股市

被动补库和被动去库:库存周期与股市表现的相关性较弱;

主动补库:股市上行趋势明显;主动去库:股市下跌趋势明显。

债市

主动补库:债券收益率上行;

被动补库:企业融资需求减弱,债券收益率开始从上升转为下降;

主动去库:经济萧条,企业融资需求持续减弱,债券收益率进一步下行;

被动去库:经济逐渐恢复,债券收益率开始从底部反弹。

资产配置

主动补库时期股票、商品占优,被动补库和主动去库时期债券、货币占优,被动去库时期商品、股票占优。

以中国的库存周期与大宗商品为例,在主动补库存和被动去库存时期,受到经济刺激和消费拉动,大宗商品价格指数总体呈现上涨趋势;在主动去库存与被动补库存时期,生产和消费均不振,大宗商品价格指数下跌。

行业意义

就处于不同周期的行业而言,被动去库和主动补库的行业资产占优。

就处于同一周期阶段的行业而言,可参考库存周期的衍生指标(收入增速-存货增速)进行判断,该指标越高的行业资产越占优,在周期中的盈利能力更强。

▼

介绍了这么多“库存周期”的知识,挖掘基最后想表达的是:

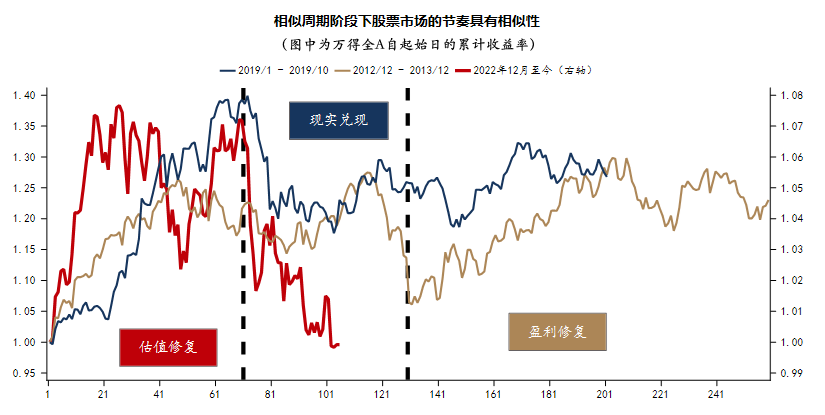

上半年A股市场行情反复,但不必悲观。历史上几轮去库存阶段的股价走势具有相似性,呈现“估值修复→现实兑现→盈利修复”三阶段特征:

今年4月以来,随着经济数据持续走弱,此前强复苏预期被证伪,股市大幅调整,进入“现实兑现”的阶段。

往后看,目前对经济增长的预期已较为悲观,随着库存周期持续演进,未来将进入盈利修复阶段,中期来看不过度悲观。

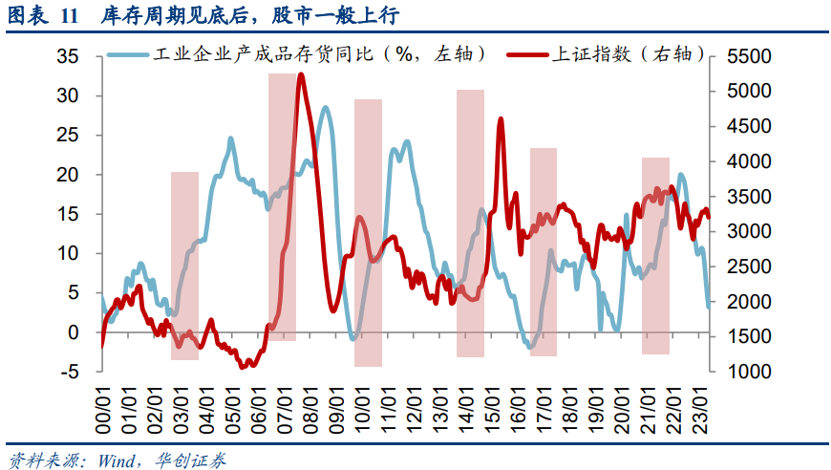

过往表现告诉我们:库存周期见底后一般无熊市,股市整体上行概率较高,根据卖方统计,库存见底后一年,上证指数涨幅均值 26%。(来源:华创证券)

当前,关于国内经济,存在悲观的声音将“长期问题短期化、短期问题长期化”,但是经过对多年周期的观察,大家就会发现,在过去每一次周期底部,市场都会产生出这样那样的、在当时感觉完全无法解决的中长期悲观问题。

但是历史一次次让我们相信,周期始终存在,很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中被严重放大了的,一旦短期盈利上行市场回暖,这些中长期悲观逻辑大概率就都无人再谈起了。

今天先说到这里,祝大家投资理财顺利~

风险提示

2023-07-06 22: 17

2023-07-06 22: 17

2023-07-06 22: 17

2023-07-06 15: 38

2023-07-06 15: 37

2023-07-06 14: 09