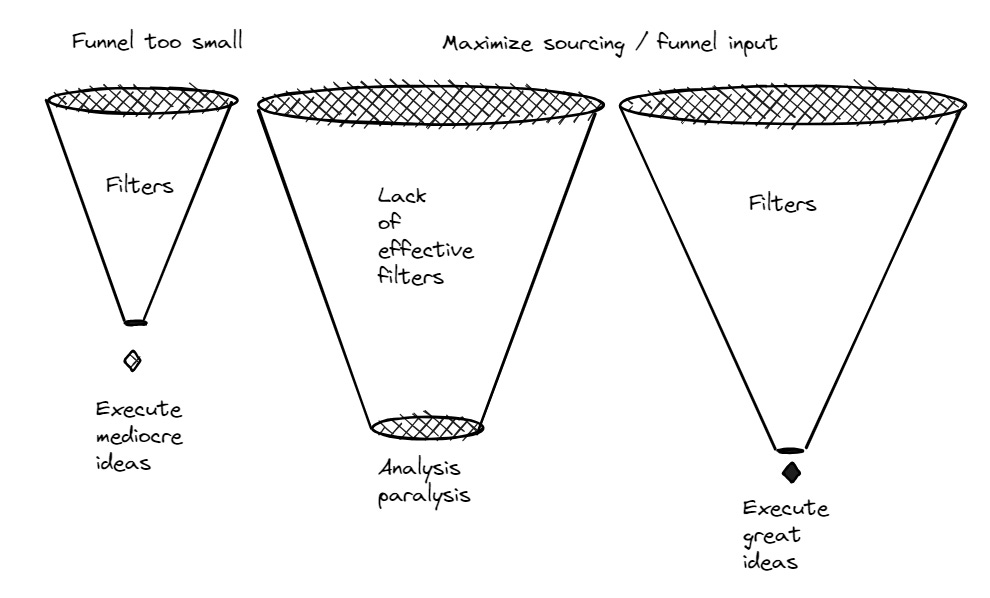

无论是投资还是生活,谁不希望有个完美的过滤器?

保证样本足够大,不至于错过好的创意和机会,又能足够有效,帮我们筛掉那些糟糕或不合适的想法。

既然信息,分析,决策,每一步都应该是不断优化的过程,尽量多找案例和工具,总有好处。

图1. 信息过滤器

来源:https://neckar.substack.com/

巴菲特的五分钟选股法

1997年伯克希尔哈撒韦股东大会上,当被问到能不能举例说明如何做到五分钟判断出一家公司是否值得投资。

巴菲特提到两条,分别是“自己是否看得懂这家公司”,以及“公司是否具备可持续的竞争优势”;

芒格当场加了两条,分别是“管理层是否值得信赖”,以及“是否具备安全边际和机会成本大小”。

关于是否看得懂这家公司,巴菲特解释道,“查理和我在行业已经超过四十年,我们对有兴趣投资的行业中有规模的企业已经很熟悉了。就像你每天关注球赛,过一段时间总会对球员的名字和风格了如指掌”。

图2. 巴菲特和芒格

来源:网络

很多人曾经认为巴菲特投资苹果属于打自己的脸,因为众所周知,巴菲特一直回避科技股,不仅守着比尔·盖茨错过投资微软,甚至2012年股东大会还说永远不会投资自己不知该如何给估值的苹果和谷歌。现在看来,反转来自几个因素的共同作用:

首先是在与两位相对年轻的基金经理Todd Combs和Ted Weschler磨合过程中,iPhone和整个苹果生态的展现出的垄断属性,让巴菲特接受苹果根本就在自己能力圈范围内。

其次库克接手后在2012年主动向巴菲特求教如何管理巨额现金,据说乔布斯一直也这么做,只是他没有下定决心进行回购。重要的是,即便苹果的收益率没有达到惊人地步,能够容纳下伯克希尔哈撒韦的体量实属不易。

关于是否具备可持续竞争优势,巴菲特和芒格在不同场合都提到过喜诗糖果后,发现原来品牌的力量意味着消费者会接受不断提价,这令他们大为震撼。

图3. 喜诗糖果热门产品之一

来源:See's Candies官网

此后投资公司中除品牌效应外,我们能看到各种类型的护城河,包括由于成本原因不可能再造的铁路股(Burlington Northern),需求端体现规模和网络效应的美国运通(American Express),以及那些创始人狂热地构建并不断拓宽自己护城河的企业(Costco等)。

当时回答股东问题时,巴菲特特别强调,以当年新晋持仓的一家公司为例,没有实地调研就敢投的前提是芒格的一个合伙人对于这家公司的投资已经长达20年。

芒格还特意补充了一句,如果说伯克希尔哈撒韦希望成为一家分享正确思维方式的机构,那么这些年来最重要的结论就是,人们低估了一些简单且伟大的理念的重要性。换句话说用这些理念作为自己的决策过滤器很有效。

Nick Sleep:

对待信息如同对待食物

贪多嚼不烂

有一次一位自然学家分享说达尔文其实仅用了4年“在路上”,其余时间都是在思考。大脑前额皮层负责理性思考和信息处理,如果有足够的时间进行思考,它比通过感官认知世界更有意义。

在信息泛滥的大环境下,可以想见有投资专业人士甚至认为自己的工作需要不断收集数据。“我们思考的东西远远少于我们认为自己思考的东西”,所以不要自欺欺人了!

如果我们研究真正伟大的企业就会发现,不管是一百年前就建立的福特帝国,还是七十年代建立的沃尔玛帝国,或者今天的亚马逊帝国,总有一些共性,正如杰夫·贝索斯所说:“我无法想象十年后顾客说自己真的很喜欢亚马逊,但希望我们的价格再高一点”。

图4. 杰夫·贝索斯

来源:网络

一边是成功的商业模式没怎么变,且就那么几种,另一边是越来越多的数据需要处理。我们到底应该如何看待信息呢?

答案是我们如何思考食物,就应该如何思考信息,背后的科学依据是“昂贵组织假说”(Expensive Tissue Hypothesis):在特定体型下,灵长类动物的新陈代谢率是相对固定的,不同灵长类动物之间的差异在于组织的平衡,最明显的是运作成本高的组织,主要是神经系统(包括大脑)和消化系统。

人类是胃小而大脑大,而猪则相反。如果你想有一个大一些的大脑,你就必须有一个相对小的胃。

撇开科学不谈,把信息类比成食物的确有启发性:我们既可以选择经过提炼的营养成分(例如牛排),也可以选择混合各种原始营养成分的大杂烩;正如我们可以拿到现成结论,也可以查询基本数据。

信息与食物的类比也有不适用的地方,比如信息并没有类似食品的质量标准,要是能够像标注脂肪含量一样,对信息的事实部分含量进行标注就好了。

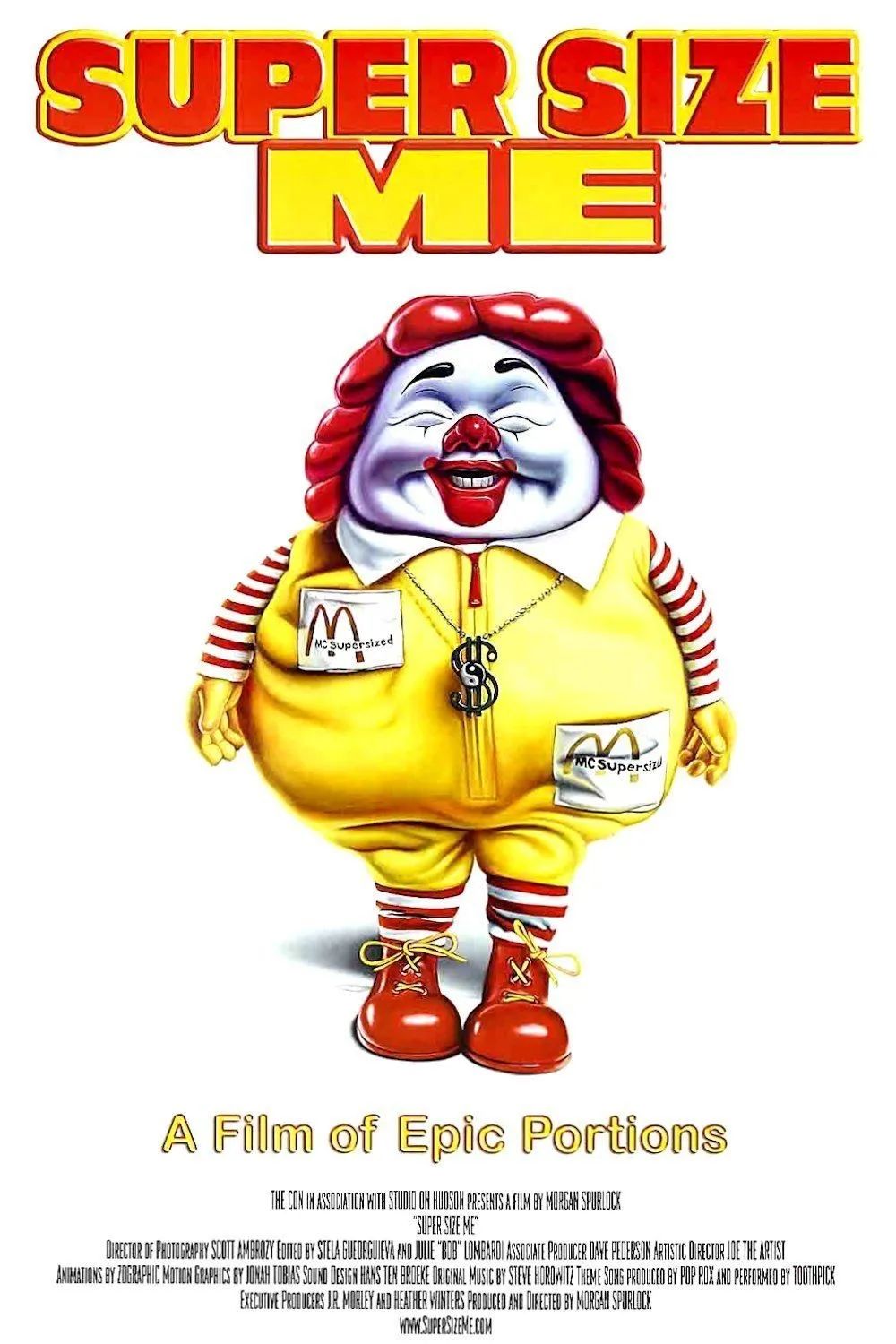

图5. Super-Size Me海报

来源:网络

“没有信息过载,只有过滤失败”,我们需要加强锻炼预防毒素积累和疾病。

如果你看过纪录片《超级大我》(Super-Size Me),你应该会记得,导演用自己的身体当成小白鼠做了一个实验,连续30天,让观众亲眼见证只吃麦当劳会对身体带来有害无益的变化。

我们代入下,如果让你30天不间断看财经新闻会怎么样?其实信息也是有时限的,下个季度的盈利情况在下个季度之后意义就不大了,所以我们是不是应该更看重“保质期”长的信息。相信达尔文也会认同,权重高且最有价值的信息应该归类为公理型。

工具箱越多越好

1

创建决策日志

许多年前,我遇到获得诺贝尔经济学奖的心理学家丹尼·卡尼曼(Danny Kahneman),问他投资人可以做哪些事来提高自己的业绩。

他毫不犹豫地答说去路边买个笔记本,记录下你的所有决策。针对组合的每一笔操作,花一点点时间思考,写下你期望发生什么,为什么会有这样的预期,然后也写下你身体和情感上的感受,比如我感觉很累,我感觉很好,或者这只股票实在让我精疲力尽。

这种做法的关键在于,尽量减少“事后诸葛亮”情况。这本决策日志会给你准确、诚实的反馈,还原你当时在想什么。你买了一只股票后上涨了,但上涨的原因可能与你的想法大相径庭,这种现象并不少见。

总之决策日志是一种性价比非常高的自我反馈方式。

图6. 丹尼·卡尼曼

来源:网络

2

《清单革命》

几年前在波士顿从医的阿图·葛文德(Atul Gawande)写了一本书《清单革命》,他在书中提到只要准确且忠实地使用检查清单,就会收到非常有效的成果。飞行员走完清单流程,我们才会安心。外科领域,通过检查清单可以明显减少感染带来的死亡等等。

书中将清单分为两类,一种是确认型,按部就班,定期定下来确认自己是否有遗漏。另一种是执行型,当你遇到突发事件,比如飞行员遇到其中一个发动机熄火,你不必考虑那么多,按照紧急清单执行。某家公司季报低于预期,或者遇到某种类型的利空,是卖出还是买入更多。

虽然不是建议刻舟求剑,但清单本身代表思考的系统性,给出一些思考方向,提高分析的一致性。

参考资料:

Filtering the Idea Funnel,2023年7月8日,Neckar Substack

Buffett Five Minute Test,1997年5月5日伯克希尔哈撒韦股东大会,CNBC

Nomad Partnership Letters,2001-2014,igyfoundation官网

How To Improve the Quality of Our Decision Making, fs.blog

2023-07-15 11: 53

2023-07-14 17: 09

2023-07-14 17: 09

2023-07-14 17: 08

2023-07-14 17: 08

2023-07-14 16: 04