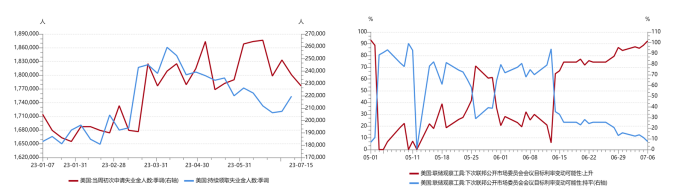

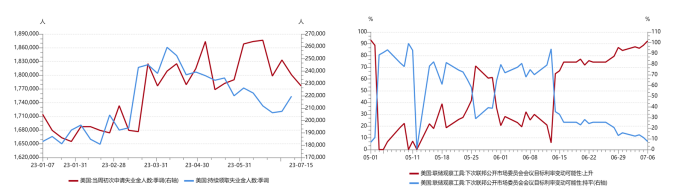

美国“7月加息25BP,年内经济逐步进入‘浅衰退’,明年开启降息周期”逐渐成为市场共识。虽然六月点阵图显示美联储年内会加息2次,但市场普遍预期7月或将是本轮加息的终点。一方面,就业持续呈现韧性,7月15日当周初请失业金人数为22.8万,低于预期(24.2万)及前值(23.7万)。7月8日持续领取失业金人数175.4万人,高于预期(173.0万)。但制造业持续走弱。7月费城制造业指数-13.50,低于预期-10.4。6月成屋销售环比折年率-3.26%,低于前值0.23%;6月零售销售总额同比1.49%,低于预期(1.60%)及前值(1.96%),环比0.19%,低于预期(0.50%)及前值(0.51),核心零售总额环比0.16%,低于预期(0.30%)及前值(0.28%)。

【来源:wind,招商资管】

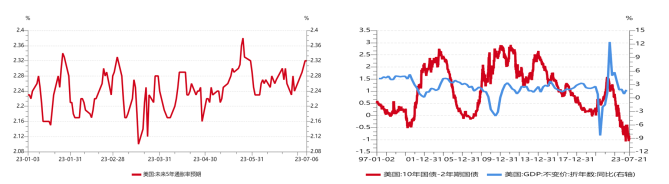

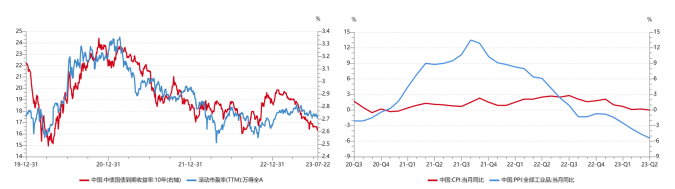

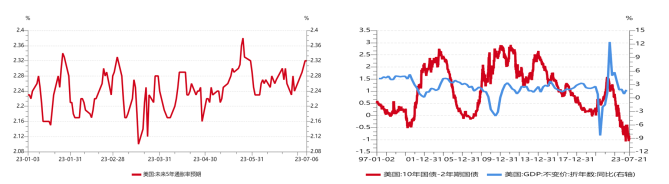

服务业韧性支撑核心通胀担忧仍存,通胀预期中枢显著抬升,均给货币政策带来较大不确定性。市场或许低估通胀粘性及过早定价宽松周期。

【来源:wind,招商资管】

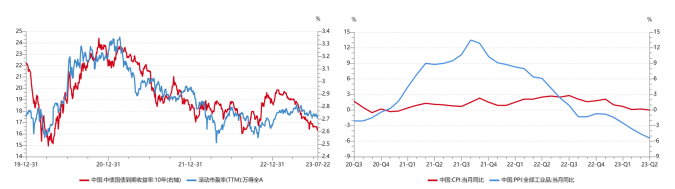

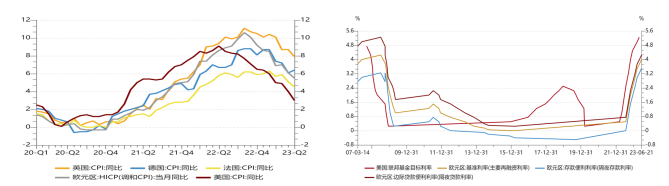

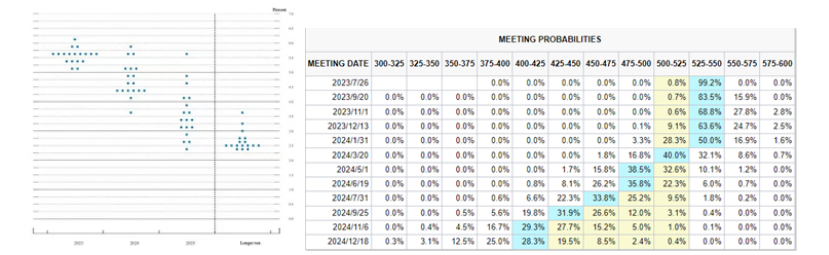

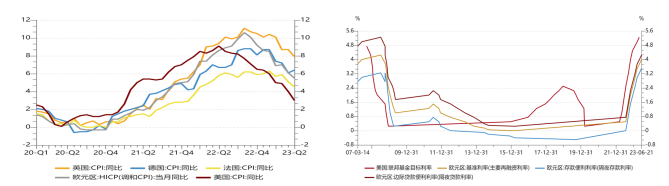

6 月美国 CPI 同比 3.0%,低于预期 3.1%。但下半年去通胀的进程可能因为基数效应的逐渐减退而显示显示粘性,将更大程度的依赖居民薪资的压缩进而实现通胀目标,三季度 CPI 从 3.0%进入“2 时代”难度会明显增大。30日联邦基金期货的价格预期联储有99.2%的概率在7/26日的议息会议上加息25bps,且年末的联邦基金利率上限有27.2%的概率高于550bps,说明至年底仍有1-2次的加息可能,符合六月美联储发布的利率点阵图预测,联邦利率上限落在5.75bps。尽管六月CPI上涨幅度低于预期,美国的通胀压力尚存。欧洲通胀压力高于美国,紧缩周期或将迟滞于美国。受益于能源价格回落,整体通胀有所放缓。欧元区6月CPI5.5%,符合预期,低于前值(6.1);核心CPI同比5.5%,低于预期(5.4%)及前值(5.3%);德国6月PPI同比0.1,远低于预期3.7%及前值1.0,环比-0.3;英国6月CPI同比7.9,低于前值8.7,核心CPI同比6.9,前值7.1。市场预期欧央行可能还会加息2次。但受地缘政治影响,能源供给仍有一定的不确定性,给欧洲货币政策也带来较大干扰。

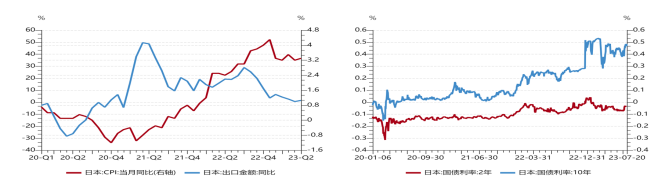

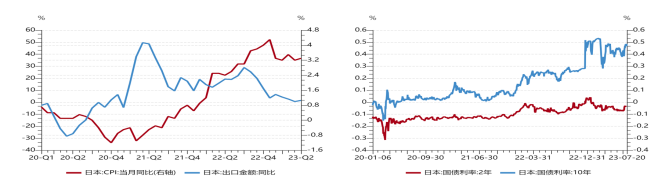

日本经济修复、通胀上行,收益率曲线控制(YCC)政策调整的概率提升。短期内日本央行很可能维持低利率以助力经济的进一步复苏。但随着通胀的不断抬升,货币政策转向的可能性在加大。而欧日货币政策的调整也会加大全球资本流动的不确定性。 【来源:wind,招商资管】

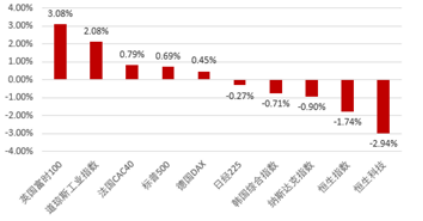

【来源:wind,招商资管】上周海外市场波动较大,除英国富时100增幅上升外,多数指数在上周都有不同程度的下跌或增幅收窄。美股方面,标普500与纳斯达克100从上周初开始迎来连续四日的涨幅后,在上周五经历了下跌,对整体波动率影响较大。

【来源:wind,招商资管】

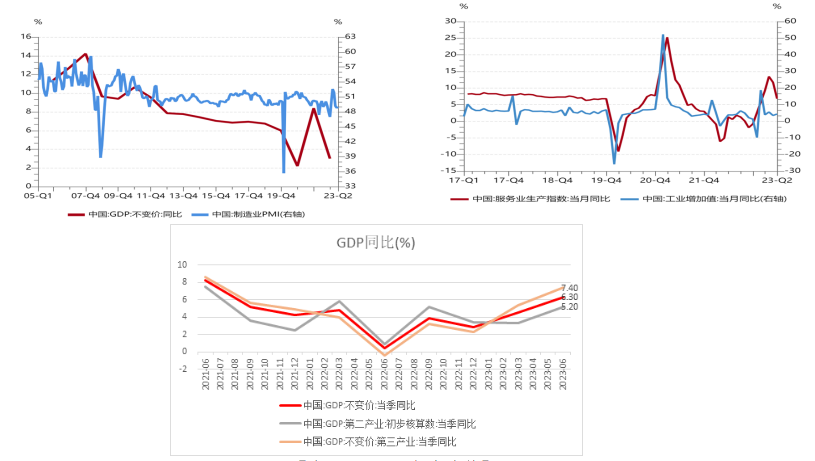

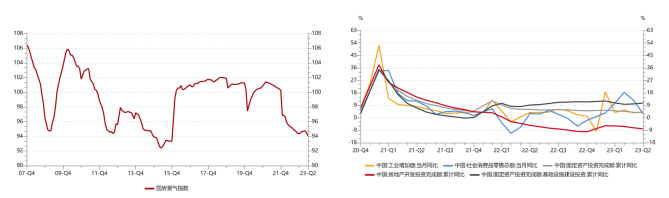

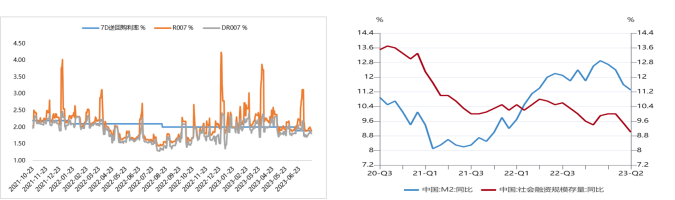

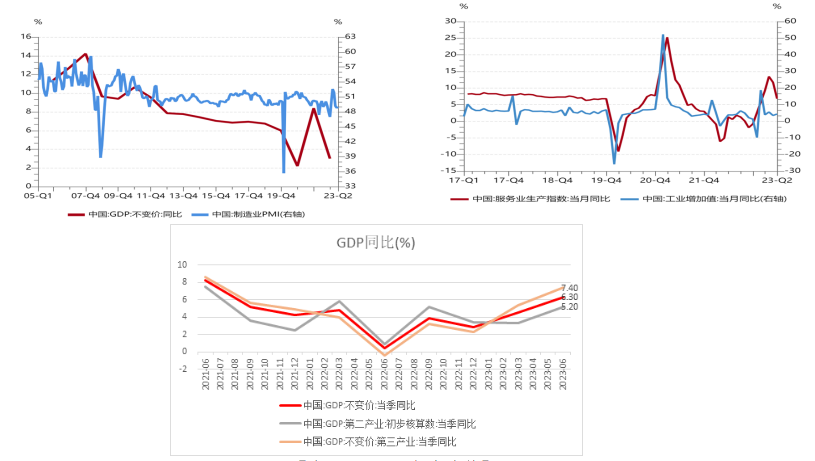

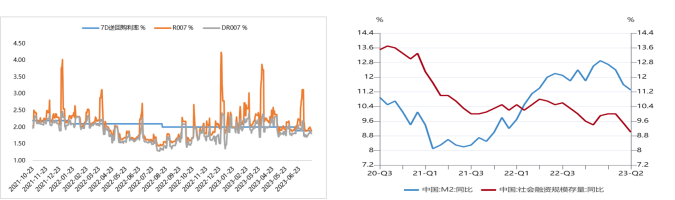

经济整体仍呈现“分化式弱修复”。据统计局官网公布数据,二季度GDP同比6.3%,低于预期(6.8%),高于前值(4.5%)。上半年,GDP同比增长5.5%,快于去年全年3%的经济增速,也快于一季度4.5%的经济增速。延续“生产强、需求弱”的结构分化。上半年,工业增加值 4.4%,高于预期(2.51%)及前值(3.5%);固定资产投资累计同比3.8%,高于预期(3.34%),低于前值(4%),其中基础设施投资、制造业投资分别增长7.2%和6%;社会销售品零售总额当月同比 3.1%,低于预期(3.5%)及前值(12.7%)。

【来源:wind,招商资管】

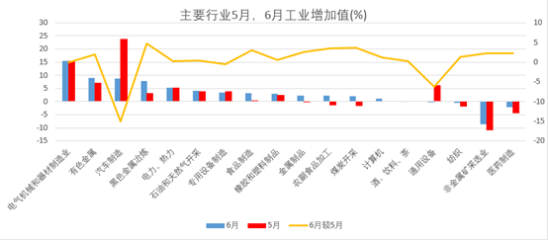

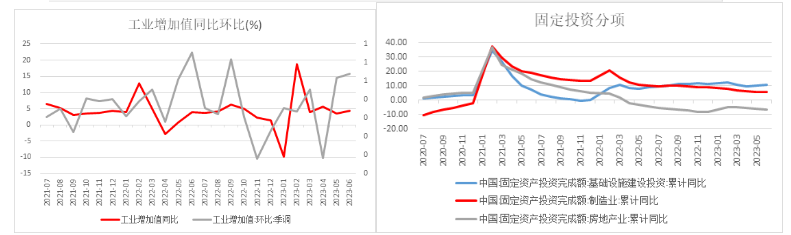

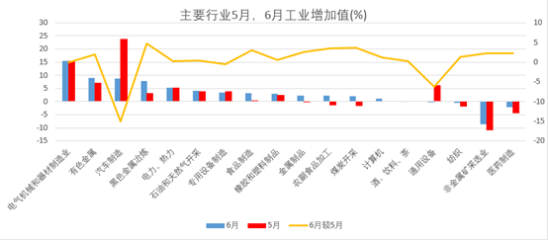

6月工业增加值同比增长4.4%,高于前值3.5%,远超2.51%的预测值。6月环比上升0.68%,较5月0.63%有所提升。其中,制造业增速提升明显,6月同比增速4.8%,增幅有所提升,高质量发展步伐明显加快,上半年新能源汽车产量累计267.8万辆,同比增长37.12%,总累计产量突破2000万辆。此外,工信部加强新型信息基础设施建设,今年上半年电信业务收入累计值10420亿元,同比上升7.1%。工业生产中多数主要行业6月增速回升,仅汽车,交运设备,专用设备和通用设备增速有所降低,其他行业增速均为上行。其中,6月汽车产量工业增加值为8.8%,较5月的23.8%下降15%,主要是收到产量增幅收缩的影响,6月汽车行业产量同比增速0.8%,相比5月的17.3%大幅下降16.5%。整体来看,由于外需工业生产仍处于慢修复状态。固定投资方面,6月累计同比3.8%,低于前值4%,其中制造业投资6月同比增速6%,高于前值5.1%,基建投资6月同比12.3%,较5月的10.7%有所上升,6月地产投资同比-10.3%,较五月的-10.5%降幅有所收窄。整体开看,基础建设与制造业的投资仍然保持高韧性,而地产投资是固定投资中的拖累项目。

【来源:wind,招商资管】

房地产仍承压,但有企稳迹象。目前整体仍承压,6月国房景气指数94.06,前值94.55,继续走低。但从主要指标来看,房地产市场销售、开发投资、房地产开发企业到位资金等主要指标均比去年全年出现改善。上半年,全国商品房销售面积同比下降5.3%,销售额增长1.1%,均明显好于去年全年,销售面积降幅明显收窄,销售额由降转升。上半年,房地产开发投资同比下降7.9%,房地产开发企业本年到位资金下降9.8%,降幅比去年全年不同程度收窄。【来源:wind,招商资管】

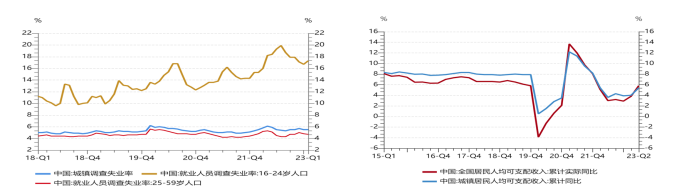

政策助力下,居民收入整体有所增长,城乡差距缩小。上半年,全国城镇调查失业率平均值为5.3%,较一季度下降0.2个百分点,其中6月份为5.2%,今年以来整体呈现回落态势。居民收入较快增长。上半年,全国居民人均可支配收入扣除价格因素后实际增长5.8%,明显快于去年全年增速。城乡居民收入差距缩小。上半年,城乡居民人均可支配收入比值比上年同期缩小0.05。这为预期回暖后投资和消费的进一步复苏,提供了潜在的动能。【来源:wind,招商资管】

经济整体弱修复,叠加地缘风险加大,均对风险偏好形成了较强的压制。随着结构性稳增长政策的进一步明确,市场信心有望逐步修复,经济或将延续弱复苏。大类资产配置策略:

【来源:wind,招商资管】

风险提示与免责申明:

市场有风险,投资需谨慎。本资料所载信息为截至报告发布日前可获取的最新数据,信息基于相关数据方数据整理而来,资料内容及观点仅供参考,不作为任何法律文件。本报告基于已公开的资料或信息撰写,但招商证券资产管理有限公司对信息的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。在任何情况下,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本材料仅供本公司客户浏览、阅读,未经招商证券资产管理有限公司允许,任何人不得将此资料或其任何部分以任何形式进行复制、转载或发布,不得对本资料进行任何有悖原意的删节或修改,不得另行转发。本材料内容版权归招商证券资产管理有限公司所有,招商证券资产管理有限公司对本材料拥有最终解释权。任何机构或个人以任何方式使用本材料,即视为已完全知悉、理解并接受本声明及提示的全部内容。本材料的观点、分析及预测仅代表作者个人意见,不代表招商证券资产管理有限公司立场,也不构成对阅读者的投资建议。

【来源:wind,招商资管】

【来源:wind,招商资管】