节后首周,市场又迎来了一些较为关键的积极变化,短线市场情绪有所改善。尽管行情仍然震荡磨底,但不少机构认为A股可能在四季度迎来转机。

后市行情怎么看?华夏基金最新月度权益策略来了!

海内外宏观:美降息预期暂未形成一致,国内基本面积极因素正在逐步累积

美国经济韧性强,周期总体景气度仍相对较高,未来1-2个月美国进入财政政策混乱期。点阵图加降息指引均不明确,点阵图对应年内仍有一次加息空间,但官员分歧较大仍有不确定性;对2024年的降息预期依然处于高度离散状态,暂未形成一致观点。

9月CPI通胀数据虽略超预期,但亦无法消除市场对于美联储政策的分歧。预计美联储等待更多数据过程中或许选择不再加息,但对通胀保持高压态势概率较大,美债收益率继续停留高位。

国内方面经济磨底,但基本面的积极因素正在逐步累积,而核心矛盾的改善信号是历次持续下跌格局得到根本性扭转的关键。 四季度的政策预计将短期沿着政治局会议的定调逐步落实,中期可以期待一些突破框架性的广义财政支持,为明年的经济增长提供动力。

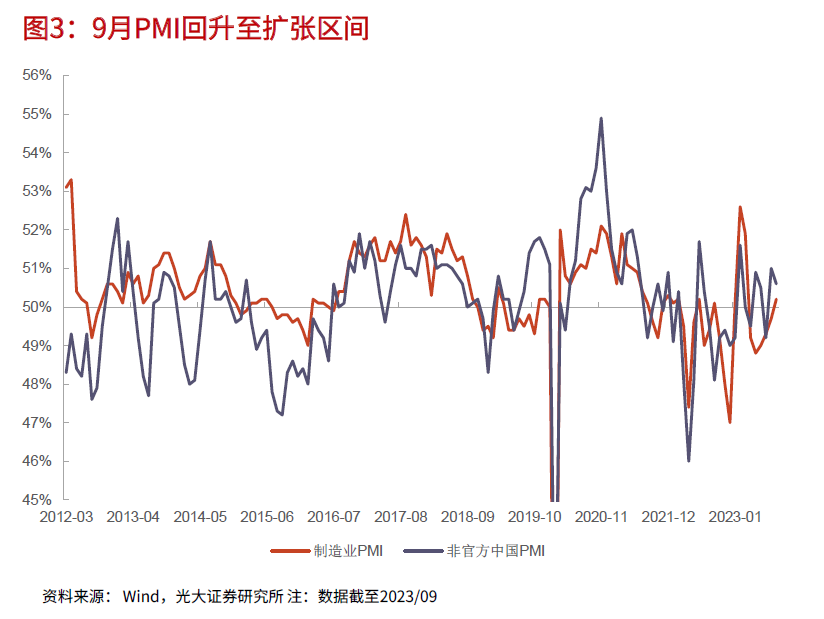

国家统计局数据显示,9月制造业PMI为50.2%,较上月回升0.5个百分点,时隔5个月后重返扩张区间。从6月到9月,制造业PMI逐级爬坡,较好地印证了国内经济的内生修复节奏。同时9月份消费市场持续恢复,CPI运行平稳,PPI同比降幅收窄,环比均上涨。

10月进入三季报密集披露期,伴随着业绩的边际改善,市场逻辑也有望回归盈利预期。

四季度或迎转折,走出底部只是时间问题

虽然近期海外市场尤其美债冲高对全球风险资产表现都带来一定影响,但国内较多经济数据,包括PMI、工业企业利润、通胀等均显现内生增长动能有边际修复的迹象。经济基本面走出目前的底部区域只是时间问题。

四季度作为政策发力的重要事件窗口,重磅会议都将在四季度召开,可能涉及防风险、科技创新、稳增长、鼓励地产刚需等方面的政策出台和落实,政策预期上升将提振市场情绪,与其他向上的力量形成合力,带动市场走出底部。(来源:招商证券)

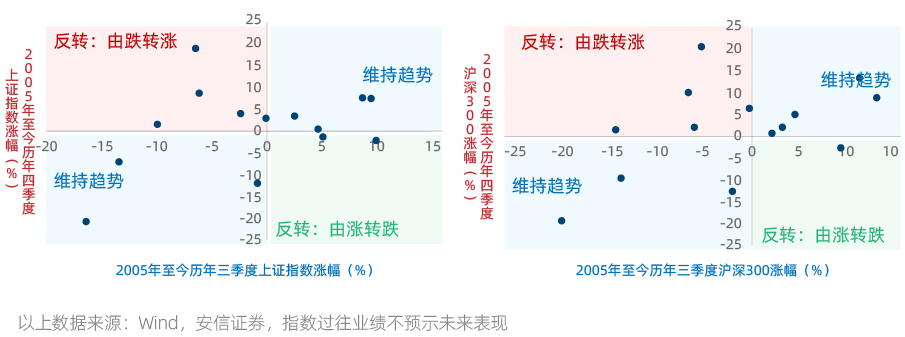

从历史规律来看,四季度转涨的概率较高。截至2022年底,2000年以来上证指数在四季度的平均收益率为+4.73%,取得正收益的概率为61%;同时历年中若三季度A股行情较差,四季度转涨的概率相对较大。不妨期待一下四季度行情(资料来源:安信证券)。

从投资线索看,四季度是市场交易逻辑逐渐向次年转换的时刻,总量层面共识的缺乏将抑制主线逻辑的走出。历史上看,低估值策略在四季度往往更加有效。下一步可以重点关注红利策略,低估值成长+顺周期为矛的思路进行行业配置,重点关注:

✔ 红利策略:金融等;

✔ 低估值成长:半导体、汽车等;

✔ 顺周期:有色金属、交通运输等。

逆风而行,是成熟投资者的智慧

自2021年底以来,不少板块已经回调快2年了,当下是非常考验耐心的时刻,但估值才是市场的锚,叙事、情绪、各种短期的事件冲击都不是,在当前以合理甚至低估的价格买入优质的资产,才是这个过程中最大的智慧。

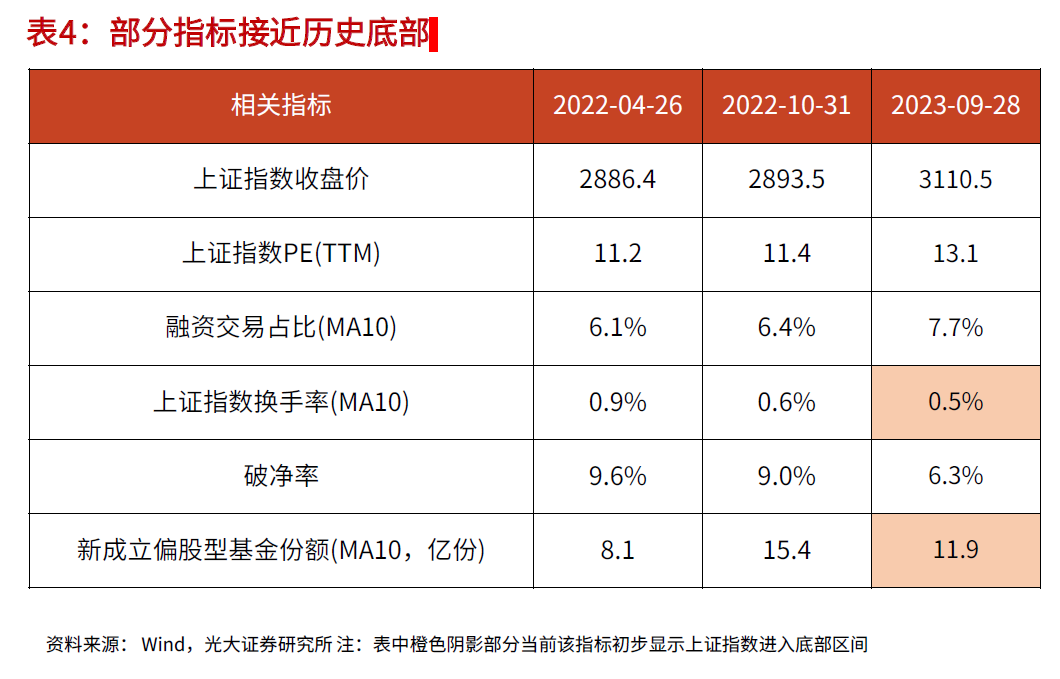

不管从哪个方面看,当前A股市场已计入较多的悲观情绪。与2022年两次市场底部对比,目前上证指数的收盘价以及估值水平已与2022年4月以及10月非常接近,而从新成立偏股型基金份额以及换手率等指标来看,当前A股市场显然已经接近情绪冰点。

尤其是近期汇金公司增持四大行股份,并拟在未来6个月内继续买入,此番“国家队”入场,有望带动市场信心修复和增量资金入场,这对于稳定市场情绪、恢复投资者信心,无疑是积极的信号。

坚定信心,保持耐心。市场走势可能还会有反复,但长夜即明,又何惧一时煎熬?

2023-10-13 19: 51

2023-10-13 17: 13

2023-10-13 17: 12

2023-10-13 17: 12

2023-10-13 17: 10

2023-10-13 14: 54