今年以来,中国债券市场展现出了强劲的投资吸引力。据央行数据显示,境外机构已连续9个月净买入我国债券,2023年以来累计净买入量近1万亿元,10月外资净买入量已超过2000亿元。

无独有偶,债券基金规模今年也迎来大爆发。据天相投顾数据显示,截至三季度末,债券型基金规模达到8.33万亿元,环比二季度末增长1489亿元,同比去年同期规模亦增长2712亿元。多只债券基金规模迎来爆发式增长。

规模暴增背后,是股债跷跷板下债券基金亮眼的收益表现,尤其是纯债基金,堪称2023年公募基金中的盈利“担当”。今年以来,在3614只纯债基金中,共有182只产品年内回报率不低于5%,高达99.1%的产品实现了正收益率,仅有34只亏损产品。(截至11月30日,数据来源济安金信基金评价中心,中国证券报)

年末债市行情怎么看?为什么债券基金要引起重视?

回顾今年以来的债市行情,2023年上半年,受经济修复不及预期,权益市场偏弱影响,市场股债“跷跷板”显著,整体被债券牛市主导,超出市场普遍预期。

年内中证全债指数走势

不过8月下旬以来,债市震荡加剧,稳经济措施、资金面扰动、资本新规影响等都是重要原因,债券收益率走出W形走势。近期开始逐步企稳回升,债券型基金净值逐步修复。

回顾8月底以来的波动,与之前的阶段性调整有所不同,当前市场博弈的重心并非持续疲弱的基本面,而是更关注政策端与资金面的变化。主要影响因素可能包括:

第一,宽松政策暂未落地,资金预期偏紧。鉴于监管平滑信贷以及经济预期平稳的表态,12月降准、降息的预期都有所降温。但市场资金缺口仍在,机构对央行操作的依赖度提高。刚刚过去的跨月期间,央行增加净投放使得资金供需小幅改善,但整体资金结构仍然脆弱。

第二,债券供给压力持续,形成短期扰动。12月利率债供给仍较多,尽管财政资金逐步投放可以补充基础货币,但短期内可能效果有限。

第三,房地产支持政策不断加码,带动宽信用预期,进而压制债市情绪。整体上,近期长端利率调整幅度小于短端,曲线呈现熊平状态。本轮行情中,信用债收益率也主要跟随债市调整,但表现好于利率债,信用利差整体被动收窄。

不少机构认为,债市短期有一定调整,但空间相对有限,基本面环境偏弱或仍将是市场的核心矛盾。浙商证券分析师分析,预计短期债市走出“牛陡”的结构性行情,当前利率曲线较为平坦,过去两个月短端利率品种已经调整较多,安全边际相对较高,而四季度国债发行期限偏长,供给压力主要集中于中长端,中长端利率品种的交易空间可能受到一定压制。

近期多项数据回归需求端,低通胀格局依然延续,这让我们对政策端持续强化有了更多期待。12月政治局会议强调“以进促稳”、“先立后破”,明年经济增长目标或将偏积极。

从基本面上看,11月PMI数据回踩,同时高频数据表现平淡,增强了四季度基本面或将弱于三季度的判断,鉴于经济尚未形成转向趋势,对债市而言风险不大。

从资金面上看,跨月后资金面边际转松,资金最紧张的时期已经过去,但年底前供给带来的压力尚存。

从供需力量上看,临近年底,基金、理财、券商等交易力量减弱,但保险和农商行等偏好长端利率债的配置力量有望崛起。从政策预期上看,当前政策力度较为模糊,市场对明年经济目标、宽财政力度尚存分歧,在无增量信息前,也较难形成一致性方向。债市进攻性不足、预计延续窄幅震荡格局,10Y国债上有顶下有底支撑。

中期来看,国内经济仍处于新旧动能切换期,明年宽财政需要宽货币发力配合,不排除年底和明年初降息的可能性,对应利率中枢还有进一步下行空间,当前十年期国债收益率在2.70%以上将是比较好的配置点位。这也意味着,对于期限稍长的资金,随着债市逐步调整到位,适当增配,争取弹性;对于期限较短的资金,则可以选择防御性更好、净值波动更小的短久期债基。

对于焦虑权益资产波动较大的小伙伴,或许也可以看看债市的风景,根据自己的风险偏好和资金情况,考虑配置一些纯债基金平衡波动。

纯债基金指不投股市,只投资债券,债券的收益来源主要是票息收入和资本利得。通常情况下,只要债券没有兑付困难,持有到期就不会有损失,长期看,票息收入就是一条以一定斜率向上的直线,尽管短期夹杂小幅波动,但长期来看长期确定性依然较高。

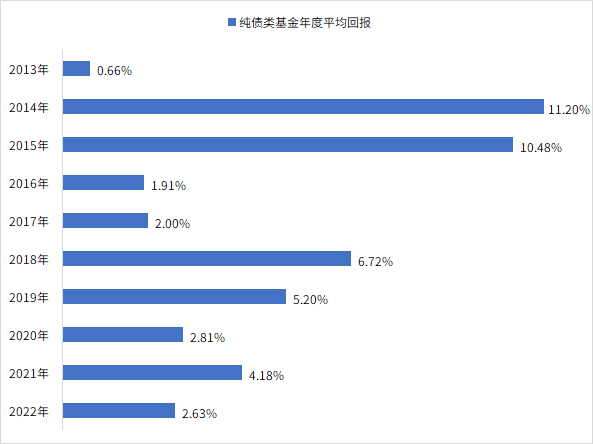

从数据上看,统计近十年来的纯债类基金的年度平均回报,2013年至2022年,全市场纯债类基金“年年正收益”。而且在某些年份,纯债基金的平均收益甚至颇为丰厚,比如2014年、2015年分别达到了11.20%、10.48%。整体上,债基为投资者创造了不错的持基体验。

纯债类基金近10年的年度平均回报

(数据来源:Wind、基金定期报告,纯债类基金包括短期纯债型基金、中长期纯债型基金,截至2022.12.31)

从投资债券的剩余期限不同,纯债基金可以分为短期纯债基金和中长期纯债基金,其中,久期超过397天的一般被称为中长期纯债基金,久期在397天内的一般是短期纯债基金,再根据久期细分又可以分为超短债类产品(债券资产剩余期限≤270天)、短债类(债券资产剩余期限≤1年)、中短债类(债券资产剩余期限≤3年),投资的债券久期较短。

2023-12-14 19: 00

2023-12-14 21: 00

2023-12-14 22: 35

2023-12-14 11: 34

2023-12-14 11: 34

2023-12-14 11: 34