风险提示与免责申明:

01

宏观数据日历

02 宏观市场分析 “ 海外宏观

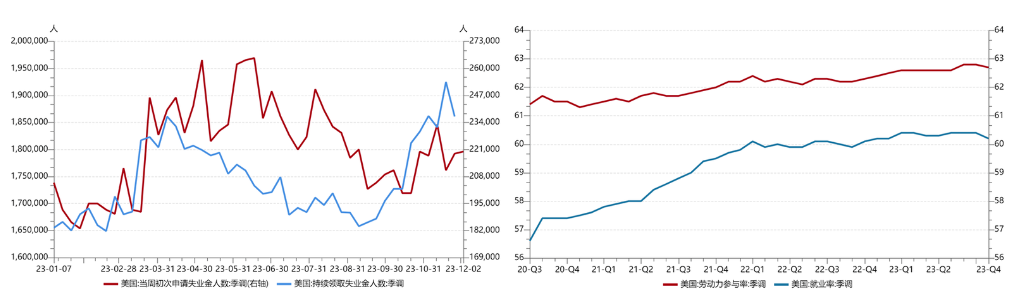

美国就业市场持续呈现韧性。截至12月9日的一周,当周初请失业金人数20.2万,低于预期(22.1万)及前值(22.1万)。截至12月2日的一周,持续领取失业救济金人数187.6万,低于前值(185.6万)。议息会议后,美联储将2023年失业率预测维持在3.8%,2024年的失业率预测维持在4.1%,将2025年的预测从4.0%上调至4.1%。

【来源:wind,招商资管】

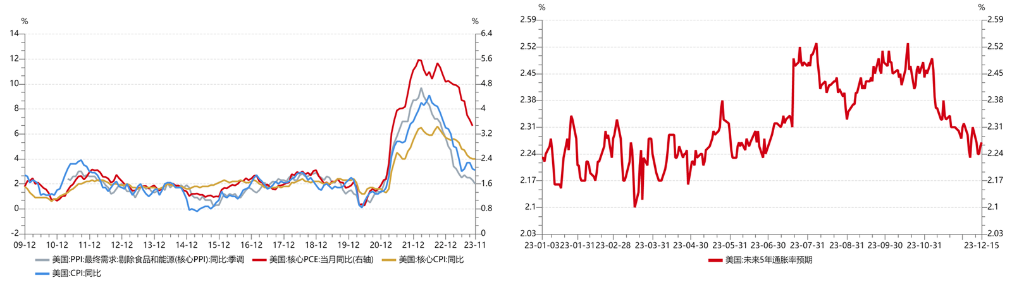

通胀预期继续下行。11月,美国CPI同比3.1%,与预期一致,低于前值(3.2%),环比0.1%,高于预期及前值(0.0%),核心CPI同比4.0%,符合预期,与前值持平。11月PPI环比0.2%,高于前值(0.0%),同比1.8%,低于前值(1.9%)。基于通胀下行趋势,美联储下调未来通胀预期。将2023年PCE预测从3.3%下调至2.8%,核心PCE从3.7%下调至3.2%;2024年PCE从2.5%下调至2.4%,核心PCE从2.6%下调至2.4%;2025年PCE从2.2%下调至2.1%。核心PCE从2.2%下调至2.1%。

【来源:wind,招商资管】

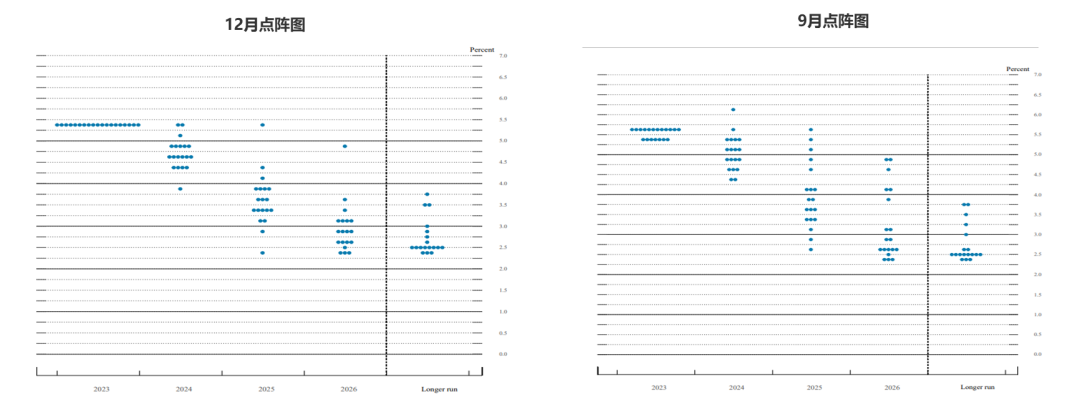

美联储本轮加息业已结束。12月的点阵图显示,联储官员对明年利率中枢预期为4.6%(4.5%-4.75%的区间),即3次降息75BP。鲍威尔记者会后,市场对于2024年年底的利率中枢预期3.9%(3.75-4%的区间),即6次降息150BP。联储鸽派表述表明其对经济软着陆和通胀快速回落信心显著提升,降息的核心理由是货币政策正常化。但这主要源于短期内的数据表现,中长期看加息的滞后效应是否会显现,就业市场是否会出现断崖式下滑,通胀中枢上移的背景下是否会出现二次通胀,仍都具有较大的不确定性,也会影响美联储后续的宽松政策走向。

【来源:美联储官网、wind,招商资管】

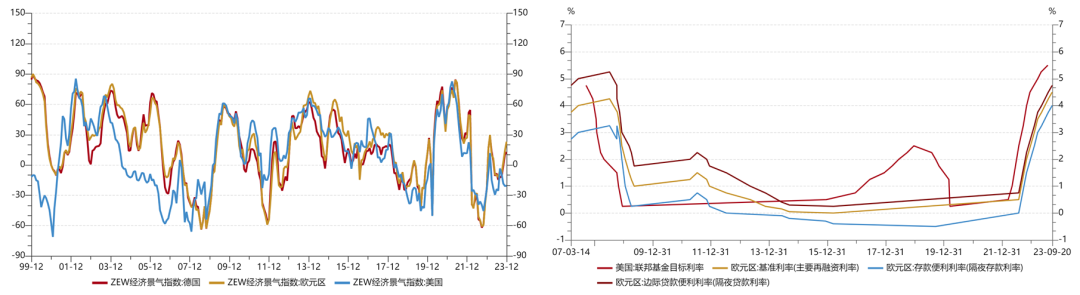

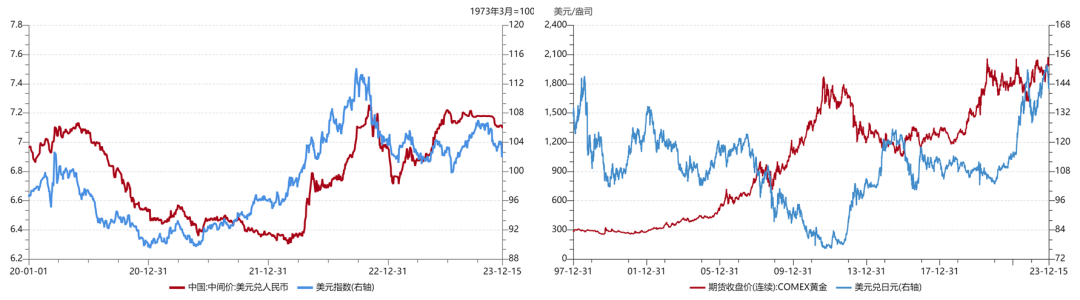

欧元区经济景气度持续改善。12月德国ZEW经济景气指数12.8,高于预期(8.8)及前值(9.8),欧元区ZEW经济景气指数23,高于前值(13.8)。欧弱美强格局的边际改善,叠加美联储加息周期结束,美元指数显著下行。但欧洲经济内在问题较美国多,经济边际改善的趋势可持续性具有一定的不确定性,或将给美元指数走势带来干扰。整体来看,维持美元波动中逐步走弱的判断。

【来源:wind,招商资管】

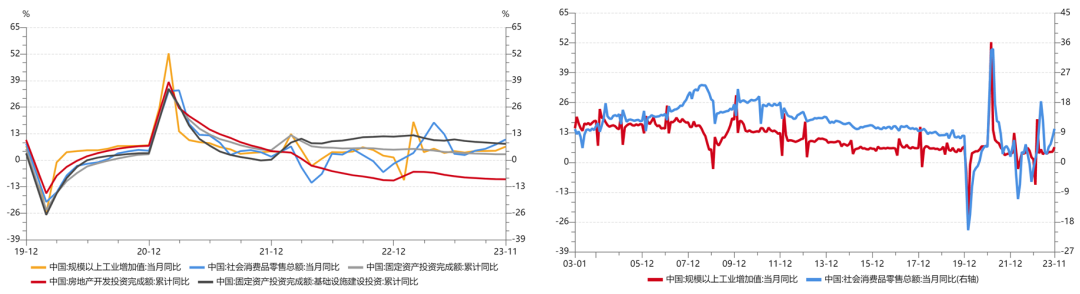

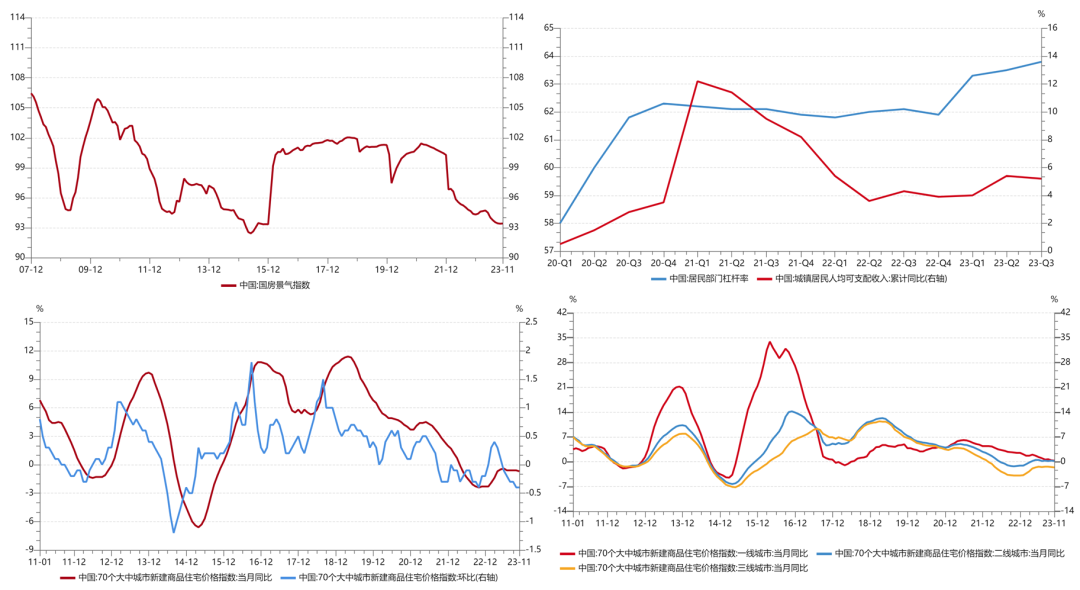

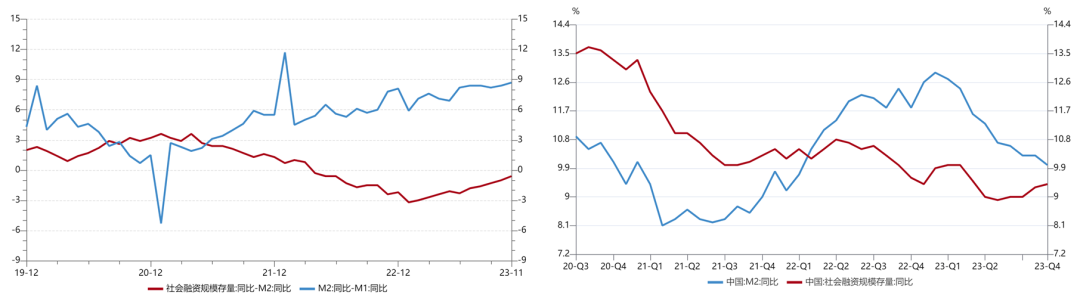

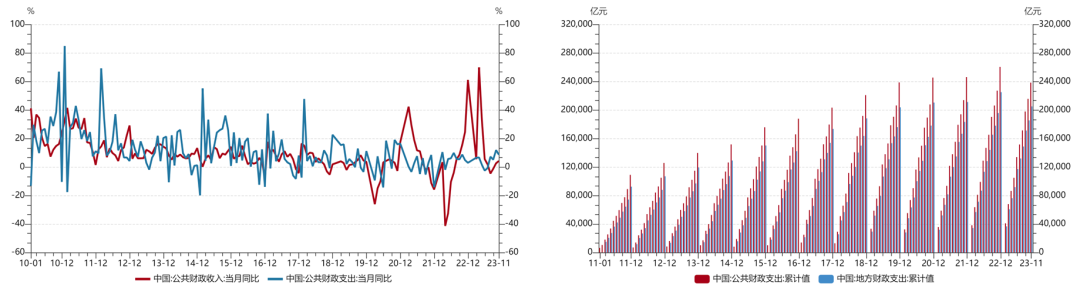

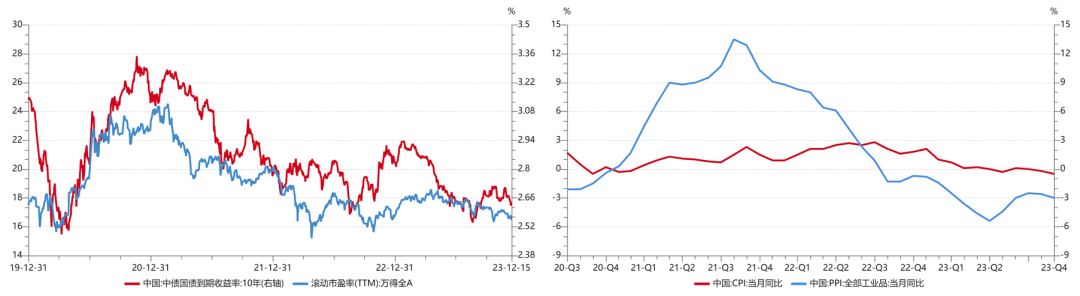

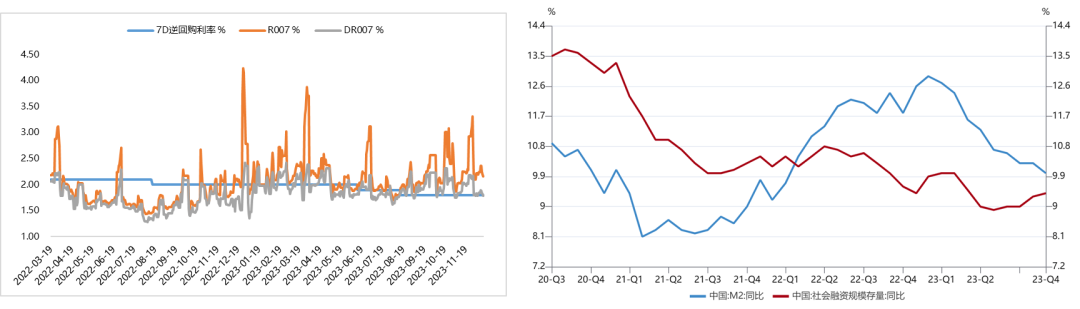

“ 国内宏观 经济整体延续弱复苏。据统计局官网公布数据,11月份,全国规模以上工业增加值同比增长6.6%,增速较上月加快2.0个百分点;环比增长0.87%,较上月加快0.48个百分点。同期,社会消费品零售总额同比增长10.1%,增速比10月份加快2.5个百分点。扣除价格因素,社会消费品零售总额实际增长11.2%,比10月份加快2.8个百分点。1-11月份,全国固定资产投资(不含农户)同比增长2.9%,增速与1-10月份持平。其中,项目投资(扣除房地产开发投资)同比增长7.2%,增速与1-10月份持平。11月份固定资产投资(不含农户)环比增长0.26%。其中,制造业投资同比增长6.3%,增速比1-10月份加快0.1个百分点,比全部固定资产投资高3.4个百分点。其中,电气机械和器材制造业投资增长34.6%,仪器仪表制造业投资增长21.5%,汽车制造业投资增长17.9%。1-11月份,高技术产业投资同比增长10.5%,增速比全部固定资产投资高7.6个百分点。其中,高技术制造业投资同比增长10.5%,增速比制造业投资高4.2个百分点。高技术服务业投资同比增长10.6%,增速比服务业投资高10.3个百分点。基础设施投资同比增长5.8%,增速比全部固定资产投资高2.9个百分点。 房地产对经济的拖累仍有所体现。据统计局官网数据披露,11月,各线城市新建商品住宅销售价格环比下降、同比有涨有降。环比看,11月,一线城市新建商品住宅销售价格环比下降0.3%,降幅与上月相同,其中北京、广州和深圳环比分别下降0.1%、0.9%和0.8%,上海环比上涨0.6%。二线城市新建商品住宅销售价格环比下降0.3%,降幅比上月扩大0.1个百分点。三线城市新建商品住宅销售价格环比下降0.4%,降幅比上月收窄0.1个百分点。同比看,11月,一线城市新建商品住宅销售价格同比上涨0.3%,涨幅比上月回落0.1个百分点,其中,北京和上海同比分别上涨1.9%和4.7%,广州和深圳同比分别下降2.4%和3.1%。二线城市新建商品住宅销售价格同比上涨0.2%,涨幅比上月回落0.1个百分点。三线城市新建商品住宅销售价格同比下降1.6%,降幅比上月扩大0.1个百分点。各线城市二手住宅销售价格环比、同比均呈降势。环比看,11月,一线城市二手住宅销售价格环比下降1.4%,降幅比上月扩大0.6个百分点,其中北京、上海、广州和深圳环比分别下降1.4%、1.5%、1.0%和1.5%。二、三线城市二手住宅销售价格环比分别下降0.7%和0.8%,降幅比上月均扩大0.2个百分点。同比看,11月,一线城市二手住宅销售价格同比下降2.9%,降幅比上月扩大1.0个百分点,其中,北京、上海、广州和深圳同比分别下降1.4%、3.3%、4.3%和2.5%。二、三线城市二手住宅销售价格同比分别下降3.6%和3.9%,降幅比上月均扩大0.3个百分点。一线城市销售政策持续优化,效果有待进一步验证。 社融结构上仍以企业贷款及政府债券为主,符合逆周期政策调整的方向。据央行官网数据披露。11月末社会融资规模同比增长9.4%。其中,对实体经济发放的人民币贷款同比增长10.7%;企业债券同比下降0.4%;政府债券同比增长14.9%。从结构来看,11月末对实体经济发放的人民币贷款余额占同期社会融资规模存量的62.3%,同比高0.8个百分点;企业债券余额占比8.4%,同比低0.8个百分点;政府债券余额占比18.3%,同比高0.9个百分点。M2-M1剪刀差继续扩大,企业投资意愿仍有待提升。11月末,M2同比增长10%,增速分别比上月末和上年同期低0.3个和2.4个百分点。M1同比增长1.3%,增速分别比上月末和上年同期低0.6个和3.3个百分点。M0同比增长10.4%。当月净投放现金1660亿元。 【来源:wind,招商资管】 内生需求仍然不足的背景下,财政政策是经济持续复苏的关键影响因素。中央经济工作会议指出,经济面临如下困难:“有效需求不足、部分产业产能过剩、社会预期偏弱、风险隐患仍然较多,国内大循环存在堵点,外部环境的复杂性、严峻性、不确定性上升“。政策选择上,应”保持流动性合理充裕,社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配”。物价预期目标对货币政策的影响提升。与政治局会议上“精准有效”的要求对应,货币政策最有效的是大幅降息,降低实际利率,降低实体经济资金成本。但内生需求不足,靠货币政策,或只靠货币政策难度大,所以仍需要财政政策“加力”在需求端。“中央政府加杠杆、国企及地方政府稳杠杆、居民去杠杆“,应该是本轮信用调整的方向。同时,货币政策配合财政宽信用,形成“财政为主、货币为辅”的政策组合。 【wind,招商资管】 03 宏观展望 基本面各项经济数据显示触底,宏观政策加码稳增长,消费、地产、基建等领域,均逐步进入政策落地阶段,经济有望在政策的助力下,延续弱复苏的态势。 大类资产配置策略: 风险提示与免责申明: 【来源:wind,招商资管】

【来源:wind,招商资管】 【来源:wind,招商资管】

【来源:wind,招商资管】

【来源:wind,招商资管】

【来源:wind,招商资管】

2023-12-19 14: 49

2023-12-19 13: 44

2023-12-19 13: 43

2023-12-19 13: 43

2023-12-19 10: 46

2023-12-19 10: 46